Ипотека с господдержкой постановление номер 220. Правила получения субсидии при оформлении ипотечного кредита. Какие понадобятся документы

В последние годы на ведущие позиции в решении жилищной проблемы выходит льготное ипотечное кредитование , иначе называемое социальной ипотекой.

Зачастую это единственный выход для семей, не имеющих возможности приобрести жилье за наличные деньги или неспособных взять обычные ипотечные кредиты.

Оформление ипотеки с государственной поддержкой сопряжено с определенными ограничениями и сложностями. Поговорим на эту тему подробнее с учетом реалий 2018 года.

Социальная ипотека с господдержкой

Основное предназначение ипотеки, основанной на господдержке, состоит в частичном финансировании ипотечных кредитов малообеспеченной категории граждан. Одновременно с этим государство создает благоприятные условия для развития строительной индустрии и всего рынка недвижимого имущества страны.

Это означает стимуляцию как первичного (в первую очередь!), так и вторичного рынка жилья (в меньшей степени), с привлечением в качестве пользователей все новых категорий граждан.

Необходимость в данной программе возникла в 2015 году, когда кризисные явления заставили банки поднять ипотечные ставки. Это обернулось чуть ли не стагнацией строительной отрасли, поскольку гражданам стало невыгодно оформлять ипотеки, а строителям – возводить новостройки. Именно тогда вышло в свет правительственное постановление №220 от 13.03.2015, ставшее локомотивом вывода из кризиса сразу двух отраслей – строительной и банковской.

Кратко описать суть этой программной поддержки можно следующими тезисами:

- Люди могут получить займы с пониженной процентной ставкой – разница покрывается за счет государственных средств;

- При покупке предоставляется денежный транш для первоначального взноса;

- Государство покрывает некоторую часть стоимости приобретаемой жилплощади;

- Люди получают возможность покупать жилплощадь по частичным платежам.

Все эти формы помощи со стороны правительства обладают различными дополнениями, в зависимости от категорий граждан. При этом важно знать, что получить можно только по одной из указанных направлений.

Кто может получить социальную ипотеку

Оформить льготную ипотеку, естественно, может не каждый. Для этого, в первую очередь, необходимо соответствовать определенным критериям, о которых расскажем чуть ниже.

Кроме этого, существует ряд условий предоставления кредита, в частности:

- Расходование бюджетных средств в рамках льготных программ производится только на первичным рынке недвижимости. Исключение сделано только для военнослужащих;

- Кредиты предоставляются только в рублевой валюте;

- Все категории пользователей, за исключением молодых специалистов, должны внести стартовые взносы;

- Срок действия программы льготного кредитования не превышает 30 лет;

- Приобретаемое имущество в обязательном порядке необходимо застраховать;

- Покупаемая жилплощадь имеет определенные ограничения в размерах

.

Для одного человека она составляет 32 квадратных метра, для двоих – 48, а каждому последующему члену семьи дается еще по 18 кв. м.

«Лишняя» площадь оплачивается владельцем самостоятельно;

- Сумма кредитов не должна быть более восьми миллионов рублей в Москве, Санкт-Петербурге и их областях, и трех миллионов – на остальной территории Российской Федерации.

В дополнение к этому нужно соответствовать некоторым установленным стандартам, главными из которых являются:

- российское гражданство,

- ограничения по возрасту как по нижнему, так и по верхнему пределу,

- уровень доходов заемщика,

- «чистота» предыдущих кредитных историй,

- географическое соответствие места проживания и приобретаемого жилья и некоторые другие параметры.

Популярные действующие программы социальной ипотеки

Из основных действующих в настоящее время ипотечных программ с господдержкой отметим следующие:

- Поддержка молодых семей. В проекте могут принять участие супруги, чей возраст не превосходит 35 лет, стоящие на очереди по улучшению жилусловий по месту жительства. Величина субсидий при этом находится в зависимости от наличия детей: если семья уже успела обзавестись пополнением, субсидия составит 40 % от общей стоимости квартиры , в противном случае – 35 %.

- Льготные кредиты для военнослужащих

, подписавших контракты с 2005 года, а также приравненных к ним сотрудников полицейских органов, проработавших в системе не менее десяти лет.

На открытые специально с этой целью расчетные счета ежегодно поступают денежные средства, предназначенные для выплаты взносов.

Предполагается, что полное освобождение от кредитного бремени случится по достижении кредитополучателем 45 лет.

- Жилищная программа для стимуляции молодых (до 35 лет) педагогов

, а также их коллег, трудящихся в науке (для имеющих докторскую степень возрастной ценз отодвигается еще на 5 лет). Воспользовавшись выданным государством сертификатом, молодые специалисты могут внести первоначальные взносы либо покрыть проценты.

Для педагогов существует также возможность оформления жилищного софинансирования. Кредитная ставка составляет 8,5 процента.

Еще один интересный момент: при единовременном внесении 10 процентов от всей цены жилья, государство оплатит ее пятую часть.

- Социальная программа

ипотечного кредитования доступна любому гражданину России, нуждающемуся в улучшении жилусловий

, готовому приобрести новое жилище у одного из застройщиков, являющихся партнерами данной программы, обладающему достаточной платежеспособностью, получающему свое жалование в данном банке и при этом имеющему на своем счету финансы, адекватные как минимум десяти процентам стоимости покупаемой недвижимости. На первый взгляд довольно много ограничений.

Однако игра, как говорится, стоит свеч: квартиру претендент получит из специального социального фонда по цене почти в 2 раза ниже рыночной.

Помимо этого начальный взнос дотируется государством, а ставка по процентам понижается!

- «Шестипроцентная ипотека ». О данной программе стало известно в ноябре 2017 года: она была озвучена президентом РФ В.В.Путиным и предусматривает возможность получения льготного ипотечного кредита со ставкой в 6% теми семьями, где в период с 1.01.2018 года по 31.12.2022 года родятся вторые, третьи и последующие дети . Следует отметить, что в рамках данной программы предусмотрена возможность рефинансирования уже действующих ипотечных займов.

- И несколько слов о материнском капитале , который выделяется семьям, пополнившимся двумя и более детьми. Он тоже может использоваться в качестве частичной выплаты кредита по ипотеке, погашения первоначального взноса либо выплаты остатка.

Интересное видео о социальной программе смотрите ниже:

Последовательность получения социальной ипотеки

Сориентировавшись в отношении конкретной программы и ознакомившись с перечнем кредитных организаций, выдающих под нее кредиты, претенденту необходимо выбрать банк.

Для этого желательно ознакомиться с несколькими предложениями, и лишь затем остановиться на оптимальном варианте.

Следующий этап более трудоемок и предполагает сбор необходимой документации. Его мы рассмотрим чуть ниже. После этого можно подобрать подходящую жилплощадь. Кстати, учитывая тесное сотрудничество между банками и застройщиками, не помешает получить консультации в «своем» банке.

Во всяком случае, вероятность попасть в руки недобросовестного застройщика при этом резко уменьшается!

Следующим шагом является подписание ипотечного договора

. Перед подписанием советуем внимательно ознакомиться со всеми его пунктами, особенно с теми, которые прописаны шрифтом «петит».

Следующим шагом является подписание ипотечного договора

. Перед подписанием советуем внимательно ознакомиться со всеми его пунктами, особенно с теми, которые прописаны шрифтом «петит».

И, наконец, последнее действие – юридическое оформление прав на приобретенное жилище. Договор купли-продажи вносят в базы Госреестра, что гарантирует владельцу право на пользование квартирой.

При этом следует понимать, что до полной выплаты кредита недвижимость находится в залоге у банка, что закреплено соответствующим документом. Естественно, подобную квартиру продавать, дарить либо проделывать с ней иные манипуляции запрещо пока она не перейдет в полную собственность покупателя.

Перечень необходимых документов для социальной ипотеки

Несмотря на некоторые отличия в документации, что является следствием различия в программах, а также в предпочтениях кредитовыдающих организаций, основной пакет для получения господдержки при приобретении квартиры, состоит из следующих документов:

- заявление (анкеты), заполненное займополучателем либо лицами, его замещающими;

- удостоверения личностей получателя ссуды и членов его семьи с указанием гражданства и места регистрации;

- нотариально заверенные копии трудовых книжек займополучателя и иных заемщиков (если они есть);

- документально подтвержденная информация об основных и дополнительных доходах получателя займа и других членов семьи, имеющих оплачиваемую работу либо иные источники дохода;

- документальные сведения о предмете залога за приобретаемое жилье (при его наличии);

Если заявление успешно прошло процедуру одобрения на предварительном этапе, кредитная организация может попросить предоставить доказательства наличия у заемщика первоначального взноса, информацию по оценке новой квартиры, а также страхованию как жилья, так и его потенциального владельца в лице заемщика.

Порядок погашения социальной ипотеки

О порядке погашения кредиторская организация и кредитополучатель договариваются при оформлении соответствующего договора. С учетом долгосрочности действия программы кредит гасится по частям, как правило – с ежемесячными выплатами. В договоре также фиксируют возможности, способы и варианты досрочного «освобождения» от займа и некоторые другие нюансы.

Открытие расчётного счёта в банке становится всё более востребованной услугой. И не только среди коммерческих компаний. Многие фрилансеры открывают ИП и тоже нуждаются расчётно-кассовом обслуживании. О том в каком банке их примут радушнее и поговорим сегодня.

Для юридических лиц

Онлайн-касса Тинькофф

Онлайн-кассы ввели в России в 2016 году. Две волны перехода на новый формат контрольно-кассовой техники уже завершены, в 2019 году закончится третья. В статье расскажем о том, кому необходимо применять онлайн-кассу и какие условия предлагает Тинькофф.

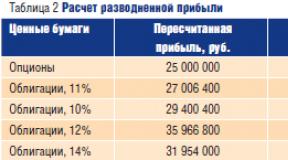

Что такое ипотечные ценные бумаги, и как в них инвестировать

Доходность ипотечных ценных бумаг обеспечена обязательствами по жилищному кредиту. Существует два вида: облигации и сертификаты. Как работает схема в каждом случае, расскажем в статье.

Для юридических лиц

Счёт для ООО

Общество с ограниченной ответственностью (ООО) – одна из основных форм организации малого бизнеса. Несмотря на то, что закон не обязывает открывать расчётный счёт для ООО, обойтись без него на практике довольно сложно. Расскажем об этом более подробно.

Кредитные организации стали неотъемлемой частью жизни каждого человека. Но мифы о ненадёжности банковских инструментов остаются распространёнными. Разберёмся, каким из них не стоит верить.

Дельные советы

Необходимость стоять в очереди к кредитному менеджеру раздражает и отнимает массу времени, особенно если офис банка приходится посетить несколько раз. В этой статье расскажем о том, как избежать очередей и сберечь нервные клетки при оформлении кредита.

Кто лучше

«Левобережный» – в ТОП-3 банков по интенсивности роста в сегменте ипотеки

По итогам марта новосибирский банк «Левобережный» занял II место в ренкинге отечественных кредитных учреждений «Высшей ипотечной лиги» по показателю интенсивности роста в сегменте жилищного кредитования. По данным агентства «Русипотека», КБ «Левобережный» за месяц сумел добиться в ипотечном сегменте более чем 70%-го роста относительно

13 мая 2019Новый продукт

Ак Барс Банк предлагает оформить исламскую ипотеку

Ак Барс Банк разработал новый ипотечный продукт, условия которого соответствуют Шариату – своду юридических норм и правил поведения, определяющих исламский образ жизни. Недвижимость продаётся в рассрочку по цене, зафиксированной на весь срок действия ипотечного соглашения.Рассчитываются клиенты с банком равными платежами.

07 мая 2019Изменение ставок

В Плюс Банке подешевела ипотека

Кредит на покупку готового жилья в Плюс Банке можно оформить по ставке от 9% годовых, на строящиеся объекты – по ставке от 8,75% годовых. Последняя ставка действует и в рамках сервиса рефинансирования ранее полученных жилищных займов.Плюс Банк предлагает также оформить ипотечный кредит с господдержкой. Минимальная ставка по займу

16 июля 2018Аналитика

Ипотека пробивает новый минимум

В апреле средневзвешенная ставка по ипотечным займам продолжила снижаться. Новый рекорд – 9,57%, в марте средняя ставка составляла 9,64%, сообщает пресс-служба Центробанка.В объёме выданных за последние три месяца рублёвых кредитов ипотечные составляют четверть, при этом объём рублёвых ипотечных кредитов продолжает стабильно расти.

05 июня 2018Изменение ставок

До 8% годовых снижена ипотечная ставка в Новикомбанке

Ипотечную ссуду в Новикомбанке теперь можно оформить по ставке в 8% годовых. Данная ставка доступна «зарплатным» клиентам Новикомбанка и сотрудникам корпоративных клиентов кредитного учреждения. Для получения сниженной ставки заёмщики должны из собственных средств оплатить не менее 50% от цены приобретаемого объекта.Минимальный

20 марта 2018Кто лучше

Банк «Санкт-Петербург» – региональный ипотечный лидер

На IV Российском ипотечном конгрессе банк «Санкт-Петербург» был признан «Региональным лидером» ипотечного рынка. Кредитное учреждение в 2017 году оформило более 11 тысяч ипотечных кредитных договоров на общую сумму в 25 миллиардов рублей. Основная часть этого объёма (более 90%) выдана жителям Северной столицы и Ленобласти.За отчётный

14 фев 2018Изменение ставок

Банк «Центр-инвест» сделал ипотеку доступнее

Банк «Центр-инвест» разработал новый ипотечный сервис. Теперь клиенты кредитного учреждения могут получить заём на приобретение жилья, земельного участка или парковочного места под 8,75% годовых.Максимальная сумма кредита составляет 2 миллиона рублей, максимальный срок кредитования – 10 лет. Ипотечный сервис рассчитан на клиентов,

08 окт 2017Изменение ставок

Банк «Открытие» снизил ставки по ипотеке сразу на 1,5%

10% годовых – такова в настоящий момент минимальная ставка по ипотечным программам, предоставляемым банком «Открытие». Снижение ставок по ипотеке произошло сразу на величину от 1,25% до 1,5%. Минимальный взнос по программам приобретения жилья в кредит составляет в данный момент 10% для зарплатных клиентов банка «Открытие» и 15% для

28 июня 2017

Будет ли господдержка по ипотеке в 2017 и 2018 году? Этот вопрос интересовал многих граждан России после того, как завершилось действие программы помощи ипотечным заемщикам АИЖК .

С 22 августа 2017 года ипотечники начнут получать поддержку от государства по новым правилам.

В обновленной редакции госпрограммы изложены новые условия для получения помощи от госбюджета. Ранее действовавшие правила теперь не актуальны. Правительство обещает сократить долг по ипотечному кредиту до 30% тем, кто подходит под требования программы. Речь идет о сумме порядка 1,5 млн руб, однако некоторые категории граждан могут рассчитывать и на большие суммы.

Нововведения касаются главным образом тех, кто получал кредит в иностранной валюте.

Основные правила, по которым осуществляется господдержка

Главное требование будет предъявляться к размеру платежа заемщика, который обратится за списанием части долга. Необходимо, чтобы было превышение на 30% по сравнению с изначальными условиями.

Специальная комиссия решит, на сколько процентов уменьшится долг в каждом случае, не подходящем под общие положения. Для всех максимальная сумма списания составит не более 1,5 млн руб. И лишь некоторые граждане могут рассчитывать на удвоение этой суммы.

- Срок, прошедший с момента получения кредита, не менее года.

- У получателя ссуды должен находиться на иждивении неработающий студент или несовершеннолетний ребенок.

- К инвалидам и ветеранам требование о наличии детей не предъявляется.

- Доход заемщика и площадь его жилья не должны превышать установленных условиями программы значений.

- Играет роль наличие в собственности другого жилья.

- С кредитным учреждением нужно будет прийти к соглашению по поводу штрафов за просрочку.

Что представляет собой программа господдержки?

Из госбюджета выделяются средства ипотечникам для помощи в погашении части долга. Должник договаривается с банком о проведении реструктуризации. Кредитное учреждение уменьшает размер долга, переводит остаток в российские рубли или понижает процентную ставку.

Кому не откажут в приеме заявки

Для получения помощи от государства подходит далеко не каждый ипотечник. Необходимо соответствовать определенным требованиям:

- иметь ребенка до 18 лет;

- быть родителем студента очного отделения до 24 лет;

- быть ветераном или инвалидом.

Бездетные семьи в некоторых случаях тоже могут рассчитывать на госпомощь.

Каким должен быть доход

Нужно доказать, что заработка членов семьи недостаточно, чтобы платить за ипотеку. Для выяснения, нуждается ли заемщик в помощи, произведут следующие подсчеты:

- Определят средний доход семьи в месяц из расчета за 3 последних месяца.

- Из него вычтут ежемесячный платеж за кредит.

- Разницу поделят на количество членов семьи.

Если результат получится ниже удвоенного прожиточного минимума по региону, то по этому условию должник подходит.

Кроме уровня дохода, имеет значение размер ежемесячного платежа. Для получения помощи из госбюджета необходимо, чтобы его размер увеличился на 30% или более с момента получения кредита.

Требования к жилью, купленному по ипотеке

Дом или квартира должны находиться в залоге.

К заемщику предъявляются условия:

- ипотечное жилье — единственное;

- квартира (дом) оформлена в собственность или на условиях долевого строительства;

- у должника и его близких родственников не находилось в собственности более 50% от другой квартиры (дома) с 30.04.2015;

- площадь «однушки» не больше 45 м², «двушки» — 65 м², квартиры с тремя и более комнатами — 85 м².

Сколько денег спишут

Должники могут рассчитывать на уменьшение суммы кредита на 30%. Расчет происходит в российской валюте по курсу на момент проведения реструктуризации. Максимальный лимит помощи установлен в размере 1,5 млн руб.

На этот раз размер господдержки не учитывает количество детей. Любой семье могут уменьшить долг на максимальную сумму.

Многим заемщикам списание 30% долга не поможет решить вопрос с долгом. Программа предусматривает создание комиссии для того, чтобы предоставлять помощь в особо сложных случаях. В некоторых ситуациях лимит может быть увеличен.

Срок договора об ипотеке

Получить поддержку из госбюджета можно, если с момента выдачи ипотеки прошел год и более. За конечную принимают дату подписания соглашения о реструктуризации.

Если с кредитным учреждением было оформлено новое соглашение о переводе кредита в рубли, то за начальную дату при расчете срока берут момент заключения исходного договора в валюте.

Условия договора о реструктуризации

При обращении заемщика с заявкой о реструктуризации банком будут сформулированы новые условия. Они должны быть закреплены в соглашении о реструктуризации.

Для получения помощи от государства, в договоре должны быть указаны условия для кредита в валюте:

- сумма долга переводится в российскую валюту по текущему курсу или ниже;

- процентная ставка не должна превышать 11,5%.

Если ссуда была выдана в рублях, то условия следующие:

- ставка не может быть выше указанной в старом договоре.

Программа господдержки предполагает, что кредитное учреждение уменьшит долг на 30%. Это приведет к снижению обязательного платежа. Срок ипотеки сокращать не допускается.

Что будет со штрафными санкциями банка за просрочку?

Участие в программе господдержки дает должнику право на списание банковских неустоек, которые еще не были выплачены. Деньги, уже перечисленные или взысканные банком, государство не возместит.

Сумма штрафа не покрывается за счет госбюджета. Банк должен заключить с заемщиком мировое соглашение, предусматривающее списание этих сумм.

Оформление госпомощи может быть платной услугой банка?

Если кредитное учреждение назначает комиссию за сопровождение сделок по государственной программе, то оно нарушает закон. Можно подавать жалобу в АИЖК.

Может ли получить помощь от государства заемщик, не отвечающий условиям программы?

Даже если должник не соответствует всем требованиям, у него есть шанс получить господдержку.

Если есть небольшие расхождения с правилами программы, но специальная комиссия, изучив все условия, признала, что семья не в состоянии справиться с ипотекой, то решение может быть принято в пользу должника.

Такая комиссия должна быть организована до 1 сентября. В любом случае стоит отнести заявку на реструктуризацию в банк.

Если заемщик обращался за господдержкой на ранее действующих условиях, но не успел ее получить, может ли он надеяться, что его заявку рассмотрят в рамках новой программы?

Документы нужно собирать заново. Предыдущая заявка уже недействительна. Прежние требования к должникам не работают. Помощь осуществляется только в соответствии с новыми условиями.

Сколько времени отведено на реализацию программы?

Поддержка ипотечников будет действовать до тех пор, пока не израсходуются 2 млрд руб., выделенные на программу. По расчетам, этого должно хватить приблизительно на 1300 человек, что составляет около 30% всех нуждающихся в помощи валютных ипотечников. Общий объем долга по ипотечным валютным кредитам превышает выделенную на господдержку сумму в 10 раз.

Поэтому чтобы успеть получить помощь, нужно действовать активно. Как можно быстрее собрать документы, подать заявку и заключить договор о реструктуризации.

Дадут ли помощь во второй раз тем, кто ее получал ранее?

Нет, прибегнуть к списанию части долга можно лишь единожды.

Имеет ли смысл обращаться за помощью рублевым ипотечникам?

В случае рублевой ипотеки обращаться за господдержкой следует, только если обязательный платеж с даты заключения договора увеличился на 30%. Иначе должник не сможет участвовать в программе.

Сложный случай может быть рассмотрен на комиссии, даже если по соглашению с банком заемщик платит фиксированный платеж. Если ситуация будет признана действительно тяжелой, может быть оказана помощь.

Но такое развитие ситуации маловероятно. Прием заявок начинается с 22 августа. А пока будет создана комиссия и потрачено время на рассмотрение конкретного случая, выделенный на программу бюджет закончится.

Каков порядок действий для валютных ипотечников

- Сначала нужно тщательно изучить все положения новой программы и проанализировать, соответствует ли заемщик всем требованиям. Если он подходит, то можно подавать заявку на общих основаниях, иначе следует полагаться на постановление комиссии.

- Далее, нужно посетить банк и узнать, какие требуется собрать документы. Там же нужно уточнить условия получения госпомощи и обсудить с сотрудниками банка вопрос о штрафных санкциях за просрочку платежа.

- Подготовить пакет документов. Заблаговременно заказать все необходимые справки.

- Если принято решение пройти комиссию, нужно дождаться принятия положения, регламентирующего ее деятельность. В нем могут оказаться условия, исключающие участие должника в программе.

- Самое важное при обращении за господдержкой — учитывать, что помощь будет оказана тем, кто успел обратиться раньше других.

Что это значит ипотека с господдержкой в РФ в 2019 году, подробно указано в российском законодательстве. Зная имеющиеся особенности такого кредитования можно существенно сэкономить на переплате.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

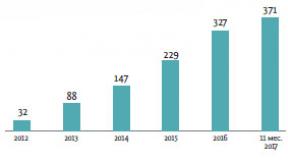

За последние годы увеличилось число граждан, которые оформили социальное ипотечное кредитование на территории России.

В данной ситуации малообеспеченные граждане оформляют заем на выгодных для себя условиях.

Одновременно с этим, ипотечное кредитование с государственной поддержкой обладает не только преимуществами, но и недостатками.

В частности нужно отвечать определенными критериям и знать механизм оформления ипотечного договора.

Основные моменты

Ипотека с государственной поддержкой требует от потенциальных заемщиков соблюдения все разработанных требований и ном российского законодательства.

В случае игнорирования условий, в оформлении такой разновидности ипотеки будет отказано.

Определения

Многие не знают, что такое ипотечный кредит с государственной поддержкой? В данной ситуации речь идет об использовании стандартного с предоставлением поддержки от государства.

В частности на нее могут претендовать российские граждане, у которых наблюдается относительно небольшой ежемесячный доход.

При использовании социальной поддержки, государство берет на себя выплату части долговых обязательств.

В 2019 году предоставляется возможность использовать одну из таких разновидностей ипотечных льгот, как:

Каждый из вышеперечисленных разновидностей государственной поддержки включает в себя различные дополнения.

Необходимо обращать внимание на то, что начиная с 2017 года перечень льготных категорий граждан расширен, но при этом воспользоваться можно только одной субсидией и единожды.

Важно помнить — правило не распространяется на использование . Основная суть государственной программы заключается в следующем:

Именно по этим причинам и была разработана ипотека с государственной поддержкой.

Кто может оформить

Согласно российскому законодательству воспользоваться ипотекой с государственной поддержкой имеют право:

| Граждане, которые ведут свою деятельность в социальной сфере | Медицинские работники, военнослужащие, воспитатели и так далее |

| Семьи, в которых на одного человека приходится не больше 12 квадратных метров жилой площади | При составе семьи из двух человек, а суммарная площадь не превышает 23 кв. метров |

| Российские граждане, которые официально признаны таковыми | Как остро нуждающимися в улучшении своих жилищных условий проживания |

| Семьи, которые занимаются воспитанием двух и больше несовершеннолетних детей | В данном случае речь идет о возможности использования |

Указанный перечень граждан имеют юридическое право на получение государственной помощи при оформлении .

Нормативное регулирование

Основными нормативно-правовыми документами принято считать:

- – отображает перечень граждан, которые могут принять участие в программе.

В указанных законодательных актах подробно указаны все ключевые аспекты в вопросе оформления ипотеки с государственной поддержкой.

Что значит ипотека с государственной поддержкой

Ипотека с государственной поддержкой требует к себе знания некоторых немаловажных нюансов. В частности нужно отвечать заявленным требованиям.

В случае игнорирования разработанных правил есть высокая вероятность получения отказа.

Обязательные условия

Ипотечное кредитование с государственной поддержкой весьма выгодны. В частности:

Исключением являются некоторые банки, где сумма фиксированная – 15%. В случае предоставления в качестве иного типа дорогостоящего имущества обязательство по уплате первоначального взноса может отсутствовать:

- при возможности уплатить первоначальный взнос в размере до 60% — процентная ставка существенно снижается;

- есть возможность оформления ;

- комиссионные начисления отсутствуют.

Некоторые финансовые учреждения не требуют обязательного оформления , что существенно экономит персональные сбережения.

Одновременно с этим страхование залога – обязательно. Размер ипотечного кредитования ограничивается пол региональному признаку:

Помимо этого, во внимание берется оценочная себестоимость приобретаемого объекта недвижимости. В частности сумма не может превышать 80% от себестоимости .

Говоря о требованиях к самим заемщикам, то они заключаются в следующем:

| Возрастная категория | От 21 до 65 лет. Необходимо обращать внимание на то, что некоторые банки, к примеру, Сбербанк России, допускает возможность на момент погашения долговых обязательств достижения заемщиком 75-летнего возраста |

| Обязательное наличие российского гражданства | — |

| Наличие не меньше 6 месяцев непрерывного стажа по последнему месту работу | Причем суммарных должен быть не меньше 1 года |

| Наличие достаточного уровня платежеспособности | — |

| Возможность предоставить до 4 созаемщиков | — |

Необходимо помнить, что супруги являются в любом случае созаемщиками, а размер обязательных ежемесячных платежей не должен превышать 40% от дохода семьи.

Видео: кому доступна ипотека с господдержкой

Как можно получить

В 2019 году механизм оформления такой разновидности ипотеки заключается в следующем:

| Изначально рекомендуется ознакомиться с имеющимися программами ипотечного кредитования | С предоставлением государственной поддержки в конкретном банке. Это может сделать путем личного обращения либо через интернет (на официальном портале банка) |

| Далее делается выбор в пользу одной из программ ипотечного кредитования | Которая, по мнению заемщика, наиболее оптимальная для него |

| Сбор необходимого пакета документа | Для получения |

| Обращение в выбранное банковское учреждение | С целью формирования запроса на подписание договора об ипотечном кредитовании, с использованием государственной помощи |

| На следующем этапе необходимо выбрать | Наиболее подходящий объект жилой недвижимости с целью покупки в ипотеку |

| Далее нужно предоставить правоустанавливающую документацию | На жилье сотрудникам банка с целью проверки на предмет подлинности |

| Получение положительного ответа | По вопросу приобретения жилья |

На завершающей стадии необходимо подписать с банком договор об ипотечном кредитовании с государственной поддержкой.

Плюсы и минусы сделки

Основными преимуществами данного вида ипотечного кредитования принято считать:

| Пониженная годовая процентная ставка | Несмотря на уменьшение в 2-3%, можно существенно снизить финансовую нагрузку на заемщика |

| Государство сотрудничает только с надежными финансовыми учреждениями | ВВ данной ситуации речь идет об отсутствии возможности попадания на недобросовестных кредиторов. В частности ипотека предоставляется только крупными банками с внушительным опытом работы и высоким уровнем доверия населения |

| Приобрести жилье допускается возможность у застройщиков | Которые принимают участие в государственных программах, что является весомым преимуществом для заемщиков. В частности отсутствует необходимость затрачивать немало времени на проверку его добросовестности, чтобы исключить вероятность попадания на мошенников |

| Вероятность получения одобрения от финансового учреждения | Меньше всего связано с доходом потенциального заемщика. Во многом это связано с тем, что в качестве одного из поручителей выступает само государство |

| Наличие прозрачной политики по ипотечным системам | Иными словами, нет необходимости в уплате дополнительных комиссионных сборов, о которых не было предварительно указано в тексте соглашения. Сам договор написан на понятном для заемщика языке, без каких-либо подводных камней |

Необходимо обращать внимание на то, что указанные преимущества считаются внушительными, причем, в случае с приобретением надежной недвижимости.

Гарантией выплаты займа является государство, которое самостоятельно следит за исполнением взятых на себя обязательств гражданином.

Не беря во внимание относительно низкие процентные ставки, данная разновидность ипотечного кредитования несет под собой и немало недостатков.

В частности речь идет о таких, как:

| Предоставление займов небольшим числом финансовых учреждений | Если граждане крупных населенных пунктов могут выбирать подходящего кредитора, то в провинциальных районах в этом не будет необходимости (часто это предлагают 1-2 банка) |

| Заниженная годовая процентная ставка начинает действие с периода | Когда заемщиком будет получено право собственности на недвижимость. На этапе возведения жилья процентная ставка выше |

| Не каждый имеет возможность накопить денежные средства | На оплату первоначального взноса. В частности это относится к гражданам со средним уровнем дохода |

| Нередко при покупке недвижимости от застройщика | Нужно выбирать только тех, у кого подписан договор о сотрудничестве с банком, в противном случае будет установлена стандартная процентная ставка, без предоставления льгот |

Как видно, ипотечное кредитование с использованием государственной поддержкой считается весьма перспективным направлением, причем даже с имеющимися недостатками.

Какие банки предоставляют

Возможность оформление договора об ипотечном кредитовании есть не у всех финансовых учреждений.

В частности можно обратиться к таким кредиторам, как:

- Сбербанк России;

- Газпромбанк;

- Уралсиб;

- Инвестторгбанк;

- ТрансКапиталБанк.

Необходимо обращать внимание на то, что достаточно выгодными условиями отличается АИЖК по программе “Новостройка”:

- Годовая процентная ставка – не больше 11%.

- Первоначальный взнос можно внести за счет средств из материнского капитала.

- Предусмотрены вычеты для семей из 2 и больше детей.

Дополнительно нужно помнить, что в любом банковском учреждении предусмотрены скидки для собственников зарплатных карт.

Какие понадобятся документы

С целью получения ипотеки с государственной поддержкой необходимо в обязательном порядке предоставить такую документацию:

При необходимости может быть затребована иная документация.

В завершении можно сказать — ипотека с господдержкой предоставляет многим семьям существенно сэкономить на переплате при покупке недвижимости в кредит.

Для этого нужно отвечать заявленным требованиям и придерживаться общепринятого механизма действий.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.