Не платят по осаго. Страховая компания не платит. Он включает в себя несколько этапов

Многие владельцы авто сталкиваются с неприятной ситуацией при возникновении ДТП. В случае обращения страховая не платит по ОСАГО после предъявления документов. Иногда агенты вовсе игнорируют обращение клиента. Чтобы обезопасить себя от подобного исхода событий, нужно изучить основания отказа и возможные варианты развития событий.

Решение проблемы

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Клиент имеет право в течение 20 дней после обращения получить ответ от страховой компании. Если за этот период решения так и нет, то необходимо действовать в рамках закона.

Для начала автовладелец должен провести независимую оценку ущерба, полученного в ходе аварии. Он может воспользоваться услугами различных специализированных фирм, которые занимаются рассмотрением последствий ДТП в частном порядке. Процедура оценки оплачивается со средств автовладельца.

Итогом обращения становится отчет представителя компании, который доказывает необходимость выплат. Также можно посетить медицинское учреждение для фиксации вреда, нанесенного здоровью человека. Страхователь может направить претензию в компанию, выдавшую полис ОСАГО.

В письме должны быть изложены:

- факты об инциденте;

- стоимость ущерба;

- пометка о направлении жалобы в РСА, судебные органы и ЦБ РФ в случае отказа страховой.

При этом ответ должен быть получен не позднее, чем через 10 дней .

Если результата нет, то стоит обратиться в Российский союз автостраховщиков и Центральный Банк РФ. Они регулируют деятельность страховых компаний, проверяя соответствие их работы закону.

- В РСА принимают жалобы от клиентов, разбираются в ситуации. Организация помогает страхователям вернуть компенсацию в случае отказа компании.

- В Департаменте страхового рынка ЦБ РФ также принимают жалобы. При незаконности действий страховщиков будет направлено решение с требованием выплатить денежную компенсацию.

Обратиться в организации можно при подаче письменной жалобы. В ней клиент должен указать личные и контактные данные. Также могут потребоваться документы, которые были направлены в страховую компанию.

Если все вышеуказанные действия не привели к положительному результату, то страхователь может обратиться в судебные органы.

Он подает иск, а также прикладывает к нему:

- ксерокопии документов, предоставленных в страховую;

- отчет независимой экспертизы;

- ксерокопию претензии, которая была направлена страховщикам.

При положительном решении суда страховая фирма будет обязана компенсировать не только ущерб по ОСАГО. В этом случае она привлекается к штрафу, размер которого составляет 50% от выплат. Денежные средства, потраченные на судебное разбирательство, также будут возвращены страховой компанией.

Автовладелец должен обращаться в органы только в случае законности и обоснованности требований, поэтому важно выяснить, почему страховая может отказать клиенту в возмещении ущерба

Почему страховая не платит по ОСАГО

Страховая компания может отказать в возмещении ущерба по ОСАГО по ряду причин. Они могут иметь реальное обоснование, а также быть надуманными.

Мало документов

Нередко страховая не платит по ОСАГО из-за отсутствия полного . В этом случае причина может быть реальной. Однако нередко страховщики идут на уловки для отказа в компенсации.

Клиенту нужно выяснить законность такого отказа. Для этого стоит ознакомиться с Положением ЦБ РФ «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств» №431-П. Страхователям необходимо уделить особое внимание пункту 3.10. В нем имеется список документов, которые могут требоваться при обращении в страховую за компенсацией.

Если агенты ссылаются на недостающие документы, не входящие в этот перечень, то их действия считаются незаконными. Этот пункт также прописан в Положении.

Клиент должен помнить, что при недостатке документов страховая компания должна сообщить ему об этом. Срок для уведомления установлен законом: с момента подачи заявки не должно пройти более 3 дней.

При отсутствии уведомления в этот период и последующем отказе в выплате, клиент может писать претензию и . Кроме того при ошибках и других неточностях в документе должно быть уведомление клиента с тот же срок.

Исключения

В некоторых случаях страховая может отказать в возмещении ущерба, ссылаясь на нестраховой случай. Клиент должен обратиться в суд, если считает действия страховщиков неправомерными. Важно найти представителя собственных интересов в суде, который имеет опыт в подобных делах.

Иногда случаи действительно не входят в список страховых. При ДТП, произошедшем на стоянке, когда одно транспортное средство задело другое, отказ будет иметь законные основания.

Размыто описывают страховые случаи. Этим и пользуются компании, отказываясь разбираться в двусмысленных ситуациях. Поэтому делом должен заниматься профессиональный юрист, который поможет пострадавшему лицу.

Отсутствие осмотра

Страховая компания вправе потребовать проведение осмотра пострадавшего транспортного средства. Эта мера необходима для возмещения ущерба по ОСАГО и КАСКО. Если ДТП действительно произошло, то добросовестный водитель не будет отказываться от проведения осмотра.

В Положении ЦБ РФ прописывается пункт о необходимости проведения осмотра. В разделе 3.11 указывается, что после подачи документов страхователь должен в течение 5 дней предоставить транспортное средство для проведения экспертизы и осмотра. Дата и время согласуются представителями страховой компании и водителем.

При отсутствии возможности показать автомобиль, необходимо связаться со страховщиками. Такая ситуация может возникнуть в случае сильных повреждений транспортного средства, которые затрудняют его доставку.

Прошедшие сроки

Некоторые страховые компании отказывают в выплате компенсации, если были нарушены сроки предоставления документов. Однако в Законе об ОСАГО и в Положении ЦБ РФ не обозначены определенные временные рамки. Каждый документ говорит о необходимости обращения при первой возможности.

При этом водителю не требуется через несколько минут после произошедшего ДТП звонить в страховую компанию. Отказа в получении выплаты не может быть, так как закон не прописывает этого правила.

Если страховая компания отказывается принимать документы и выплачивать компенсацию, то клиенту нужно обратиться в организацию с досудебной претензией. Последним шагом становится подача иска в суд.

Как вести себя в такой ситуации

Клиент должен знать порядок действий при вынесении решения отказа от выплат.

Страхователю необходимо собрать доказательную база, которая показывает наличие нарушений в действиях компании. В этом случае стоит иметь на руках все бумаги, которые подтверждают ущерб имуществу и здоровью водителя. По ним должно быть понятно, что отказать в компенсации ему не могут.

Также требуется получить отчет независимых экспертов. В нем должны быть отражены все повреждения транспортного средства. Помимо этого клиент должен иметь на руках медицинские документы, которые отражают ущерб состоянию здоровья. Копии прилагаются к претензии с изложенными правовыми основами спора.

Проблема решается, исходя из определенного алгоритма.

Он включает в себя несколько этапов:

- сначала страхователю нужно направить претензию страховщикам;

- при отсутствии результата можно отправить жалобу Российскому союзу автостраховщиков;

- следующим этапом становится обращение в Федеральную службу страхового надзора;

- завершающим пунктом является подача искового заявления в судебные органы.

Начинать клиенту необходимо с мирного решения проблемы. Если страховщики не идут навстречу, то стоит обращаться в другие инстанции.

Жалобы должны содержать стандартную информацию. В излагаемых требованиях должно быть указано желание страхователя получить компенсацию. Если будут нарушены его права, то стоит просить выплату штрафа страховой компанией. При судебном делопроизводстве можно будет компенсировать убытки по оплате адвоката и другие затраты.

Чтобы выплаты были полными, клиент должен четко знать свои права. В этом случае может потребоваться помощь грамотного юриста, занимающегося подобными делами.

Перед подачей в суд автовладельцу стоит взвесить все плюсы и минусы. Полный ущерб, исходя из лимитов возмещения, вернуть будет проблематично.

Необоснованные причины отказа

Выделяют и необоснованные причины отказа страховой компании от компенсации. Также они могут быть условно-обоснованными.

Отказ может наступить в ситуации, когда страховой полис и другие документы находились в угнанном транспортном средстве. Согласно КАСКО угон относится к страховых случаям. Но агенты могут вынести отрицательное в выплате компенсации без документов.

Иногда в выплате клиенту не отказывают. Но страховщики могут тянуть сроки или выплатить маленькую компенсацию. В этом случае автовладелец может добиться перечисления денежных средств через суд.

При затягивании выплат на несколько месяцев клиенту не нужно ждать результата. Стоит сразу же обратиться в вышестоящие инстанции с заявлением.

Чтобы клиенту обезопасить себя от подобных ситуацией, необходимо ознакомиться с некоторыми советами:

- Подача документов в страховую компанию регулируется на законодательном уровне. Поэтому лицо, обратившееся за возмещением ущерба, должно потребовать от страховщика соблюдения определенного порядка приема заявления. Стоит взять расписку, в которой будет указан список принятых документов. Важно обратить внимание, чтобы в нижней части имелась дата приема. Иначе страховщики могут ссылаться на то, что им никакие документы не отдавались.

- Если в ходе оформления возникают вопросы, то следует их задать. Так клиент сможет сделать правильные выводы, не оставив сомнений. Ведь лучше один раз переспросить, чем постесняться и остаться в неведении.

- Страховая компания должна строго соблюдать сроки ответа клиенту. Для вынесения решения предусмотрено 20 дней, в течение которых автовладелец может получить выплату компенсации или мотивированный отказ. Если страховщики не дают ответа, молчат или юлят, то клиент должен действовать решительно. В случае возникновения первой проблемы можно предположить, что появятся и другие нарушения. Поэтому начинать нужно с подачи претензии, готовясь обратиться в судебные органы.

- Клиент не должен просить выплатить компенсацию. Он заключает со страховой компанией официальный, юридически оформленный договор. После его подписания каждая сторона имеет права и обязанности, прописанные в документе. При отказе страховой возместить ущерб, налицо нарушение компанией собственных обязательств.

- Не стоит стесняться отстаивать свои права. Некоторые клиенты не хотят выглядеть глупо, скандально. При этом ругаться также нет необходимости. Стоит быть готовым к защите собственных интересов. В этом случае повышается возможность получения достойного размера выплат. Кроме того не мягкотелых клиентов агенты уважают в большинстве случаев.

Оформляя страховой полис каждый автовладелец рассчитывает на помощь и поддержку, гарантию собственных прав страховой компанией. Сталкиваясь с нарушениями и отказом, он может разочароваться в системе ОСАГО.

Чтобы избежать лишних расходов, страховые компании экономят на своих клиентах.

Бывает и такое, что при наступлении страхового случая представители компании необоснованно отказывают вам в выплате. В такой ситуации может оказаться каждый.

Что делать, если страховая компания не платит? Как получить свои деньги, заставив страховщиков исполнять договор?

Как страховые компании уклоняются от выплаты?

Способов не платить у страховой компании несколько.

Что делать, чтобы избежать отказа страховой компании в выплате?

Для этого следует соблюдать ряд простых правил.

- прокуратура;

- служба защиты прав потребителей;

- комиссия по регулированию рынка финансовых услуг;

- межрегиональный союз защиты прав страхователей;

- федеральная служба страхового надзора РФ.

При наступлении страхового случая незамедлительно поставьте в известность страховую компанию.

Помните, что так вы не упустите срок, а у страховщиков будет больше возможностей разобраться в ситуации по горячим следам.

Срок рассмотрения дела страховой компанией указан в договоре, обычно он составляет 30 дней, в некоторых организациях и 90.

До конца этого срока компания должна принять решение о выплате или отказать, письменно сообщив о своём решении.

При обращении к страховщику необходимо собрать все документы, которые могут помочь делу.

Вы обязаны представить все имеющиеся у вас доказательства обстоятельств, на которые ссылаетесь.

Заявление о страховых выплатах и собранные документы необходимо отдавать лично в руки сотруднику страховой компании, а на экземпляре, который остается у вас, следует проставить штамп о получении документов.

Можно отправить документы почтой, заказным письмом, сохранив уведомление о вручении.

В общем, у вас должны быть доказательства того, что страховая компания получила документы, иначе потом они могут чудесным образом потеряться, а вы можете пропустить срок для обращения к страховщику или в суд.

Не стоит стесняться, постоянно названивая в страховую компанию.

Сестра таланта вовсе не краткость, а наглость.

Обязательно контролируйте ход вашего дела. Требуйте подробных объяснений, а если офис страховой организации рядом, можете и заглянуть.

Напоминайте страховщикам о сроках рассмотрения дела и вашей готовности обратиться в компетентные органы и к руководству СК в случае несоблюдения ваших прав.

Встретьтесь с руководством компании. Это заставит нерасторопных сотрудников работать быстрее.

Обычно директор компании или филиала имеет над собой руководство (тех же владельцев), а место директора престижное и высокооплачиваемое.

Потеря имиджа, несоблюдение интересов организации может послужить поводом для увольнения с должности, на которую сразу же найдётся много желающих.

Если ваши права не соблюдены, стоит направить жалобу в страховую организацию с требованием о немедленной уплате страховки.

Обязательно задокументируйте подачу жалобы, чтобы иметь доказательства. Страховая компания должна письменно ответить на все ваши претензии. В случае если этого не будет сделано, обращайтесь в другие инстанции.

Обратитесь с письменными заявлениями во все возможные инстанции , такие как:

Когда эти службы нагрянут к страховщику с проверками, ему будет не до смеха, придётся предъявлять всевозможные документы, свидетельства, лицензии.

А зная способность компетентных органов находить нарушения законодательства, можно не сомневаться, что жизнь для страховщиков не будет казаться раем.

Мнение общественности – очень важное мнение.

Напишите отзывы на сайтах, форумах и в блогах о том, как вас жестоко обманули. Привлеките внимание прессы и местного телевидения. Проблема невыплат страховщиков очень актуальна в наше время.

Будет здорово, если вы сами найдёте ещё пару таких же обманутых клиентов и все вместе дадите интервью.

Подавайте в суд.

Помните, что, чем больше документов, справок, бумаг вы соберете, тем больше вероятность удачного исхода дела.

К сожалению, наши суды очень падки на макулатуру, поэтому к иску стоит прикреплять побольше документов.

Будет лучше, если вы воспользуетесь услугами компетентного юриста, который сможет выиграть дело и наказать нечистых на руку страховщиков.

Квитанции об оплате юридических услуг также необходимо приложить к материалам дела, чтобы страховая организация оплатила ещё и их.

Если в страховом договоре указано, что все споры решаются без привлечения судов и прокуратуры, не стоит этому верить. Всё, что нарушает закон, недействительно. Поэтому смело обращайтесь в суд, даже если лично подписывали этот договор.

Подведём итоги

Выбирая страховую компанию, не стоит гнаться за низкой ценой услуг во избежание ситуации, когда вы окажетесь в лапах мошенников. Уважающая себя компания не будет вас обманывать;

При обращении в страховую организацию обязательно правильно оформляйте все документы и фиксируйте факт их подачи;

Контролируйте ход разбирательства вашего дела;

При возникновении разногласий обращайтесь в компетентные органы, привлекайте СМИ, адвокатов, обращайтесь с иском в суд.

Видеосюжет об отказах страховых компаний от выплат

Читайте еще:

4 комментария

У меня была ситуация: попал в ДТП, случай изначально попадал под страховой. Но, в ходе разговоров с менеджером я пришел к выводу, что мне платить не собираются. Пришлось обращаться в суд и только после этого проблема была решена – деньги мне заплатили, извинились, зато, потратили кучу моего времени. Разумеется, страховую компанию я тогда сменил. Главное – не бояться и идти до конца.

Чему меня научило сотрудничество со страховыми – это внимательно и дотошно читать контракт. У них ведь работают мастера, которые все могут очень красиво рассказать, но, если судишь только по их рассказу и не вникаешь в детали договора, то потом проблем не оберешься. Главное, чтобы у вас всегда были четкие доказательства и факты, свидетельствующие о том, что случай попадает под страховку.

Попала в серьезное ДТП. Ехала на своей новой, дорогой машине (подарок моего любимого супруга на день рождения). И в меня на большой скорости врезается другая машина. Обошлось без травм и переломов, в тот момент отделалась легким испугом, потом приехал супруг, приехали гаишники, представители страховой. В общем, когда мы уезжали домой, были в полной уверенности, что все нормально и так как машина застрахована, волноваться не о чем. Но зря мы были так спокойны. Страховая уходила от ответа, никак не реагировала на наши вопросы, да и вообще как-то уклончиво себя вели. Супруг мой, ждать не привык, да и хамское к себе отношение тоже не терпит. Обратился в адвокатскую контору. Вскоре проблема наша решилась, суд мы выиграли, за что спасибо нашему юристу.

Отношения автовладельцев со страховыми компаниями не являются однородными, т.к. одним «везет» и они получают возмещение в соответствии с договором, а другие же вынуждены выбивать из компании деньги, т.к. последняя либо не желает платить вообще, либо занижает сумму страховки. Так если страховая не платит по ОСАГО, что же делать в таком случае рядовому водителю? Об этом мы расскажем далее.

Законные причины отказа в выплате по ОСАГО

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выбрать любой из предложенных вариантов:

Вообще законных причин у страховых компаний для законного отказа в выплате по ОСАГО не так уж и много, как полагает большинство. Плюс, ни в одном законе или нормативном акте нет этого самого списка причин, по которым СК может отказать в возмещении. Каждый случай приходится «подгонять» под основную базу — ГК РФ и ФЗ «Об ОСАГО».

Наиболее частые причины

Более того, такое понятие как «законный отказ» является весьма относительным, т.к. это в большинстве случаев спорная ситуация, истину в которой устанавливает суд. Ниже мы приведем список обстоятельств, при наличии которых компенсация не будет выплачена без каких-либо исключений:

- у виновного вообще не полиса (т.е. тут потерпевший будет вынужден взыскивать сумму ущерба в суде)

- не установлена вина (при ДТП без виновника возмещение не производится)

- потерпевший был пьян

- в СК не предоставлен пакет документов

- расчет был произведен на месте (под расписку)

- ремонт произведен собственными силами до обращения в СК

Это наиболее распространенные причины именно для законного отказа. Их даже можно назвать без апелляционными — т.е. в каждом из этих случаев будет трудно что-то предпринять. Но это не означает, что водитель должен мириться с таким решением СК, т.к. каждый случай должен быть подтвержден документально.

Менее распространенные причины

Существует еще один список причин, которые не являются такими безусловными. Выглядит он следующим образом:

- после расследования компания установила факт мошенничества

- полис виновника признали недействительным

- компания настаивает на отсутствии страхового случая

При этих и подобных «спорных» ситуациях со страховой компанией следует разбираться, даже если дойдет до суда. Далее мы обозначим порядок действий, какие следует предпринять при отказе.

Порядок действий при полном отказе от оплаты

Итак, какой же порядок действий для потерпевшего от действий страховой компании, в случае когда последняя не платит по ОСАГО?

Как регулирует подобную ситуацию закон?

Для начала отметим, что на полисы оформленные после 1 сентября 2014 года распространяется требование, согласно которому компания обязана отреагировать на заявление потерпевшего в течение 20 рабочих дней (ст. 12 п. 21 ФЗ «Об ОСАГО»). Но этот срок исчисляется только в той ситуации, если предоставлен полный пакет документов (заявление, справку о ДТП из ГИБДД, паспорт). Если ответа не поступило, либо поступил необоснованный отказ, то необходимо совершить следующие действия.

Шаг 1: оформляем претензию

Первым шагом является направление претензии в компанию. (образец претензии вы можете скачать здесь — ) Подобный документ составляется в свободной форме, но в то же время является официальным. В претензии необходимо указать размер страховой возмещения (перед этим можно сделать независимую экспертизу), перечислить (приложить) копии документов. Адресат обращения обязан рассмотреть его в течение 5 дней с того времени как оно было им получено.

Пример претензии:

Здесь у компании есть два варианта :

- это удовлетворение требований в их части;

- либо мотивированный отказ с ссылками на положения законодательства.

Т.е. страховая не может отказать без указания причин, т.к. они обязательно должны быть озвучены. Если ответа опять же не поступит либо он не удовлетворит заявителя, то следует обращаться в суд.

Шаг 2: готовим иск в суд

Если страховая никак не реагирует на вашу претензию по неуплате за ОСАГО, то переходим к следующему шагу. Порядок действий далее следующий:

Следует составить иск, в котором указываются размер возмещения, неустойки и штрафа ( , ст. 15 Закона от 07 февр.1992 N 2300-1; п. 2 Постановления Пленума Верховного Суда РФ от 28.06.2012 N 17). Здесь заявителю дается право выбора на обращение в отделение (районное) по своему месту жительства (именно постоянной регистрации) либо по месту нахождения компании (альтернативная подсудность). Образец искового заявления против страховой компании вы можете скачать здесь — .

На подобные правоотношения распространяются правила по защите потребительских прав — т.е. государственная пошлина в этом случае не уплачивается, если рассматриваемая цена иска не превышает 1 млн. рублей (естественно, что при нынешних тарифах по ОСАГО перейти за эту сумму будет практически невозможно).

Также к иску следует прикрепить документальные данные, какие:

- во-первых, подтверждают вашу правоту (результаты экспертизы, копия протокола разбора аварии и т.д.);

- а также бумаги, подтверждающие ваши попытки урегулировать вопрос еще в досудебном порядке (это копии первичного заявления и выше обозначенная претензия).

При расчете конечной суммы суд будет исходить из следующего алгоритма:

- во-первых, это положенная сумма по договору;

- во-вторых, неустойка (1% за каждый день после указанного ранее двадцатидневного срока);

- плюс штраф, который составляет 50% от невыплаченной в обоюдном порядке суммы еще до суда.

Относительно штрафа и неустойки. Нужно ли указывать его в исковом заявлении? Какую сумму взыщут со страховой?

В иске указывать сумму штрафа не обязательно, т.к. это прописано в законе (п. 6 ст. 13). Что касается неустойки, то рассчитывается она очень просто — есть исходная сумма, к примеру, 76984 рубля, значит сумма неустойки в день будет равна 769 рублям. Неустойка начисляется вплоть до подачи иска в суд. В образцах вся необходимая информация указана.

Это наиболее эффективное решение вопроса, т.к. самостоятельные тяжбы со страховой могут длиться очень долгое время. Если страховая вообще не платит по ОСАГО и что делать в этом случае мы вроде разобрались. Теперь рассмотрим вариант, когда страховая мало платит по ОСАГО.

Если выплата была, но не в полном объеме?

Что делать в случае недоплаты по ОСАГО? Конечно, это не совсем так же болезненно для водителя, как полное отсутствие выплаты, но и здесь не следует мириться с подобным решением компании. Порядок действий и здесь аналогичный, т.е. это сначала претензия (ответ может быть и не получен), затем обращение в суд. Но здесь проводить самостоятельную экспертизу необходимо обязательно, т.к. по другому доказать свою правоту будет практически невозможно — у вас должны быть данные, от которых вы можете оттолкнуться.

Альтернативным решением в таком случае может быть обращение в Российский Союз Автосраховщиков. Сделать это можно и через официальный сайт , т.к. далеко не в каждом городе присутствует отделение данной организации. Здесь могут помочь с консультацией относительно проведения самостоятельной экспертизы, а также могут принять и некоторые уже практические меры.

Все остальное происходит по уже обозначенному сценарию (если страховая отказала в выплате по ОСАГО). Неустойка по ОСАГО за недоплату рассчитывается по тому же механизму: если будет доказана ваша правота, то за каждый день можно будет получить до 1% от недоплаченной добровольно суммы.

Судебная практика

Какова же судебная практика в случае недоплаты по ОСАГО? К сожалению, привести какую-либо даже примерную статистику здесь не представляется возможным, т.к. во-первых, каждый случай по своему индивидуален, во-вторых, здесь не существует прецедентов — суды не работают по налаженному шаблону. Но если законодательство на вашей стороне (или если вы в этом уверены), то от правильного обращения в суд зависит очень многое.

Но если говорить в масштабном виде, то по данным упомянутого ранее РСА, на положение середины 2016 года более четверти выплат происходит в соответствии с судебным решением. А ведь это еще вчерашние отказные или неправильно рассчитанные решения страховых компаний.

Юрист Коллегии правовой защиты. Специализируется на ведении административных и гражданских дел, связанных с нарушением ПДД, возмещением ущерба, спорами со страховыми компаниями, обжалованием постановлений и решений ГИБДД, защитой прав потребителя.

Страховые компании хотят заработать. Поэтому они пользуются всеми возможностями, чтобы не выплачивать страховое возмещение ущерба после ДТП по ОСАГО или КАСКО . Так же известно, что страховые компании не платят по ОСАГО и КАСКО сколько полагается - это подтверждено статистикой, которую собрал Верховный суд РФ.

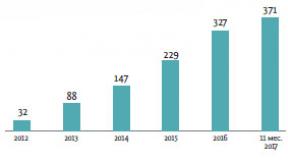

Это интересно: в 2007 году страховые компании добровольно выплатили 41 100 000 000 рублей, в 2013 - 77 374 829 000 рублей. В 2007 году суды по искам взыскали со страховых компаний 1 397 151 258 рублей, а в 2013 - уже 25 333 531 031 рублей, то в 19 раз больше. Это те деньги, которые страховые компании должны были заплатить автовладельцам, но сами этого делать не захотели, и люди пошли в суды, и правильно сделали, как становится понятно. В 2007 году российские суды было подано 27 393 исков против страховых компаний, а в 2013 - уже 328 000. Рост в 11 раз.

Разберём основные причины отказов страховых компаний в оплате. Эти причины могут быть реальными и надуманными.

Не все документы поданы

Если страховая не платит по ОСАГО или КАСКО, ссылаясь на эту причину, то это может быть и правдой, и уловкой страховой, чтобы не платить.

Что делать? Читать Положение ЦБ РФ «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств» №431-П. Там в пункте 3.10 перечислены все документы, которые страховая может потребовать. Помните - требовать какие-то другие документы страховая права не имеет. Это установлено тем же самым пунктом Положения ЦБ РФ.

Важное дополнение: Закон об ОСАГО устанавливает, что если документы поданы не в полном необходимом составе, то страховая компания обязана уведомить об этом водителя в трёхдневный срок с момента подачи документов.

Если она этого не сделала, а теперь отказывается платить, ссылаясь на то, что документов не хватает, то следует писать претензию и готовиться к суду.

Кстати, если в поданных документах допущены какие-то помарки, описки и подобное - страховая также обязана известить об этом заявителя опять-таки в трёхдневный срок.

Ваш случай нестраховой

При этом встречаются ситуации, когда случай и в самом деле нестраховой. Например, если один автомобиль задел другой на стоянке, то отказ страховой в выплате будет законен.

Однако в Законе об ОСАГО понятие страхового случая прописано нечётко. Страховые компании, понятно, этим пользуются, объявляя многие «пограничные ситуации» нестраховыми случаями. Добиться выплаты без профессионального юриста, в таких случаях, бывает крайне сложно.

Водитель не предоставил автомобиль для осмотра

У добросовестного водителя нет никаких причин прятать повреждённый автомобиль от страховой компании. Более того, у водителя есть обязанность предоставить авто для осмотра или экспертизы - страховая не будет платить по ОСАГО или КАСКО пока не проведет экспертизу.

Пункт 3.11. Положения ЦБ РФ устанавливает, что в течение 5-ти дней с момента подачи документов на получение страховой выплаты водитель обязан предоставить для осмотра или экспертизы и сам автомобиль. Водитель и представитель страховой компании обязаны согласовать время и место проведения осмотра или экспертизы.

Если по каким-то причинам невозможно предоставить автомобиль для осмотра (например, он повреждён настолько, что исключается его передвижение по дороге), то необходимо уведомить об этом страховую компанию.

Водитель не обратился в нужное время с заявлением о выплате страховки

При этом ни Закон об ОСАГО, ни Положение ЦБ РФ не устанавливают, в какой срок водитель обязан обратиться в страховую с сообщением об аварии. В обоих документах указано, что он должен сделать это «при первой возможности».

Но это вовсе не означает, что необходимо сразу же, ещё сидя за рулём повреждённой машины, начинать звонить в страховую. Дело в том, что опять-таки ни Закон об ОСАГО, ни Положение ЦБ РФ не указывают, что если водитель нарушит требование «при первой возможности обратиться с заявлением», то он лишается права на выплату.

Если страховая не платит по ОСАГО или КАСКО, основываясь на том, что водитель якобы несвоевременно обратился с заявлением, то необходимо писать досудебную претензию и понимать, что скорее всего, придётся идти в суд против страховой.

Страховые компании становятся очень изобретательны, когда речь идёт о том, чтобы не платить страховое возмещение. Поэтому в одной статье предугадать все причины, по которым страховая компания может отказать в выплате, не получится.

Важнее знать, что мы готовы предоставить вам бесплатную юридическую консультацию о том, как стребовать страховое возмещение со страховой компании. Обратите внимание - консультация бесплатна и ни к чему вас не обязывает.

- Помните, что факт подачи документов в страховую имеет правовое значение. Требуйте у сотрудника компании расписку в принятии этих документов или какую-то иную бумагу, в которой будут перечислены те документы, которые вы подали. Должна стоять дата. В таком случае страховая не сможет потом сказать «а нам же никаких документов не приносили».

- Задавайте вопросы, если вам что-то непонятно. Иногда люди стесняются спрашивать, не хотят предстать в глупом виде. Помните, что не знать чего-то - нормально. А вот стесняться узнать - ненормально.

- Если страховая срывает сроки (например, в течение 20-ти календарных дней не выплатила страховку и не прислала мотивированный отказ, а просто «отмалчивается»), то не надо успокаивать себя «ну они же должны», «в законе написано», «они обязаны». Практика показывает, что если страховая начала нарушать ваши права водителя, то дальше будет только хуже. Надо писать претензию и понимать, что придётся идти в суд.

- Не занимайте позицию просителя. Со страховой вы заключили договор. И у вас и у компании есть права и обязанности, установленные законами и договором. Исполняя свои обязанности, страховая не оказывает вам услугу - она просто выполняет свои обязанности.

- Не опасайтесь показаться неудобным, сварливым, скандальным клиентом. Начинать ругаться при этом, конечно же, тоже не стоит; в ругани со страховой вообще смысла нет. Но при этом надо помнить, что здоровая и разумная готовность защищать свои права увеличивает шансы на достойную выплату. И кстати, отсутствие «мягкотелости» заставляет сотрудника компании уважать клиента как человека. Психология-с.

Имеет ли смысл писать досудебную претензию

Если страховая не платит по ОСАГО или КАСКО, то имеет смысл написать досудебную претензию , но только в том случае, если она будет написана юридически грамотно. То есть юридическим языком, со внутренней логикой, со ссылками на действующие законы, постановления и правила. Тогда страховая увидит, что к делу подключился юрист, а значит, водитель настроен серьёзно - видимо, готов и в суд идти.

В непрофессионально написанной претензии, которая сводится к идее «вы мне должны заплатить, потому вы должны заплатить» смысла нет никакого.

Нужно ли писать в прокуратуру, другие контролирующие органы

Нет. Скорее всего, оттуда придёт ответ с советом обращаться в суд. А время будет потеряно.

Почему нужно обратиться к профессиональному юристу

- Потому, что вы, скорее всего, знаете не все свои права по Закону об ОСАГО. Например, что можно не брать деньги у страховой, а согласиться на ремонт, который проведут на СТО по направлению страховой. И выбрать эту СТО может автовладелец.

- Потому, что статистика утверждает, что если страховая решила не платить по ОСАГО или КАСКО, то, скорее всего, водителю придётся обращаться в суд. При этом автовладелец обязан направить досудебную претензию, причем грамотно составленную.

- Потому, что профессионально написанная претензия свидетельствует о том, что владелец автомобиля настроен серьёзно. Этот факт может убедить страховую, которая не платит по ОСАГО или КАСКО, что лучше всё-таки заплатить, чем быть потом ответчиком в суде.

Вам гарантирована анонимность. Всё, что вы скажете нашим юристам, так и останется в секрете, как этого требуют закон и профессиональная этика.

Если страховая не платит по ОСАГО или КАСКО, то следует поторопиться. Сроки - это очень важный критерий в праве. Поэтому чем раньше профессиональный юрист примется за дело, тем больше шансов на победу в суде.