Отчет 6 ндфл срок. Порядок заполнения документа

Налоговые агенты обязаны представлять в ИФНС Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ). Форма Расчета, Порядок его заполнения и представления утверждены Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ . А каковы сроки сдачи этой отчетности в 2019 году?

Когда сдавать 6-НДФЛ

Налоговые агенты составляют форму 6-НДФЛ ежеквартально нарастающим итогом: за 1-ый квартал, полугодие, 9 месяцев и год. За первые три отчетных периода отчет сдается в налоговую инспекцию не позднее последнего дня месяца, следующего за соответствующим отчетным периодом. А срок сдачи годового отчета увеличен еще на 2 месяца: сдать форму 6-НДФЛ по итогам года нужно не позднее 1 апреля года, следующего за отчетным (абз. 3 п. 2 ст. 230 НК РФ).

При этом важно учитывать, что если последний день сдачи Расчета приходится на выходной или нерабочий праздничный день, то сдать отчет можно будет без последствий в следующий за ним рабочий день (п. 7 ст. 6.1 ТК РФ).

Сроки сдачи 6-НДФЛ в 2019 году

С учетом приведенных выше требований и учитывая данные о выходных и нерабочих праздничных днях в 2019 году, сроки подачи формы 6-НДФЛ в 2019 году следующие:

За 2019 год Расчет нужно сдать не позднее 01.04.2020.

Чтобы не ошибиться, до какого числа нужно сдать Расчет 6-НДФЛ и другие формы бухгалтерской и налоговой отчетности, можно воспользоваться

С 2016 года юр лица, в том числе и индивидуальные предприниматели, обязаны формировать декларацию 6 НДФЛ ежеквартально, в отличие от 2 НДФЛ. Отчет сдается в том случае, если было начисление прибыли в отчетном году физ. лицам и отчисление с подоходного налога. При формировании расчета руководствуются приказом ФНС ММВ 7-11-450 и НК.

Эта инструкция предназначена для бухгалтера на все случаи жизни.

Формировать и сдавать отчет обязаны субъекты хозяйствования, в том числе и ИП, которые выплачивали в пользу физ. лиц прибыль, удерживали и перечисляли подоходный в казну. Сдавать отчет нужно как головным российским предприятиям, так и каждому филиалу по месту учета.

Если в компании в отчетном году работа приостановлена и никаких выплат, удержаний не было, сдавать декларацию не нужно.

Уведомить ИФНС следует, несмотря на разъяснения, а также отправить произвольное письмо с указанием причин непредставления справки. Второй вариант – решение сдать отчет по 6 НДФЛ с нулевыми показателями. Инспектор поймет, что хозяйственная деятельность на предприятии не ведется.

Отчетность по НДФЛ сдается в установленные даты (НК статья 230 п. 2).

В таблице приведены сроки сдачи расчета в 2018 году.

Изменения в декларации

Отчет 6 НДФЛ за 2017 год обязательно формируется на новом бланке. Ознакомиться с проектом можно на официальном сайте ФНС. Изменения коснулись титула и цифр штрих кода с 15202024 на 15201027.

Общие правила оформления расчета

Рассмотрим подробное заполнение отчета “для чайников”. Расчетами для него будут сведения из регистров аналитического учета.

- В первой части декларации формируют сведения нарастающим итогом с начала налогового периода. При необходимости для полного отражения показателей, заполняют часть страниц;

- все страницы нумеруют.

При заполнении расчета 6 категорически запрещается:

- Вносить исправления корректором;

- применять печать с двух сторон листа;

- скреплять расчет степлером, это приводит к порче.

При заполнении отчета по форме 6 НДФЛ вручную используют только пасту черного, синего или фиолетового цвета. Для печати декларации в автоматическом режиме выбирают шрифт Courier New высотой 16-18.

- Для каждого показателя предназначено соответствующее поле, состоящее из какого – то количества ячеек. Для отражения даты предназначено 3 поля: отдельно для дня, месяца и года и разделены между собой точками;

- для отражения суммарных значений с сотыми единицами, число указывают в первом поле, копейки – после точки. Если значение суммы меньше количества отведенных ячеек, в пустых клетках ставят прочерки (14568956 ——-.56);

- в графах с суммарными показателями, если нет сведений для отражения, ставят 0;

- графы заполнять необходимо построчно, с начала графы слева направо. При отсутствии сведений ставят прочерки в незаполненных ячейках;

- сведения о суммарном выражении НДФЛ указывают только в «круглых» цифрах.

- Округление делается согласно общему правилу: значения до 50 округляются в меньшую сторону, больше 50 – до 1 рубля;

- документ составляется по каждому коду ОКТМО;

- каждая страница отчета подписывается руководителем либо лицом, утвержденным по приказу. Кроме того, проставляется дата формирования сведений.

- ИНН у организаций состоит из 10 цифр, в свободных клетках проставляются прочерки;

- поле КПП индивидуальные предприниматели не заполняют. Предприятия указывают КПП, который получен в инспекции по месту нахождения головной организации либо филиала;

- если отчет сдается впервые, в поле номер корректировки ставят нули. При подаче уточненных сведений – номер каждого уточняющего расчета (001, 002);

- указывают год, за который формируются сведения в ячейке «Налоговый период»;

- код налогового органа уточняется на официальном сайте ФНС. Из таблицы выбирают код места нахождения субъекта хозяйствования;

- вносят сведения о наименовании юр лица. Для ИП – полное фамилия, имя и отчество. Для организаций – сокращенное наименование согласно уставным документам. При отсутствии такого, вносят полное название;

- коды ОКТМО указывают по месту регистрации организации либо места жительства ИП. Узнать о них можно на официальном сайте ФНС;

- указать контактный телефон исполнителя, чтобы в случае возникновения вопросов инспектор мог быстро уточнить сведения;

- в ячейке «На страницах» указывают количество страниц декларации, включая титул;

- в графе «С приложением документов» проставляют количество страниц иных документов, которые прилагаются к отчету. Например, доверенность на право подписи;

- если НДФЛ 6 подписывается руководителем, в поле «Достоверность подтверждаю» следует проставить 1, если представителем – 2. Далее в этом блоке указывают полные ФИО руководителя либо представителя (с указанием документа на право подписи), поставить дату и подписать каждый лист отчета.

Отчетность 1 части 6 НДФЛ заполняется нарастающим итогом с начала календарного года. Блок граф 10-50 формируют отдельно для каждой ставки НДФЛ. Если одной страницы недостаточно, обобщенные показатели формируются на нескольких листах. Подведение итогов раздела выполняется на первом листе.

- 10 – ставка НДФЛ;

- 20 – сумма начисленной прибыли физ. лицам, какая облагается налогом;

- 25 – начисленные дивиденды;

- 30 – вычеты, предоставленные физ. лицам в отчетном году;

- 40 – начисленный налог с прибыли, отраженный в графе 20;

- 45 – начисленный налог на дивиденды из ячейки 25;

- 50 – фиксированные авансовые платежи по физ. лицам иностранцам, работающим по патентным договорам, принятые в зачет исчисленного налога;

- 60 – количество физических лиц, которым начислена прибыль за год. Если сотрудник в течение года был уволен и вновь принят на работу, он считается как один;

- 70 – удержанный подоходный налог;

- 80 – налог, по каким-либо причинам не удержанный компанией;

- 90 – подоходный налог, возвращенный физ. лицам по статье 231 Налогового кодекса.

Если материальная помощь представлена сотруднику в сумме, не превышающей 4000 рублей, сумма попадает под льготу. Не облагаемые доходы отражают по 20 строке и одновременно относят в поле 30.

Порядок заполнения второй части декларации по НДФЛ определяет полную расшифровку сведений о получении прибыли и удержанном налоге отчетного квартала.

- 100 – дата перечисления прибыли, суммарное выражение указывают в графе 130;

- 110 – день удержания НДФЛ и перечисления прибыли из ячейки 130;

- 120 – срок, не позднее которого НДФЛ перечисляется в казну. Для каждого вида прибыли законодательством предусмотрены разные даты перечисления. Для оплаты труда – это следующий день за числом ее выплаты. Для отпускных или больничных листов – последний день месяца их перечисления (НК РФ статья 226 пункт 6,статья 226.1 пункт 9);

- 130 – сумма перечисленной прибыли на дату из поля 100 указывается без удержания НДФЛ;

- 140 – НДФЛ, удержанный налог на дату из графы 110.

Если в отношении прибыли, выплаченной за одну дату, и сроки перечисления НДФЛ разнятся, заполнять блок полей 100-140 нужно по каждому сроку передачи налога в бюджет.

Обязанность удерживать НДФЛ появляется в организации только в день получения прибыли.

Если численность организации менее 25 человек, подать отчет 6 НДФЛ можно на бумажном носителе. Если состав работников больше, представление только в электронном виде (НК статья 230 п. 2).

Отчет по эксель скачивают на официальном сайте ФНС и заполняют на компьютере с соблюдением требований.

Бумажный вариант сдавать можно по почте или на руки.

К ответственности за отчет привлекают и организацию, и лицо, отвечающее за заполнение. Штраф получится избежать, если ошибочные необходимые сведения обнаружены самостоятельно, и подан уточненный расчет по НДФЛ.

На руководителя или должностных лиц налаживают административное взыскание согласно КоАП статье 15.6 в сумме 300-500 рублей. Эта мера не распространяется на ИП, адвокатов и нотариусов (статья 15.3).

Если в результате камеральной проверки обнаружен факт несвоевременного перевода НДФЛ в казну или перечисление не в полном объеме, применяется статья 123НК РФ. Санкции будут в сумме 20% от размера не поступления налога.

Подробнее штрафы приведены в таблице.

Отражение досрочно выплаченного заработка и прибыли переходящего периода

При заполнении 6 НДФЛ могут возникнуть сложные ситуации в отражении прибыли и НДФЛ.

Заработная плата, начисленная и выплаченная в разных периодах, отражается во второй части отчета, в периоде ее выплаты. В поле 100 указывают последнее число месяца, в котором начислен заработок.

При досрочном перечислении прибыли, днем выплаты будет последнее число месяца. В этом случае ее приравнивают к авансовым платежам (комментарии в письме БС 4-11-5106). В поле 110 указывают срок удержания НДФЛ (день перечисления прибыли). В ячейке 120 – следующий за ним рабочий день.

Для отражения в отчете прибыли, начисленной и перечисленной в отчетные периоды, руководствуются письмом БС 4-11-8609. Здесь указано, что поля 70 и 80 для переходящей зарплаты не заполняются.

Как формируется отчет 6 НДФЛ, если прибыль начислена, но не выплачена

Если в отчетном периоде заработок начислен и по истечении квартала не выплачен с финансовыми трудностями, заполняют сведения за отчетный период только в первой части НДФЛ 6. Заполнение второй части в отношении этой прибыли не формируется.

В поле 20 указать начисленную оплату труда, а в 40 – подоходный налог. В графах 70 и 80 проставляются нули. Заполнение ячейки 70 расчета выполняется в том периоде, когда заработок будет перечислен.

Эта норма разъяснена в письмах ФНС:

- БС 3-11-553;

- БС 4-11-9194.

Отражение одновременно выплаченного заработка и листа нетрудоспособности

Для объединения выплаченных сумм во второй части декларации, нужно, чтобы совпали три даты:

- получение прибыли;

- удержания подоходного;

- законодательная мера в отношении передачи НДФЛ в казну.

Разбивать суммы по процентным ставкам не нужно.

Увольнение сотрудника

При увольнении физ. лицу выплачивается заработок за предыдущий и текущий месяц, компенсация за неиспользованный отпуск. Для этого случая формируют блоки во второй части отчета. Отдельно – заработок за прошлый месяц, отдельно – отражать компенсацию и оплату труда за текущий период.

Заключение

В статье рассмотрено пошаговое формирование декларации. Перед тем, как передать в инспекцию, нужно самостоятельно проверить контрольные соотношения. Годовой отчет сопоставляется с отчетом 2 НДФЛ. В случае если при проведении камерального контроля будут обнаружены отклонения, представляют объяснения и подают уточненку. Кроме того, это вызовет дополнительную проверку в организации.

Отчетность 6-НДФЛ - новый документ для работодателей. Его необходимо предъявлять контрольным органам с 1-го квартала 2016 г. Этот документ составляется не по каждому сотруднику в отдельности, а по всему предприятию в целом. Рассмотрим далее, как заполнить 6-НДФЛ.

Общие сведения

В первую очередь необходимо знать, куда предъявляется 6-НДФЛ. Бланк документа, оформленный по всем правилам, направляется в тот же контрольный орган, в который осуществляется перечисление налога. Предъявлять документ можно двумя способами: в бумажном либо электронном виде. Первый вариант подходит тем нанимателям, среднесписочная численность сотрудников у которых - меньше 25 чел. Форма 6-НДФЛ может предъявляться лично или направляться по почте. В электронном виде документ отправляется через официальный сайт ФНС.

6-НДФЛ: сроки предоставления

Документ предъявляется ежеквартально. Его необходимо направлять не позже последнего числа 1-го месяца следующего квартала. В законодательстве предусматривается ответственность для тех, кто несвоевременно предъявляет 6-НДФЛ. Сроки предоставления могут сдвигаться. В частности, это происходит, если крайняя дата выпадает на праздник либо выходной. В этом случае для субъектов, оформивших 6-НДФЛ, сроки предоставления переносятся на ближайший рабочий день. Нормами установлены следующие календарные даты:

- 1-й кв. 2016 г. - 3.05.2016 г.

- Полугодие - 1.08.2016 г.

- 9 мес - 31.10.2016 г.

- За 2016 год - 1.04.2017 г.

6-НДФЛ: образец

При оформлении документа необходимо соблюдать ряд общих требований. Если взять любой правильно составленный пример 6-НДФЛ, можно отметить, что:

Правила оформления полей

В некоторых случаях могут возникнуть сложности при внесении сведений в ф. 6-НДФЛ. Образец документа содержит поля, состоящие из определенного числа знакомест. В каждом из них следует указывать только 1 показатель. Исключение составляют сведения о дате или величины, выраженные в десятичных дробях. Написание календарных чисел осуществляется с использованием трех полей. Первые два содержат по 2 знакоместа - для дня и месяца, последнее - 4 - для года. вписывается в 2 поля, разделенные точкой. Суммовые показатели и реквизиты должны в обязательном порядке присутствовать в ф. 6-НДФЛ. Бланк оформляется отдельно по каждому ОКТМО. Суммы налога рассчитываются и указываются в рублях. При этом используются правила округления. На каждой странице проставляется дата составления и подпись ответственного лица.

Поля

В каких случаях не нужно предъявлять документ?

Форма 6-НДФЛ не оформляется в случае, если в течение периода не осуществлялись выплаты сотрудникам и, соответственно, налог с их доходов не удерживался. Проще говоря, нет смысла ставить в строках нули. Декларация 6-НДФЛ не подается и тогда, когда на предприятии нет персонала. Нет необходимости оформлять документ только открывшимся (зарегистрированным) организациям, еще не начавшим деятельность. Предприниматель или юрлицо могут (но не обязаны) в произвольной форме уведомить налоговую службу о причинах, по которым не была направлена ф. 6-НДФЛ.

Ответственность

Для субъектов, которым необходимо оформлять 6-НДФЛ, сроки предоставления имеют большое значение. При их несоблюдении предусматривается штраф. При этом санкции вменяются как всему предприятию, так и руководителю. Если просрочка не очень большая, то размер штрафа минимальный. При этом в качестве меры воздействия может быть применена блокировка счета. Нормами предусмотрены 2 вида штрафов. Первый назначается в случае, если отчет 6-НДФЛ не был направлен в установленное время или предъявлен позже. Второй штраф грозит субъекту при обнаружении ошибок в документе. Рассмотрим подробнее оба случая.

Несвоевременное предъявление документа

Выше уже были указаны сроки, в которые необходимо предоставить ф. 6-НДФЛ. Назначение штрафа за несвоевременное предъявление документа осуществляется в течение 10 дней с даты, когда он был получен ФНС. При этом инспекция может не дожидаться завершения камеральной проверки. Если предприятие опоздало больше чем на месяц, штраф составит 1000 р. Этот размер считается минимальным. За каждый следующий просроченный месяц, независимо от того, полный он будет или нет, к назначенному взысканию будет прибавляться еще по 1 тыс. р. Данное положение установлено в 126-й статье НК (п. 1.2). Время просрочки будет исчисляться с даты, когда организация предъявила отчет. Руководитель компании может быть оштрафован на 300-500 р. Эта санкция предусматривается в КоАП, в статье 15.6. вправе наложить этот штраф без обращения в судебную инстанцию.

Блокировка счета

В случае непредставления документа в десятидневный срок с установленной нормами даты ФНС имеет право заморозить банковские операции с финансовыми средствами должника. Такая мера предусматривается в статье 76 НК (п. 3.2). Разъяснения по вопросам применения блокировки счета даются в письме ФНС от 09.08.2016 г.

Спорный момент

Иногда на практике возникают ситуации, когда организация зарегистрировалась в конце квартала и еще не успела ничего выплатить своим сотрудникам. Соответственно, отчет 6-НДФЛ не предъявлялся в инспекцию. Между тем ФНС, не получив вовремя документ, применяет к субъекту блокировку счета. У многих возникает логичный вопрос: законна ли эта мера в данном случае?

Как выше было сказано, статья 76 НК в пункте 3.2 допускает замораживание операций при непредставлении ф. 6-НДФЛ. В норме отсутствует оговорка о том, что блокировка используется только при наличии расчетов с персоналом. Между тем выше также было сказано, что предприятие не обязано предоставлять ф. 6-НДФЛ, если не имеет сотрудников или ничего им не выплачивало в соответствующем периоде. Однако неоднократно сами налоговики заявляли, что ждут от субъектов нулевые документы. Дело в том, что база данных не определяет причину, по которой не был предъявлен отчет. Соответственно, блокирование счета производится автоматически. Для размораживания придется предъявить нулевой отчет. В течение следующего дня (рабочего) налоговики выносят постановление о снятии блокировки. Такой срок предусмотрен в п. 3.2 76-й статьи. Еще один день потребуется для передачи постановления в банк. Обычно обмен документацией осуществляется через Интернет, соответственно, решение придет в финансовую организацию достаточно быстро. В течение суток после получения постановления банк снимает блокировку. Чтобы таких проблем не возникало в будущем, специалисты рекомендуют направлять уведомление об отсутствии расчетов с персоналом и принятии решения на этом основании о несдаче 6-НДФЛ.

Недостоверность сведений

Штраф может вменяться субъекту за любую ошибку или неточность в отчете. Величина взыскания - 500 р. за каждую страницу с недостоверными сведениями. Эта санкция предусматривается статьей 126.1 НК. В указанной норме отсутствует четкий перечень ошибок, которые относятся к категории "недостоверные сведения". В этой связи соответствующие решения принимаются непосредственно проверяющими лицами.

Между тем, инспекция не может штрафовать всех субъектов бездумно. Как разъяснил Минфин, проверяющие должны рассматривать каждый случай индивидуально. Это означает, что, прежде чем выписывать штраф, должностные лица обязаны оценить серьезность недочета/ошибки. Кроме этого, во внимание должны приниматься смягчающие обстоятельства. В частности, штраф может не вменяться, если вследствие ошибки налоговый агент:

- Не занизил сумму обязательного отчисления.

- Не нарушил интересы физлица.

- Не причинил ущерба бюджету.

Эти моменты разъясняются в письме ФНС от 9.08.2016 г. Как и в случае несвоевременной сдачи документа, к ответственности допускается привлекать не только предприятие, но и его ответственных сотрудников (руководителя, в частности). Должностным лицам может вменяться штраф 300-500 р.

Как избежать санкций?

Чтобы не получить штраф, необходимо заметить неточности раньше налоговиков и исправить их. Для этого составляется уточненная декларация. При этом специалисты рекомендуют включить в нее правильные сведения по всем поступлениям за весь период. 6-НДФЛ предъявляется также, если в первом документе какие-то сведения отражены или приведены не полностью. Целесообразно ее составить и в том случае, если неточность привела к завышению суммы отчисления. В противном случае возможно наложение штрафа (500 р.). НК требует включить в уточненный документ только те сведения, которые были поданы с ошибками. Данное положение предусматривается в 81-й статье (п. 6). Однако в налоговой инспекции считают, что 6-НДФЛ нельзя так заполнять. В документе необходимо показать обобщенные сведения без разбивки их по плательщикам. Если же привести сведения на одного сотрудника, то это может исказить всю информацию.

Нюансы

На титульном листе при сдаче уточненного документа следует проставить "Номер корректировки 001" (если это первое исправление). Правила оформления не предусматривают предъявление аннулирующего или отменяющего расчета. Этим 6-НДФЛ отличается от известной всем справки 2-НДФЛ (ее тоже нужно предъявлять). Если ошибка была выявлена в том же квартале, в котором она была допущена, уточненный документ предъявлять нет необходимости. Вместо этого осуществляется сторнирование неточной информации до завершения отчетного периода, а расчет оформляется в обычном порядке.

Нужно ли уточнять расчет, если камеральная проверка завершена?

Рассмотрим случай. Предприятие ошиблось при оформлении 6-НДФЛ за 6 мес. В строках 110 и 120 второго раздела были указаны одинаковые календарные числа удержания и отчисления налога. Правильно было бы поставить срок по уплате следующим рабочим днем после удержания. При этом отчисление было осуществлено вовремя. Возник вопрос: нужно ли уточнять сведения, если с налогом предприятие не опаздывало, а завершилась?

Специалисты рекомендуют направить исправленный расчет. При проверке уполномоченные лица могут решить, что предприятие отчисляет налог с опозданием. Кроме этого, за неправильно указанные даты грозит штраф 500 р. как за недостоверные сведения. Ими могут посчитать любые ошибки и неточности в документе. Данное положение разъяснено в письме ФНС от 9.08.2016 г. Исправлять неточности следует, таким образом, даже в том случае, если камеральная ревизия завершилась, а о выявленных недочетах инспекторы не сообщили. Ошибки могут быть обнаружены при выездной проверке. В этом случае организация будет привлечена к ответственности. Безопаснее при обнаружении ошибки сразу сдать уточненную ф. 6-НДФЛ. Это позволит избежать штрафных санкций.

Соответственно, если доходы физлицам не выплачивались, то обязанность налогового агента не возникает и Расчет по форме 6-НДФЛ не сдается. Исключение сделано в отношении дохода в виде оплаты труда, которая в целях НДФЛ считается полученной на последнее число месяца, за который начислена. Поэтому даже в случае невыплаты начисленной зарплаты форму 6-НДФЛ необходимо сдавать.

6-НДФЛ: когда сдавать

Налоговым агентам необходимо представлять Расчет за 1-ый квартал, полугодие и 9 месяцев не позднее последнего дня месяца, следующего за соответствующим периодом, а за год - не позднее 1 апреля следующего года.

Если Расчет не сдать или сдать с ошибкой

Если налоговый агент не сдаст вовремя Расчет, то ему грозит ответственность в виде штрафа в размере 1 000 рублей за каждый полный или неполный месяц со дня, установленного для представления формы 6-НДФЛ (п. 1.2 ст. 126 НК РФ).

За представление Расчета, который содержит ошибки, налоговый агент может быть привлечен к ответственности в виде штрафа в размере 500 рублей (п. 1 ст. 126.1 НК РФ).

6-НДФЛ для ИП

Предприниматели также задаются вопросом, сдают ли ИП 6-НДФЛ? Ответ зависит от того, есть ли у ИП наемные работники и выплачивали ли ИП в текущем году доходы физлицам. Если доходы выплачивались - то ИП становятся налоговыми агентами по НДФЛ и должны сдавать форму 6-НДФЛ в общем порядке.

При сдаче 6 НДФЛ за 4 квартал 2017 года (правильнее будет — "за 2017 год ") необходимо использовать форму, которая утверждена 14.10.2015г Приказом ФНС РФ №ММВ-7-11/450 «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) и порядка по ее заполнению, а также формата и порядка представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом в электронной форме". Приказ определят порядок заполнения формы и формат представления в электронном виде.

Статья 230 Налогового кодекса РФ (абз.3 п. 2) устанавливает сроки сдачи отчетов по форме 6 НДФЛ: Налоговые агенты, к которым относятся организации и индивидуальные предприниматели, осуществляющие выплаты физическим лицам в соответствии с действующим законодательством, отчитываются за I квартал, полугодие, 9 месяцев и год. Срок, в течение которого необходимо отчитаться – один месяц после отчетного периода, за год – не позднее 1 апреля следующего года.

Срок, когда необходимо сдавать отчет по форме 6-НДФЛ в 2017 году:

- 30 апреля – за I квартал;

- 31 июля – за полугодие;

- 31 октября – за 9 месяцев;

- 02 апреля 2018 года – за 2017 год (поскольку 1 апреля — выходной день).

Следует иметь ввиду, что если последний день срока сдачи отчетности выпадает на выходной или нерабочий праздничный день, сдать отчет можно в ближайший следующий за таким днем рабочий день (п. 7 ст. 6.1 НК РФ). Таким образом, срок сдачи 6 НДФЛ 4 квартал 2017 года (за 2017 год) — не позднее 02 апреля 2018 года.

Срок сдачи 6 НДФЛ за 4 квартал 2017 года (за 2017 год)

Последний срок сдачи 6 НДФЛ за 4 квартал 2017 года — 2 апреля 2018 года. В случае не предоставления отчетности в срок налоговая инспекция наложит штрафные санкции.

Как уже отмечалось выше, в пункте 7 статьи 6.1 Налогового кодекса РФ приведена норма для случаев, когда срок сдачи отчета приходится на выходные или праздничные дни, в таком случае срок сдачи 6-НДФЛ переносится на первый рабочий день, следующий за выходными или праздничными днями.

Штрафы за непредставление 6 НДФЛ в срок.

Главбух должен знать, что если в срок не сдать 6 НДФЛ, то организация (или ИП) будут оштрафованы на 1000 руб. за каждый полный или неполный месяц задержки. Эта норма предусмотрена в п.

1.2 статьи 125.

В случае непредставления в течении 10 дней после установленного срока расчёта 6 НДФЛ, могут быть применены дополнительные санкции — налоговая инспекция имеет право приостановить операции по банковским счетам.

За допущенные ошибки в отчетности штраф будет наложен на основании статьи 126.1 Налогового кодекса РФ. Размер штрафа составляет 500 руб. Штраф полагается только за ошибки в доходах и суммах налога. За ошибку в форме, допущенную в адресе компании, санкций последовать не должно. Штраф не может быть наложен на тех, кто самостоятельно выявит ошибки в документе и своевременно представит в налоговую уточнённый документ до момента, когда налоговики обнаружат недостоверную информацию.

Надо ли сдавать нулевую форму 6 НДФЛ?

Нулевую форму 6 НДФЛ сдавать не требуется. Это следует из письма ФНС РФ от 23.03.2016 № БС-4-11/4958.

Компании и индивидуальные предприниматели обязаны сдавать 6-НДФЛ только в тех случаях, когда они являются налоговыми агентами — в случае выплат доходов работникам (в соответствии со ст. 226 НК РФ).

Сдачи формы не требуется в случаях:

- В штате нет сотрудников вообще.

- В штате есть сотрудники, но выплаты в отчётном периоде им не производились.

- Отсутствует хозяйственно-финансовая деятельность.

6 НДФЛ за 3 квартал 2017 года: образец заполнения

Расчет по страховым взносам за 2017 год

КБК НДФЛ 2018 за сотрудников

Конкретный КБК по НДФЛ в 2018 году зависит от того, кто именно является плательщиком налога. В том случае, если…

Сдача 6-НДФЛ.

«Уполномоченная бухгалтерияОтчетМастер» поможет сдать 6-НДФЛ в налоговую через интернет за низкую цену. Цена отправки 6-НДФЛ 300 руб. Наша цена ниже рыночной, обычная рыночная цена отправки отчета в налоговую от 500 руб. Для того чтобы через нас отправить отчет 6-НДФЛ необходимо проделать три простых шага: 1) Подписать доверенность и договор. 2) Оплатить счет 3) Прислать файл отчета. После этого остается ждать ответных документов от спец. оператора связи и от ФНС. На нашем сайте есть информация о сроках сдачи 6-ндфл. Если вы не в курсе как сформировать файл отчета, вы может обратиться к нам и наши бухгалтера за вас заполнят отчет и отправят его в налоговую.

Все отправленные отчеты защищены и хранятся на защищенных серверах к которым ни у кого нету доступа. По вашему запросу может предоставить вам отчет в печатной форме. Кроме отправки 6-ндфл можете воспользоваться нашими бесплатными услугами, а именно сверка с ФНС, выписка ЕГРЮЛ или ЕГРИП с электронной печатью налоговой. На нашем сайте есть различные конкурсы, где вы можете выиграть бесплатную отправку любого отчета в любой контролирующий орган.

Мы всегда рады вам помочь. С уважением ваш персональный уполномоченный представитель.

Как через интернет отправить декларацию 6-НДФЛ.

Шаг 1.Необходимо предоставить следующую информацию:

Шаг 2.После того как мы получим информацию из 1 шага мы вам присылаем:

- Бланк доверенности с ФНС (необходимо будет ознакомиться поставить подпись и печать)

- Бланк договора который заключается с нашей и вашей стороны.

- Информацию о стоимости услуги и как оплатить наши услуги.

Необходимо будет подписать договор который заключается с нашей и вашей стороны.

Бланк доверенности ФНС необходимо заполнить, распечатать в двух экземплярах.

ВАЖНО: Без доверенности ИФНС пришлют отказ в приеме отчетности.

Шаг 3. Вы нам присылаете:

- Подписанный договор;

- Подписанную доверенность;

- Файл с отчетом.

*К этому моменту должен быть оплачен счет.

Шаг 4.После получения документов о приеме Вашей отчетности в ИФНС присылаем Вам квитанции, протокол на электронную почту.

Сроки сдачи 6-НДФЛ за 2017 год.

Так как срок сдачи 6 НДФЛ выпадает на субботу, то отчитаться нужно будет успеть не позднее 3 апреля 2017 года (понедельник).

Какой срок сдачи 6 НДФЛ за 4 квартал 2016 года

По 6-НДФЛ отчитываются за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом. За год — не позднее 1 апреля следующего года. Так установлено в пункте 2 статьи 230 Налогового кодекса РФ. Если крайний срок сдачи выпадает на выходной или праздник, отчитаться нужно в первый рабочий день. Так, срок сдачи 6 НДФЛ за 4 квартал (за 2016 год) — не позднее 3 апреля 2017 года. Поскольку 1 апреля выпадает на субботу.

Примечание. Если компания задержала отчет, за каждый месяц просрочки ей начисляют штраф — 1000 руб. (ст. 76, п. 1.2 ст. 126 Налогового кодекса РФ).

Как отчитываются по 6НДФЛ

6-НДФЛ сдают налоговые агенты — пункт 2 статьи 230 Налогового кодекса РФ. Это компании и предприниматели, которые выплачивают физическим лицам доходы, облагаемые НДФЛ. Сведения в отчет включают по всем физлицам. Указывают даты, когда сотрудники получили доход, когда с них удержали налог, и когда его следовало перечислить в бюджет.

Правильно заполнить расчет помогут контрольные соотношения — письмо ФНС от 10 марта 2016 г. № БС-4-11/3852. Только вот беда, налоговики постоянно их обновляют. Важно не пропустить новые письма ФНС.

Проверьте, правильно ли вы заполнили расчеты за прошлые периоды.

По какой форме подавать 6-НДФЛ

Отчитываться по 6-НДФЛ можно на бумаге или в электронном виде. С 2016 года через интернет отчитываются компании с численностью работников до 25 работников (п. 2 ст. 230 Налогового кодекса РФ). Если численность персонала — до 24 человек включительно, подать расчет можно на бумаге.

По материалам: glavbukh.ru

Со следующего года работодатели будут ежеквартально подавать сведения по суммам рассчитанного и перечисленного в бюджет НДФЛ. Требования к отчетности - очень жесткие, штраф предусмотрен даже за ошибки.

Дополнительно к действующей форме 2 НДФЛ, вводится еще одна— 6 НДФЛ, новая отчетность для всех работодателей, исполняющих функции налогового агента. Связано это с изменениями, внесенными в статью 230 НК в мае текущего года.

Цель введения отчетности

Напомним, что с 2016 года удержанные суммы налога с физических лиц должны уплачиваться в бюджет в течение 1 дня после получения дохода.Исключение касается только больничных листов и отпускных: НДФЛ с них перечисляют до последнего дня месяца, в котором производилась выплата. Раньше проверить правильность расчета налога органы ФНС могли только во время выездных проверок, которые проводятся выборочно и довольно редко.

Квартальный расчет дает возможность получать сведения в оперативном режиме и проверять их в процессе камеральной обработки. Конечно, это повысит нагрузку на работодателей, но зато упростит выполнение контрольной функции налоговым органам. Сложнее всего будет тем, кто ведет учет без использования автоматизированных систем. Их внедрение, в свою очередь, требует вложений. В представленном ниже видеоролике эксперт-бухгалтер «Контур школы» Наталья Горбова рассказывает о том, что такое 6 НДФЛ, и как это нововведение повлияет на другие виды налогообложения.

Порядок заполнения и сдачи

По общему правилу организации сдают отчетность по месту регистрации, а их обособленные подразделения — по месту фактического расположения.

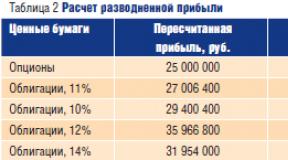

Только налогоплательщики, отнесенные к крупнейшим, могут сдавать одну общую форму в том регионе, где их отнесли к этой категории. Коды мест, куда нужно будет подавать отчет, перечислены в таблице 1.

Внешне новая форма 6 НДФЛ ничем не отличается от других формализованных налоговых документов. Она состоит из 3-х листов.

Титульный

Содержит ИНН, КПП, ОКВЭД, наименование организации, коды налоговой инспекции, отчетного периода, номер корректировки.

Лист 2

Состоит из 2-х разделов. В первом указывается общая величина удержанного налога с доходов физических лиц по всей организации. Для каждого отчетного периода она считается нарастающим итогом и должна совпадать с данными раздела 4 (лист 3). Коды ОКТМО указывают в следующем порядке:

- организации или их обособленные подразделения — муниципального образования по месту расположения;

- ИП, адвокаты, нотариусы — по месту постоянной регистрации (жительства);

- индивидуальные предприниматели, применяющие ЕНВД или СПН — по месту деятельности.

Второй раздел содержит суммы дохода, вычетов, рассчитанного налога по всем кодам и сумму уплаченного авансового платежа. Если применяется несколько налоговых ставок, раздел 2 заполняется на каждую из них.

Лист 3

Включает 3,4 разделы. В третьем указываются коды стандартных, имущественных и социальных вычетов. В четвертом — даты, суммы выплаченных доходов и перечисленного налога. Все суммы исчисляются в полных рублях с учетом правил округления.

Отчет сдается в течение месяца, следующего за 1, 2, 3 кварталами, а расчетная форма за год — до 1 апреля следующего года. В бумажном виде разрешается сдавать его организациям с численностью работников до 25 человек. За нарушение порядка предусмотрено наказание:

- за непредставление ежеквартального отчета — 1 000 рублей штрафа за каждый месяц (полный, неполный);

- за нарушение сроков свыше 10 дней после установленной даты — ФНС может приостановить операции по счетам в банке и электронные переводы;

- за недостоверные сведения — 500 рублей штрафа, избежать его можно только, если исправить сведения до их обнаружения инспектором.

Многие юристы считают, что такие строгие меры вызовут рост конфликтных ситуаций и судебных споров. Например, «недостоверность» отчета может следствием простой технической ошибки бухгалтера. Невозможность снять со счета средства для выплаты зарплаты или того же налога — может вызвать еще большие негативные последствия.

Видео

Виктор Степанов, 2015-09-06

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым