Характеристика доходов федерального бюджета, субъектов рф и муниципальных бюджетов. Общая характеристика доходов бюджетов российской федерации Доходы без учета нефтегазовых доходов

Доходы бюджета - это часть централизованных финансовых ресурсов государства, необходимых для осуществления его функций.

В доходах бюджета отражаются экономические отношения, которые возникают между плательщиком и государством. Проявляются эти отношения при совершении платежей в виде налогов и сборов, направляемых на формирование бюджетного фонда государства.

Бюджетные доходы - понятие более узкое, чем доходы государства, которые, помимо средств бюджета, включают денежные средства всех уровней власти, ресурсы внебюджетных фондов, а также доходы всего государственного сектора.

Главным источником доходов бюджета является национальный доход. В случае его недостаточности для покрытия финансовых нужд государство привлекает национальное богатство. Владимирова М.П. Финансы: учеб. пособие /под ред. д-ра экон. наук, проф. М.П. Владимировой; М.П. Владимирова, В.С. Темиров, Д.М. Теунаев. - М.: КНОРУС,2006.-С.56

Перераспределение национального дохода в пользу государства осуществляется следующими методами:

- 1) при помощи налогообложения;

- 2) путем получения государственных займов;

- 3) при помощи денежной эмиссии.

Доходы бюджетов формируются в соответствии с бюджетным и налоговым законодательством РФ.

В соответствии с Бюджетным кодексом РФ доходы бюджета состоят из следующих элементов:

¦ налоговые доходы;

¦ доходы целевых бюджетных фондов;

¦ неналоговые доходы;

¦ доходы от предпринимательской и иной приносящей доход деятельности;

¦ безвозмездные перечисления. Александров И. М. Бюджетная система Российской Федерации: Учебник. - 2-е изд. - М.: Издательско-торговая корпорация «Дашков и К°», 2007. С.257.

Одним из основных источников доходной части бюджета являются налоги, представляющий сокрой обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиком в порядке и на условиях, определяемых законодательными актами. Основными признаками налоговых отношений являются:

- а) императивность, т.е. субъект налога не вправе отказаться от обязанности уплаты налога в бюджетный фонд;

- б) смена собственности, т.е. в процессе уплаты налога определенная доля частной собственности становится государственной;

- в) обезличивание налогов, т.е. налоги, поступая в бюджетный фонд, обезличиваются и тем самым отличаются от сборов, имеющих целевой характер;

- г) безвозвратность и безвозмездность, т.е. налог не возвращается плательщику, он не получает взамен никаких прав. Эти налог отличается от пошлин, которые предоставляют право их субъекту на определенные хозяйственные операции или документы. Тюлюлюкина Т.Н.: О бюджете городского округа Балашиха на 2013 год / Т. Н. Тюлюлюкина //ФАКТ.- 2012.- 12 нояб.- С. 1-2.

Налоги состоят из определенных элементов, основными из которых являются:

- 1) субъект налога - физическое или юридическое лицо, на которое государством возложена обязанность внесения налога в бюджетный фонд;

- 2) носитель налога - физическое или юридическое лицо, уплачивающее налог из собственного дохода;

- 3) объект налога - имущество или доход, которые служат основанием для налогообложения;

- 4) источник налога - доход субъекта либо носителя налога, из которого вносится налог;

- 5) единица (масштаб) налога - часть объекта налога, принятая за основу для исчисления размера налога (рубль дохода, единица земли или имущества);

- 6) ставка налога - размер налога, установленный на единицу обложения (в абсолютных суммах и в процентах);

- 7) оклад налога - сумма налога, исчисленная на весь объект налога за определенный период и подлежащая внесению в бюджетный фонд;

- 8) налоговый период - время, определяющее период исчисления оклада налога и сроки его внесения в бюджетный фонд;

- 9) налоговая квота - доля оклада налога в источнике налога;

- 10) налоговая льгота - снижение размера налогообложения, в частности: необлагаемый минимум, т.е. освобождение от налога части объекта налога; установление налогового иммунитета - освобождение от налогов отдельных лиц или категорий Плательщиков; понижение ставок налога; уменьшение оклада налога; предоставление налогового кредита; изъятие из налогообложения части объекта налога и др.; Финансы: учебник для студентов вузов, обучающихся по экономическим специальностям, специальности «Финансы и кредит»(080105) /Под ред. Г.Б. Поляка.- 3-е изд., перераб. и доп.- М.:ЮНИТИ-ДАНА,2009.- 703с.- (Серия «Золотой фонд российских учебников»).С.62.

- 11) налоговая политика - совокупность мер в области налогообложения, направленная на достижение определенных целей;

- 12) налоговый кадастр - перечень объектов налога с указанием их доходности;

- 13) система налогов - совокупность и структура налогов страны в соответствии с их классификацией, установленной в законодательном порядке.

Налоги выполняют следующие функции:

- а) фискальную - направленную на образование бюджетного дохода;

- б) контрольную - предполагающую возможность контроля за хозяйственной деятельностью субъекта налога.

С 1 января 1999 г. вступила в действие первая часть Налогового кодекса РФ, где декларированы следующие принципы построения налоговой системы:

- 1) единый подход в вопросах налогообложения по всем налогоплательщикам;

- 2) разграничение прав по установлению и взиманию налоговых платежей между различными уровнями власти;

- 3) приоритет норм, установленных налоговым законодательством, над иными законодательно-нормативными актами, не относящимися к нормам налогового права, но затрагивающие вопросы налогообложения;

- 4) однократность налогообложения, предусматривающая, что один и тот же объект может облагаться налогом одного вида только один раз за установленный период налогообложения;

- 5) определение перечня прав и обязанностей налогоплательщика и налоговых органов.

Налоговая система РФ включает налоги трех уровней: федеральные, региональные и местные. Закрепление налогов за тем или иным уровнем осуществляется в зависимости от компетенции органов законодательной (исполнительной) власти в применении налогового законодательства, т.е. принимать решения по отдельным вопросам взимания налогов соответствующие органы власти могут лишь в пределах своей компетенции. Александров И. М. Бюджетная система Российской Федерации: Учебник. - 2-е изд. - М.: Издательско-торговая корпорация «Дашков и К°», 2007. С.158.

Федеральные налоги устанавливаются законодательными актами РФ и взимаются на всей ее территории. Ставки федеральных налогов устанавливается законодательными органа РФ, а в отдельных случаях - Правительством РФ (таможенные пошлины, акцизы и т.д.). К федеральным налогам относятся:

- 1) налог на добавленную стоимость;

- 2) акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

- 3) налог на прибыль (доход) организации;

- 4) НДФЛ;

- 5) Госпошлина;

- 6) налог на добычу полезных ископаемых;

- 7) сбор за право пользования объектами животного мира и водными, биологическими ресурсами;

- 8) водный налог;

Налоги субъектов РФ устанавливаются законодательным актами субъектов РФ и действуют на территории соответствующих субъектов РФ. Тюлюлюкина Т.Н.: О бюджете городского округа Балашиха на 2013 год / Т. Н. Тюлюлюкина //ФАКТ.- 2012.- 12 нояб.- С. 1-2.К региональным налогам и сборам относятся:

- 1) налог на имущество организаций;

- 2) транспортный налог;

- 3) налог на игорный бизнес

Местные налоги устанавливаются законодательными актами субъектов РФ и органов местного самоуправления. Обязательными к изменению на всей территории РФ являются следующие налоги:

- 1) земельный налог;

- 2) налог на имущество физических лиц;

Органам законодательной власти РФ и органам местного самоуправления предоставлено право определять действие региональных и местных налогов на соответствующей территории (устанавливать и прекращать действие, изменять ставки, предоставлять льготы и т.д.).

Доходы бюджетов формируются также за счет налоговых поступлений, которые в отличие от налогов не имеют фискально-постоянного характера и твердо установленных ставок. Неналоговые доходы устанавливаются органами представительной власти РФ и ее субъектов для юридических и физических лиц как в добровольной, так и обязательной форме.

В соответствии с классификацией доходов бюджетов РФ к неналоговым доходам относят:

- 1. Доходы от имущества, находящегося в государственной и муниципальной собственности или от хозяйственной деятельности, в том числе:

- а) доходы от использования имущества, находящегося в государственной и муниципальной собственности;

- б) дивиденды по акциям, принадлежащим государству;

- в) доходы от сдачи в аренду имущества, находящегося в государственной и муниципальной собственности, в том числе арендная плата за земли сельскохозяйственного и несельскохозяйственного назначения;

- г) проценты, полученные от размещения в банках и кредитных организациях временно свободных средств бюджета (при размещении на счетах коммерческого банка должно соблюдаться условие, при котором банковская ставка должна быть не ниже ставки рефинансирования ЦБ РФ);

- д) возмещение потерь сельхозпроизводства, связанных изъятием сельхозугодий; Заключение на проект решения Совета депутатов городского округа Балашиха «О бюджете городского округа Балашиха на 2013 год»

- е) доходы от оказания услуг или компенсации затрат государства;

- ж) перечисление прибыли ЦБ РФ;

- з) платежи от государственных и муниципальных организаций;

- и) плата за выделение квот вылова водных биологически ресурсов;

- к) прочие поступления от имущества, находящегося в государственной и муниципальной собственности,

- 2. Доходы от продажи имущества, находящегося в государственной и муниципальной собственности, в том числе:

- а) поступления от приватизации организаций, находящихся в государственной собственности;

- б) поступления от продажи государством принадлежащих ему акций организаций;

- в) доходы от продажи организаций;

- г) доходы от продажи квартир;

- д) доходы от реализации конфискованного и бесхозного имущества, перешедшего в государственную и муниципальную собственность.

- 3. Доходы от реализации государственных запасов.

- 4. Доходы от продажи земли и нематериальных активов.

- 5. Поступления капитальных трансфертов из негосударственных источников, в том числе от резидентов и нерезидентов.

- 6. Административные платежи и сборы, в том числе:

- а) сборы, взимаемые ГИК ДА (ГАИ) (кроме штрафов);

- б) прочие платежи, взимаемые государственными организациями за выполнение определенных функций.

- 7. Штрафные санкции и возмещение ущерба, в том числе:

- а) поступление сумм за выпуск и реализацию продукции, изготовленной с отступлением от стандартов и технических условий;

- б) санкции за нарушение порядка применения цен в) суммы, взыскиваемые с лиц, виновных в совершении преступлений и в недостатке материальных ценностей. Финансы: учебник для студентов вузов, обучающихся по экономическим специальностям, специальности «Финансы и кредит»(080105) /Под ред. Г.Б. Поляка.- 3-е изд., перераб. и доп.- М.:ЮНИТИ-ДАНА,2009.- 703с.- (Серия «Золотой фонд российских учебников»).С.63.

- 8. Доходы от внешнеэкономической деятельности, в том числе:

- а) проценты по государственным кредитам, предоставляемым РФ правительствам иностранных государств;

- б) доходы от реализации государственных запасов;

- в) поступления сумм от централизованного экспорта;

- г) прочие поступления от внешнеэкономической деятельности;

- д) прочие неналоговые доходы.

Введение

Доходы бюджета выражают экономические отношения, возникающие в процессе формирования основного общегосударственного фонда денежных средств между государством, предприятиями, учреждениями, организациями и гражданами и имеют специфическое общественное назначение, связанное с мобилизацией денежных средств в распоряжение государства. Формой проявления этих отношений выступают различные виды платежей предприятий, организаций и населения в бюджет, поступающие в безвозмездном и безвозвратном порядке в соответствии с действующим в стране бюджетным и налоговым законодательством, в распоряжение органов государственной власти и служат для обеспечения их функций. Бюджетные доходы, с одной стороны, являются результатом распределения стоимости общественного продукта, а с другой - выступают объектом дальнейшего перераспределения.

Характеристика доходов бюджета

Состав бюджетных доходов, их структура органически связаны с объемами общественного производства и национального дохода и определяются финансовой политикой государства. В доходах бюджетов могут быть частично централизованы доходы, зачисляемые в бюджеты других уровней бюджетной системы РФ для целевого финансирования предприятий, а также безвозмездные перечисления. В составе доходов бюджетов обособленно учитываются доходы целевых бюджетных фондов. Доходы бюджетов образуются за счет налоговых, неналоговых видов доходов и безвозмездных перечислений.

В доходы бюджета текущего года зачисляется остаток средств на конец предыдущего года.

В соответствии с бюджетной классификацией доходы бюджета образуются из пяти групп. Первую группу представляют налоговые доходы, вторую группу - неналоговые доходы, третью - безвозмездные перечисления от бюджетов других уровней, четвертую - доходы целевых бюджетных фондов и пятую - доходы от предпринимательской и другой приносящей доходы деятельности. Налоговые доходы составляют основу бюджета с их характеристики мы и начнем.

Налоговые доходы

Налоги являются основным источником доходов любого государства и обязательным атрибутом любого государства.

Налог - обязательный, безвозмездно и безвозвратно взимаемый с физических и/или юридических лиц платеж в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях обеспечения деятельности государства и местного самоуправления.

Налоговые доходы считаются уплаченными доходами соответствующего бюджета, бюджета государственного внебюджетного фонда с момента, определяемого налоговым законодательством РФ, т. е. с момента дачи налогоплательщиком поручения кредитной организации о перечислении денежных средств в бюджет соответствующего уровня при наличии средств на счете плательщика.

Налоговые платежи имеют следующие признаки:

· взимание осуществляется на основании закона;

· принудительность и обязательность осуществления платежа;

· индивидуальность платежа;

· безвозмездность платежа для налогоплательщика.

Регулирующая функция налогов связана с их воздействием на различные стороны экономических и общественных отношений. Налоги оказывают влияние на платежеспособный спрос, стимулируют или угнетают инвестиционные процессы деловую активность в целом, могут оказывать влияние на внедрение новых типов технологий, например, природоохранных или ресурсосберегающих.

Для того, чтобы установить налог и иметь возможность его взимать необходимо определить:

· налогоплательщика - физическое или юридическое лицо;

· объект налогообложения - прибыль, доход, имущество;

· налоговую базу, выраженную в стоимостных (в рублях или иной валюте), физических (кв. м площади или куб. м, тоннах) или иной базы;

· налоговый период (месяц, квартал, год)

· налоговую ставку (в рублях за единицу, в % от объема и др.);

· порядок начисления налога;

· порядок и сроки уплаты.

Если отсутствует хотя бы один элемент, взимать налог не удастся.

Налоги подразделяются на прямые, взимаемые непосредственно с доходов или имущества и косвенные - взимаемые в виде надбавки к цене товара, с оборота от реализации товаров, услуг.

Налоговым кодексом определено, что в зависимости от установления налоги и сборы подразделяются на федеральные, региональные и местные.

Федеральными признаются налоги и сборы, устанавливаемые Налоговым кодексом и обязательные к уплате на всей территории РФ. К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) единый социальный налог;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

7) водный налог;

8) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

9) государственная пошлина.

Из приведенного перечня видно, что одни налоги обязательны для всех плательщиков, например, налог на прибыль. Другие - только для плательщиков, связанных с определенными видами деятельности - добыча нефти или рыбы.

Перечень региональных налогов значительно короче и включает:

1)налог на имущество организаций;

2)транспортный налог;

3)налог на игорный бизнес;

Необходимо иметь ввиду, что налог на недвижимость пока не введен и с его введением будут отменены налоги на имущество физических и юридических лиц и налог на землю.

Перечень местных налогов еще короче и включает:

1)земельный налог;

2)налог на имущество физических лиц;

Доходы бюджетов как установлено в Бюджетном кодексе РФ это денежные средства поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти РФ субъектов РФ и органов местного самоуправления. В состав доходов бюджетов включаются налоговые и неналоговые доходы а также безвозмездные перечисления. Обособленно в составе доходов бюджетов учитываются доходы целевых бюджетных фондов рис. Состав доходов бюджетов Доходы бюджетов формируются в соответствии с бюджетным и...

Поделитесь работой в социальных сетях

Если эта работа Вам не подошла внизу страницы есть список похожих работ. Так же Вы можете воспользоваться кнопкой поиск

Другие похожие работы, которые могут вас заинтересовать.вшм> |

|||

| 6847. | Общая характеристика основных принципов избирательной системы Российской Федерации | 7.25 KB | |

| Избирательные права граждан РФ: 1 право участвовать в выдвижении кандидатов списков кандидатов; 2 участвовать в предвыборной агитации; 3 участвовать в наблюдении за проведением выборов работой избирательных комиссий включая установление итогов голосования и определение результатов выборов; 4 принимать участие в других избирательных действиях в порядке установленном Конституцией РФ федеральными законами конституциями уставами законами субъектов РФ. Реализацию принципа всеобщего избирательного права обеспечивает право граждан... | |||

| 18020. | Роль налога на доходы физических лиц при формировании доходной части федерального и региональных бюджетов Российской Федерации | 205.33 KB | |

| Сравнительный анализ налогообложения доходов физических лиц в развитых странах. Формирование доходов федерального и региональных бюджетов Российской Федерации на примере НДФЛ. Проблемы налогообложения доходов физических лиц в России и пути их решения. Налоги с населения имеют большое социально-экономическое значение поскольку через механизм налогообложения государство контролирует доходы граждан сглаживает различия между уровнем доходов населения а следовательно вытекающие из этого имущественное неравенство и причины... | |||

| 19695. | Роль местных налогов и сборов в формировании доходов бюджетов территорий (на примере Мендыкаринского района Костанайской области) | 71.06 KB | |

| 2Эволюция налоговой системы в Республике Казахстан: переход от социализма к рыночной экономике Как известно налоги действовавшие в бывшем СССР в 1990 году явились шагом вперед по сравнению с предыдущими периодами когда прибыль изымалась волюнтаристски или распределялась нормативным методом. Не отвечали экономическим условиям и ставки прогрессивного подоходного налога введенного в 1990 году. Особенно разительные изменения произошли в связи с принятием в 1991 году закона о налоговой политике в Республике Казахстан. После реформы в 1995... | |||

| 20536. | Прием гражданства Российской Федерации. Удостоверение гражданина Российской Федерации | 3.23 MB | |

| Удостоверение гражданина Российской Федерации Выполнила: студентка группы 02-4731 3-2 А. Основания приобретения гражданства Российской Федерации. Понятие и сущность гражданства Российской Федерации. | |||

| 7032. | Бюджетное устройство Российской Федерации. Бюджетный процесс в Российской Федерации | 165.21 KB | |

| Правовое регулирование деятельности органов власти в области бюджета. Понятие исполнения бюджета. Правовое регулирование деятельности Центрального банка РФ Федерального казначейства по кассовому исполнению бюджета органов Министерства по налогам и сборам по бюджетным вопросам. Права представительных органов власти субъектов РФ и органов местного самоуправления по контролю за исполнением бюджета. | |||

| 6762. | Общая характеристика судебной системы | 20.82 KB | |

| Низшим звеном выступают арбитражные суды первой инстанции в республиках краях областях городах федерального значения автономной области автономных округах арбитражные суды субъектов РФ. До их создания функции апелляционной инстанции в системе арбитражных судов будут по прежнему выполнять арбитражные суды субъектов РФ. Суд первой инстанции это суд подразделение суда рассматривающий и разрешающий дело по существу. Судопроизводство в первой инстанции осуществляется с участием обеих сторон-обвинения и защиты истца и ответчика и с... | |||

| 14178. | Общая характеристика ценных бумаг | 29.48 KB | |

| Понятие и правовая природа ценной бумаги. Документарные и бездокументарные ценные бумаги и их особенности. Понятие и правовая природа ценной бумаги Ценная бумага является категорией как юридической так и экономической. В экономике ценные бумаги выполняют следующие функции. | |||

| 6157. | Происхождение права общая характеристика | 18.3 KB | |

| Основные пути возникновения права I. По вопросу о понятии сущности и условиях происхождения права существует целый ряд мнений взглядов теорий. Изучение процесса происхождения права имеет не только чисто познавательный но и политико-практический характер. | |||

| 12941. | Общая характеристика рецепторов растений | 22.16 KB | |

| Рецепторы растений это молекулы или молекулярные комплексы воспринимающие внешние или внутренние сигналы физической механической химической электрохимической осмотической или иной природы трансформирующие эти сигналы и передающие их структуре обеспечивающей формирование ответной реакции. Рецепторы растений можно охарактеризовать по крайней мере двумя особенностями. Рецепторные системы растений и животных Рецепторная система Растения Животные Специализированные рецепторные клетки нет есть Гликокаликс на внешней поверхности клетки... | |||

| 10716. | Глобальные сети. Общая характеристика | 138.57 KB | |

| Глобальные сети. Глобальные сети Wide re Networks WN которые также называют территориальными компьютерными сетями служат для того чтобы предоставлять свои сервисы большому количеству конечных абонентов разбросанных по большойтерритории в пределах области региона страны континента или всего земногошара. Ввиду большой протяженности каналов связи построение глобальной сетитребует очень больших затрат в которые входит стоимость кабелей и работ по ихпрокладке затраты на коммутационное оборудование и промежуточную... | |||

Доходы бюджетов формируются в соответствии с бюджетным и налоговым законодательством РФ.

В доходах бюджетов могут быть частично централизованы доходы, зачисляемые в бюджеты других уровней бюджетной системы РФ для целевого финансирования централизованных мероприятий, а также безвозмездные перечисления. В составе доходов бюджетов обособленно учитываются доходы целевых бюджетных фондов.

К налоговым доходам относятся предусмотренные налоговым законодательством РФ федеральные, региональные и местные налоги и сборы, а также пени и штрафы. Размер предоставленных налоговых кредитов, отсрочек и рассрочек по уплате налогов и иных обязательных платежей в бюджет полностью учитывается в доходах соответствующего бюджета.

К неналоговым доходам относятся:

– доходы от использования имущества, находящегося в государственной или муниципальной собственности, после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах;

– доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении соответственно федеральных органов исполнительной власти, органов исполнительной власти субъектов РФ, органов местного самоуправления, после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах;

– средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам РФ, муниципальным образованиям, и иные суммы принудительного изъятия;

– иные неналоговые доходы.

К безвозмездным и безвозвратным перечислениям относятся перечисления в виде:

– финансовой помощи из бюджетов других уровней в форме дотаций и субсидий;

– субвенций из Федерального фонда компенсаций и (или) из региональных фондов компенсаций;

– субвенций из местных бюджетов бюджетам других уровней;

– иных безвозмездных и безвозвратных перечислений между бюджетами бюджетной системы РФ;

– безвозмездных и безвозвратных перечислений из бюджетов государственных и (или) территориальных государственных внебюджетных фондов;

– безвозмездных и безвозвратных перечислений от физических лиц и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольных пожертвований.

В доходах бюджетов учитываются:

– средства, получаемые в виде арендной либо иной платы за сдачу во временное владение и пользование или во временное пользование имущества, находящегося в государственной или муниципальной собственности;

– средства, получаемые в виде процентов по остаткам бюджетных средств на счетах в кредитных организациях;

– средства, получаемые от передачи имущества, находящегося в государственной или муниципальной собственности, под залог, в доверительное управление;

– плата за пользование бюджетными средствами, предоставленными другим бюджетам, иностранным государствам или юридическим лицам на возвратной и платной основах;

– доходы в виде прибыли, приходящейся на доли в уставных (складочных) капиталах хозяйственных товариществ и обществ, или дивидендов по акциям, принадлежащим Российской Федерации, субъектам РФ или муниципальным образованиям;

– часть прибыли государственных и муниципальных унитарных предприятий, остающаяся после уплаты налогов и иных обязательных платежей;

– другие предусмотренные законодательством РФ доходы от использования имущества, находящегося в государственной или муниципальной собственности.

Указанные выше доходы от использования имущества, находящегося в государственной или муниципальной собственности, включаются в состав доходов соответствующих бюджетов после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах.

Доходы бюджетного учреждения, полученные от предпринимательской и иной деятельности, приносящей доход, после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах, в полном объеме учитываются в смете доходов и расходов бюджетного учреждения и отражаются в доходах соответствующего бюджета как доходы от использования имущества, находящегося в государственной или муниципальной собственности, либо как доходы от оказания платных услуг.

Средства, получаемые от продажи государственного и муниципального имущества, подлежат зачислению в соответствующие бюджеты в полном объеме.

К собственным доходов бюджетов относятся:

– налоговые доходы, зачисляемые в бюджеты в соответствии с бюджетным законодательством РФ и законодательством о налогах и сборах;

– неналоговые доходы, зачисляемые в бюджеты в соответствии с законодательством РФ;

– доходы, полученные бюджетами в виде безвозмездных и безвозвратных перечислений, за исключением субвенций из Федерального фонда компенсаций и (или) региональных фондов компенсаций.

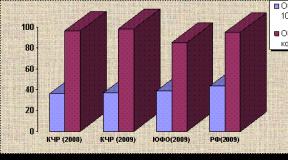

Доходы федерального и региональных бюджетов находятся в пропорциональной зависимости от динамики социально-экономического развития России в целом и регионов. Оценка социально-экономического развития федеральных округов в 2005 г. показывает, что в каждом из них имеются неблагополучные регионы. В наихудшем положении находятся Сибирский, Дальневосточный и Южный федеральные округа.

Комплексная оценка динамики развития субъектов РФ, входящих в Центральный федеральный округ, позволяет сделать вывод о некоторой стабилизации социально-экономического положения в них. Вместе с тем несколько регионов этого округа отстают по уровню социально-экономического развития.

По таким показателям, как объем инвестиций в основной капитал, объем среднедушевого внешнеторгового оборота, среднедушевая финансовая обеспеченность региона, доля занятых на малых предприятиях, отношение среднедушевых доходов к прожиточному минимуму, доля населения с доходами ниже прожиточного минимума и доля среднедушевого розничного товарооборота, неблагополучными в Центральном федеральном округе являются Брянская, Владимирская, Воронежская, Ивановская, Курская, Орловская, Смоленская и Тамбовская области. В Рязанской, Тверской, Тульской и Ярославской областях в последние годы наблюдается улучшение по основным социально-экономическим показателям.

При оценке социально-экономического развития Северо-Западного федерального округа можно сделать вывод об улучшении ситуации. Вместе с тем ухудшились показатели развития отраслей социальной инфраструктуры и уменьшились объемы инвестиций в основной капитал на душу населения.

К неблагополучным относятся Архангельская и Псковская области, в которых практически без изменений остаются показатели регистрируемой безработицы и развития отраслей социальной инфраструктуры, а в отношении доли населения с уровнем доходов ниже прожиточного минимума, уровня общего объема розничного товарооборота и платных услуг на душу населения показатели улучшились.

В Южном федеральном округе в группу неблагополучных входят Республика Адыгея, Республика Дагестан, Республика Ингушетия, Карачаево-Черкесская Республика и Волгоградская область.

Низкие значения таких показателей, как валовой региональный продукт на душу населения, объем внешнеторгового оборота на душу населения, уровень финансовой обеспеченности региона на душу населения, общий объем розничного товарооборота и платных услуг на душу населения, основные фонды на душу населения и развитие отраслей социальной инфраструктуры, составляют основу отсталости этих субъектов РФ. В Приволжском федеральном округе наблюдается тенденция к стабилизации социально-экономического развития, хотя практически все показатели этого региона ниже среднего по России. К неблагополучным относятся Коми-Пермяцкий автономный округ, Пензенская, Кировская и Ульяновская области, Чувашская Республика, Республика Мордовия и Республика Марий Эл. Улучшение социально-экономической ситуации характерно для Республики Башкортостан, Республики Татарстан, Нижегородской, Самарской и Саратовской областей.

Наибольшее отклонение от среднего по России уровня наблюдается в отношении валового регионального продукта на душу населения, финансовой обеспеченности региона на душу населения, доли населения с доходами ниже прожиточного минимума, общего объема розничного товарооборота платных услуг на душу населения, наличия основных фондов на душу населения и коэффициента плотности дорог.

В Сибирском федеральном округе к неблагополучным относятся Республика Алтай, Республика Бурятия, Республика Тыва, Читинская область, Агинский Бурятский автономный округ, Таймырский (Долгано-Ненецкий) автономный округ, Усть-Ордынский Бурятский автономный округ и Эвенкийский автономный округ.

В каждом федеральном округе есть регионы, относящиеся к группе отстающих. В совокупности они составляют почти половину всех субъектов РФ. Абсолютное большинство этих регионов являются приграничными. Такое положение явилось результатом неодинаковой адаптации регионов к новым рыночным условиям и значительного уменьшения объемов государственной поддержки. Сохраняющаяся диспропорция в социально-экономическом развитии регионов является существенным фактором ослабления системы федеративных отношений в Российской Федерации, ее социально-экономического развития и уменьшения возможностей преодоления внутреннего кризиса.

В 2001 г. была принята Федеральная целевая программа «Сокращение различий в социально-экономическом развитии регионов Российской Федерации (2002–2010 годы и до 2015 года)», утвержденная постановлением Правительства РФ от 11 октября 2001 г. № 717. Основными целями Программы являются сокращение различий в уровне социально-экономического развития регионов Российской Федерации, уменьшение разрыва по основным показателям социально-экономического развития между наиболее развитыми и отстающими регионами к 2010 г. в полтора раза, а к 2015 г. – в два раза. Финансирование мероприятий, направленных на решение этих задач, предполагается осуществлять за счет средств Фонда регионального развития, бюджетов субъектов РФ, кредитных ресурсов, иностранные инвестиции.

Доходы бюджета – денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствие с законодательством РФ в распоряжение органов государственной власти разных уровней.

Главный материальный источник доходов бюджета – национальный доход. Он перераспределяется с помощью налогов. Налоги - это главный метод огосударствления национального дохода.

Доходы бюджета формируются за счет налоговых и неналоговых доходов, а также за счет безвозмездных и безвозвратных перечислений.

К налоговым доходам относятся предусмотренные законодательством РФ федеральные, региональные и местные налоги и сборы, а также пени и штрафы. Они составляют в федеральном бюджете до 70-80%.

К неналоговым доходам относят:

1) доходы от использования имущества, находящегося в государственной собственности;

2) доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в собственности соответствующих органов власти;

3) средства, полученные в результате применения мер гражданско-правой и административной и уголовной ответственности (штрафы, конфискации имущества и др. ценностей, компенсации за причинение ущерба РФ, субъектам РФ, муниципальным образованиям);

4) прочие неналоговые доходы.

К безвозмездным и безвозвратным перечислениям относятся:

· финансовая помощь из бюджетов другого уровня;

· субвенции из Федерального фонда компенсаций и (или) из региональных фондов компенсаций;

· субвенции из местных бюджетов бюджетам другого уровня;

· иные безвозмездные и безвозвратные перечисления между бюджетами бюджетной системы;

· безвозвратные и безвозмездные перечисления из внебюджетных государственных и (или) территориальных государственных внебюджетных фондов;

· безвозвратные и безвозмездные перечисления от физических и юридических лиц, международных организаций, правительств иностранных стран, в том числе добровольные пожертвования.

Безвозмездные и безвозвратные перечисления могут быть в форме:

Дотаций – бюджетные средства, предоставляемые бюджету другого уровня на безвозмездной и безвозвратной основе для покрытия текущих расходов.

Субвенции – бюджетные средства, предоставляемые бюджету другого уровня на безвозмездной и безвозвратной основе для осуществления определенных целевых расходов.

Субсидии – бюджетные средства, предоставляемые бюджету другого уровня на безвозмездной и безвозвратной основе на условиях долевого финансирования расходов.

С 2007 года планирование и утверждение доходов и расходов бюджета осуществляется на три года с ежегодным уточнением. Доходы бюджета группируются на нефтегазовые и ненефтегазовые. Балансирование бюджета осуществляется ненефтегазовыми доходами.