Рассчитать дивиденды по акциям формула. Как сделать расчет дивидендов по акциям. Основные виды дивидендов по акциям

Павел Аникин,

начальник отдела аудита по международным стандартам ЗАО «РУФАУДИТ»,

старший преподаватель НОУ УМЦ Российской коллегии аудиторов

Данные о прибыли на акцию широко используются акционерами и потенциальными инвесторами при оценке рентабельности компании и во многом влияют на принятие решений об инвестировании. Поэтому в соблюдении методики расчета этого показателя заинтересованы как пользователи, так и составители финансовой отчетности предприятий.

Порядок расчета прибыли на акцию регулируется одноименным МСФО (IAS) 33 «Прибыль на акцию» (Earnings per Share). Данный стандарт не является обязательным для всех организаций. Он применяется компаниями, или потенциальные обыкновенные акции которых обращаются на рынке, а также компаниями, которые находятся в процессе их размещения на открытых рынках ценных бумаг.

Согласно требованиям МСФО (IAS) 33, предприятие должно раскрывать два вида прибыли на акцию – базовую и разводненную. Базовая прибыль на акцию показывает, какая величина чистой прибыли компании приходится на одну обыкновенную акцию, находящуюся в обращении.

Разводненное значение прибыли на акцию отражает возможную минимальную величину чистой прибыли на обыкновенную акцию в обращении при условии, что компания выполнит все имеющиеся обязательства по выпуску новых акций.

Базовая прибыль на акцию

Базовая прибыль на акцию рассчитывается в отношении держателей обыкновенных акций компании и является частным от деления прибыли или убытка, относящихся к данному классу акционеров, на средневзвешенное количество обыкновенных акций в обращении за период. Если раскрывается величина чистой прибыли или убытка от продолжающейся деятельности, то базовая прибыль на акцию должна рассчитываться и в отношении этого показателя. На практике компании могут представлять информацию и о других промежуточных компонентах прибыли: чрезвычайные прибыли или убытки, прибыль/убыток от прекращаемой деятельности, кумулятивный эффект от изменения учетной политики.

Вычисление показателя базовой прибыли на акцию производится по формуле:

Basic EPS = (ЧП - ПД) / СКА,

где Basic EPS – базовая прибыль на акцию;

ЧП – чистая прибыль за период;

ПД – посленалоговые суммы дивидендов по привилегированным акциям, разницы, возникающие после погашения привилегированных акций, и другие аналогичные эффекты привилегированных акций, классифицированных как капитал;

СКА – средневзвешенное количество акций в обращении.

Наиболее трудоемким для расчета можно назвать показатель средневзвешенного количества акций в обращении. Поскольку чистая прибыль является интервальным показателем, характеризующим деятельность компании за период, то для того, чтобы адекватно отразить зависимость между величиной привлеченного акционерного капитала и прибылью, делиться она должна на среднее количество акций. Таким образом, выпущенные или выкупленные в течение периода акции должны быть усреднены периодом их нахождения в обращении.

Расчет средневзвешенного количества акций в обращении может быть произведен двумя способами.

Способ 1. К акциям на начало года прибавляются выпущенные (отнимаются выкупленные) акции, умноженные на долю года, оставшуюся c момента их выпуска до отчетной даты.

Способ 2. Начиная с первого дня отчетного периода и на каждую дату изменений определяется количество акций в обращении и умножается на долю года, в течение которой данное количество находилось в обращении, после чего полученные произведения суммируются.

Справка

|

Особым случаем изменения количества акций в обращении является их дробление. В такой ситуации применяется следующий расчет: количество акций в обращении пе-ресчитывается с начала года, а не с момента дробления. Например, если на начало года у компании в обращении находилось 200 тыс. обыкновенных акций и 1 июля было произведено дробление в пропорции две к одной, то средневзвешенное количество акций в обращении составит не 300 тыс. шт., как в случае с обычным выпуском (200 + 200х 6/12), а 400 тыс. шт., то есть будет равно количеству акций после дробления.

Причина такого расчета заключается в том, что при дроблении не происходит изменения величины чистых активов (собственного капитала) компании, то есть 200 тыс. старых акций - то же самое, что и 400 тыс. новых. Поэтому с экономической точки зрения весь год в обращении находилось 400 тыс. новых акций. Если бы вместо дробления был произведен выпуск дополнительных 200 тыс. акций, то это привело бы к росту капитала.

| Пример |

У компании на 1 января отчетного года в обращении находилось 500 тыс. обыкновенных акций. В течение года произошли следующие изменения:

Прибыль за год составила 15 млн руб. В такой ситуации для всех значений до дробления в расчет средневзвешенного количества акций в обращении добавится коэффициент дробления 2, с помощью которого будут приведены в соответствие показатели количества акций до и после дробления. Способ 1. СКА составит 917,5 тыс. шт. (500 × 2 + + 20 × 10 / 12 × 2 - 100 × 7 / 12 × 2 + 10 × 1 / 12) либоСпособ 2. СКА составит 917,5 тыс. шт. (500 × × 2 / 12 × 2 + 520 × 3 / 12 × 2 + 420 × 6 / 12 × 2 + + 850 × 1 / 12). При этом 100 тыс. акций, выпущенных 31 декабря, в расчет не принимаются, так как они не находились в обращении в течение отчетного года. Базовая прибыль на акцию составит 16,35 руб. (15 000 / 917,5). |

Если структура капитала компании является простой, то есть состоит только из обыкновенных акций, то расчеты на этом заканчиваются.

Разводненная прибыль на акцию

Если у компании имеются разводняющие ценные бумаги, то есть конвертируемые ценные бумаги, опционы и варранты на акции или другие права, которые при осуществлении (конвертации) могут разводнить прибыль на акцию, то необходимо раскрыть в отчетности по МСФО величину разводненной прибыли на акцию.

Если же ценные бумаги компании являются антиразводняющими, компания не обязана раскрывать разводненную прибыль на акцию. Данное требование является следствием использования принципа консерватизма, согласно которому в финансовой отчетности следует показывать наихудший результат разводнения.

Конвертируемые ценные бумаги

При учете влияния на прибыль на акцию конвертируемых ценных бумаг применяется метод условной конвертации. Он предполагает, что в начале отчетного периода были конвертированы ценные бумаги (либо в момент их выпуска, если они были выпущены в течение периода). Кроме того, исключаются начисленные по ним проценты, то есть предполагается, что если бы эти ценные бумаги были конвертированы, то компания избежала бы соответствующих процентных расходов.

| Пример |

Прибыль компании «Альфа» за отчетный период составила 15 млн руб., средневзвешенное количество акций в обращении – 1 млн. Кроме того, у компании имеются два выпуска конвертируемых облигаций:

Базовая прибыль на акцию составит 15 руб. (15 / 1). Для расчета разводненной прибыли на акцию необходимо рассчитать скорректированную чистую прибыль (учесть влияние процентов) и средневзвешенное количество акций в обращении, скорректированное для разводненной прибыли на акцию (учесть влияние условной конвертации облигаций в обыкновенные акции). Сумма процентов, начисленных по конвертируемым облигациям, составляет 333,75 тыс. руб. (2000 × 12% + 1500 × 15% × 5 / 12). Кроме того, необходимо учесть эффект налогообложения, так как если бы компания не начислила данные расходы по процентам, то с суммы дополнительной прибыли был бы уплачен налог в размере 253,65 тыс. руб. 1 (333,75 × × (1 - 0,24)). Итого скорректированная чистая прибыль равна 15 253,65 тыс. руб. Скорректированное СКА составит 1 033 333 акции (1 000 000 + 25 000 + 20 000 × 5 / 12), таким образом, разводненная прибыль на акцию равна 14,76 руб. (15 253 650 / 1 033 333). |

Термины

Потенциальные обыкновенные акции

– финансовые инструменты или договоры, которые могут предоставлять владельцу право собственности на обыкновенные акции. К ним относятся: долговые или долевые инструменты, конвертируемые в обыкновенные акции; опционы и варранты; акции, выпускаемые при выполнении определенных условий. |

Как видно из расчетов, конвертируемые финансовые инструменты действительно разводнили (уменьшили) значение прибыли на акцию. Если бы проценты по облигациям или количество акций, в которые они конвертируются, были таковы, что прибыль на акцию увеличилась по сравнению с базовой, то такие ценные бумаги обладали бы анти-разводняющим эффектом и не принимались бы в расчет.

Варранты и опционы на акции по своей сути аналогичны и предоставляют их держателям право приобрести акции по фиксированной цене в течение определенного времени. Для их включения в расчет разводненной прибыли на акцию используется метод собственных выкупленных акций. Он предполагает, что опционы (варранты) исполняются на начало отчетного периода или дату выпуска, если он был в течение этого периода. Считается, что денежные средства, полученные от осуществления таких инструментов, направляются на приобретение собственных акций с целью передачи их держателям опционов (варрантов), а недостающее количество покрывается за счет дополнительного выпуска акций.

Например, если акций составляет 50 руб., а цена осуществления варранта – 25 руб., то для приобретения одной акции на рынке понадобится выручка от осуществления двух варрантов. Поскольку два варранта дают право на получение двух акций, то, помимо одной акции, выкупленной на рынке, необходимо выпустить еще одну. Таким образом, осуществление каждых двух варрантов приводит к возникновению одной дополнительной акции в обращении. Для опционов используются аналогичные расчеты.

При этом необходимо иметь в виду, что, хотя осуществление варрантов или опционов предполагается на начало отчетного периода или дату выпуска, стоимость их исполнения сравнивается со средней стоимостью акции за период, а не на дату выпуска разводняющих ценных бумаг или начало года.

Если цена осуществления варранта или опциона выше рыночной цены акций, то на полученные денежные средства можно выкупить большее количество акций, чем необходимо передать их держателям. А значит, расчет по методу собственных выкупленных акций приведет к сокращению числа акций в обращении. В такой ситуации опционы и варранты являются антиразводняющими ценными бумагами и исключаются из расчета разводненной прибыли.

| Пример |

Чистая прибыль компании за период составила 5 млн руб. Средневзвешенное количество акций в обращении – 100 тыс. шт. 1 января было выпущено 5 тыс. опционов на акции (каждый опцион дает право на приобретение одной акции) с ценой осуществления 42 руб. Средняя цена акции за отчетный период составила 70 руб. Рассчитаем средневзвешенное количество акций в обращении с учетом осуществления всех опционов по методу собственных выкупленных акций. При осуществлении опционов будет получено право выкупить акций на сумму 210 тыс. руб. (42 × 5000), то есть 3 тыс. акций по рыночной цене (210 / 70). Таким образом, в обращение будет дополнительно выпущено 2 тыс. собственных акций (5 - 3). Разводненная прибыль составит 49,02 руб. (5000 / (100 + 2)). |

Ранжирование разводняющих ценных бумаг

Наиболее сложной для расчета является ситуация, когда у компании имеется несколько видов разводняющих ценных бумаг, поскольку тогда специалистам по МСФО необходимо корректно учесть их влияние на прибыль на акцию и показать наихудший вариант разводнения.

Антиразводняющие ценные бумаги сразу исключаются из расчета. Чтобы корректно учесть влияние оставшихся ценных бумаг, их необходимо ранжировать по степени влияния на прибыль на акцию. Это позволит избежать искажения информации в отчетности.

Для этого необходимо выполнить следующие действия:

- Рассчитать разводняющий эффект каждой ценной бумаги путем деления корректировки чистой прибыли на корректировку средневзвешенного количества акций в обращении, к которым приводит конвертирование или осуществление ценной бумаги.

- Ранжировать все ценные бумаги по влиянию на прибыль на акцию от наибольшего эффекта к наименьшему. При этом чем меньше значение разводняющего коэффициента, тем больший разводняющий эффект оказывает ценная бумага.

- Рассчитать разводненную прибыль на акцию путем пошагового прибавления разводняющего эффекта каждой ценной бумаги в порядке, определенном в п. 2, до тех пор пока влияние очередной бумаги не станет антиразводняющим или пока не будут учтены все ценные бумаги.

| Пример |

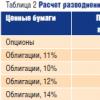

Прибыль компании за отчетный год составляет 25 млн руб. Средневзвешенное количество акций в обращении – 5900 тыс. На начало года у компании имеются следующие виды разводняющих ценных бумаг:

В течение года никаких операций с разводняющими ценными бумагами не происходило. Ставка налога на прибыль – 24%. Базовая прибыль на акцию составляет 4,24 руб. (25 000 / 5900). Расчет разводняющего эффекта для всех ценных бумаг представлен в табл. 1. Далее последовательно прибавляем влияние каждой ценной бумаги в соответствии с ее рангом и вычисляем показатель разводненной прибыли на акцию (табл. 2). Таким образом, получаем, что 12%-е и 14%-е облигации не должны включаться в расчет, так как при ранжировании ценных бумаг они приводят к антиразводнению прибыли. Разводненная прибыль на акцию составит 3,82 руб. |

| Личный опыт |

Антон Парфёнов, Как и все организации, акции которых публично обращаются на рынке, компания в соответствии с МСФО (IAS) 33 раскрывает в отчетности по МСФО прибыль на акцию. Компания не выпускала ни опционов, ни привилегированных акций, поэтому расчет базовой прибыли на акцию не требует больших усилий. Однако для сбора необходимой для этого информации нам пришлось доработать автоматизированную систему, поскольку она не позволяла учитывать количество акций в обращении. Зачастую у специалистов по МСФО возникают сложности с доступом к информации о собственных выкупленных акциях. Дело в том, что сведения, которые специалисты компании могут получить у реестродержателя, не всегда говорят о том, кто именно является их конечным бенефициаром, а выписку по лицевому счету запросить довольно проблематично и не более одного раза в год из-за ограниченности доступа к подобной информации. Зачастую специалистам по МСФО приходится судить об их смене, отслеживая логику заключенных известными акционерами договоров, просматривая публикации в СМИ и с помощью прочих доступных источников. |

Раскрытие информации в отчетности

МСФО (IAS) 33 требует раскрывать для каждого периода, по которому представляется , данные о базовой и разводненной прибыли на акцию по каждому классу обыкновенных акций. В пояснениях следует указать, каким образом рассчитаны числитель и знаменатель формулы, по которой рассчитывалась прибыль на акцию. Кроме того, необходимо предоставить информацию об имеющихся финансовых инструментах с антиразводняющим эффектом, а также информировать пользователей отчетности о значительных операциях с обыкновенными акциями после отчетной даты.

| Личный опыт |

Антон Парфёнов, начальник отдела международной финансовой отчетности ЗАО «Группа ЧТПЗ» (Челябинск) Создав отдельный стандарт, посвященный данному показателю, Комитет по МСФО тем самым подчеркнул его важность для пользователей отчетности. Однако в соответствии с российским законодательством дивиденды могут выплачивать только исходя из прибыли, рассчитанной по РСБУ. И поскольку прибыль, рассчитанная по российским стандартам, может в разы отличаться от прибыли в международной отчетности, то информативность данного показателя для прогнозирования возможных дивидендов очень низка. Поэтому для того чтобы не вводить пользователей отчетности в заблуждение, мы в примечании по раскрытию уставного капитала указываем, что дивиденды выплачиваются только на основании прибыли РСБУ, и приводим ее размер. Однако и ее можно использовать только для анализа финансового положения компании, но никак не для прогноза будущих дивидендов, поскольку в соответствии с ковенантом 2 одного из наших кредитных договоров нам запрещено выплачивать дивиденды. |

В дополнение к информации о базовой и разводненной прибыли организация имеет право представить показатели, рассчитанные на основе статей отчета о прибылях и убытках, отличных от требуемых стандартом. В этом случае также нужны соответствующие пояснения.

1 Ставка налога на прибыль в приведенном примере составляет 24%. – Прим. ред.

2 Практически во всех кредитных договорах есть так называемые covenants, то есть ограничительные условия. В них оговариваются предельные значения показателей достаточности капитала, долговой нагрузки и другие условия, но иногда бывают и такие условия, как запрет выкупать акции других компаний, регистрировать офшоры или выплачивать дивиденды. Такие условия ставятся для предотвращения вывода заемщиком активов из организации.

Акционерное общество по итогам своей деятельности в операционном периоде может выплачивать дивиденды. Это прибыль, которую получают владельцы ценных бумаг в соответствии со своей долей участия в уставном капитале предприятия. Дивиденды являются важнейшим показателем эффективной деятельности компании. Их начисляют из средств чистой прибыли.

Поможет понять установленная методика. Эта процедура регулируется законодательством. Определение части чистой прибыли, которая будет направлена на уплату дивидендов, происходит на собрании акционеров. Как происходит этот процесс, следует знать каждому владельцу ценных бумаг.

Понятие дивидендов

Дивиденды представляют собой прибыль, которую получает владелец акции при вложении своих средств в уставный капитал организации. Эти средства перечисляются в расчете на каждую акцию. Часть чистой прибыли, которую получает организация в конце отчетного периода, может быть направлена на выплату дивидендов. Решение о размере выплат принимается на общем собрании акционеров.

Может каждый держатель ценных бумаг после того, как будет установлено количество средств, которые не будут направлены организацией на саморазвитие или инвестиционную деятельность. Расчет происходит постепенно. Для этого применяются данные бухгалтерского учета, а также установленные законом нормативы.

Другими словами, дивидендом является приходящаяся на одну акцию часть чистой прибыли. Она распределяется пропорционально количеству ценных бумаг с учетом их типов и категорий. Размер выплат устанавливается в процентах к номиналу или в денежном эквиваленте.

Размер прибыли на одну акцию не может быть выше установленного наблюдательным советом уровня. Поэтому совет акционеров не может поднимать уровень дивидендов, который утвердил совет директоров.

Выплату дивидендов производят исключительно акционерные общества или ООО. Размещать публично информацию о проведенных выплатах обязаны по законодательству только те компании, которые производят операции с ценными бумагами на фондовом рынке.

Виды дивидендов

Прежде чем узнать, следует ознакомиться с существующими типами подобных выплат. Они зависят от ряда характеристик ценных бумаг.

Акции бывают простыми и привилегированными. В первом случае ценные бумаги предоставляют своему держателю право голоса на собрании акционеров и отражают его долю в уставном фонде организации. Они дают право на получение прибыли и соответствующей части имущества при ликвидации компании (после погашения задолженности перед кредиторами).

Простые акции считаются ценными бумагами с достаточно высоким показателем риска. Если предприятие получило недостаточный размер чистой прибыли в отчетном периоде или было принято решение направить все средства на развитие компании, акционер может не получить дивиденды в текущем году вообще.

Рассчитать дивиденды по привилегированным акциям будет проще, зная особенности этих ценных бумаг. Они не дают права своему владельцу участвовать в голосовании на общем собрании. Однако такие держатели акций первыми получают доход при распределении чистой прибыли. При этом уровень риска будет гораздо ниже, чем для владельца предыдущей разновидности ценных бумаг. Также при ликвидации организации держатель привилегированных акций получает первоочередное право на получение соответствующей доли имущества.

Другими словами, в ситуации, когда происходит распределение чистой прибыли, больше вероятность получить прибыль от своих ценных бумаг есть у владельца привилегированных акций. Первоочередное право сохраняется для него и при распределении ликвидационных выплат. Так как этот тип ценных бумаг не имеет высокого уровня риска, выплаты по нему будут минимальными. Больший доход могут получить владельцы простых акций. Однако риск в этом случае будет гораздо выше.

Стоимость акций на фондовом рынке будет больше, если компания выплачивает дивиденды стабильно, а размер распределяемой чистой прибыли достаточно высок. Поэтому компании, осуществляющие такую торговлю, заинтересованы в выплате обязательств по своим ценным бумагам. В этом случае растет и стоимость самой компании.

Дивиденды также различают по периоду выплат. Бывают ценные бумаги, которые оплачивают раз в год, квартал, полгода. По способу погашения выделяют денежные дивиденды и оплачиваемые в виде имущества.

По каким акциям выплачивают дивиденды?

Перед тем, как рассчитать дивиденды учредителям ООО или АО, следует рассмотреть, по каким акциям возможно осуществление выплат. Они производятся только по тем ценным бумагам, которые полностью оплачены участниками и находятся у них на руках.

Однако по некоторым группам ценных бумаг дивиденды не начисляются. Это возможно, если акции еще не были размещены (не выпущены) в обращение. Также часть ценных бумаг, которые были выкуплены надзирательным советом и находятся на балансе организации, не участвует в процессе распределения чистой прибыли. Такие акции могут быть изъяты из обращения по требованию общего собрания участников общества. Это относится и к тем ценным бумагам, которые в процессе приобретения не были оплачены частично или полностью, а также поступившие по этой причине на баланс предприятия.

Во всех других случаях дивиденды выплачиваются в соответствии с размером распределяемой чистой прибыли. Ее нераспределенная часть направляется на модернизацию и развитие компании. За эти средства приобретают новое оборудование, внедряют более совершенные производственные циклы и т. д. Если на собрании акционеров будет принято решение направить всю чистую прибыль на развитие компании, дивиденды по простым акциям выплачиваться не будут.

Прибыль, которая остается после уплаты дивидендов, называется нераспределенной. Она отражается в соответствующей статье баланса.

Законодательно определяется несколько ситуаций, когда рассчитать размер дивидендов по акциям нельзя. В этом случае запрещается объявлять о годовых выплатах прибыли на ценные бумаги общества в обращении.

Такая ситуация может возникнуть, если уставный капитал не был оплачен полностью. Дивиденды не выплачиваются в том случае, когда не соблюдены требования о размере стоимости чистых активов организации. Запрещается выполнять такую процедуру до выкупа всех акций (по требованию акционеров). Закон не разрешает выплачивать дивиденды, если после проведения этого процесса появятся (или возникает вероятность) признаки банкротства.

Налогообложение

Перед тем как рассчитать дивиденды по акциям , следует также рассмотреть налоговое законодательство по вопросам подобных выплат. Акционерное общество или ООО обязано собирать и своевременно перечислять налоги в бюджет при распределении чистой прибыли между владельцами ценных бумаг. Эта сумма удерживается организацией при проведении подобных выплат.

Подобные перечисления могут производиться раз в квартал, год или полугодие. Это зависит от типа ценных бумаг и порядка ведения бухгалтерского учета на предприятии и относится только к акционерным обществам. ООО начисляет налог на дивиденды раз в год.

Налогооблагаемой базой признаются доходы участника общества, полученные по принадлежащим ему акциям. Эту прибыль получают акционеры от компании в процессе распределения чистой прибыли.

Рассчитать налог на дивиденды организация может после определения размера своей чистой прибыли по результатам деятельности в отчетном периоде. Для этого из дохода компании производят отчисления в обязательные фонды и государственный бюджет. После определения чистого дохода на собрании участников общества принимается решение о количестве нераспределенной прибыли и фонда дивидендов.

Также относится к налогооблагаемой базе прибыль, полученная от зарубежных компаний и признанная законодательством других стран фондом для оплаты дивидендов. Поэтому с подобных доходов также должны перечисляться установленные законом средства.

К дивидендам также относятся выплаты участникам за счет нераспределенной прибыли прошлых лет.

Нюансы определения налогооблагаемой базы

Перед тем как рассчитать сумму дивидендов , необходимо учесть еще несколько нюансов относительно начисления налогов. Не признаются доходом держателя ценных бумаг, с которого удерживаются средства в обязательные фонды, полученные им ликвидационные выплаты. Однако они не должны превышать размер вклада участника в уставный фонд.

Не облагаются налогом выплаты, которые осуществляет компания в виде передачи в собственность акций. Также не признаются дивидендами средства, которые общество, состоящее из вкладов некоммерческой организации, вносит в уставную деятельность такой некоммерческой организации.

Дивидендами могут быть признаны исключительно выплаты из чистой прибыли, которые производятся пропорционально доле каждого участника. Для ООО может применяться особый порядок распределения доходов. Он может не быть пропорциональным доле каждого участника. Такие средства облагаются налогом по ставке налога на прибыль или дохода с физических лиц.

Поэтому процедура того, как рассчитать дивиденды учредителю , будет отличаться для разных организаций. Если компания находится в режиме выплат УСН, налогооблагаемая база будет начисляться так же, как и для общества с общим режимом перечислений. Но если такая организация выплачивает дивиденды юридическому лицу, она обязана также насчитать еще и налог на прибыль.

Если получатель дивидендов является юридическим лицом, которое платит налоги по системе УСН, такие категории, как «доход», «доходы минус расходы» также рассчитывают по единой методике. Для получателей дивидендов, находящихся в режиме выплат ЕНВД, налог на прибыль с подобных доходов не платится. Такие удержания производятся в общем порядке.

Вычисление дивидендов

Д = (СД - СРД)/КА, где Д - дивиденды, СД - общая сумма регулярных дивидендов, распределяемая между участниками, СРД - сумма разовых (специальных) дивидендов, КА - количество акций.

Все показатели, применяемые для расчета, можно найти в регулярной финансовой отчетности. Брать для расчета уровень выплат прошлых периодов нельзя. В каждом случае собрание акционеров устанавливает конкретный уровень распределяемой прибыли. Чтобы определить доход участника, необходимо умножить количество акций, которыми он владеет, на дивиденды, рассчитанные ранее:

Доход = Д * А, где А - количество акций, которыми владеет участник.

Так можно рассчитать размер дивиденда по обыкновенным акциям . Однако в финансовом мире существует такое понятие, как реинвестирование. Полученные дивиденды владельцы ценных бумаг могут направить на покупку новых акций. Это и есть реинвестирование. Этот факт нужно учитывать при проведении расчетов. В конце операционного периода и его начале количество акций участника может меняться за счет реинвестирования.

Подобные расчеты позволяют определить дивидендную доходность. Это рентабельность первоначальных инвестиций. Для расчетов необходимо взять данные о стоимости акции компании на фондовом рынке. Этот показатель постоянно меняется.

Пример вычисления доходности

По приведенным выше формулам следует найти дивиденды, которые выплачивает компания на одну акцию. Далее на фондовом рынке следует рассмотреть котировочную стоимость ценных бумаг организации на момент проведения исследования. Далее производится расчет:

ДД = Д/КС, где ДД - дивидендная доходность, КС - котировочная стоимость акции.

Эта методика позволяет сравнить сумму, которую участник получил в виде дивидендов, и реальную стоимость акции. Чем больше представленный показатель, тем большую доходность имеют ценные бумаги. Это доход, который получает владелец от применения в хозяйственной деятельности компании его инвестиций.

Чтобы было понятно, как рассчитать дивиденды, пример определения доходности следует изучить в процессе определения этих показателей. Допустим, участник владеет 50 простыми акциями. Каждая из них стоит 20 руб. Дивиденды в текущем периоде были выплачены на каждую ценную бумагу в размере 1 руб. Сумма дивидендов будет рассчитана так:

Д = 50 * 1 = 50 руб.

Доходность будет следующей:

ДД = 1/20 = 0,05 = 5%

В этом году инвестиции принесли доход в 5%. Если компания на протяжении нескольких лет стабильно выплачивает дивиденды, инвестору может быть выгодно получать небольшой, но устойчивый доход. В этом случае он может инвестировать свои средства в деятельность компании. Однако в некоторых случаях лицо, владеющее капиталом, хочет получать большой доход. В этом случае он должен рассмотреть варианты финансирования в более рисковые проект. Тогда приобретение представленных выше акций будет не лучшим вариантом. Следует поискать организацию, которая предлагает более высокую доходность ценных бумаг.

Вычисление налога

И акционерного общества с обычным режимом начисления налогов? В данном случае следует учитывать процедуру удержания обязательных выплат в государственные фонды и бюджет. Расчетом, удержанием и перечислением таких средств занимается бухгалтерская служба организации.

Чтобы произвести расчет суммы налога, применяется следующая формула:

Н = ПД * НС * (ОД - ПД), где Н - сумма налога, которая будет удержана из распределяемой между участниками прибыли, ПД - отношение между суммой дивидендов на одну акцию к общей сумме распределяемой прибыли, НС - налоговая ставка, ОД - общее количество дивидендов, выплачиваемое компанией, ПД - дивиденды, полученные организацией от участия в уставном капитале других обществ.

Показатель ПД учитывается в том случае, если в предыдущие периоды не были удержаны соответствующие суммы при расчетах налогов.

При определении представленных показателей приходится учитывать множество факторов. При определении показателя ОД необходимо исключить сумму дивидендов, которые были перечислены в пользу иностранных компаний или физических лиц. При его расчете нужно учесть выплаты, с которых налог на прибыль не будет удерживаться.

Ставка налогов определяется для дивидендов прошлых периодов по установленному на дату расчета уровню.

При расчете показателя ПД следует учесть «чистые» дивиденды. С них ранее отнимается налог на прибыль. В расчетах участвуют дивиденды от отечественных и зарубежных компаний. При этом возможна ситуация, когда при расчете формулы результат будет отрицательным. Это может наблюдаться в том случае, если ОД будет меньше, чем ПД. Это означает, что сумма дивидендов, которая распределяется между участниками, будет меньше, чем полученная организацией прибыль от участия в уставном капитале других компаний. Сумма по выплате налогов в этом случае не формируется, не выполняется возмещение из бюджета.

Льготная ставка

В некоторых случаях предусмотрено применение льготной ставки 0%. Ее используют только в отношении налога на прибыль. Следует соблюдать ряд условий при применении льготной ставки.

Использовать налог 0% можно, только если получатель дивидендного дохода владеет на день выплаты 50% акций и более, формирующих уставный капитал. При этом непрерывный период его владения ценными бумагами составляет 365 дней.

Расчет доходов при УСН

Чтобы понять, как рассчитать дивиденды при УСН , следует рассмотреть процедуру на конкретном примере. Допустим, организация выплачивает налоги в этом режиме со ставкой 6%. Если требуется выплатить дивиденды физическому лицу, следует произвести расчет причитающейся ему части чистой прибыли. Допустим, эта сумма составила 60 тыс. руб.

Сначала определяется НДЛФ. Частное лицо является резидентом РФ, поэтому налоговая ставка равняется 13%:

Н = 60 * 13% = 7,8 тыс. руб.

рименяется простой расчет:

Д = 60 - 7,8 = 52,2 тыс. руб.

Эту сумму участник организации получает в установленный день выплат дивидендов. В это же время организация перечисляет сумму налога в бюджет.

Рассмотрев технологию того, как рассчитать дивиденды , каждый собственник ценных бумаг сможет определить причитающийся доход на свои ценные бумаги.

В современном мире бизнеса большинство предприятий и организаций являются акционерными обществами, акции которых котируются на национальных и международных фондовых биржах. Фондовые рынки быстро реагируют на изменение финансового состояния организаций, их деловой активности, надежности в отношениях с деловыми партнерами, что сказывается на цене акций. Рост цены акций способствует росту резервного заемного потенциала организации, т.е. появлению возможности привлечения дополнительного заемного капитала .

Организация заинтересована в росте своей рыночной привлекательности. Для этого необходимо, чтобы основные рыночные индикаторы сохраняли или улучшали свои значения. Методы расчета таких индикаторов регламентированы действующими Методическими рекомендациями по раскрытию информации о прибыли, приходящейся на одну акцию (утв. приказом Минфина России № 29н от 21.03.2000) . Источниками данных являются отчет о финансовых результатах и отчет об изменениях капитала.

Базовая прибыль (убыток) П баз рассчитывается по формуле

где П ч - чистая прибыль;

Дивдп - сумма дивидендов по привилегированным акциям, начисленных за отчетный период.

Базовая прибыль (убыток) на акцию П 6аз1 акц определяется по формуле (п. 3 Методических рекомендаций )

где П 6аз - базовая прибыль (убыток) отчетного периода;

N ao - средневзвешенное количество обыкновенных акций, находящихся в обращении в течение отчетного периода.

Рост этого показателя способствует увеличению операций с ценными бумагами организации и повышает ее инвестиционную привлекательность.

Под разводнением прибыли П ра зв понимается ее уменьшение в расчете на одну обыкновенную акцию в результате возможного в будущем выпуска дополнительных акций без соответствующего увеличения активов общества. Такой выпуск акций осуществляется в случаях:

- 1) конвертации всех конвертируемых ценных бумаг общества в обыкновенные акции;

- 2) при исполнении всех договоров купли-продажи обыкновенных акций у эмитента по цене ниже их рыночной стоимости (п. 9 Методических рекомендаций ).

Если акционерное общество не имеет вышеуказанных конвертируемых ценных бумаг или договоров, то в финансовой отчетности показатель «Разводненная прибыль (убыток) на акцию» не приводится. Объяснение этому должно найти отражение в пояснительной записке (п. 16 Методических рекомендаций ).

При определении разводненной прибыли (убытка) на акцию значение базовой прибыли и средневзвешенного количества обыкновенных акций корректируется:

- 1) при определении возможного изменения прибыли в расчет принимаются все доходы и расходы, которые акционерное общество перестанет получать или осуществлять, которые относятся к вышеуказанным конвертируемым ценным бумагам и договорам;

- 2) определении возможного прироста средневзвешенного количества обыкновенных акций в расчет принимаются все дополнительные обыкновенные акции, которые будут размещены без соответствующего увеличения стоимости имущества:

где П разв - разводненная прибыль отчетного периода;

N a0 - средневзвешенное количество обыкновенных акций, находящихся в обращении в течение отчетного периода.

Дивидендная политика предприятия оказывает большое влияние не только на структуру капитала, но и на инвестиционную привлекательность организации. Если дивидендные выплаты достаточно высокие, то это один из признаков того, что организация работает успешно и в нее выгодно вкладывать капитал. Но если при этом малая доля прибыли направляется на обновление и расширение производства, то ситуация может измениться.

В мировой практике разработаны различные варианты дивидендных выплат по обыкновенным акциям:

- 1) постоянного процентного распределения прибыли. Этот вариант предполагает неизменность коэффициента дивидендного выхода, но уровень дивидендов может резко колебаться в зависимости от размера получаемой прибыли;

- 2) фиксированных дивидендных выплат независимо от дохода. Предусматривается регулярная выплата неизменного размера дивиденда на одну акцию;

- 3) выплаты гарантированного минимума и экстрадивидендов. Данный вариант гарантирует регулярные фиксированные дивиденды, а в случае успешной деятельности предприятия - экстрадивиденды;

- 4) выплаты дивидендов акциями. По этому варианту акционеры вместо дивидендов получают дополнительный пакет акций, при этом общая величина капитала не изменяется, а сумма дивидендов на одну акцию падает. В итоге акционеры не получают ничего, кроме возможности продать акции за наличные денежные средства.

Одним из показателей, характеризующих дивидендную политику организации, является уровень дивидендов У див, рассчитываемый по формуле

где Дивдо - сумма начисленных дивидендов по обыкновенным акциям;

П ч - чистая прибыль.

Экономический смысл показателя уровня дивидендов - это доля чистой прибыли, направляемой на выплату дивидендов по обыкновенным акциям.

Существует два различных подхода в теории дивидендной политики.

Первый подход основывается на остаточном принципе: дивиденды выплачиваются после того, как использованы все возможности эффективного реинвестирования прибыли, что предполагает рост их в перспективе.

Второй подход вытекает из принципа минимизации риска, когда акционеры предпочитают невысокие дивиденды в текущий момент высоким дивидендам в перспективе.

Источником выплаты дивидендов могут быть чистая прибыль отчетного периода, нераспределенная прибыль прошлых лет и специальные резервные фонды, созданные для выплаты дивидендов по привилегированным акциям на случай, если организация получит недостаточную сумму прибыли или окажется в убытке. Поэтому могут быть случаи, когда дивидендные выплаты превышают сумму полученной прибыли.

Принять решение о размере дивидендов сложно. С одной стороны, в условиях рынка всегда имеются возможности для участия в новых инвестиционных проектах с целью получения дополнительной прибыли, а с другой - низкие дивиденды приводят к снижению курсовой стоимости акций, что нежелательно для организации.

Годовая сумма дивидендов на одну акцию рассчитывается на основе показателей прибыли на акцию и уровня дивидендов:

где П 6аз | акц - базовая прибыль (убыток) на акцию;

Удив - уровень дивидендов.

Если выполняется разводнение прибыли, то годовую сумму дивидендов на одну акцию рассчитывают по формуле

где Пр азв 1 акц - базовая прибыль (убыток) на акцию;

Хшв - уровень дивидендов.

Курсовая стоимость акций - это отношение суммы дивидендов на одну акцию к рыночной норме дохода (ставке банковского процента по депозитам /")

где Див! акц - годовая сумма дивидендов на одну акцию.

Потенциальному инвестору известна рыночная цена Ц рьш 1акц одной акции организации, в которую он предполагает вложить средства. Это дает возможность определить период окупаемости данных инвестиций (в годах) делением рыночной цены одной акции на годовую сумму дивидендов на одну акцию:

418 . ГЛАВА 5. АНАЛИЗ БУХГАЛТЕРСКОЙ ФИНАНСОВОЙ ОТЧЕТНОСТИ

где Див 1акц - годовая сумма дивидендов на одну акцию.

Таким образом, в процессе анализа изучают динамику дивидендов и их уровня, курса акций, базовой и разводненной прибыли на одну акцию за ряд лет, определяют темпы их прироста и период окупаемости инвестиций в организацию.

По результатам проведенного анализа делают выводы об инвестиционной привлекательности организации и разрабатывают мероприятия, направленные на повышение дивидендной отдачи акционерного капитала. Это в основном мероприятия, способствующие увеличению чистой прибыли и рентабельности собственного капитала.

Дивиденд — это часть прибыли акционерного общества, выплачиваемая им на эмитированные акции согласно решению общего собрания; это доход владельца акции, который перечисляет ему акционерное общество в установленном этим обществом порядке.

После уплаты в пользу и отчислений в обязательные фонды используется в двух направлениях: на расширение деятельности (реинвестиции) и на выплату дивидендов . Размер последних зависит от итогов работы акционерного общества, т. е. размера полученной им прибыли и проводимой им дивидендной политики. В среднем обычно половина чистой прибыли общества идет на выплату дивидендов, другая — на нужды его самого. Если общество быстро развивается, то доля дивидендов в чистой прибыли обычно невелика. Если рыночная цена акции испытывает понижательную тенденцию, то одним из путей преодоления последней является увеличение размера дивидендного дохода, приходящегося на акцию.

Решение о выплате дивидендов и их окончательном размере принимает общее собрание акционеров, но оно не вправе по закону увеличить размер дивиденда, который рекомендован ему советом директоров акционерного общества.

Образование и выплата дивиденда

Дивиденд — это приходящаяся на одну акцию чистая прибыль акционерного общества по итогам текущего года, распределяемая среди акционеров пропорционально числу имеющихся у них акций соответствующих категорий и типов.

Дивиденд устанавливается в денежном выражении или в процентах к номиналу.

В соответствии с законом «Об акционерных обществах» дивиденд не может быть больше размера, рекомендованного советом директоров (наблюдательным советом) акционерного общества.

Виды дивидендов

Выплачиваемые акционерным обществом дивиденды можно классифицировать по различным видам в зависимости от используемых классификационных характеристик:

| Классификационные характеристики | Виды дивидендов |

| Категория акций |

Обыкновенные акции:

Преимущества привилегированных акций:

|

| Период выплат |

|

| Способ выплат |

|

| Размер выплат |

|

, по которым начисляются дивиденды

Дивиденды начисляются и выплачиваются только по тем акциям, которые находятся на руках у акционеров и полностью ими оплачены.

Акции, по которым дивиденды не начисляются. По некоторым группам выпущенных (размещенных) акций дивиденды не начисляются.

Акции, по которым дивиденды не начисляются и не выплачиваются:- Не размещенные (не выпущенные в обращение)

- Приобретенные и находящиеся на балансе акционерного общества по решению совета директоров

- Выкупленные и находящиеся на балансе общества по решению общего собрания акционеров или по их требованию

- Поступившие в распоряжение общества из-за неисполнения покупателем обязательств по их приобретению

Решение собрания акционеров о дивидендах. В соответствии с законом акционерное общество может принять решение о полной или частичной выплате дивидендов или о их невыплате по итогам отчетного года.

Закон устанавливает ситуации, при которых не может принимать решение о выплате дивидендов.

Решение об объявлении годовых дивидендов не может быть принято:- До полной оплаты

- Если не соблюдается требование о размере стоимости чистых активов

- До выкупа всех акций по требованию акционеров

- Если есть или появятся в результате выплаты дивидендов признаки банкротства акционерного общества

Получатели дивиденда

Дивиденд может быть выплачен как акционерам, так и номинальным держателям акций, внесенным в реестр акционеров общества в установленном порядке.

Если в реестре акционеров числится номинальный держатель, то дивиденды начисляются ему, и на нем лежит ответственность за перечисление начисленных дивидендов его депонентам (конкретным акционерам).

Если после даты составления списка лиц, имеющих право на дивиденды (даты закрытия реестра), акции или их часть будут проданы другому лицу, то право на дивиденды остается за их прежним владельцем. Приобретатель вправе получить в этом случае дивиденды только на основании доверенности, выданной продавцом, включенных в список лиц, имеющих право на дивиденд.

Очередность выплаты дивидендов

Дивиденды в акционерном обществе устанавливаются и выплачиваются раздельно по привилегированным и обыкновенным акциям.

Владелец привилегированной акции имеет преимущество в получении дивидендов по сравнению с владельцем обыкновенной акции.

В свою очередь владельцы различных типов привилегированных акций могут иметь разную очередность в их получении. Согласно закону «Об акционерных обществах» дивиденды в первую очередь выплачиваются по тем привилегированным акциям, которые предоставляют владельцам преимущество в очередности получения дивидендов. Если финансовые условия акционерного общества позволяют по этому типу акций дивиденды выплатить, рассматривается возможность выплаты дивидендов по кумулятивным акциям, по которым в предшествующих периодах дивиденды не выплачивались или выплачивались частично. Если могут быть выплачены дивиденды по перечисленным двум типам привилегированных акций, рассматривается возможность выплаты дивидендов по привилегированным акциям, по которым размер дивиденда определен уставом общества. Затем может быть принято решение о выплате дивидендов по привилегированным акциям, по которым размер дивиденда не определен. И в последнюю очередь принимается решение о выплате дивидендов по обыкновенным акциям.

Уставный капитал в 1 млрд. руб. разделен на привилегированные акции (25%) и обыкновенные (75%) одинаковой номинальной в 1 000 руб., т. е. всего 1 млн. акций. По привилегированным акциям дивиденд установлен в размере 14% к номинальной стоимости. Какие дивиденды могут быть объявлены по акциям, если на выплату дивидендов совет директоров рекомендует направить 110 млн. руб. чистой прибыли?

- Расчет дивидендов, приходящихся на привилегированные акции: 1 000 руб. * 14 / 100 = 140 руб. на одну акцию, всего 140 руб. * 250 000 акций = 35 000 000 руб.

- Определение чистой прибыли, которую можно использовать для выплаты дивидендов по обыкновенным акциям: 110 млн. руб. — 35 млн. руб. = 75 млн. руб.

- Расчет дивиденда, выплачиваемого по одной обыкновенной акции: 75 000 000 руб. : 750 000 акций = 100 руб., или 10% от номинальной стоимости 1000 руб.

Форма выплаты дивидендов

Дивиденд может выплачиваться деньгами, а в случаях, предусмотренных уставом общества, — иным имуществом, как правило, акциями дочерних предприятий или собственными акциями.

Если дивиденды выплачиваются собственными акциями, то такая практика носит название капитализации доходов, или реинвестирования. В мировой и российской практике выплата дивидендов собственными акциями довольно распространена. При этом дивиденд устанавливается либо в процентах к одной акции, либо в определенной пропорции с учетом даты их приобретения (например, 4 акции на 10 акций, ранее приобретенных за год владения или 1 акция на 10 ранее приобретенных акций за 1 полный квартал владения).

Модель капитализации доходаТеоретическая цена акции в данной модели базируется на том, что она есть сумма дисконтированных дивидендов, выплачиваемых по ней

Если по акции выплачивается примерно одинаковый дивиденд каждый год (период), как это имеет место, например, в привилегированных акциях, то вышеприведенная формула сильно упрощается:

Если по акции выплачивается дивиденд, размер которого возрастает ежегодно на один и тот же небольшой процент, то формула 2.1 принимает вид:

Основная проблема данной модели состоит в прогнозировании размера дивиденда, который под влиянием самых разнообразных причин обычно не остается одинаковым и о его будущих размерах можно говорить только на сравнительно небольшом промежутке времени, обычно исчисляемом месяцами;

Пример расчета выплаты дивидендов акциями, или капитализации доходаПредположим, что 20 акций куплены 10.05.04 г., решение о выплате дивидендов в форме собственных акций принято 20.02.05 г. из расчета 4 акции за 10 приобретенных за полный год владения: 20 акций / 10 акций * 4 акции * 9 мес. / 12 мес. = 6 акций (так как полных месяцев владения — 9).

Сроки выплаты дивидендов

Срок выплаты годовых дивидендов может быть определен уставом общества или решением общего собрания акционеров о выплате годовых дивидендов. Если уставом общества или решением общего собрания акционеров дата выплаты годовых дивидендов не определена, срок их выплаты не должен превышать 60 дней со дня принятия решения о выплате годовых дивидендов.

Если решение о выплате дивидендов принято, то их выплата становится обязанностью акционерного общества.

Однако закон «Об акционерных обществах» устанавливает, что общество не может выплачивать объявленные дивиденды по акциям, если на день выплаты:- общество отвечает признакам несостоятельности (банкротства) или они появятся у общества в результате выплаты дивидендов;

- стоимость чистых активов общества меньше суммы его уставного капитала, резервного фонда и превышения ликвидационной стоимости размещенных привилегированных акций, определенной уставом, над их номинальной стоимостью или она станет меньше указанной суммы в результате выплаты дивидендов.

При прекращении указанных обстоятельств обязательства общества по выплате дивидендов возобновятся.

Налогообложение дивидендов

Акционерное общество является агентом по сбору и своевременному перечислению удержанных с дивидендов налогов в бюджет.

При выплате начисленных дивидендов акционерное общество производит удержание налогов.

Порядок выплаты дивидендов в акционерном обществе

Для определения порядка выплаты дивидендов акционерное общество разрабатывает и утверждает на общем собрании акционеров специальное положение о порядке начисления и выплаты дивидендов акционерного общества. Ключевыми вопросами при решении о выплате дивидендов являются форма выплаты дивидендов, их размер и срок выплаты.

Покупатель акций или , должен понимать, что только ценные бумаги определенного вида позволят ему получать привилегированные дивиденды.

Что это такое

Это та часть от прибыли фирмы, которая распределяется исключительно между владельцами всех привилегированных акций. , обладающие данным типом акций, имеют некоторые преимущества перед собственниками лишь обычных ценных бумаг. Право на получение привилегированных дивидендов предполагает:

- Выплаты в первоочередном порядке, раньше остальных акционеров.

- Возможность (если это закреплено в ) получение фиксированного дохода, не зависящего от прибыли .

- Фиксированные даты выплат, поквартально или раз в год. По согласованию с уставом.

- Накопительную (кумулятивную) систему начисления. То есть, если выплата в установленный срок не проводилась, то она переносится на следующую дату, и суммируется с дивидендами следующего периода.

- При ее привилегированные акционеры должны получить дивиденды раньше остальных категорий.

Но при возникновении форс-мажорных обстоятельств совет директоров может приостановить или отменить и выплаты привилегированных дивидендов.

Есть у владельцев таких акций еще один минус – они не имеют права голосовать.

Выплаты по привилегированным дивидендам отличаются от обычных. Поэтому и расчет по ним проводится отдельно. Это связано с тем, что выплаты по привилегированным дивидендам начисляется даже в случае отсутствия необходимой прибыли, и приостановить данную процедуру могут только ввиду исключительных обстоятельств.

Формулы

При расчетах величины выплаты дивидендов по привилегированным типам акций важное значение имеют:

- Показатель доходности одной ценной бумаги, выраженный процентной ставкой i.

- Количество представленных к оплате (эмитированных) акций Nприв.

- Размер дивидендов по 1-ой акции I.

Расчет ведется по формулам:

- Величина выплат по 1-ой привилегированной акции: I=i×Pном.

- Общая сумма выплат по данному типу акций: ΣI=I×Nприв.

Пример

Исходные данные для расчетов:

- Ставка доходности одной ЦБ i – 7%.

- Стоимость номинала Pном – 75 руб.

- Всего количество привилегированных акций Nприв – 80000 шт.

Выплаты по одной акции = i×Pном = 0,07×25 = 5,25 руб. По всем акциям компания заплатит: I×Nприв = 1,75×80000 = 420000 руб.

Виды привилегированных акций описаны в этом видео:

Как происходит выплата

Владелец этого рода ценных бумаг имеет гарантированное право на получение дохода от деятельности компании. Это право он получает взамен своего отказа от участия в управлении АО. Подобная норма закреплена законодательно. 32-ой ФЗ об АО требует, чтобы величина дивиденда отражалось в уставе общества.

Для этого выбирается один из способов:

Владелец этого рода ценных бумаг имеет гарантированное право на получение дохода от деятельности компании. Это право он получает взамен своего отказа от участия в управлении АО. Подобная норма закреплена законодательно. 32-ой ФЗ об АО требует, чтобы величина дивиденда отражалось в уставе общества.

Для этого выбирается один из способов:

- В виде конкретной определенной суммы в рублях.

- В процентах от заявленной номинальной стоимости акции.

- В порядке определенном уставом.

В отличие от обыкновенных акций, порядок выплат по привилегированным бумагам определяется не