Какие могут быть последствия от налоговой если поставщик не сдал отчетность. Что делать, если налоговая не принимает декларацию по ндс Поставщик не сдал ндс вычет у покупателя

Инспекция отказала компании в вычете по НДС. Основанием для отказа послужил вывод налоговиков об отсутствии должной осмотрительности плательщика при выборе своих контрагентов по сделкам. В частности, плательщик не проконтролировал исполнение контрагентами своих налоговых обязательств. В результате этого НДС не поступил в бюджет. Невозможно возместить из бюджета налог, который туда не поступил.

По мнению плательщика, решение инспекции нарушает его права. Заявитель настаивает на том, что контролировать деятельность своих контрагентов и отвечать за их нарушения он не обязан.

Суд отметил, что в вычете может быть отказано при отсутствии реальной хозяйственной операции либо неосмотрительности плательщика в выборе проблемного контрагента. Из материалов дела следовало, что плательщик представил в целях получения вычетов набор всех необходимых документов. Факт выполнения работ был подтвержден и не оспаривался налоговиками. Денежные средства, уплаченные спорным контрагентам, плательщику не возвращались. По мнению заявителя жалобы, он в полной мере проявил осторожность при выборе спорных контрагентов. Так, обществом анализировалась информация из открытых источников об организациях, а также истребовались копии документов, подтверждающих их правоспособность.

Также он установил регулярный мониторинг исполнения контрагентами обязательств перед заказчиками — получателями бюджетных средств. Он отслеживал деловую репутацию своих контрагентов и не мог сомневаться в качестве выполняемых работ. Спорные контрагенты выполняли работы по государственным и муниципальным контрактам. Фиктивного документооборота и бесцельного движения денежных средств не было, а имелись нормальные хозяйственные отношения заявителя с его контрагентами.

Несмотря на все вышеуказанные обстоятельства, кассация решила, что права на вычет предприятие не имеет. Судьи пояснили, что участие спорных контрагентов в многочисленных государственных и муниципальных контрактах свидетельствует лишь о принятии мер для проверки деловой репутации контрагентов. Но данное обстоятельство не может рассматриваться в качестве достаточного основания для предоставления заявителю права на вычет.

По мнению суда, факт реального выполнения работ и несения плательщиком затрат является лишь достаточным основанием для учета соответствующих затрат в составе расходов по налогу на прибыль. В данном случае плательщику не был доначислен налог на прибыль. Следовательно, нарушений со стороны инспекции не наблюдается. При этом наличия выполненных работ и понесенных затрат недостаточно для получения вычета.

Материалами дела подтверждалось, что налоговая отчетность представлялась контрагентами плательщика с минимальными суммами налогов. Либо вообще с нулевыми показателями. Документы для проведения встречной проверки по запросу налогового органа указанными контрагентами не были представлены.

Суд напомнил, что НДС относится к косвенным налогам. Соответственно, для предоставления права на налоговые вычеты по нему необходимо, помимо прочего, формирование в бюджете источника для получения права на налоговые вычеты. Иными словами, для того чтобы покупатель смог претендовать на вычет, поставщик должен сначала уплатить НДС в бюджет. В спорном случае этого не произошло. При таких обстоятельствах суд отказал заявителю в вычете налога.

Вывод суда сделан без учета норм налогового законодательства. Налоговый кодекс РФ устанавливает закрытый перечень условий для получения налогового вычета. Вычетам подлежат суммы налога, предъявленные налогоплательщику, после принятия на учет приобретенных товаров и при наличии счетов-фактур. Важен и факт приобретения товаров для операций, облагаемых НДС (ст. 169, 171, 172 НК РФ). О непременной уплате налога в бюджет в данных статьях речи не ведется. При этом налогоплательщики свободны и самостоятельны в своих действиях и не могут отвечать за действия третьих лиц.

Такой подход отражен в постановлениях ФАС Московского округа от 25.10.10 № КА-А40/13657-10 и от 05.03.13 № А41-12501/12. Суд отметил, что Налоговый кодекс РФ не ставит право плательщика на вычет в зависимость от исполнения законных обязательств его контрагентами. В законе не прописана связь получения права на вычет с выполнением обязательства по уплате налога в бюджет со стороны поставщика. Поэтому возложение негативных последствий неисполнения контрагентами своих налоговых обязанностей на плательщика является неправомерным.

Однако и аргументы налоговиков находили поддержку в арбитражной практике. Президиум ВАС РФ в постановлении от 27.01.09 № 9833/08 указал, что нормы Налогового кодекса РФ предполагают возможность возмещения НДС из бюджета при наличии реального осуществления хозяйственных операций и осуществлении сделок с реальными товарами. Это, в свою очередь, предполагает уплату данного налога в федеральный бюджет. Соответственно, без уплаты налога получить вычет нельзя.

Подскажите, оплатили в сентябре аванс с НДС за товар поставщику через банк, получили авансовый счет-фактуру. есть договор, в котором отражен НДС. В октябре получили товар. Документы все оформлены. В 3 кв-ле НДС с авансов взяли к вычету, но как оказалась поставщик не подал декларацию и не отразил НДС в книге продаж. Как правильно поступить в этой ситуации-? Подать корректировочную декларацию и убрать из вычета эту сумму-? Какие еще сложности могут быть у нашей организации...

В Вашей ситуации, когда поставщик не отразил счет-фактуру в декларации по НДС или вообще не сдал декларацию, велика вероятность, что инспекторы снимут вычеты по такому счету-фактуре, квалифицировав данную операцию как получение необоснованной налоговой выгоды, и предложат сдать уточненную декларацию по НДС, сняв вычеты по данному счету-фактуре. При этом организация в такой ситуации не лишается автоматически права на вычет НДС, поскольку факт нарушения контрагентом своих налоговых обязанностей сам по себе не является доказательством того, что организация получила необоснованную налоговую выгоду. Кроме того, налоговое законодательство не обязывает организацию контролировать, как ее контрагенты сдают налоговую отчетность, и не устанавливает зависимости между действиями этих контрагентов и правом на вычет по НДС. То есть, Вы вправе принять НДС к вычету, если подтвердите реальность сделки и проявленную Вами должную осмотрительность и добросовестность при выборе контрагента. Сделать это возможно, представив следующие документы, и осуществив следующие действия:

Договор с контрагентом;

Товарные накладные;

Выписка из ЕГРЮЛ по компании-поставщику;

Получение от контрагента копии свидетельства о постановке на налоговый учет;

Проверка факта регистрации контрагента в ЕГРЮЛ или ЕГРИП;

Получение доверенности или другого документа, уполномочивающего то или иное лицо подписывать документы от лица контрагента, а также копии документа, удостоверяющего его личность;

Получение информации о фактическом местонахождении контрагента, его торговых или производственных площадях;

Использование официальных источников информации, характеризующих деятельность контрагента (например, опубликованных данных бухгалтерской отчетности);

Оценка возможности реального выполнения контрагентом условий договора.

Обоснование

В каких случаях организация может быть лишена права на вычет НДС

Вычеты по счетам-фактурам недобросовестных поставщиков

Ситуация: может ли налоговая инспекция лишить организацию-покупателя права на вычет НДС, если в ходе проверки было обнаружено, что поставщик, выставивший счет-фактуру, не сдает отчетность в налоговую инспекцию

Да, может, если будет доказано, что применение вычета повлекло за собой получение необоснованной налоговой выгоды.

Налоговый вычет по счету-фактуре такого поставщика может быть квалифицирован как необоснованная , а действия организации-покупателя – признаны неосмотрительными и неосторожными (п. , и постановления Пленума ВАС РФ от 12 октября 2006 г. № 53).

Следует отметить, что сам по себе факт представления контрагентом налоговой отчетности неявляется свидетельством его благонадежности. Отчетность может быть фальсифицированной, а убедиться в ее достоверности инспекция может только в ходе выездной налоговой проверки. Поэтому даже если из налоговой инспекции, в которой контрагент состоит на учете, пришло подтверждение, что он сдает отчетность, этого недостаточно для признания контрагента реально действующей организацией. Благонадежность контрагента следует оценивать по нескольким критериям в совокупности. Меры, которые свидетельствуют об осмотрительности и осторожности организации-покупателя при выборе контрагента, в частности, включают в себя:

получение от контрагента копии свидетельства о постановке на налоговый учет;

проверку факта регистрации контрагента в ЕГРЮЛ или ЕГРИП;

получение доверенности или другого документа, уполномочивающего то или иное лицо подписывать документы от лица контрагента, а также копии документа, удостоверяющего его личность;

получение информации о фактическом местонахождении контрагента, его торговых или производственных площадях;

использование официальных источников информации, характеризующих деятельность контрагента (например, опубликованных данных бухгалтерской отчетности);

оценка возможности реального выполнения контрагентом условий договора.

Об этом сказано в письмах Минфина России от 6 июля 2009 г. № 03-02-07/1-340 , от 10 апреля 2009 г. № 03-02-07/1-177 , ФНС России от 17 октября 2012 г. № АС-4-2/17710 .

Таким образом, если перед тем как принять НДС к вычету, организация примет меры по проверке добросовестности контрагента , ее действия должны быть признаны осмотрительными. В противном случае инспекция может обвинить организацию в получении необоснованной налоговой выгоды и лишить ее права на налоговый вычет.

В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого подхода (см., например, постановление Президиума ВАС РФ от 11 ноября 2008 г. № 9299/08 , определения ВАС РФ от 6 мая 2010 г. № ВАС-5351/10 , от 31 августа 2009 г. № ВАС-11260/09 , от 16 марта 2009 г. № ВАС-2950/09 , от 28 апреля 2008 г. № 16599/07 , от 15 мая 2007 г. № 5121/07 , постановления ФАС Поволжского округа от 21 мая 2013 г. № А72-4894/2012ФАС , Московского округа от 8 октября 2012 г. № А40-7436/12-116-15 , от 18 марта 2011 г. № КА-А40/1322-11 № А40-78928/10-35-395 , Восточно-Сибирского округа от 23 марта 2011 № А74-2352/2010 , от 24 июня 2009 г. № А33-14722/08 , Северо-Кавказского округа от 18 мая 2009 г. № А53-5188/2008-С5-34 , от 8 октября 2007 г. № Ф08-6588/2007-2440А , Дальневосточного округа от 2 октября 2008 г. № Ф03-А51/08-2/3598 , от 2 марта 2007 г. № Ф03-А24/07-2/42 , Волго-Вятского округа от 22 декабря 2008 г. № А29-3950/2008).

Однако существует и противоположная арбитражная практика. По мнению многих судей, в данной ситуации организация не лишается права на вычет, поскольку факт нарушения контрагентом своих налоговых обязанностей сам по себе не является доказательством того, что организация получила необоснованную налоговую выгоду. Дело в том, что налоговая выгода может быть признана необоснованной, только если инспекция докажет один из следующих фактов:

организации было известно о нарушениях, допущенных контрагентом, в частности, из-за того, что организация и ее контрагент являются аффилированными или взаимозависимыми лицами;

деятельность организации (или ее взаимозависимых лиц) направлена на совершение операций преимущественно с контрагентами, не исполняющими своих налоговых обязанностей.

2. Из статьи Что означают коды в запросах налоговиков по НДС

Код 1 обозначает, что покупатель заявил вычет по счету-фактуре, а поставщик не начислил в декларации НДС по этому счету-фактуре.

Инспекторы называют такую нестыковку налоговым разрывом. Специалисты некоторых налоговых инспекций разъясняют, что в этом случае покупатель должен не сдавать пояснения, а убирать вычет из книги покупок и подавать уточненку. Об этом мы узнали у наших читателей. Но на вебинаре специалисты ФНС подтвердили, что у компании нет такой обязанности.

Если вы получили запрос с кодом 1, сверьте свою книгу покупок с книгой продаж поставщика. Возможно, или вы, или контрагент зарегистрировали счет-фактуру сразу с несколькими ошибками: в реквизитах, ИНН/КПП, стоимости. Вот программа и не может сопоставить записи по этому счету-фактуре в декларациях. Если поставщик не готов сверяться, то хотя бы узнайте у него, зарегистрировал ли он спорный счет-фактуру в книге продаж.

Покупатель с ошибками зарегистрировал счет-фактуру в книге покупок. Если сверка выявила ошибку в вашей книге покупок, то приведите в пояснениях правильные данные. Для этого заполните таблицу 2 (рекомендованная форма есть в письме ФНС России от 7 апреля 2015 г. № ЕД-4-15/5752).

Недобросовестный поставщик не начислил НДС. Это наиболее рискованный вариант для покупателя. Такой поставщик вряд ли станет подавать уточненку. Поэтому велика вероятность, что инспекторы снимут вычеты, обвинив покупателя в получении необоснованной налоговой выгоды. Тогда компании понадобятся документы, подтверждающие реальность сделки и должную осмотрительность:

-?договор;

-?товарные накладные;

-?выписка из ЕГРЮЛ по компании-поставщику и др.

Можно сразу приложить эти документы к пояснениям. Другой вариант - в пояснениях сказать только, что декларация правильная. А документы предоставить уже тогда, когда их запросят налоговики.

При проведении камеральной проверки по НДС налоговая инспекция не подтвердила сумму НДС по счетам фактурам, полученным от контрагента. Причина следующая: данный поставщик не сдал декларацию по НДС и не уплатил НДС с реализации в адрес нашего предприятия.В свою очередь данный контрагент сдавал декларацию по НДС в свою налоговую и отразил НДС к уплате в адрес нашего предприятия. Какие доказательства (документы) и аргументы нам нужно предоставить в свою налоговую инспекцию, что бы доказать правомерность налоговых вычетов по НДС. Напишите статьи и пункты Налогового кодекса в которых оговариваются нормы, что наше предприятие имеет право на налоговые вычеты по НДС несмотря на действия или бездействия нашего контрагента по исчислению НДС с реализации.

В общем случае входной НДС может быть принят к вычету, если налог предъявлен поставщиком, приобретенные товары, работы или услуги приняты на учет и приобретены для облагаемых НДС операций, получен правильно оформленный счет-фактура. Об этом сказано в статьях 169, 171, 172 Налогового кодекса РФ. То есть, если счет-фактура, предъявленный поставщиком, оформлен правильно, товар (услуги) принят к учету и используется в облагаемых НДС операциях, то отказать в вычете по такому НДС контролирующие органы не вправе. Однако на практике зачастую если поставщик не уплатил НДС и не отразил в отчетности (в декларации) данные реализации, либо не сдал декларацию вообще, то в таком случае контролирующие органы могут снять вычеты по НДС по таким операциям на основании признания таких сделок фиктивными. При этом контролирующие органы обязаны доказать факт фиктивности сделки, недобросовестности исполнителя и факт получения необоснованной налоговой выгоды должны налоговики. По мнению судебных органов в данной ситуации организация не лишается права на вычет, поскольку факт нарушения контрагентом своих налоговых обязанностей сам по себе не является доказательством того, что организация получила необоснованную налоговую выгоду. Кроме того, налоговое законодательство не обязывает организацию контролировать, как ее контрагенты сдают налоговую отчетность, и не устанавливает зависимости между действиями этих контрагентов и правом на вычет по НДС. Следовательно, В Вашей исходя из норм налогового законодательства Вы имеете право на вычет по НДС. При этом Вам желательно заручиться документальной доказательной базой, подтверждающей, что Вы предпринимали меры, которые свидетельствуют об осмотрительности и осторожности организации-покупателя при выборе контрагента (показатели приведены ниже в рекомендации). Однако есть вероятность, что отстаивать свою позицию Вам придется в судебном порядке.

Обоснование

Когда входной НДС можно принять к вычету

Таким образом, если перед тем как принять НДС к вычету, организация примет меры по проверке добросовестности контрагента , ее действия должны быть признаны осмотрительными. В противном случае инспекция может обвинить организацию в получении необоснованной налоговой выгоды и лишить ее права на налоговый вычет.

В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого подхода (см., например, постановление Президиума ВАС РФ от 11 ноября 2008 г. № 9299/08 , определения ВАС РФ от 6 мая 2010 г. № ВАС-5351/10 , от 31 августа 2009 г. № ВАС-11260/09 , от 16 марта 2009 г. № ВАС-2950/09 , от 28 апреля 2008 г. № 16599/07 , от 15 мая 2007 г. № 5121/07 , постановления ФАС Поволжского округа от 21 мая 2013 г. № А72-4894/2012ФАС , Московского округа от 8 октября 2012 г. № А40-7436/12-116-15 , от 18 марта 2011 г. № КА-А40/1322-11 № А40-78928/10-35-395 , Восточно-Сибирского округа от 23 марта 2011 № А74-2352/2010 , от 24 июня 2009 г. № А33-14722/08 , Северо-Кавказского округа от 18 мая 2009 г. № А53-5188/2008-С5-34 , от 8 октября 2007 г. № Ф08-6588/2007-2440А , Дальневосточного округа от 2 октября 2008 г. № Ф03-А51/08-2/3598 , от 2 марта 2007 г. № Ф03-А24/07-2/42 , Волго-Вятского округа от 22 декабря 2008 г. № А29-3950/2008).

Однако существует и противоположная арбитражная практика. По мнению многих судей, в данной ситуации организация не лишается права на вычет, поскольку факт нарушения контрагентом своих налоговых обязанностей сам по себе не является доказательством того, что организация получила необоснованную налоговую выгоду. Дело в том, что налоговая выгода может быть признана необоснованной, только если инспекция докажет один из следующих фактов:

организации было известно о нарушениях, допущенных контрагентом, в частности, из-за того, что организация и ее контрагент являются аффилированными или взаимозависимыми лицами;

деятельность организации (или ее взаимозависимых лиц) направлена на совершение операций преимущественно с контрагентами, не исполняющими своих налоговых обязанностей.

3. Из статьи Семь распространенных ошибок контрагента компании, которые могут привести к отказу в вычете НДС

Ошибка третья: контрагент не уплатил НДС в бюджет

Нередко на практике контролеры ставят право применения вычета по НДС в зависимость от того, уплатил ли продавец налог в бюджет. По их мнению, если контрагент уклоняется от уплаты налога, то у налогоплательщика нет права на вычет. С такими выводами налоговиков согласился Президиум ВАС РФ в постановлении от 27.01.09 № 9833/08 . Суд указал, что возмещение НДС из бюджета предполагает, что контрагент уплатил соответствующий налог в бюджет. А неуплата контрагентом налогов является одним из обстоятельств, свидетельствующих о его недобросовестности и получении налогоплательщиком необоснованной налоговой выгоды (постановления ФАС Западно-Сибирского от 05.02.13 № А03-3599/2012 , Центрального от 19.04.12 № А54-3311/2011 , Северо-Кавказского от 10.10.11 № А15-2521/2010 и Северо-Западного от 30.08.11 № А05-9889/2010 округов).

Ошибка шестая: контрагент не представил документы в рамках встречной проверки

Нередко налоговики для проверки обоснованности вычета по НДС запрашивают документы у контрагентов. Налоговый кодекс не ставит право на вычет в зависимость от того, представил ли контрагент запрашиваемые налоговиками документы. У судов нет единой точки зрения по этому вопросу.

Большинство судов исходят из того, что документальное подтверждение хозяйственной операции должны представлять сами налогоплательщики, заявляющие вычет (ст. 169 и п. 1 ст. 172 НК РФ). При этом доказывать фиктивность сделки, недобросовестность исполнителя и факт получения необоснованной налоговой выгоды должны налоговики. Аргументы контролеров о том, что поставщик товаров не представил документы по встречной проверке или не явился в инспекцию для дачи пояснений, по мнению судей, не являются основанием недобросовестности налогоплательщика (постановления ФАС Северо-Западного от 27.09.12 № А21-10013/2011 и от 21.05.12 № А56-54176/2011 , Поволжского от 04.05.12 № А12-14159/2011 и Центрального от 22.12.11 № 64-1366/2011 округов).

Но на практике есть решения, в которых суды отказывают компании в вычете НДС, если, наряду с иными обстоятельствами дела, ее контрагент не представил документы в рамках встречной проверки. Так, ФАС Московского округа признал правомерным отказ инспекторов в вычете НДС. Помимо того что поставщик не представил истребуемые налоговиками документы, суд установил, что он зарегистрирован по адресу массовой регистрации, последняя отчетность была нулевой, в штате состоит один сотрудник, а стоимость основных средств равна нулю. Кроме того, согласно банковским выпискам поставщик в проверяемом периоде не производил закупку товаров, которые потенциально должен был перепродать проверяемой компании. В ходе опроса директора компании-поставщика было установлено, что он не имеет никакого отношения к деятельности налогоплательщика. Суд пришел к выводу о фиктивности сделки между организациями и отказал компании в вычете НДС (

Место проведения: г. МоскваТема: «Новые правила работы в 2015 году»

Длительность: 8 часов

Стоимость: бесплатно

Компания-организатор:

газета «Учет. Налоги. Право» ,

тел. (495) 785-01-13

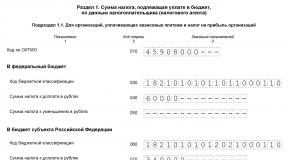

С I квартала 2015 года отчитаться по НДС нужно по новым правилам. В Минфине скорректировали форму декларации, сделали ее более подробной. Теперь в отчете нужно указывать сведения из книг покупок и книг продаж. Кроме того, некоторые компании помимо прочих документов будут сдавать в инспекцию электронный журнал учета счетов-фактур.

Для начала расскажу подробнее о новой декларации. А затем обсудим, как изменения в отчетности по НДС повлияют на работу компании и отношения с инспекторами.

Изменения в отчетности по НДС

С этого года срок сдачи декларации по НДС отодвинули на пять дней. Новое правило начнет действовать с 2015 года. Сдать отчет за IV квартал 2014 года можно до 26 января включительно, так как 25 января приходится на выходной день. Сам налог заплатить в бюджет тоже можно на пять дней позже. Поправки в Налоговый кодекс внес Федеральный закон от 29 ноября 2014 г. № 382-ФЗ .

С I квартала 2015 года сведения из книг покупок и книг продаж стали частью отчета (ст. 12 Федерального закона от 28 июня 2013 г. № 134-ФЗ). Некоторые организации также должны вместе с декларацией сдавать электронный журнал учета полученных и выставленных счетов-фактур. Поправки в Налоговый кодекс изменили статус журнала. Ранее этот документ был обязательным для всех. Но с этого года вести журнал будут лишь экспедиторы, застройщики, агенты и комиссионеры. А вот если ваша компания занимается посредничеством по договору поручения, то журнал вы вести не обязаны.

ЗАДАТЬ ВОПРОС

На нашем сайте вы можете задать свой вопрос и получить консультацию от одного из лучших лекторов страны в течение трех дней. Для этого вверху главной страницы сайта выберите сервис «Вопрос лектору» . В появившейся форме опишите свою ситуацию и нажмите кнопку «Отправить».Также не все комиссионеры и агенты подпадают под новую редакцию закона. Вести журнал посредник должен лишь в том случае, если он покупает или продает товар от своего имени. На практике для договора комиссии это условие выполняется всегда. А вот в агентском договоре можно закрепить пункт, что посредник работает от имени принципала. В этом случае компания сможет не вести журнал учета и избавится от лишней бумажной волокиты.

Еще одно изменение – теперь налоговики не будут засчитывать бумажные декларации компаний, которые должны отчитываться в электронном виде . Это правило будет действовать для всех отчетов, сданных после 1 января 2015 года. Инспекторы просто-напросто не примут бумажную декларацию и посчитают, что компания не сдала отчет в срок.

Проверяющие смогут оштрафовать компанию минимум на 1000 руб. за опоздание со сдачей декларации. А если компания в течение 10 дней после срока не сдаст электронный отчет вместо бумажного, то инспекторы вправе заблокировать ее расчетный счет в банке (п. 1 ст. 119 , п. 3 ст. 76 НК РФ). А раньше за то, что вместо электронной декларации компания сдала бумажную, грозил лишь штраф в размере 200 руб.

Новые правила камеральной проверки

Законодатели изменили не только порядок сдачи отчетности, но и предоставили инспекторам с нового года больше полномочий на камеральных проверках по НДС.

Напомню, что, проверяя декларацию по НДС, инспектор руководствуется статьей 88 НК РФ. Как правило, камеральная проверка доставляет налогоплательщику меньше беспокойства по сравнению с выездной. По общему правилу в ходе камеральной проверки инспекторы не могут потребовать у компании дополнительные документы (п. 7 ст. 88 НК РФ).

Вообще, Налоговый кодекс разрешает проверяющим требовать документы и пояснения только в определенных случаях . Но инспекторы не всегда соблюдают это правило. Поэтому давайте разберемся, в каких же случаях ИФНС имеет право попросить компанию представить документы и пояснения.

Начнем с пояснений. Если инспектор найдет в отчете ошибку или противоречия со сведениями, которые есть у налоговой, то попросит компанию дать пояснения. Еще один повод – компания подала уточненку, в которой сумма НДС к уплате уменьшена. В этом случае также можно ждать от проверяющих письмо с просьбой пояснений (п. 3 ст. 88 НК РФ).

А теперь поговорим о документах. Во время камеральной проверки декларации по НДС инспектор может попросить бумаги, если компания:

– заявляет сумму налога к возмещению;

– по истечении двух лет подает уточненку, которая уменьшает налог к уплате (при этом проверяющий попросит у компании документы и регистры, которые объясняют изменение показателей);

– пользуется льготой.

С нового года инспекторы смогут сопоставлять данные книг покупок и книг продаж всех налогоплательщиков страны. Ведь компании в новой декларации по НДС будут отражать сведения о каждом полученном и выставленном счете-фактуре. Что будет, если инспектор найдет противоречия в декларациях компании и ее контрагента? Если противоречия покажут, что компания занижает сумму налога к уплате в бюджет или завышает сумму возмещения, инспекторы запросят документы (п. 8.1 ст. 88 НК РФ). Готовьте счета-фактуры, товарные накладные, договор, платежки и другие документы, которые относятся к противоречивым операциям.

Сразу скажу, что противоречия в декларациях возможны, даже если ни одна из сторон Налоговый кодекс не нарушает. Допустим, ваша компания приобретает товар у поставщика. Тот передает вам товар, выставляет счет-фактуру, отражает продажу в декларации по НДС и перечисляет налог в бюджет. А вы формируете декларацию по НДС и обнаруживаете, что возникла сумма к возмещению. Если сумма небольшая, то вычет проще перенести на следующий квартал. В этом случае вам не придется лишний раз собирать документы для камералки. Ведь компания может заявить вычет в течение трех лет. Такая позиция теперь закреплена законодательно в подпункте 1.1 пункта 1 статьи 172 НК РФ. Действия обеих компаний законны, но противоречия в отчетности все же возникают.

Рассмотрим ситуацию, когда противоречия не получается объяснить безобидными причинами. Компания получила счет-фактуру и заявила вычет. Но поставщик эту реализацию в своей декларации не указал и сделал это намеренно. К сожалению, не всегда компаниям удается работать исключительно с добросовестными партнерами.

Инспекторы аннулируют вычет и доначислят налог в одностороннем порядке. Компания может отменить их решение, но свою позицию придется отстаивать в суде. Инспекторы должны доказать, что компания получила необоснованную налоговую выгоду, действовала без должной осмотрительности и осторожности и знала о недобросовестности партнера из-за взаимосвязанности и аффилированности с ним. Именно такие условия судьи перечисляют в пункте 10 постановления Пленума ВАС РФ от 12 октября 2006 г. № 53. В этом же документе судьи напоминают о презумпции невиновности налогоплательщика.

Конечно, проще заранее проверить контрагента, чем потом тратить нервы и деньги, споря с инспекторами . Как минимум запросить пакет учредительных документов, свидетельство о госрегистрации и лицензию (если деятельность партнера требует этого). В конце концов, это поможет уберечь вашу компанию от убытков. Ведь если контрагент не исполняет своих обязательств перед государством, то нет гарантии, что он выполнит свои обязательства перед вашей компанией.

Налоговики не вправе отказать в вычете НДС из-за ошибки поставщика в номере счета-фактуры

Иногда поставщик компании может случайно ошибиться в номере счета-фактуры. Например, выставить два документа под одинаковым номером. Хочу обратить ваше внимание, что ошибка поставщика в номере не ставит под сомнение право компании на вычет НДС. Отказать в вычете проверяющие могут, только если ошибка мешает определить продавца, покупателя, предмет покупки, его стоимость, ставку или сумму НДС (п. 2 ст. 169 НК РФ).

Но, безусловно, безопаснее следить за тем, чтобы в номерах входящих документов ошибок не было. Так в документообороте точно не возникнет путаницы.

Досье на будущего контрагента, которое обезопасит компанию от претензий налоговиков

Допустим, вы решили заключить договор с новым контрагентом и хотите быть уверены в безопасности потенциального бизнес-партнера. Как можно проверить, отвечает ли он признакам проблемного контрагента? Начните с простой и главной проверки. Числится ли компания в реестре ЕГРЮЛ? Запрашивать копию выписки в ИФНС и тратить деньги на госпошлину теперь необязательно. Можно воспользоваться открытым сервисом на сайте налоговой службы . Для получения выписки достаточно знать ОГРН или ИНН юрлица. На сайте также можно проверить, собирается ли контрагент ликвидироваться или реорганизовываться и принято ли решение о его исключении из ЕГРЮЛ? Если контрагент представит вам выписку сам, обратите внимание на ее редакцию. Она должна быть последней. Проверить это легко, сравнив выписку контрагента и сведения из ЕГРЮЛ на сайте инспекции.

Если компания должна использовать в своей деятельности лицензию, попросите ее копию. Проверить подлинность документа можно на сайте лицензиара. Там же может быть размещена информация об аннулированных и приостановленных лицензиях.

Сразу хочу обратить ваше внимание на следующую позицию судей. Получение только лишь учредительных документов и лицензии партнера не доказывает должную осмотрительность. Судьи настаивают на комплексной проверке.

Арбитражная практика не позволяет однозначно определить, какие документы нужно запросить у партнера. Алгоритм его проверки компания определяет самостоятельно. Могу вам посоветовать включить в досье на контрагента следующую информацию. Суд может признать сделку с партнером недействительной, если в его руководстве есть дисквалифицированные лица. Проверить, не находится ли руководитель компании в реестре дисквалифицированных лиц, можно на сайте ИФНС . Кроме того, можно проверить и адрес компании . Ведь адрес массовой регистрации – один из потенциальных факторов риска.

ВОПРОС УЧАСТНИКА

– Что такое адрес массовой регистрации? И какие последствия будут для компании, если контрагент находится именно по такому адресу?

– Это адрес, по которому зарегистрировано несколько юрлиц. Сам по себе тот факт, что компания зарегистрирована по такому адресу, не доказывает, что вы связались с фирмой-однодневкой. Под этот критерий может попасть и добропорядочная организация. Например, если компания арендует помещение в большом офисном здании. Тогда по одному адресу будет зарегистрировано множество организаций. Но если и другие обстоятельства говорят не в пользу порядочности контрагента, то лучше к нему присмотреться более внимательно.

О ЛЕКТОРЕ

Михаил Сергеевич Мухин в 1990 году окончил Ленинградский финансово- экономический институт, а в 1997-м – Балтийский институт экологии, политики и права. В 1994–2003 годах был на службе в налоговой полиции Санкт-Петербурга, Москвы, Северо-Западного федерального округа, где возглавлял подразделения документальных проверок. Имеет государственные и ведомственные награды.Особенно тщательно стоит проверять контрагентов, которые хронически не сдают отчетность в инспекцию и не платят налоги. Можно попробовать узнать у инспекторов, нет ли у компании проблем с налоговой. Для этого напишите письмо в ИФНС контрагента с просьбой сообщить, какие налоговые правонарушения совершил потенциальный контрагент. Эта информация не относится к налоговой тайне, поэтому предоставить ее налоговые инспекторы обязаны. Вашу просьбу и ответ вложите в досье контрагента. Это станет еще одним доказательством, что вы ответственно подошли к выбору бизнес-партнера.

Попросите у контрагента справки об открытых расчетных счетах в банке или договор на открытие счета. Эти документы помогут получить дополнительную информацию о компании. Обратите внимание на длительность использования счета. Хорошо, если компания использует расчетный счет давно. Это может быть еще одним доводом в пользу того, что у налоговиков нет претензий к ней. Ведь если компания не сдает отчетность или не платит налоги, инспекторы заблокируют ее расчетный счет в банке. Да и сами банки стараются выявлять проблемных контрагентов и отказываются с ними работать.

Некоторые судьи настаивают на том, что компания должна проверить физическую возможность контрагента исполнить свои обязательства. Вряд ли контрагент разрешит вам осмотреть свое производство. Но можно попросить у партнера письмо о том, сколько сотрудников у него в штате и есть ли перед ними задолженность. Скорее всего контрагент не признается в долгах, даже если они у него есть, но такое письмо будет еще одним доказательством вашей осмотрительности.

Еще одним плюсом досье станут рекламные материалы или информация с сайта контрагента. Сохраните рекламные листовки, буклеты или коммерческое предложение от партнера. Если у компании есть сайт, можно распечатать его скриншоты и также приложить их к досье. Все собранные материалы будут аргументами в пользу того, что контрагент на момент заключения договора вел реальную деятельность.

Допустим, вы проверили контрагента и остались довольны результатом. Договор с компанией заключен и работа началась. Обратите внимание на то, кто подписывает документы со стороны партнера. Делать это может только уполномоченное лицо. Попросите контрагента представить доверенность или приказ, который подтвердит право подписи.

В этой статье: К каким доводам налоговиков прислушиваются суды? Чем компания может аргументировать свою позицию? Что предпринять, чтобы свести риск претензий к минимуму?Налоговики нередко отказывают в праве возмещения НДС, узнав, что поставщик компании налог не уплатил. В некоторых случаях чиновников может поддержать и суд. В частности, решение в их пользу вынес даже Президиум Высшего арбитражного суда РФ (постановление от 12.02.08 № 12210/07). Более того, на его выводы некоторые нижестоящие суды уже ссылаются на практике (например, постановление Федерального арбитражного суда Уральского округа от 28.05.08 № Ф09-3810/08-С3).

ОФИЦИАЛЬНАЯ ПОЗИЦИЯ

Андрей БРУСНИЦЫН

Поскольку это решение принято Президиумом ВАС РФ, который обязан следить за единообразием арбитражной практики (п. 1 ст. 304 Арбитражного процессуального кодекса), полагаю, данная позиция получит широкое распространение.

Получается, налогоплательщикам все-таки нужно контролировать, уплатил ли контрагент налоги. Почему же суды принимают сторону чиновников и отказывают в вычете НДС?

Чиновники апеллируют к положительной для них арбитражной практике. Ведь решения, к примеру, Конституционного суда обязательны для исполнения на всей территории России (ст. 6 Федерального конституционного закона от 21.07.94 № 1-ФКЗ «О Конституционном Суде Российской Федерации»).

Так, в определении от 25.07.01 № 138О Конституционный суд отметил, что «принудительное взыскание в установленном законом порядке с недобросовестных налогоплательщиков не поступивших в бюджет налогов не нарушает конституционные гарантии права частной собственности». По мнению налоговиков, компания, заключившая договор с контрагентом, который не уплатил в бюджет НДС, сама по себе является недобросовестной. А значит, не может использовать в свою защиту нюансы законодательства, которые позволяют зачесть НДС в то время, как партнер не заплатил налог. При решении подобных вопросов окружные суды нередко соглашаются с таким доводом (к примеру, постановления федеральных арбитражных судов Уральского от 10.09.07 № Ф09-3532/07-С3, Поволжского от 18.05.06 № А55-12502/2005-3 округов).

ОФИЦИАЛЬНАЯ ПОЗИЦИЯ

Андрей БРУСНИЦЫН

, советник государственной гражданской службы РФ 3-го класса:

Все-таки презумпция добросовестности, о которой говорил КС РФ в указанном постановлении, означает, что налогоплательщик считается исполняющим свои обязанности надлежащим образом, пока налоговым органом не доказано обратное. И лишь если налоговым органом доказано намерение налогоплательщика получить необоснованную налоговую выгоду, то определенные действия, в том числе направленные на получение налогового вычета, могут рассматриваться как злоупотребление правом. Однако некоторые инспекторы трактуют это совершенно по-другому.

Согласно определениям Конституционного суда от 08.04.04 № 169-О и от 04.11.04 № 324-О, праву на возмещение из бюджета сумм НДС корреспондирует обязанность по уплате налога в бюджет. То есть налоговики могут отказать вправе на вычет НДС, если поставщик не перечислил налог. Так, суд счел указанный довод обоснованным в постановлениях федеральных арбитражных судов Западно-Сибирского от 23.07.08 № Ф04-4437/2008(8402-А75-41), Московского от 04.02.08 № КА-А40/8852-07, от 21.01.08 № КА-А40/14503-07 округов.

Кроме решений Конституционного суда, в пользу налоговиков имеются и решения Президиума ВАС РФ. В частности, постановления от 13.12.05 № 9841/05, 10048/05, 10053/05. В них суд отметил, что если налоговым органом представлены доказательства отсутствия хозяйственных операций и уплаты налогов в бюджет, то не следует ограничиваться формальной проверкой соответствия документов налогоплательщика требованиям НК РФ. Нужно оценить все доказательства по делу в совокупности и во взаимосвязи, чтобы исключить внутренние противоречия и расхождения между ними. Этот довод суды учитывают при вынесении решения в пользу проверяющих (постановления федеральных арбитражных судов Московского от 02.09.08 № КА-А40/8149-08-П, Поволжского от 30.05.08 № А57-12614/07 округов).

Также налоговики ссылаются на уже упомянутое постановление Президиума ВАС РФ от 12.02.08 № 12210/07. Суд счел, что компания имела реальную возможность изучить историю взаимоотношений предшествующих собственников недвижимого имущества, свидетельствующую о целенаправленных действиях поставщика по уклонению от уплаты НДС при реализации здания.

ОФИЦИАЛЬНАЯ ПОЗИЦИЯ

Андрей БРУСНИЦЫН

, советник государственной гражданской службы РФ 3-го класса:

Действительно, законодательством не установлена ответственность налогоплательщика за действия третьих лиц, в том числе путем лишения его права на налоговый вычет. В то же время правило «знай своего контрагента» является одним из основных в бизнесе. Если по результатам объективной проверки выясняется, что у налогоплательщика была возможность получения сведений об уплате контрагентом налога, но он ею не воспользовался, то отказ в вычете может быть вполне обоснованным.

Таким образом, в пользу проверяющих существует достаточно объемная арбитражная практика, причем высших судов. Однако есть возможность отбиться от претензий чиновников.

ЧТО МОЖЕТ ПРОТИВОПОСТАВИТЬ НАЛОГОПЛАТЕЛЬЩИК

Компании в свою защиту могут привести несколько доводов. Велика вероятность, что суд их учтет при вынесении решения.

Зависимость вычета от уплаты НДС контрагентом не установлена. Налоговым законодательством не предусмотрено такого основания для получения налоговых вычетов, как уплата поставщиками НДС в бюджет. В статье 172 НК РФ сказано, что компания может получить вычет, если соблюдены три условия: товар, работа, услуга оприходованы, предназначены для деятельности, облагаемой НДС, и компания имеет счет-фактуру. Других условий для вычета нет, и налоговики не имеют права добавлять новые.

КОММЕНТАРИЙ ЭКСПЕРТА

Рафаэль УСМАНОВ

, заместитель генерального директора по консалтингу ЗАО «Скотт, Риггс и Флетчер (аудит)»:

В недавнем определении от 19.08.08 № 8947/08 Высший арбитражный суд также подчеркнул, что невыполнение контрагентами своих обязанностей по уплате НДС не может служить основанием для отказа в налоговых вычетах.

Отсутствует обязанность проверять контрагента. Обосновывая претензии, ни налоговики, ни суды, которые принимают их сторону, не ссылаются на Налоговый кодекс. Ведь там нет ни слова о необходимости проверять поставщика. Скорее наоборот, есть указание на то, что налогоплательщик не вправе следить за своими контрагентами. Даже неисполнение обязанности по уплате налога в бюджет, если это нельзя квалифицировать как налоговое правонарушение, является налоговой тайной, которая не подлежит разглашению (подп. 3 п. 1 ст. 102 НК РФ).

С этим аргументом суды соглашаются чаще всего (например, постановления федеральных арбитражных судов Уральского от 01.07.08 № Ф09-3955/08-С2, Московского от 14.05.08 № КА-А40/4150-08, Западно-Сибирского от 30.04.08 № Ф04-2792/2008(4587-А46-41), Поволжского от 15.04.08 № А55-14893/07 округов).

Компания не несет ответственности за действия партнеров. В поддержку налогоплательщиков есть и решение Конституционного суда. Так, в определении от 16.10.03 № 329-О КС РФ специально оговорил, что применение понятия «добросовестность» не может возлагать на компанию дополнительных обязанностей. Налогоплательщик не несет ответственности за действия всех организаций, участвующих в многостадийном процессе уплаты и перечисления налогов в бюджет (постановления федеральных арбитражных судов Московского от 15.09.08 № КА-А41/8662-08, Северо-Западного от 05.09.08 № А56-38571/2007, Поволжского от 28.08.08 № А65-610/08 округов).

Кроме того, основное условие привлечения к налоговой ответственности - вина компании (п. 6 ст. 108 НК РФ). Согласно пункту 1 статьи 110 НК РФ, виновным в совершении налогового правонарушения признается лицо, совершившее противоправное деяние умышленно или по неосторожности. Неуплату НДС совершает контрагент. Получается, что налогоплательщика наказывают за действия или бездействие другого лица, что неправомерно.

МНЕНИЕ ПРАКТИКА

Нелля ЕРОХИНА

, главный бухгалтер группы компаний «Кофе-Центр»:

Действительно, организация не может и не должна нести ответственность за нарушения, допущенные другими лицами. По-моему мнению, к ответственности должен привлекаться правонарушитель, но не лицо, которое вступило с ним в договорные правоотношения.

Неуплата налога контрагентом не свидетельствует о получении налоговой выгоды. Пленум ВАС РФ в пункте 10 постановления от 12.10.06 № 53 указал, что факт нарушения контрагентом проверяемой компании своих налоговых обязанностей сам по себе не является доказательством получения ею необоснованной налоговой выгоды. Чтобы подтвердить обоснованность отказа в вычете, инспекция должна доказать, что компания не проявила должной осмотрительности при выборе партнера и ей было известно о нарушениях, допущенных контрагентом. При отсутствии таких доказательств суд может принять сторону компании (к примеру, постановления федеральных арбитражных судов Северо-Кавказского от 28.08.08 № Ф08-4925/2008, Уральского от 01.09.08 № Ф09-6183/08-С3, Центрального от 04.08.08 № А-62-5126/2007 округов).

Компания не обязана доказывать свою невиновность. Статьей 108 НК РФ установлено, что лицо, привлекаемое к налоговой ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Следовательно, именно налоговые органы должны собирать сведения о том, что у организации был умысел на извлечение необоснованной выгоды. Или доказать наличие сговора организации с контрагентами, направленного на возмещение налога.

В частности, Федеральный арбитражный суд Поволжского округа согласился с налоговиками в том, что право на вычет есть только у добросовестных налогоплательщиков (постановление от 10.02.06 № А55-4112/05-10). Однако, по его мнению, это значит лишь то, что, если проверяющие сомневаются в компании, доказательства должны добывать именно они.

МНЕНИЕ ПРАКТИКА

Роман ОМЕЛЬЯНЧУК

, финансовый консультант:

Поскольку налоговики право на вычет ставят в зависимость от получения таких сведений, против них можно использовать их же логику. Дело в том, что покупатель, получая вычет по НДС, избегает неоправданного расхода, который мог бы понести, если бы налоговики отказали в вычете. А согласно пункту 1 статьи 3 Федерального закона от 29.07.04 № 98-ФЗ «О коммерческой тайне», сведения, позволяющие при существующих или возможных обстоятельствах увеличить доходы или избежать неоправданных расходов, признаются коммерческой тайной. В результате, собирая финансово-экономическую информацию о контрагенте, покупатель прямо нарушает законодательство.

МЕРЫ ПРЕДОСТОРОЖНОСТИ, КОТОРЫЕ ПОМОГУТ СВЕСТИ РИСК К МИНИМУМУ

В то же время не каждая компания готова отстаивать свои права в суде. Чтобы максимально снизить риски возможных претензий налоговиков, можно выполнить следующие действия.

Во-первых, получить копию свидетельства о регистрации контрагента в ЕГРЮЛ. Тем самым компания убеждается в существовании контрагента и его гражданской правоспособности. Конечно, и отсутствие такого документа не всегда влечет отказ в праве на вы--чет НДС (постановления федеральных арбитражных судов Северо-Западного от 09.06.08 № А44-2525/2007, Уральского от 18.03.08 № Ф09-1522/08-С3 округов). Однако безопаснее его получить. Обычно для судов уже этого шага достаточно, чтобы признать: компания проявила должную осмотрительность (постановления федеральных арбитражных судов Поволжского от 15.07.08 № А57-579/08, Западно-Сибирского от 30.04.08 № Ф04-2792/ 2008(4587-А46-41) округов).

Во-вторых, можно запросить копию декларации по НДС с отметкой налоговиков о получении протокола об отправке или почтового уведомления в зависимости от способа отправки отчетности. При этом достаточно иметь не всю декларацию, а лишь первый лист, свидетельствующий о том, что она существует, подписана и отправлена.

Кроме того, можно получить выписку из книги продаж о сделке между компаниями, свидетельствующую о том, в какой сумме сделка отражена в налоговых регистрах. Выписка может быть выдана свободным способом, например как копия книги продаж, но с сортировкой по единственному покупателю.