Продажа дебиторской задолженности - проводки. Продажа и покупка дебиторской задолженности Что значит продажа дебиторской задолженности

Компания 1 имеет кредиторскую задолженность перед ИП. ИП требует погасить задолженность. Компания 1 не имеет возможности это сделать, так как отсутствует деятельность и компания находится в стадии присоединения к другой компании. Компания 1 планирует продать кредиторскую задолженность Компании 2.Вопрос: Как учесть в бухгалтерском и налоговом учёте продажу кредиторской задолженности у Компании 1 и покупку данной задолженности у Компании 2? Как документально оформить данную операцию?

Законодательно продажа задолженности должником не предусмотрена. Но должник может перевести свой долг на вторую компанию (при согласии кредитора). Для этого компания 1 и 2 подписывают соответствующее соглашение, а кредитор должен поставить свою отметку на этом договоре о том, что не против перевода. Компания 2 погасит задолженность перед ИП, а у компании 1 образуется задолженность перед компанией 2.

В бухгалтерском учете компании 1 отразите проводки:

Дебет 60 (66, 76...) Кредит 76 – списана сумма кредиторской задолженности, переданной контрагенту с согласия кредитора.

Дебет 76 Кредит 50 (51, 60, 62, 76) – произведена оплата (произведен зачет) обязательства по договору о переводе долга.

В бухгалтерском учете компании 2 отразите проводки:

Дебет 60 (76) Кредит 76 – отражена кредиторская задолженность перед первоначальным кредитором и дебиторская задолженность бывшего должника.

Дебет 76 Кредит 50 (51, 60, 62, 76...) – погашена задолженность перед кредитором.

Налог на прибыль: В учете первоначального должника затраты на приобретение товаров (работ, услуг) нужно отражать в общем порядке, несмотря на то что долг по оплате был переведен на контрагента. При методе начисления стоимость приобретенных товаров признавайте в расходах независимо от их оплаты. Если используете кассовый метод, то товары считаются оплаченными на дату перевода долга.

У нового должника сама операция перевода долга не отразится при расчете налога на прибыль. То есть такая операция не повлияет ни на доходы, ни на расходы. Ведь он просто участвует в расчетах.

НДС: Первоначальный должник не должен восстанавливать принятый к вычету НДС со стоимости полученных товаров.

Новый должник должен оплатить кредитору товары, которые тот поставил первоначальному дебитору. При этом право на вычет НДС у нового должника не возникает. Связано это с тем, что он товары не приобретал и счета-фактуры от кредитора у него нет. Правом на вычет воспользовался первоначальный должник.

Обоснование

(Цветом выделена информация, которая поможет Вам принять правильное решение)

Как оформить и отразить в бухучете и при налогообложении перевод долга

Организация может перевести обязательства перед кредитором на своего контрагента. Это может быть любой долг, например по возврату займа, предварительной оплате товаров или выполнению работ. То есть меняется должник, а кредитор остается прежний. Он лишь выражает свое согласие или несогласие с таким переводом.

Как оформить перевод долга

Чтобы перевести обязательство, первоначальный должник и организация, на которую переводится долг, подписывают соответствующий договор . А кредитор должен поставить свою отметку на этом договоре о том, что не против перевода. Такого согласия требует пункт 1 статьи 391 Гражданского кодекса РФ.

Бухучет: у кредитора

Для кредитора перевод долга означает лишь замену должника в обязательстве. Поэтому если ваша организация выступает в роли кредитора, то в бухгалтерском учете перевод долга отразите проводкой:

Дебет 62 (58, 76...) «Новый должник» Кредит 62 (58, 76...) «Первоначальный должник»

– отражена сумма долга, переведенная должником на другое лицо.

Когда от нового должника поступит оплата (обязательство погашается), в учете сделайте проводку:

Дебет 50 (51, 60, 76...) Кредит 62 (58, 76...) «Новый должник»

– поступила оплата (произведен зачет) в погашение задолженности по договору от нового должника.

Такой порядок следует из Инструкции к плану счетов (счета , , ).

Бухучет: у первоначального должника

На дату, указанную в соглашении о переводе долга, у первоначального должника прекращается обязательство по договору. Одновременно с этим у него возникают обязательства перед контрагентом, который взял на себя обязанность погасить долг. Поэтому, если ваша организация является первоначальным должником, в бухучете списание суммы кредиторской задолженности отразите проводкой:

Дебет 60 (66, 76...) Кредит 76

– списана сумма кредиторской задолженности, переданной контрагенту с согласия кредитора.

Погашение обязательства перед новым должником отразите проводкой:

Дебет 76 Кредит 50 (51, 60, 62, 76)

– произведена оплата (произведен зачет) обязательства по договору о переводе долга.

Пример отражения операций по переводу долга в бухучете у первоначального должника

В июне ООО «Торговая фирма "Гермес"» (кредитор) реализовало материалы ООО «Альфа» (первоначальный должник) на сумму 590 000 руб. (в т. ч. НДС – 90 000 руб.) согласно договору поставки. Срок оплаты товара – 30 июля. 1 июля «Альфа» с согласия «Гермеса» переводит долг на ООО «Производственная фирма "Мастер"» (контрагент). «Альфа» и «Мастер» заключили соглашение о том, что в счет оплаты готовой продукции, полученной «Мастером» от «Альфы», «Мастер» берет на себя обязательство по погашению долга «Альфы» перед «Гермесом».

В учете «Альфы» бухгалтер сделал следующие проводки.

Дебет 10 Кредит 60

– 500 000 руб. – получены материалы от «Торговой фирмы "Гермес"»;

Дебет 19 Кредит 60

– 90 000 руб. – отражен НДС за приобретенные материалы;

Дебет 68 Кредит 19

– 90 000 руб. – принят к вычету входной НДС по приобретенным материалам.

На момент отгрузки товаров «Мастеру»:

Дебет 62 Кредит 90-1

– 590 000 руб. – признан доход от реализации продукции «Мастеру»;

Дебет 90-3 Кредит 68

– 90 000 руб. – начислен НДС со стоимости отгруженной продукции.

Дебет 60 Кредит 62

– 590 000 руб. – обязательства по переводу долга зачтены в счет оплаты поставленной продукции.

Бухучет: у нового должника

Когда ваша организация принимает на себя обязательства от другой организации и выступает в роли нового должника, признание задолженности перед кредитором отразите проводкой:

Дебет 60 (76) Кредит 76

– отражена кредиторская задолженность перед первоначальным кредитором и дебиторская задолженность бывшего должника.

Сделать это нужно на дату вступления в силу соглашения о переводе долга.

Погашение задолженности перед кредитором оформите проводкой:

Дебет 76 Кредит 50 (51, 60, 62, 76...)

– погашена задолженность перед кредитором.

Такой порядок следует из Инструкции к плану счетов (счета , ).

Пример отражения операций по переводу долга в бухучете нового должника

В июне ООО «Торговая фирма "Гермес"» (кредитор) реализовало материалы ООО «Альфа» (первоначальный должник) на сумму 590 000 руб. (в т. ч. НДС – 90 000 руб.) согласно договору поставки. Срок оплаты товара – 30 июля. 1 июля «Альфа» с согласия «Гермеса» переводит долг на ООО «Производственная фирма "Мастер"» (новый должник). У «Мастера» есть непогашенная кредиторская задолженность перед «Альфой» в сумме 1 180 000 руб. «Альфа» и «Мастер» заключили соглашение о переводе долга в счет зачета кредиторской задолженности «Мастера» перед «Альфой».

Бухгалтер «Мастера» сделал следующие проводки.

В январе:

Дебет 10 Кредит 60

– 1 000 000 руб. – отражено получение продукции от «Альфы»;

Дебет 19 Кредит 60

– 180 000 руб. – отражен входной НДС по приобретенной продукции;

Дебет 68 Кредит 19

– 180 000 руб. – принят к вычету входной НДС по приобретенной продукции.

Дебет 76 субсчет «Расчеты с ООО «Альфа» Кредит 76 субсчет «Расчеты с ООО «Торговая фирма "Гермес"»

– 590 000 руб. – приняты обязательства перед «Торговой фирмой "Гермес"»;

Дебет 60 Кредит 76 субсчет «Расчеты с ООО «Альфа»

– 590 000 руб. – зачет кредиторской задолженности перед «Альфой»;

Дебет 76 субсчет «Расчеты с ООО «Торговая фирма "Гермес"» Кредит 51

– 590 000 руб. – погашена задолженность перед «Торговой фирмой "Гермес"».

ОСНО: налог на прибыль

Для кредитора замена должника не имеет никакого значения. При методе начисления выручка от реализации уже учтена (п. , ст. 271 НК РФ). Если же кредитор применяет кассовый метод, то признать доходы нужно на дату поступления денежных средств от контрагента должника (нового должника) (п. 2 ст. 273 НК РФ).

В учете первоначального должника затраты на приобретение товаров (работ, услуг) нужно отражать в общем порядке , несмотря на то что долг по оплате был переведен на контрагента (п. 1 ст. 272 НК РФ). При методе начисления стоимость приобретенных товаров признавайте в расходах независимо от их оплаты (

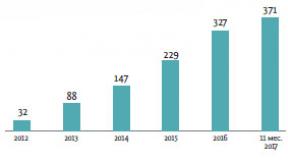

В кризис количество компаний банкротов растет многократно, ежедневно на торги выставляется сотни лотов растет в геометрической прогрессии.

- Где купить дебиторскую задолженность

- Какую дебиторскую задолженность можно покупать с торгов и у приставов

- Анализ дебиторской задолженности до покупки - как отсеять 80% неликвидных дебиторок

- Видео - вся правда о взыскании дебиторской задолженности

- Как заработать на взыскании дебиторской задолженности

На момент написания статьи, по данным одного из банкротных агрегаторов за сутки было добавлено 564 лота реализуемых по процедуре банкротства или через судебных приставов.

Самое замечательное - что этим бизнесом можно заниматься не выходя из дома , просто отбирая дебиторки на сайтах-агрегаторах и продавая долги или взыскивая их через юристов за небольшую плату. Суть идеи в том, что невозвращенные долги так же растут, компании придерживают оборотку и не торопятся платить по счетам. В результате их контрагенты вынуждены банкротиться, так как им вовремя не вернули долг.

Эти долги можно покупать за 1-5% от реальной стоимости и долг на 1 миллион рублей часто можно купить с торгов за 50 000 или даже меньше:

- Досудебное урегулирование (к примеру вы или ваш юрист за небольшие комиссионные договариваетесь о возврате половины стоимости и списании всего долга)

- Возврат через суд и судебных приставов (используется реже)

- Продажа долга на специализированных сайтах

Где купить дебиторскую задолженность

Дебиторку можно покупать у судебных приставов или у конкурсных управляющих с торгов по банкротству.

Есть специализированные сайты-агрегаторы, а так же официальные площадки, где публикуется вся информация по торгам, включая дебиторскую задолженность - ФедРесурс и субботний выпуск газеты Коммерсантъ.

Мы подготовили для вас PDF-книгу, в которой разобрали этот процесс более подробно, скачайте ее прямо сейчас .

Какую дебиторскую задолженность можно покупать с торгов и у приставов

Список лотов на торгах по банкротству:

- Векселя - долговые обязательства в безусловном взыскании, более интересны с точки зрения законодательства, но используются не так часто.

- Просуженную дебиторскую задолженность.

- Непросуженную дебиторскую задолженность.

- Пакеты долгов банков-банкротов (ипотечные долги, долги по потребительским кредитам).

- Дебиторскую задолженность коммунальных компаний.

Анализ дебиторской задолженности до покупки - как отсеять 80% неликвидных дебиторок

Чтобы не пролететь с дебиторкой важно провести анализ до покупки. Есть несколько вариантов - это быстрый скоринг - на этом этапе отсеивается более 80% всех дебиторок и более тщательный анализ.

Подробные инструкции мы вышлем вам вместе с книгой

.

А что касается первичного скоринга, то важно перед покупкой дебиторки учесть:

- Компания-должник (дебитор) не является банкротом по суду

- Компания-должник не планирует банкротиться организация действующая и в налоговой не зарегистрировано прекращение деятельности

- Не превышен срок исковой давности дебиторской задолженности

- Проверить долги у приставов и особенно основания прекращения предыдущих исполнительных производств (могли должника не найти или нашли, но не смогли взыскать)

- Проверить автомобильные штрафы и понять есть ли автоимущество у организации

- Проверить записи об изменениях в налоговой

- А также еще несколько важных пунктов

Видео - вся правда о взыскании дебиторской задолженности

В результате из 10 дебиторок вы найдете 1-2, которые реально взыскать и из них взыщите одну, но заработаете на этом как минимум половину номинальной стоимости.

Сотни процентов всего на одной простой сделке!

Первый шаг - это получение знаний и опыта в этом вопросе.

Посмотрите специальное видео Вадима Куклина о его опыте взыскания дебиторской задолженности:

Как заработать на взыскании дебиторской задолженности

Ежедневно на торги выставляется десятки новых дебиторских задолженностей.

Чтобы начать их приобретать и зарабатывать на этом вам достаточно:

- Электронной подписи для участия в торгах

- Умение оценивать дебиторку перед покупкой (не выходя их дома) прямо у компьютера

- Найти юристов для работы с дебиторкой в полях (взыскание через суд, досудебное взыскание, продажа на специализированных сайтах)

Но главный секрет всех денег - это знания, нажмите здесь, чтобы скачать нашу книгу , кроме того, мы подготовили для вас серию обучающих уроков, в которых вы по шагам сможете пройти все этапы от оценки до взыскания дебиторской задолженности и получения первых денег.

Специалисты по недвижимому имуществу нередко посещают аукционы при банкротстве организации.

Они считают, что выгоду можно извлечь не только за счет приобретения ликвидных активов разорившейся фирмы, но и на взыскании просроченной дебиторки, если таковая имеется на конкретный объект недвижимости. Вообще, у покупки дебиторки на публичных торгах есть как свои плюсы, так и минусы.

Что это такое

При банкротстве юридического лица все имущество компании подлежит реализации с публичных торгов.

При этом на торги выставляются не только материально существующие объекты – движимое и недвижимое имущество, но и права компании по взысканию денежных средств с других лиц.

Такие права могут быть выкуплены любым желающим по заниженной цене, в отдельных случаях в десятки раз меньшей, чем сама сумма долга.

Казалось бы, на первый взгляд выгода очевидна – покупается долг по крайне низкой цене, а дальше взыскивается с задолжавшего предприятия.

Но на деле не все так просто. Большая часть долгов так и останется непогашенной, а приобретатель лишь потратит деньги впустую.

Как купить

Объемы покупок дебиторской задолженности вот уже который год набирают обороты. Ну а поскольку растет спрос, то растет и предложение.

В интернете уже есть колоссальное количество узкоспециализированных сайтов, на которых размещены различные предложения о продаже дебиторки.

Многие компании поняли, что дебиторка – это очень прибыльный актив, если знать, где и как правильно ее купить. Из-за неграмотности и неверной оценки можно запросто приобрести “мертвую” задолженность, которую нереально будет взыскать.

Самым выгодным способом купить дебиторку были и остаются торговые аукционы обанкротившихся компаний. Именно на них можно приобрести долги с огромным дисконтом.

К примеру, если изначально актив дебиторки продавали за 700000 рублей, то уже на последнем этапе аукциона сумма может снизиться вплоть до 5000 рублей или даже меньше.

Некоторые покупают дебиторку подешевле с целью нарастить стартовый капитал. Те, кто однажды приумножил свои активы благодаря покупке дебиторки по заниженной цене на торговых площадках, возвращаются на них вновь и вновь.

Покупка дебиторской задолженности на торгах

Закон о банкротстве регламентирует возможность уступки права требования банкрота другому лицу.

Помимо имущества, реализации подлежат и имущественные права, в том числе, право на истребование погашения дебиторской задолженности.

Перед торгами конкурсный управляющий в обязательном порядке проводит процедуру инвентаризации имущества и имущественных прав предприятия-банкрота.

Дальнейшая задача конкурсного управляющего – осуществлять мероприятия по взысканию долга. Сначала следует обращение в суд, далее – исполнительное производство.

Однако эти мероприятия могут затянуться на неопределенные сроки. Поэтому выгоднее продать дебиторку, пусть и по сниженной цене, чем не получить вообще ничего.

Вот таким образом дебиторка и попадает на публичные торги. Кстати, на торгах велик риск приобрести так называемую “мертвую” задолженность.

Это долги, взыскать которые не удастся ни при каких обстоятельствах. Этому может послужить банкротство фирмы-должника, ликвидация или же истечение срока давности.

Долгов, реальных к взысканию, на аукционах не более 10 % от общего числа. А это значит, что вероятность “наткнуться” на нереальную к взысканию задолженность практически стремится к 90 %. Необходим тщательный анализ, прежде чем принять решение о приобретении.

Этапы

Процедура осуществления работы по покупке дебиторки начинается с поиска лота на аукционе. Это можно делать как на специализированных площадках в интернете, как и находя аукционы по объявлениям, размещаемым в СМИ.

После нахождения подходящего по условиям предложения необходимо произвести оценку сторон – должника (кто должен погасить дебиторку) и кредитора (обанкротившаяся компания).

Отсеять необходимо тех должников, в отношении которых, так же, как и кредитора, началась процедура банкротства.

По таким фирмам взыскание задолженности может затянуться, а то и не состояться вовсе. Компании, в отношении которых началось наблюдение, также отсеиваем.

Помимо проверки на наличие запущенной процедуры банкротства, нужно изучить:

- выписку из ЕГРЮЛ о компании на сайте ФНС – просмотреть список учредителей и дату последних изменений – если изменения происходят, то с фирмой можно работать;

- картотеку арбитражных дел – судились ли контрагенты между собой, подавались ли апелляции;

- налоговые задолженности должника – если есть, такую компанию нужно отсеять;

- сайт компании, информацию в СМИ, последние новости, вакансии и др. – это поможет выяснить, ведет ли фирма какую-либо активную деятельность.

Самый идеальный вариант – это когда все вышеуказанные факторы дали положительный результат. То есть предприятие не банкрот, ведет активную деятельность, долгов по налогам и сборам нет и др.

А если еще и есть судебное решение о взыскании с должника долгов, и все указанные выше условия соблюдены, то гарантия получить дебиторку – практически 99 %. Решение просто передается приставам на исполнение, и уже они занимаются взысканием денег.

Если же исполнительный документ отсутствует, порядок действий в отношении проанализированной фирмы такой:

- приобретение лота на аукционе;

- получение документации о сделке от управляющего;

- сбор документов, требуемых для возбуждения судопроизводства;

- судебный орган выносит решение о взыскании;

- в течение 1 месяца противоположная сторона имеет право обжаловать вердикт – если этого не случилось, то по окончании срока обжалования выдается исполнительный лист;

- судебные приставы принимают меры по взысканию.

С дисконтом

Лот на публичных торгах может стоить и несколько тысяч рублей, и несколько миллионов. Все зависит от изначальной суммы дебиторки.

Так, обычно изначальная цена на аукционе устанавливается в процентах от размера долга. Оптимальной считается стоимость примерно 10 % от размера дебиторки.

К примеру, задолженность составляет 500000 рублей. Если цена за лот около 50000 рублей, то есть все шансы заработать.

А вот если цена несоразмерно низка – например, 5000 рублей, то, скорее всего, такая задолженность “мертвая”, и от ее покупки не будет никакого толку.

Также не следует оценивать дебиторку на торгах по принципу “чем дороже, тем лучше”. Возможно, лот лишь пару дней назад появился на аукционе, а в дальнейшем его цена будет падать. Вообще, на цену особо ориентироваться не стоит – важно оценивать факторы, которые мы описали выше.

Какие могут быть риски

Покупатель дебиторской задолженности может столкнуться с целым рядом различных рисков:

- Вероятность купить неликвидную или “мертвую” дебиторку. В отношении должника может быть запущена процедура банкротства, или же срок давности по взысканию долга уже истек. Кроме этого, дебитор может попросту оказаться неплатежеспособным из-за отсутствия собственных активов.

- При ликвидации бывшее руководство может попросту не передать конкурсному управляющему все документы, необходимые покупателю для дальнейшего взыскания через суд.

- Также есть риск купить уже погашенную дебиторку. В таком случае, приобретатель лишь зря потратит деньги. Подстраховаться можно, потребовав у конкурсного управляющего акт сверки взаиморасчетов.

Как заработать

Сама по себе дебиторка для организации – это плохое явление, а вот для желающих ее приобрести по низкой цене, а дальнейшем взыскать полную сумму – это возможность неплохо заработать.

Лицо, покупающее задолженность, может заработать как на разнице между ценой покупки и дальнейшей суммой к взысканию, так и на возможности взыскать с должника пени, неустойки и штрафы.

Возможности заработка сильно варьируются в зависимости от компании, которая продает свои долги. Обычно у безнадежных юрлиц, готовых обанкротиться, дебиторы могут быть совершенно разными – как благонадежные клиенты, так и не очень.

Больше вероятности купить “хороший” долг у вполне себе успешных компаний, по какой-либо причине имеющих контрагентов с обязательствами.

К примеру, такой организацией может быть оператор сотовой связи, у которого образовалась задолженность абонентов (в основном, юридических лиц) из-за внесения ими авансовых платежей на баланс.

Ждать, пока абоненты “наговорят” соответствующую сумму долго, да и просто нерентабельно – ведь оператору сотовой связи нужны оборотные средства. Вот таким образом вполне себе реальная к взысканию задолженность выставляется на аукцион.

Итак, основные способы заработка на дебиторке:

- покупка с целью дальнейшей перепродажи через публичные торги;

- взыскание задолженности в порядке судопроизводства;

- взыскание штрафов, пени и неустоек с должника;

- погашение своих обязательств купленной дебиторкой посредством взаимозачета требований с другим контрагентом.

Каждый из данных способов имеет свои особенности. Объединяет их одно – достаточно длительная реализация, и, зачастую, не всегда выгодная.

Итак, покупка дебиторки – способ заработка для некоторых компаний, для других же – возможность реализовать свои имущественные права при банкротстве или ликвидации.

Приобретение можно произвести на электронных торговых площадках или найдя соответствующее объявление о предстоящем аукционе в СМИ.

Перед покупкой важно оценить задолженность – если по многим факторам выявлен риск, лучше отказаться от сомнительной сделки.

Видео: Как выбрать идеальную дебиторку с торгов по банкротству — пошаговый алгоритм

Компания ГАРАНТ

С согласия кредитора заключено соглашение о переводе кредиторской задолженности с одного юридического лица на другое. Задолженность образовалась по договору поставки материалов. Как правильно оформить эту сделку в бухгалтерском и налоговом учете () у "старого" должника и "нового" должника?

Согласно п. 1 ст. 391 ГК РФ с согласия кредитора допускается перевод должником своего долга на другое лицо. При этом соглашение о переводе долга должно быть заключено в соответствующей письменной форме (п. 2 ст. 391, п. 1 ст. 389 ГК РФ).

В результате перевода долга первоначальный ("старый") должник из обязательств выбывает, а весь долг переходит к "новому" должнику. С момента перевода долга кредитор вправе предъявлять требование только к "новому" должнику, а "новый" должник вправе выдвигать против требования кредитора возражения, основанные на отношениях между кредитором и первоначальным ("старым") должником (ст. 392 ГК РФ).

Учет у "старого" должника

Как уже было указано нами выше, "старый" должник из обязательства выбывает, то есть задолженность перед кредитором считается погашенной с момента принятия "новым" должником обязательства по уплате долга. Весь долг переходит к "новому" должнику.

То есть обязательство перед кредитором у "старого" должника после перевода долга прекращается и возникает обязательство перед "новым" должником. Кредиторская задолженность у "старого" должника не списывается, а продолжает числиться, но уже перед "новым" должником.

Поэтому в учете "старого" должника следует отразить погашение задолженности перед поставщиком и одновременно возникновение задолженности перед "новым" должником.

Впоследствии , возникшая у "старого" должника перед "новым" должником в сумме первоначального обязательства, может погашаться, например, исполнением обязательства (ст. 408 ГК РФ), предоставлением отступного (ст. 409 ГК РФ), проведением зачета (ст. 410 ГК РФ). При этом обязательство также может быть прекращено и освобождением должника от лежащих на нем обязанностей (ст. 415 ГК РФ). Возможно также, что обязательство "нового" должника перед "старым" должником, возникшее ранее по иному основанию (например по договору купли-продажи товаров, договору оказания услуги и т.д.), уже существовало на дату перевода долга. И в этом случае также взаимные задолженности впоследствии могут быть погашены, например, проведением взаимозачета.

В результате на дату перевода долга в учете "старого" должника следует сделать запись:

Дебет , субсчет "Расчеты с поставщиком" Кредит , субсчет "Расчеты с "новым" должником". В части налога на прибыль следует учитывать следующее.

Согласно ст. 247 НК РФ объектом налогообложения по налогу на прибыль организаций является прибыль, полученная налогоплательщиком. Прибылью для российских организаций признаются полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с главой 25 НК РФ.

В соответствии с п. 18 ст. 250 НК РФ внереализационным доходом признается доход в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям.

В данной ситуации кредиторская задолженность у "старого" должника не списывается. Следовательно, и внереализационного дохода у него не возникает.

В результате перевода долга у "старого" должника не возникает какой-либо экономической выгоды в денежной или натуральной форме в смысле ст. 41 НК РФ. В этой связи и налогооблагаемого дохода у "старого" должника при переводе долга не образуется.

К сожалению, разъяснениями официальных органов, а также судебными решениями в ситуациях, подобных Вашей, мы не располагаем.

Учет у "нового" должника

В бухгалтерском учете "нового" должника в рассматриваемой ситуации подлежит отражению возникновение задолженности перед кредитором, а также ее погашение. Одновременно отражается возникновение дебиторской задолженности "старого" должника.

В этом случае в учете "нового" должника делаются записи:

Дебет , субсчет "Расчеты со "старым" должником" Кредит , субсчет "Расчеты с кредитором"

- отражено возникновение задолженностей в результате перевода долга;

Если же, например, "новый" должник на дату перевода долга уже является дебитором (должником) "старого" должника, например, по договору на оказание услуг, проводки будут аналогичными.

Дебет , субсчет Расчеты со "старым" должником" Кредит , субсчет "Расчеты с кредитором";

Дебет , субсчет "Расчеты с кредитором" Кредит ()

- погашена задолженность перед кредитором.

В целях исчисления налога на прибыль аналогично "старому" должнику у "нового" должника дохода, подлежащего налогообложению, при переводе долга не возникает.

Что касается НДС, то в силу п. 1 ст. 146 НК РФ объектом налогообложения признаются следующие операции:

Реализация товаров (работ, услуг), имущественных прав на территории РФ;

Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

Выполнение строительно-монтажных работ для собственного потребления;

Ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

Как видим, перевод долга ни к одной из указанных операций не относится. Значит, и обязанностей по исчислению НДС при переводе долга ни у "старого", ни у "нового" должника не возникает.

Таким образом, непосредственно операция по переводу долга не влечет для "старого" и "нового" должников дополнительных "налоговых" обязательств.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Завьялов Кирилл

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.