Развитие форм кредитования физических лиц в российской федерации. Как банки оценивают кредитоспособность своих клиентов Экспертные системы оценки

Введение

Проблема своевременного возвращения кредитов, выданных физическим лицам, актуальна для большинства банковских учреждений. Ее решение в значительной мере зависит от качества оценки кредитоспособности потенциальных заемщиков.

В связи с этим тщательный отбор заемщиков, анализ условий выдачи кредита, постоянный контроль за финансовым состоянием заемщика, способностью погасить кредит, являются одной из основополагающих составляющих финансового благополучия кредитных организаций.

Анализ кредитоспособности в большом количестве банков производится экспертами, которые опираются, в основном, на свой опыт и интуицию, что может приводить к внесению в решение не имеющих достаточных оснований субъективных соображений. В реальной ситуации мнения аналитиков часто различаются, особенно если обсуждаются спорные вопросы, имеющие множество альтернативных решений.

Ситуация осложняется при отсутствии в кредитной организации нормативных документов, регламентирующих процедуру выяснения способности и намерений клиента выполнять условия договора по погашению задолженности. Вследствие этого, в оценке чрезмерный вес приобретают субъективные факторы: квалификация и заинтересованность эксперта и следующая из них некомпетентная или преднамеренная интерпретация информации, приводящая к принятию решений, ущербных для банка. Отсутствие регламента и формализации процедуры приводит к невозможности последующего анализа и обоснованной оценки решений экспертов.

При разработке методов оценки уровня кредитоспособности физических лиц широкое распространение получил подход, базирующийся на вычислении рейтинга заемщика. Основой в этом подходе является начальная опросная анкета, данные которой отражают социально-экономическое положение и способность клиента своевременного возвращения кредита. Скоринговая система в этом случае осуществляет количественный, семантический анализ и обработку данных анкеты.

Внесение изменений в опросную анкету влечет необходимость корректировки или существенной модернизации всей системы. Данное обстоятельство ограничивает возможность адаптации скоринговых моделей к социально-экономическим условиям региона, в котором банковская структура планирует кредитовать частных клиентов, а также к изменениям текущей экономической ситуации. Поэтому подобный подход не позволяет разработать универсальной системы автоматизированного анализа кредитоспособности.

Всё вышеуказанное подтверждает актуальность темы курсовой работы.

Объектом исследования является деятельность ОАО «РГС Банк».

Предметом выступает порядок оценки кредитоспособности физических лиц.

Целью данной курсовой работы является изучение порядка оценки кредитоспособности физического лица.

Для достижения поставленной цели следует решить следующие задачи:

1) ознакомиться с экономическим содержанием понятия кредитоспособности;

) изучить методологические основы оценки кредитоспособности физических лиц;

) проанализировать методы оценки кредитоспособности физических лиц;

) рассмотреть возможность модернизации процесса оценки кредитоспособности физического лица.

) выполнение практического задания по кредитной программе «Твои условия» ОАО «РГС Банк».

1. Методологические основы оценки кредитоспособности физических лиц

1 Экономическое содержание кредитоспособности

В условиях перехода к рыночным отношениям изменяются экономические подходы к кредитованию. Важным критерием предоставления кредитов становится кредитоспособность заёмщика.

Под кредитоспособностью заемщика принято понимать способность погашать ссудную задолженность. Её оценка представляет собой оценку банком заёмщика с точки зрения возможности и целесообразности предоставления ему кредита. Она определяет вероятность своевременного возврата и выплаты процентов.

В определении данного понятия не указано, какая задолженность имеется в виду, по какому виду кредита и на какой срок. Определение вполне универсальное, но в реальной банковской практике под кредитоспособностью предприятия принято понимать его способность погасить ссудную задолженность по краткосрочному или долгосрочному кредиту.

Изучение кредитоспособности осуществляется для качественной оценки заёмщика до решения вопроса о выдаче кредита и его условиях, определение способности и готовности клиента вернуть взятые им в долг средства в соответствии с кредитным договором.

Изучение банками разнообразных факторов, которые могут повлечь за собой непогашение кредитов, или, напротив, обеспечивают их своевременный возврат, составляет содержание банковского анализа кредитоспособности.

При анализе кредитоспособности банки должны решить следующие вопросы: способен ли заемщик выполнить свои обязательства в срок, готов ли он их исполнить?

Основная цель такого анализа определить способность и готовность заемщика вернуть запрашиваемую ссуду в соответствии с условиями кредитного договора. Банк должен в каждом случае определить степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен в данных обстоятельствах.

Обращаясь в банк, заёмщик оформляет кредитную заявку.

В кредитной заявке содержится следующая основная информация:

краткая характеристика заемщика;

цель кредита;

информация о видах деятельности заёмщика;

размер кредита;

срок кредита;

предполагаемое обеспечение;

источники погашения кредита;

контактная информация;

паспортные данные;

адрес регистрации;

На основании полученных данных банк проводит оценку потенциального заёмщика.

Одним из способов оценки является скоринг.

В России коммерческие банки используют разные модели скорринговых оценок кредитоспособности физического лица. При оценке в баллах системы отдельных показателей на первом этапе дают предварительную оценку возможности выдачи ссуды, основанную на данных теста-анкеты клиента. По результатам заполнения теста-анкеты определяют число набранных заемщиком баллов и подписывают протокол оценки возможности получения ссуды. Если сумма баллов менее 30, в протоколе фиксируют отказ в выдаче ссуды. При сумме баллов более 30 на втором этапе риск оценивается более тщательно с учетом дополнительных фактов.

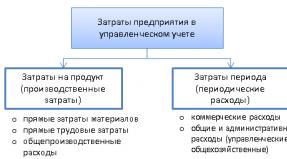

Необходимость использования показателей вытекает из определений использования того или иного выбранного метода учетной политики:

при кредитовании физических лиц характерны небольшие размеры ссуд, что порождает большой объем работы по их оформлению и достаточно дорогостоящим риском; 0 - за профессию с высоким риском, 0,16 - другие профессии;

финансовые показатели: наличие банковского счета - 0,45, наличие недвижимости - 0,35; наличие полиса по страхованию - 0,19;

работа: 0,21 - предприятия в общественной отрасли, 0 - другие;

занятость: 0,059 - за каждый год работы на данном предприятии. .

Также определяется порог, перейдя который, человек считался, которому давать или не давать кредит. Такого рода задачи с большим успехом решаются одним из методов «Data Mining» - при помощи деревьев решений. Деревья решений - один из методов последовательной структуре, где каждому объекту соответствует единственный узел, дающий решение.

На основе данных за прошлые периоды строится дерево. При этом класс каждой из ситуаций, на основе которых строится дерево, заранее известен, т.е. должно быть известно, находятся ли они в одном узле или нет. Энтропия равна нулю, если в узле будут находиться объекты, относящиеся к одному классу.

Полученную модель используют при определении класса (Давать/Не давать кредит) вновь возникших ситуаций (поступила заявка на получение кредита).

При существенном изменении текущей ситуации на рынке дерево можно перестроить, при возникновении просроченной задолженности. На этой основе составляется кредитная история.

В России ведение кредитных историй заемщиков регулируется Федеральным законом № 281-ФЗ «О кредитных историях», который определяет условия по предоставлению кредитных отчетов и сопутствующих услуг.

Бюро кредитных условий занимается сбором, обработкой и распространением сведений, относящихся к кредитной истории заёмщиков физических лиц, информацию у органов государственной власти, органов местного самоуправления и Банка России в целях проверки информации, входящей в состав кредитных историй.

Кредитная история - это информация, которая характеризует исполнение заемщиком принятых на себя обязательств по договорам займа (кредита) и хранится в бюро кредитных историй.

Бюро кредитных историй - это юридическое лицо, зарегистрированное в

соответствии с законодательством Российской Федерации, являющееся коммерческой

организацией и оказывающее услуги по формированию, обработке и хранению

кредитных историй, а также по предоставлению кредитных отчётов и сопутствующих

услуг.

2 Методы оценки кредитоспособности физических лиц

Под оценкой кредитного риска заемщика обычно понимают изучение и оценку качественных и количественных показателей экономического положения заемщика. Работа по оценке кредитного риска в банке проводиться в три этапа:

Оценка кредитоспособности клиента осуществляется на основе анализа, который направлен на выявление объективных результатов и тенденций в его финансовом состоянии.

Основными источниками информации для оценки кредитного риска заемщика являются: сведения, предоставленные заемщиком, опыт работы других банков с данным клиентом, схема кредитуемой сделки, данные инспекции на месте.

Качественный анализ реализуется также поэтапно, что представлено на

рисунке 1.

|

оценка рисков заемщика, принимаемых банком на себя |

Рисунок 1 - Этапы качественного анализа

Репутация заемщика изучается весьма тщательно, при этом очень важным является анализ кредитной истории клиента, то есть прошлого опыта работы с ссудной задолженностью клиента. Внимательно изучаются сведения, характеризующие деловые и личностные качества индивидуального заемщика. Устанавливаются также факты или отсутствие фактов неплатежей по ссудам и т.д. Определение кредитоспособности заемщика является неотъемлемой частью работы банка по определению возможности выдачи ссуды.

Под анализом кредитоспособности заемщика понимается оценка банком заемщика с точки зрения возможности и целесообразности предоставления ему ссуд, определения вероятности их своевременного возврата в соответствии с кредитным договором. С этой целью используют различные приёмы и методы.

В основе анализа кредитоспособности клиента лежит сбор необходимой информации, наиболее полно характеризующей клиента, основными целями анализа которой являются:

определение сильных сторон ситуации заявителя;

выявление слабых сторон потенциального заемщика;

определение, какие специфические факторы являются наиболее важными дл успешного погашения кредита;

возможные риски при кредитовании.

В банковской практике различают прямые и косвенные методики анализа кредитоспособности клиентов.

Прямые методики используются достаточно редко. Они предполагают, что сумма набранных клиентом баллов фактически приравнивается к той сумме ссуды, на которую он имеет право.

Косвенные методики широко распространены. Их суть заключается в придании определенных весов (баллов) различным оценочным показателям, а результатом оценки служит выведение класса кредитоспособности клиента.

Исходя из полученных данных определяют группу кредитоспособности потенциального клиента:

отличный заемщик;

некредитоспособный.

Однако мало выяснить класс кредитоспособности заемщика. Важно также определить размер и срок ссуды, на которую он имеет право. Для этого применяют таблицу допустимых сумм выдачи потребительских ссуд в процентах от годового дохода клиента.

В процессе анализа индивидуальной кредитоспособности частных лиц важно очень осторожно использовать метод кредитного скоринга, так как особенно при выдаче долгосрочных ссуд ситуация в процессе исполнения кредитного договора сильно меняется и возможна серьезная опасность непогашения ссуды. Если общая сумма баллов превышает сумму, указанную в модели, то банк предоставляет заемщику кредит, если же она ниже названной суммы, то в кредите отказывают. Обычно существует определенный разрыв между минимальной и максимальной величиной баллов, и когда фактическое число баллов попадает в этот промежуток, то банк принимает решение о кредитовании, исходя из общеэкономических и юридических факторов.

Очевидно, что использование балльных систем оценки кредитоспособности клиентов - это более объективный и экономически обоснованный процесс принятия решений, нежели использование экспертных оценок. Единственная сложность определяется тем, что балльные системы оценки кредитоспособности клиента должны быть статистически тщательно выверены, и они требуют постоянного обновления информации, что может быть невыгодно для банков. По результатам анализа кредитоспособности, чем больше баллов набрал клиент, тем выше уровень его кредитоспособности.

При проведении анализа кредитоспособности банки особое внимание уделяют оценке личных качеств заемщика. Они могут запросить необходимые справки, в том числе с места работы заемщика, и проверить точность сведений, представленных в анкете клиента. Если банкир выявил неточности в ответах клиента и пришел к выводу, что потенциальный заемщик умышленно ввел в заблуждение банк, то клиент автоматически получает отказ в предоставлении ему кредита.

Оценка капитала относится к определению благосостояния клиента. Она тесно связана с оценкой финансовых возможностей клиента с точки зрения его способности погашать ссуду наряду с обычными повседневными расходами и другими долговыми обязательствами. Практически для всех потребительских ссуд доход клиента является основным источником их погашения. Поэтому банк оценивает достаточность собственных средств клиента для своевременного возмещения ссуды после удовлетворения других претензий и затем сравнивает эту сумму с размером периодических платежей в погашение ссуды и процентов по ней.

Скоринг (scoring)

<#"732999.files/image001.gif">

Рисунок 2 - Пример дерева решений

Сущность этого метода заключается в следующем:

1)

на основе данных за прошлые периоды строится дерево. При этом класс каждой из

ситуаций, на основе которых строится дерево, заранее известен. В нашем случае

должно быть известно, была ли возвращена основная сумма долга и проценты и не

было ли просрочек в платежах. При построении дерева все известные ситуации

обучающей выборки сначала попадают в верхний узел, а потом распределяются по

узлам, которые в свою очередь также могут быть разбиты на дочерние узлы.

Критерий разбиения - это различные значения какого-либо входного фактора. Для

определения поля, по которому будет происходить разбиение, используется

показатель, называемый энтропия

) полученную модель используют при определении класса (Давать/Не давать кредит) вновь возникших ситуаций (поступила заявка на получение кредита);

) при существенном изменении текущей ситуации на рынке, дерево можно перестроить, т.е. адаптировать к существующей обстановке.

Исследование методик оценки кредитоспособности физических лиц даёт возможность выделить так же проблемы, которые необходимо решать на макроуровне:

отсутствие специального законодательства, регулирующего отношения в сфере потребительского кредитования (эти отношения регулируются законами «О банках и банковской деятельности» и «О защите прав потребителей»);

отсутствие системы кредитных историй (что позволяет недобросовестным заемщикам получить несколько кредитов в различных банках без какой-либо проверки их предыдущих кредитов);

работодатели по прежнему отдают предпочтение «серым» схемам выплаты вознаграждения своим работникам (в результате заемщик не может официально подтвердить заявленный уровень доходов, а банк лишается платежеспособного клиента);

отсутствие для банка простого механизма возврата кредита в случае не состоятельности заемщика (стоимость таких ошибок очень велика: потеря основной суммы долга, судебные и административные издержки, потерянное время и т.д.);

необходимость достоверной оценки потенциального заемщика (неверная классификация порождает проблему обеспечения возврата средств заемщиком в принудительном порядке);

отсутствие регистрации залогодвижимого имущества открывает недобросовестным заёмщикам возможность продать или повторно заложить заложенное имущество;

проблема оценки реальных возможностей поручителей (не секрет, что российские банки порой решают вопрос снижения кредитных рисков путём простого переноса их на поручителей заемщика).

Как видно, сегодня банки находятся в не выгодном положении: им необходимо осваивать рынок потребительского кредитования, но с этим процессом связаны слишком высокие риски, которые не редко перекладываются на заёмщиков, что не стимулирует спрос на кредиты. В такой ситуации банки, решившиеся на освоение данного рынка, должны:

располагать консолидированной информацией о клиентах, представленной в унифицированном виде и периодически пополняемой с помощью информации из всех филиалов банка (такое хранилище будет выполнять функцию кредитного бюро);

адаптировать модель классификации заемщиков под свои филиалы, что позволит учитывать территориальные особенности и будет способствовать дополнительному снижению риска. При этом модель классификации рисков должна периодически перестраиваться с учетом новых тенденций рынка.

Банки имеют свои наработки для развития кредитования физических лиц, но методики, положенные в их основу, слишком пассивны, что бы адекватно реагировать на динамику рынка, а предлагаемые зарубежные решения слишком дороги - сопоставимы по цене с доходами от потребительского кредитования в сегодняшнем виде. Именно поэтому столь дороги кредиты и так не значителен спрос на них. Увеличение достоверности информации и снижение стоимости кредитов позволит отказаться от практики переноса рисков и затрат на заёмщиков. Тогда в выигрыше окажутся все: и банки и заёмщики.

кредитный

скоринг риск заемщик

2. Практическая часть

В ОАО «РГС Банк» обратился Шевченко Иван Борисович с просьбой о предоставлении потребительского кредита на ремонт квартиры в сумме 250000 рублей сроком на 36 месяцев.

После консультации со специалистом банка ему была предложена кредитная

программа «Твои условия», параметры которой приведены в таблице 1.

Таблица 1 - Характеристика кредитной программы «Твои условия»

|

Параметры |

Значение |

|

Сумма кредита, руб |

|

|

Срок кредита, мес |

|

|

Процентная ставка % годовых |

|

|

Обеспечение |

Не обеспеченный |

|

Способ погашения |

Аннуитетными платижами |

|

Способ предоставления |

На банковскую карту |

|

Цель кредита |

Ремонт квартиры |

|

Валюта кредита |

|

|

Документы заёмщика для предоставления кредита |

|

|

Особые условия |

Клиент зарплатного проекта |

|

Условия досрочного погашения |

|

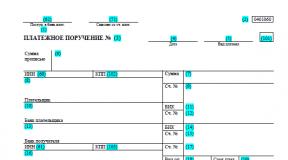

После оформления заёмщиком анкеты и предоставления всех необходимых документов было одобрено решение о выдачи кредита со ставкой 14 процентов годовых.

Погашение кредита и уплата процентов аннуитетными платежами. Предоставление кредита осуществляется путём зачисления на открытый в банке… вклад с выдачей банковской карты.

Полное досрочное погашение осуществляется на дату заявленную клиентом, частичное досрочное погашение допускается на дату заявленную клиентом.

Оформление залога не требуется, комиссии по программе нет.

1) дайте полную характеристику кредита;

2) перечислите документы, необходимые для предоставления кредита

) заполните анкету заёмщика;

) составьте кредитный договор;

) рассчитайте график погашения платежей;

) составьте бухгалтерские проводки по выдаче кредита, созданию

резерва, начислению процентов, получению (внесению) первого, второго платежа в

кассу банка (через терминал), третьего платежа через карту другого банка.

Таблица 2 - Полная характеристика кредита

|

Классификационный признак |

Вид кредита |

|

По срокам |

Долгосрочный |

|

По характеру обеспечения |

Не обеспеченный |

|

По технике предоставления |

Одной суммой |

|

По характеру процентной ставки |

Фиксированная |

|

По способу уплату процентов |

Аннуитетными платежами |

|

По валюте кредита |

В национальной валюте |

|

По числу кредиторов |

Одним банком |

|

По типам заёмщика |

Физическому лицу |

|

По размерам |

|

|

По форме предоставления кредита |

В безналичной форме |

Таблица 3 - График погашения платежей

|

Сумма кредита |

|

|

|

|||

|

Ставка, % годовых |

|

|

|

|||

|

Срок кредита, месяцы |

|

|

|

|||

|

Дата выдачи кредита |

|

|

|

|||

|

Номер платежа |

Месяц, год |

Дата платежа |

Аннуитетный платеж |

|||

|

|

|

|

В погашение долга |

В погашение процентов |

Остаток долга после платежа |

|

|

|

||||||

|

1-й год 1-й мес |

||||||

|

1-й год 2-й мес |

||||||

|

1-й год 3-й мес |

||||||

|

1-й год 4-й мес |

||||||

|

1-й год 5-й мес |

||||||

|

1-й год 6-й мес |

||||||

|

1-й год 7-й мес |

||||||

|

1-й год 8-й мес |

||||||

|

1-й год 9-й мес |

||||||

|

1-й год 10-й мес |

||||||

|

1-й год 11-й мес |

||||||

|

1-й год 12-й мес |

||||||

|

2-й год 1-й мес |

||||||

|

2-й год 2-й мес |

||||||

|

2-й год 3-й мес |

||||||

|

2-й год 4-й мес |

||||||

|

2-й год 5-й мес |

||||||

|

2-й год 6-й мес |

||||||

|

2-й год 7-й мес |

||||||

|

2-й год 8-й мес |

||||||

|

2-й год 9-й мес |

||||||

|

2-й год 10-й мес |

||||||

|

2-й год 11-й мес |

||||||

|

2-й год 12-й мес |

||||||

|

3-й год 1-й мес |

||||||

|

3-й год 2-й мес |

||||||

|

3-й год 3-й мес |

||||||

|

3-й год 4-й мес |

||||||

|

3-й год 5-й мес |

||||||

|

3-й год 6-й мес |

||||||

|

3-й год 7-й мес |

||||||

|

3-й год 8-й мес |

||||||

|

3-й год 9-й мес |

||||||

|

3-й год 10-й мес |

||||||

|

3-й год 11-й мес |

||||||

|

3-й год 12-й мес |

||||||

|

4-й год 1-й мес |

||||||

Таблица 4 - График погашения платежа 1 и 2 порядка по срокам зачисления процентов

|

Дата погашения |

Всего платежей |

Погашение долга |

Проценты |

||

|

|

|

|

|

|

|

|

|

|

с 20.01 по 31.01 |

с 01.02 по 20.02 |

|

|

|

|

|||||

|

|

|

с 21.02 по 28.02 |

с 01.03 по 20.03 |

|

|

|

|

|||||

Таблица 5 - Журнал учета хозяйственных операций

|

|

|

|

||||

|

По кредитному договору предоставлен кредит с открытием вклада т/с 40817810500160455187 с/с 45506810300160123405 д/с 42301810400160341120 |

|

|

||||

|

Создан резерв на возможные потери по ссудам (РВПС) 1% |

|

|

||||

|

Выдан кредит со вклада |

|

|

||||

|

Начислены проценты за 11 дней января |

|

|

||||

|

|

|

|||||

|

Списано со счёта вклада: |

|

|

|

|

|

|

|

|

1054-8 1917-8 5572-40 |

40817 40817 40817 |

47427 70601 45506 |

|

|

|

|

Начислены проценты за 7 дней февраля |

|

|

||||

|

|

|

|||||

|

Погашение счёта вклада с текущего счёта |

|

|

||||

|

1054,8 1917-8 5 919-91 |

40817 40817 40817 |

47427 70601 45506 |

|

|

||

|

Начислены проценты за 10 дней марта |

|

|

||||

|

Ежемесячно проводится корректировка суммы РВПС (восстановление) по погашению долга |

|

|

||||

Заключение

Оценка кредитоспособности заёмщика и решение о выдачи кредита, принимаемое на основе полученных значений, является одним из способов снижения степени риска банковского кредитования.

Одной из основных задач, решаемых коммерческим банком в ходе процесса кредитования заемщиков, является формирование полной и достоверной информационной базы. Она служит основным источником информации при проведении анализа кредитоспособности заемщика.

Анализ кредитоспособности заемщиков - физических лиц строится на основе рассмотрения таких показателей, как:

величина начального капитала;

величина доходов заемщика и членов его семьи;

баланс доходов и расходов семьи заемщика.

Основной задачей определения кредитоспособности заемщика физического лица являются изучение его финансового положения.

Кредитоспособность - это комплексная правовая и финансовая характеристика заемщика, представленная финансовыми и нефинансовыми показателями, позволяющая оценить его возможность в будущем полностью и в срок, предусмотренный в кредитном договоре, рассчитаться по своим долговым обязательствам перед кредитором, а также определяющая степень риска банка при кредитовании конкретного заемщика.

Работа по оценке кредитного риска в банке проводиться в три этапа:

) оценка качественных показателей деятельности заемщика;

) оценка количественных показателей деятельности заемщика;

) получение сводной оценки - прогноза и формирование окончательного аналитического вывода.

Изучение вопросов, связанных с проведением анализа кредитоспособности заемщиков коммерческого банка позволяет сделать выводы, что методики анализа кредитоспособности физических лиц строятся на общепринятых критериях: характер клиента, способность заимствовать средства, способность зарабатывать средства для погашения долга в ходе текущей деятельности, обеспеченность кредита, правоспособность заемщика. Все эти критерии определяют способы оценки кредитоспособности клиентов банка.

Оценка кредитоспособности заёмщика по уровню доходов осуществляется на основе данных о доходе физического лица и степени риска потери этого дохода. Доход определяется исходя из справок о заработной плате или налоговой декларации, после чего корректируется с учетом обязательных платежей и коэффициентов риска банка.

Скоринг

- используемая банками

Банки имеют свои наработки для развития кредитования физических лиц, но методики, положенные в их основу, слишком пассивны, что бы адекватно реагировать на динамику рынка, а предлагаемые зарубежные решения слишком дороги - сопоставимы по цене с доходами от потребительского кредитования в сегодняшнем виде. Именно поэтому столь дороги кредиты и так не значителен спрос на них.

Целью данной курсовой работы являлось изучение порядка оценки кредитоспособности физического лица.

В данной работе были решены следующие задачи:

1) рассмотрено экономическое содержание понятия кредитоспособность;

) изучены методологические основы оценки кредитоспособности физических лиц;

) проанализированы методы оценки кредитоспособности физических лиц;

) рассмотрена возможность модернизации процесса оценки кредитоспособности физического лица.

Таким образом, можно сделать вывод о том, что грамотно разработанные, опробированные и внедрённые методы оценки кредитоспособности оказывают положительное влияние на кредитный процесс, организованный банком в целом.

ОАО «РГС Банк» реализует кредитную программу «Твои условия», при обращении в банк заёмщика за получением ссуды в сумме 250000 рублей на 36 месяцев, было принято решение о выдачи кредита. Составленный график аннуитетных платежей показал, что конечная сумма погашения составит 307490 рублей 30 копеек в том числе процентов 57490 рублей 30 копеек.

Список используемой литературы

1. Федеральный Закон РФ от 10.07.2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (действующая редакция)

Федеральный Закон «О банках и банковской деятельности» от 2 декабря 1990 года № 395-1 (действующая редакция)

Ендовицкий Д.А., Бочарова И.В. Анализ и оценка кредитоспособности заемщика. - «КноРус», 2008.

Кушуев А.А. Показатели платежеспособности и ликвидности в оценке кредитоспособности заемщика // Деньги и кредит, № 11, 2008. С. 43-45.

5. О.И. Пятковский, Д.В. Лепчугов, В.В. Бондаренко. Скоринговая система оценки кредитоспособности физических лиц на основе гибридных экспертных систем, Ползуновский альманах №2, 2010, с 127-129.

Прежде чем принять решение о выдаче кредита, банки тщательно проверяют каждого заемщика на предмет платежеспособности и благонадежности. Для этого финансовые организации могут использовать разные методы оценки. Чем больше их применяется, тем более точным будет прогноз относительно риска невозврата кредита.

Проверка на соответствие условиям кредита

В первую очередь специалисты банка проверяют, соответствует ли клиент базовым критериям, в числе которых могут быть:

- гражданство Российской Федерации;

- трудоспособный возраст (например, от 18 до 65 лет);

- наличие постоянного места работы;

- регистрация в том регионе, где заемщик обращается за кредитом.

Скоринг

Кредитный скоринг - это автоматизированная проверка платежеспособности клиента по заданному алгоритму с учетом широкого набора критериев. За основу берутся данные из анкеты, которую потенциальный заемщик заполняет при оформлении заявки на выдачу кредита. Компьютерная программа анализирует эту информацию и выставляет итоговый балл. Если он соответствует заданному банком порогу, заемщику одобряют кредит, в противном случае - отказывают. На скоринг-балл влияют следующие факторы:

- материальное положение (наличие регулярного дохода, его размер);

- социально-демографические данные (пол, возраст, уровень образования, профессия, семейное положение, наличие детей и иждивенцев и т. д.);

- кредитная история (наличие/отсутствие непогашенных займов, просрочек по регулярным платежам);

- банковские продукты, которыми уже пользуется клиент (наличие депозита, дебетовой или кредитной карты, участие в зарплатном проекте и т. д.).

Проверка кредитной истории

Банк отправляет запрос в БКИ на предоставление кредитного отчета. В нем отражены следующие сведения:

- паспортные и иные личные данные заемщика (ИНН, СНИЛС);

- информация обо всех ранее выданных гражданину кредитах (размер суммы, период погашения);

- данные об имеющихся просрочках платежей и задолженностях по займам;

- информация об организациях, ранее запрашивавших кредитный отчет.

Прежде всего финансовые организации интересует, были ли просрочки по другим взятым займам. Если они имели место, банк рассмотрит их количество и длительность. Клиентам, часто пропускавшим регулярные платежи, скорее всего, откажут в кредитовании уже на этом этапе проверки.

Проверка службы безопасности

Проверка подлинности документов. Сотрудники банка в первую очередь рассматривают идентификационные данные и фото заявителя, чтобы сразу отсеять мошенников, которые пытаются взять кредит по поддельным паспортам или другим документам.

Проверка по базам. Служба безопасности уточняет наличие у потенциального заемщика судимости, проверяет данные о вынесенных в его отношении судебных решениях, информацию о неоплаченных штрафах ГИБДД, просрочках по коммунальным платежам.

Оценка платежеспособности

Некоторые банки оценивают платежеспособность потенциального заемщика по специальной формуле с учетом его среднемесячного дохода за последние полгода. Данные о размере зарплаты берут из предоставленной справки с места работы или по форме 2-НДФЛ. Из дохода вычитают ежемесячные обязательные платежи, затем умножают полученное значение на корректировочный коэффициент и срок кредита. Так определяется максимальный размер займа, который может быть выдан этому клиенту.

Проверка работодателя

Банк также оценивает достоверность указанных в анкете сведений о компании, где работает потенциальный заемщик. При этом уточняют, делает ли фирма обязательные отчисления в государственные фонды, платит ли налоги, проверяют информацию о банкротстве и аресте имущества. Специалисты банка могут позвонить в компанию, указанную в качестве работодателя, чтобы узнать, действительно ли числится в ней такой сотрудник.

Андеррайтинг

При такой проверке оценку кредитных рисков проводят сотрудники банка. Они рассматривают сведения с места работы потенциального заемщика, учитывают информацию об уровне его доходов, принимают во внимание данные из запрошенной в БКИ кредитной истории. Для проведения андеррайтинга финансовые организации используют разные методы, которые составляют коммерческую тайну. Конкретные алгоритмы оценки платежеспособности банками не раскрываются.

В работе рассматривается понятие, сущность и необходимость оценки кредитоспособности. Производится анализ существующих методов оценки кредитоспособности физических лиц, проблем и совершенствования оценки кредитоспособности. Расчёт возможностей заёмщика.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на Allbest.ru

Государственное бюджетное профессиональное образовательное учреждение колледж Царицино

Курсовая работа

по дисциплине «Организация кредитной работы»

на тему: «Оценка кредитоспособности заемщика (физического лица)»

Студент: Демир Дениз

Специальность: Банковское дело

Преподаватель: Карпова Елена

Александровна

М ОСКВА 2014

Введение

Глава 1. Понятие кредитоспособности

1.1 Сущность и необходимость оценки кредитоспособности

1.2. Сведения, необходимые для расчёта кредитоспособности заёмщика

Глава 2. Анализ существующих методов оценки кредитоспособности физических лиц

2.1. Зарубежный опыт оценки кредитоспособности физических лиц

2.2. Российская практика оценки кредитоспособности физических лиц

Глава 3. Проблемы и совершенствования оценки кредитоспособности

3.1. Проблемы оценки кредитоспособности физических лиц

3.2.Совершенствование оценки кредитоспособности физических лиц

Выводы и заключение

Библиографический список

Приложение

Введение

Банки составляют неотъемлемую черту современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Находясь в центре экономической жизни, обслуживая интересы производителей, банки опосредуют связи между промышленностью и торговлей, сельским хозяйством и населением.

Банки - это атрибут не отдельно взятого экономического региона или какой-либо одной страны, сфера их деятельности не имеет ни географических, ни национальных границ, это планетарное явление, обладающее колоссальной финансовой мощью, значительным денежным капиталом.

Всем известно, что основную часть прибыли банки получают именно от кредитов. Банковский кредит представляет собой, с одной стороны, денежную сумму, предоставляемую банком на определённый срок и на определённых условиях, а с другой стороны -- определённую технологию удовлетворения заявленной заёмщиком финансовой потребности.

Мне хотелось бы рассказать про оценку кредитоспособности заемщика, ведь кому давать кредит и кому не давать решают не просто с закрытыми глазами, а по строго определенной формуле и к этому процессу стоит отнестись серьезно, ибо неверный расчет может навлечь необратимые для банка последствия. Я считаю, что тема является актуальной .

Гипотезой является то, что действовать по одной системе оценки кредитоспособности из года в год и не обновлять её, то это может привести к разрушению большей части банковской сферы в финансовом плане.

Объектом исследования является выявление проблем в системе оценки кредитоспособности и совершенствования, а предметом рассмотрения оценка кредитоспособности заемщика.

Целью курсовой работы является изучение оценки кредитоспособности заемщика.

Для достижения поставленной цели были выявлены следующие задачи:

Изучить понятие кредитоспособности в целом

Определить факторы, по которым ведется рассмотрение кредитной заявки

Изучить оценки различных видов имущества

Провести анализ на примере разных государств

Пр о блемой специфики оценки физического лица заключается в трудности получения объективной информации.

Методами исследования являются изучение и анализ учебной и специальной учебной литературы.

Глава 1. Понятие кредитоспособности

1.1 Сущность и необходи мость оценки кредитоспособности

В условиях перехода к рыночным отношениям изменяются экономические подходы к кредитованию. Важным критерием предоставления кредитов становится кредитоспособность заёмщика.

Кредитоспособность предприятия -- более узкое понятие, чем его платежеспособность, возможность и готовность предприятия погасить все виды задолженности. Если свою обычную задолженность предприятие должно погашать, как правило, за счет выручки от реализации продукции (работ, услуг), то ссудная задолженность имеет ещё три источника погашения:

· выручка от реализации имущества, принятого банком в залог по ссуде;

· гарантии другого банка или предприятия;

· страховые возмещения.

Поэтому принято считать, что коммерческий банк, грамотно дающий ссуды, может рассчитывать на полное или хотя бы частичное их возмещение даже в том случае, когда заемщик окажется неплатежеспособен. Под кредитоспособностью заемщика принято понимать способность погашать ссудную задолженность. Её оценка представляет собой оценку банком заёмщика с точки зрения возможности и целесообразности предоставления ему кредита. Она определяет вероятность своевременного возврата его и выплаты процентов по нему. В определении данного понятия не указано, какая задолженность имеется в виду, по какому виду кредита и на какой срок. Определение вполне универсальное, но в реальной банковской практике под кредитоспособностью предприятия принято понимать его способность погасить ссудную задолженность по краткосрочному или долгосрочному кредиту.

Изучение кредитоспособности осуществляется для качественной оценки заёмщика до решения вопроса о выдаче кредита и его условиях, определение способности и готовности клиента вернуть взятые им в долг средства в соответствии с кредитным договором.

Основными задачами определения кредитоспособности заемщика являются изучение финансового положения предприятия, предупреждение потерь кредитных ресурсов вследствие неэффективной деятельности заёмщика, стимулирование предприятия в направлении повышения его деятельности и кредитования.

Изучение банками разнообразных факторов, которые могут повлечь за собой непогашение кредитов, или, напротив, обеспечивают их своевременный возврат, составляет содержание банковского анализа кредитоспособности.

При анализе кредитоспособности банки должны решить следующие вопросы: способен ли заемщик выполнить свои обязательства в срок, готов ли он их исполнить? На первый вопрос дает ответ разбор финансово-хозяйственных сторон деятельности предприятий. Второй вопрос имеет юридический характер, а так же связан с личными качествами руководителей предприятия.

Способность своевременно возвращать кредит оценивается путем анализа баланса предприятия на ликвидность, эффективного использования кредита и оборотных средств, уровня рентабельности, а готовность определяется посредством изучения дееспособности заемщика, перспектив его развития, деловых качеств руководителей предприятий.

В связи с тем, что предприятия значительно различаются по характеру своей производственной и финансовой деятельности, создать единые универсальные и исчерпывающие методические указания по изучению кредитоспособности и расчету соответствующих показателей не представляется возможным. В современной международной практике также отсутствуют твердые правила на этот счет, так как учесть все многочисленные специфические особенности клиентов практически невозможно.

Процесс кредитования связан с действием многочисленных и многообразных факторов риска, способных повлечь за собой непогашение ссуды в обусловленный срок. Изменения в потребительском спросе или в технологии производства могут решающим образом повлиять на дела фирмы и превратить некогда процветающего заемщика в убыточное предприятие. Продолжительная забастовка, резкое снижение цен в результате конкуренции или уход с работы ведущих управляющих - все это способно отразиться на погашении долга заемщиком. Предоставляя ссуды, коммерческий банк должен изучать факторы, которые могут повлечь за собой их непогашение. Такое изучение именуют анализом кредитоспособности (credit analysis). Основная цель такого анализа определить способность и готовность заемщика вернуть запрашиваемую ссуду в соответствии с условиями кредитного договора. Банк должен в каждом случае определить степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен в данных обстоятельствах.

Рассматривая кредитную заявку, служащие банка учитывают много факторов. На протяжении многих лет служащие банка, ответственные за выдачу ссуд исходили из следующих моментов:

Дееспособности заемщика, активность руководства;

Репутация предприятия и его руководства (компетентность,

обязательность, честность, порядочность, отношение заёмщика к своим

обязательствам в прошлом и др.);

Способность заёмщика получать средства, достаточные для погашения

Владение активами для обеспечения ссуды;

Роль и место заёмщика в экономике страны, региона и перспективы его

развития;

Состояния экономической конъюнктуры

Кредитоспособность - это правовая и финансовая возможность заемщика привлекать заемные средства, а также его желание и способность в условиях неопределенности возвратить полученный кредит с процентами в срок, установленный договором. Сущность кредитоспособности заключается в определении способности заемщика своевременно и в полном объеме погашать задолженность по займу, степень риска, которой банк готов взять на себя.

1.2 Сведения, необходимые для расчета кредитоспособности заемщика

На сегодняшний день коммерческие банки обслуживают и предоставляют кредиты физическим лицам. В связи с различиями в формах собственности и видах деятельности банков и заемщика условия кредитной сделки, заключённой между ними, могут поддаваться значительным изменениям.

Поэтому заёмщик, желающий заключить кредитную сделку, в первую очередь должен предоставить банку для рассмотрения целый ряд документов, необходимых для оценки кредитоспособности и подписания кредитного договора. Рассматривая кредитную заявку, служащие банка учитывают много факторов, определяющих риск не возврата кредита. Для получения такого рода данных банку, разумеется, потребуется информация, характеризующая финансовое состояние заемщика. Это обуславливает необходимость изучения финансовых отчетов, возможности появления непредвиденных обстоятельств и положения со страхованием. Источниками информации о кредитоспособности заемщика могут служить:

Переговоры с заявителями;

Анализ финансовых отчетов заёмщика;

Внешние источники информации;

Ниже предоставлены оценки различных видов имущества

1. Ипотека (недвижимое имущество). Целостный имущественный комплекс. В мировой практике оценки имущества предприятий используют два основных подхода: оценка средств и оценка бизнеса. Первый подход состоит в простом суммировании стоимости средств, которые используются предприятием в собственной деятельности. Второй подход предусматривает оценку предприятия с точки зрения его доходности (применяется для рентабельных предприятий).

2. Здания и сооружения. Для оценки зданий и сооружений используют все три метода - аналогов продаж, доходности и затрат. При этом в зависимости от конкретной ситуации (специфики объекта оценки, наличия рынка и достоверной информации о рынке и т. п.) предпочтение отдают тому или иному методу.

3. Жилые здания, коттеджи, квартиры и гаражи. Преобладающим методом является метод аналогов продаж, это связано с тем, что рынок достаточно развит и имеется достаточная и достоверная информация. При этом можно использовать и другие методы.

4. Земельные участки. Преобладающим методом является метод доходности. При наличии достаточно развитого рынка и достоверной информации можно использовать метод аналогов продаж.

5. Движимое имущество. Машины и оборудование. Оценка серийного оборудования осуществляется с использованием метода аналогов продаж. Для оценки несерийного оборудования используют затратный метод с учетом накопленного износа, а также доходный метод, в случае если возможно выделить часть дохода который приносит объект оценки. При этом, если оборудование смонтировано, необходимо вычесть затраты на демонтаж, упаковку и транспортировку.

6. Транспорт. Для оценки транспорта, как и для оценки оборудования, используют метод аналогов продаж и затратный метод с учетом накопленного износа.

7. Ценные бумаги. При оценке ценных бумаг (акций, облигаций, облигаций внутреннего государственного займа, сберегательных депозитных сертификатов, векселей) используют доходный метод с учетом возможных рисков и метод аналогов продаж (на основе информации о котировках ценных бумаг на фондовом рынке).

Для расчета кредитоспособности физического лица нужно учитывать большое количество факторов определяющих риск не возврата кредита. Нужно грамотно оценить все имущество заемщика, включая транспорт, ценные бумаги, земельные участки.

Глава 2. Анализ существующих методов оценки кр

2.1. Зарубежный опыт оценки кредитоспособности физических лиц

Оценка кредитоспособности физических лиц основывается на изучении факторов, определяющих его репутацию, способность погасить ссуду в срок и полностью, наличие обеспечения кредита и др. Например, в Германии для получения потребительского кредита необходимо представить ряд документов, характеризующих личные качества заемщика и его кредитоспособность, и включающих следующую информацию:

Личные качества предпринимателя: характер, манеры поведения, внешность, выразительность речи, степень откровенности, семейное положение, социальная роль, почетные должности, хобби;

Общее образование: квалификация, предпринимательский склад ума, отношение к риску, азартность, интерес к экономике, организация производства, способность к планированию;

Специальное образование: ход профессионального развития, профессиональный опыт, специализация в работе;

Состояние здоровья: сведения о прошлых, хронических заболеваниях, занятие спортом, пределы нагрузки;

Имущество: степень участия в делах предприятия, личное имущество, владение недвижимостью, другие источники дохода, имущественное положение членов семьи.

Кроме этих сведений в банке проводят расчеты месячных доходов, месячных расходов и определяют располагаемый доход как разницу между доходами и расходами.

Банк, проверив доход клиента и сравнив его с месячной суммой по обслуживанию долга, определяет кредитоспособность клиента. Доход должен быть равен сумме долга и процентов по нему. Если располагаемый доход меньше необходимой суммы, то заявление отклоняется. Кредитоспособность считается хорошей, если сумма по обслуживанию долга составляет 60 % и ниже от располагаемого дохода.

В США популярна методика, предложенная Дюраном в начале 1940-х гг. Он выделяет группу факторов, которые определяют степень кредитного риска и целесообразность выдачи кредита. Методика основана на бальной оценке кредита. Потенциальному заемщику предлагается заполнить специальные стандартные анкеты. Баллы начисляются в зависимости от возраста, пола, семейного положения, месячного дохода, оседлости, занятости в конкретной отрасли и срока работы на определенном месте, наличия сберегательного счета в банке, недвижимости, страхового полиса и т.д. Для принятия положительного решения необходимо, чтобы сумма баллов превысила определенный уровень.

Упрощенная модель бальной оценки заемщика выглядит следующим образом.

1.Возраст Заемщика: 0,01 балла за каждый год сверх 20 лет при максимуме 0,3 балла.

2.Пол: 0,4 балла - женский; 0 - мужской.

3.Оседлость: 0,042 балла за каждый год, прожитый в данной местности, при максимуме 0,42 балла.

4.Занятость: 0,55 балла за профессию с низким уровнем риска для жизни; 0 - с высоким риском; 0,16 - за остальные профессии.

5.Отрасль: 0,21 балла для работников коммунальных служб, государственных и банковских служащих, 0 - для всех остальных.

6.Стабильность занятости: 0,059 балла за каждый год на данном месте работы при максимуме 0,59 балла.

7.Наличие сберегательного счета в банке: 0,35 балла.

8.Наличие недвижимости: 0,35 балла

9.Страхование жизни: 0,19 балла.

Критической в данной модели является сумма в 1,25, т.е. если итоговый балл клиента ниже указанного уровня, ему кредит предоставлен не будет.

Во Франции кредитоспособность физического лица оценивается по системе скоринга. Программа определения целесообразности и условий выдачи потребительского кредита содержит три раздела: информация по кредиту и по клиенту, финансовое положение клиента.

В первый раздел вводятся данные о служащем банка, выдающем кредит, номер досье клиента, название агентства, вид и сумма кредита, периодичность его погашения, процентная ставка, дата предоставления кредита, день месяца, выбранный клиентом для ее погашения, ответ на вопрос о необходимости страхования, абсолютный размер ежемесячного погашения кредита со страховым платежом и без него, общий размер процентов и страховых платежей, которые будут уплачены банку.

Во второй раздел программы вводятся данные о профессии клиента, его принадлежности к определенной социальной группе, работодателе, чистом годовом заработке, расходах за год, стаже работы.

На основе ввода перечисленной информации служащие банка получают заключение, можно ли выдать кредит. При отрицательном ответе агентство банка может направить клиента в свою дирекцию для дополнительного рассмотрения вопроса о возможности предоставления кредита.

Оценка кредитоспособности используется повсеместно, но в каждом государстве свои приоритеты и понятия о надежности. Если же в Германии рассматривают личностные качества заемщика, то в США судят по оседлости и профессии с низким уровнем риска.кредитоспособность заемщик банки

2.2 Российская практика оценки кредитоспособности физических лиц.

Рассмотрим российскую практику оценки кредитоспособности физического лица.

При решении вопроса о выдаче кредитов учитывается материальное положение заемщика, его способность полностью и в установленный срок возвратить полученный кредит. Кредиты не выдаются гражданам, у которых удержания по исполнительным документам составляют 50 % заработка.

Банк принимает в качестве обеспечения своевременного возврата кредитов залог, поручительство (гарантию) и обязательства в других формах, принятых банковской практикой.

Для определения кредитоспособности клиента рекомендуется изучить как месячные доходы, так и расходы заемщика. Доходы, как правило, определяются по трем направлениям:

1)доходы от заработной платы;

2)доходы от сбережений и ценных бумаг;

3)другие доходы.

К основным статьям расходов заемщика можно отнести выплаты подоходного и других налогов, алименты, ежемесячные платежи по ранее полученным кредитам и товарам, купленным в рассрочку, выплаты по страхованию жизни и имущества, коммунальные платежи и т.д.

Одним из основных показателей, определяющих возможность выдачи кредита - финансовая и социальная стабильность заемщика. При всех равных условиях предпочтение оказывается клиенту, имеющему более достаточные для погашения кредита стабильные расходы, а также длительный стаж работы на предприятии, в организации и более длительное проживание по данному адресу.

Для получения кредита заемщик представляет следующие документы, подтверждающие его кредитоспособность:

Справку с места работы, где указывается его заработная плата по месту основной работы с указанием размера и видов удержаний, а также стажа работы на предприятии.

Книжку по расчетам за коммунальные услуги, квартплату;

Документы, подтверждающие доходы по вкладам в банках;

Другие документы, подтверждающие доходы клиента.

На основании вышеуказанных документов проводится анализ кредитоспособности клиента. Определяются среднемесячные доходы заемщика с учетом его заработной платы, процентов по вкладам в банках, ценным бумагам и других доходов. Среднемесячные расходы заемщика определяются с учетом размеров уплачиваемых подоходного и других налогов, отчислений от заработной платы (алименты, погашение ранее выданных ссуд и т.д.), платежей за квартплату и коммунальные услуги и других расходов.

Цель анализа кредитоспособности клиента состоит в совместном с ним определении наиболее рациональных условий предоставления кредита в части его размера, сроков, организации погашения кредита.

Методики оценки кредитоспособности физических лиц

Глава 3. Проблемы и совершенствования оценки кредитоспособности

3.1 Проблемы оценки кр едитоспособности физических лиц

Как показывает мировая практика, значительная часть дохода банков формируется в результате кредитных операций - от 40 % до 65 %. Однако именно данные операции сопряжены и со значительным риском - на них же приходится от 50 % до 85 % потерь банков. Кредитный риск можно определить как вероятность возникновения убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств в соответствии с условиями договора.

Указанный факт позволяет говорить о необходимости детальной оценки кредитоспособности заемщиков. Под кредитоспособностью банковских клиентов зачастую понимается такое финансово-хозяйственное состояние заемщика, которое дает уверенность в эффективном использовании заемных средств, способность и готовность заемщика вернуть кредит в соответствии с условиями договора.

Оценка кредитоспособности заемщика предполагает анализ банком заемщика с точки зрения возможности и целесообразности предоставления ему ссуд, определения вероятности их своевременного возврата в соответствии с кредитным договором. Она осуществляется на основе выявления объективных результатов и тенденций в финансовом состоянии заемщика.

Целью оценки кредитоспособности индивидуальных заемщиков является определение риска, связанного с кредитованием частных заемщиков. Банк должен в каждом случае определить степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен в данных обстоятельствах. Большинство потребительских кредитов относительно невелики по размерам, в то время как себестоимость операций по потребительским ссудам относительно высока. Это говорит о том, что банки должны поддерживать эффект масштаба в целях достижения прибыльности, т.е. должны увеличивать количество предоставляемых кредитов для снижения собственных издержек.

Существующие подходы к оценке кредитоспособности можно сгруппировать по двум направлениям - качественный и количественный.

Качественный подход основан на методе экспертных оценок, предполагающем анализ данных о материально-имущественном и финансовом положении заемщика, и составление прогноза его дальнейшей деятельности.

Определение кредитоспособности физического лица связано с рядом проблем. В частности, затрудняет оценку отсутствие системы эффективного функционирования кредитных бюро. Это влечет за собой отсутствие кредитных историй, что дает возможность недобросовестным заемщикам получать одновременно несколько кредитов в различных банках без какой-либо проверки их предыдущих кредитных дел.

Применение количественного подхода сопровождается проблемами информационного характера. Большинство показателей кредитоспособности, используемые на практике, ориентированы на прошлое, так как рассчитываются по данным за прошедший период. Более того, обычно применяются данные об остатках на определенную дату (запас), а не более точные и информативные данные об оборотах за период (поток). К примеру, справка 2-НДФЛ или по форме банка, обязательная к предоставлению, содержит информацию, по которой рассчитывается среднемесячный чистый доход клиента за прошедший период. Оценить перспективы изменений многочисленных факторов и обстоятельств, которые будут определять кредитоспособность заемщика в будущем весьма затруднительно. Банк же заинтересован в оценке способности погасить кредит с точки зрения будущего периода, ему важно получение обоснованного прогноза поведения заемщика. Таким образом, это говорит о том, что многие показатели кредитоспособности имеют ограниченное ретроспективное значение.

В рамках качественного подхода к оценке кредитоспособности используются факторы, которые не подлежат количественной оценке. Это касается в первую очередь моральных ценностей, репутации, кредитной истории заемщика. Выводы по данным критериям являются субъективными, относительными. Зачастую это даже более трудная оценка, нежели оценка финансовой состоятельности заемщика.

Проблема специфики оценки физического лица заключается в трудности получения объективной информации об их кредитоспособности. Физическим лицам проще скрыть существенную информацию относительно погашения потребительского кредита, например, о состоянии собственного здоровья, перспективах своей занятости, размере получаемой заработной платы, выполнении взятых на себя долговых обязательств, нежели большинству деловых предприятий, оценка которых базируется на анализе финансовой отчетности, заверенной аудиторами. Но даже без учета вероятности сокрытия информации объективность информации ниже, поскольку не всегда оцениваемые параметры, например, величина дохода, зависит от самого физического лица.

Таким образом, на наш взгляд, весьма затруднительно сформировать интегральную оценку кредитоспособности заемщика, задействовав и обобщив цифровые и нецифровые данные. В данном случае помимо цифрового анализа необходима экспертная оценка квалифицированных аналитиков.

Различные методики оценки кредитоспособности отличаются друг от друга составом факторов, используемых при оценке общего кредитного рейтинга заемщика, а также подходами к оценке каждого параметра модели и степенью значимости каждого из них. К сожалению, состав факторов в модели не универсален для всех банков и стран, что, в свою очередь, не позволяет мировому банковскому сообществу обмениваться статистикой и совершенствовать свои скоринговые системы.

3.2.Совершенствование оценки кредитоспособности физических лиц

Следует отметить, что понимание целесообразности и актуальности использования, более совершенных методик возникает чаще всего у тех банков, кредитование физических лиц в которых реализовано в качестве массовой услуги.

Если же банк планирует разворачивать масштабную программу, то для того чтобы преуспеть на рынке в условиях постоянного ужесточения конкуренции и, как следствие, сокращения доходности, необходимо искать пути сокращения операционных расходов и минимизации рисков.

Обязательным условием здесь будет правильное построение механизма, который будет осуществлять эту деятельность. Образно говоря, нужно создать своеобразный конвейер, состоящий из определенного количества сотрудников, взаимодействующих с заемщиками и между собой по определенным четко обозначенным правилам и алгоритмам. В число таких алгоритмов входят методики анализа заявок и принятия решений о выдаче кредита.

Используемую банком технологию оценки заемщиков физических лиц предлагается модернизировать следующим образом:

Модернизированная схема проведения оценки заемщика - физического лица

Система должна состоять из двух аналитических блоков: блока анализа данных и блока принятия решений. В блоке анализа системы осуществляется анализ данных о заемщиках банка, о выданных кредитах и истории их погашения. Блок анализа необходимо дополнить следующими запросами:

1) получаемые доходы (используя базу банных Пенсионного фонда РФ);

2) имеющаяся недвижимость, земельные участки, их площадь и месторасположение (используя базу данных Бюро технической инвентаризации и департамента Юстиции);

3) наличие автотранспорта, его возраст (база данных ГИБДД);

4) подтверждение данных о регистрации (несмотря на предъявление паспорта, т. к. данные о регистрации могут быть фальшивыми - база данных ПВС);

5) привлечение данных специализированных кредитных бюро (необходимость которых в банковском ритейле очевидна) о наличии срочных и погашенных кредитов в других банках.

Подобные запросы должны осуществляться на договорной основе, в режиме реального времени, в максимально быстрые сроки.

Конечно, на первых порах функционирования модернизированной системы проверки данных затраты банка на проведение такой операции увеличатся. Но по мере налаживания системы обмена информацией и снижения кредитного риска банк будет получать ощутимую отдачу.

В процессе анализа данных о заемщиках и кредитах применяются различные математические методы, которые выявляют в них факторы и их комбинации, влияющие на кредитоспособность заемщиков, и силу их влияния. Обнаруженные зависимости составляют основу для принятия решений в соответствующем блоке.

Блок принятия решений используется непосредственно для получения заключения системы автоматизированного банковского ритейла о кредитоспособности заемщика, о возможности выдачи ему кредита, о максимально допустимом размере кредита. С данным блоком работает сотрудник банка, который либо вводит в него анкету нового заемщика, либо получает ее из торговой точки, где банк осуществляет программу потребительского кредитования.

Предлагаемые подходы совершенствования организации процесса кредитования индивидуальных заемщиков на этапе оценки их кредитоспособности позволят унифицировать процедуру, на этой основе ускорить и удешевить ее, получить более точный и обоснованный результат, что в итоге снизит риски кредитования, обеспечит необходимую стабильность работы банка и заданный уровень доходности.

В системе оценки кредитоспособности заемщика огромный простор для совершенствования и оптимизации. В настоящее время существует множество недочетов в системе, но они исправимы. Нужно более тщательно проверять данные о клиенте, его документы, дабы избежать риска мошенничества. Большинство российских коммерческих банков либо не учитывают причину возникновения плохой кредитной истории у заемщика (возможно, случившейся по не зависящим от него причинам), либо, опираясь на плохую кредитную историю клиента, принимают решение не в пользу потенциального заемщика. Указанная проблема часто незаметна для банковских работников, но ощутимо отражается на клиентах, поэтому надо проводить анализ более глубоко.

Выводы и заключения.

Целью курсовой работы являлась оценка кредитоспособности заемщика и разработка методики кредитования физических лиц.

В работе было показано, что кредитные отношения относятся к числу важнейших категорий экономической науки. Развитие кредитных отношений в экономике наиболее распространенно. Она включает в себя виды кредитов по отраслевому признаку, срокам действия, назначению, обеспечению, характеру кругооборота средства, способу представления и типу заемщиков, к которым банки имеют свои методики оценки их кредитоспособности.

Кредитоспособность клиента коммерческого банка -- способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам). В отличие от его платежеспособности она не фиксирует неплатежи за истекший период или на какую-то дату, а прогнозирует способность к погашению долга на ближайшую перспективу. Уровень кредитоспособности клиента определяет степень риска банка, связанного с выдачей ссуды конкретному заемщику.

Изучение вопросов, связанных с проведением анализа кредитоспособности заемщиков коммерческого банка позволяет сделать выводы, что методики анализа кредитоспособности физических лиц строятся на общепринятых критериях: характер клиента, способность заимствовать средства, способность зарабатывать средства для погашения долга в ходе текущей деятельности, обеспеченность кредита, правоспособность заемщика. Все эти критерии определяют способы оценки кредитоспособности клиентов банка.

Оценка кредитоспособности заёмщика по уровню доходов осуществляется на основе данных о доходе физического лица и степени риска потери этого дохода. Доход определяется исходя из справок о заработной плате или налоговой декларации, после чего корректируется с учетом обязательных платежей и коэффициентов риска банка.

Для совершенствования методики оценки кредитоспособности заемщика с целью снижения кредитных рисков следует анализировать полученную в бюро кредитных историй как негативную, так и позитивную информацию о потенциальном заемщике с целью ее объективности.

Библиографический список

1.Гражданский кодекс РФ (ред. 23.07.2008г.), СПС Гарант.

2.Трудовой кодекс Российской Федерации от 30 декабря 2001 г. № 197-ФЗ (ред. 23.07.2008г.), СПС Гарант.

4.Федеральный закон от 2 декабря 1990 г. № 395-I «О банках и банковской деятельности» (ред. 08.04.2008г.), СПС Гарант.

5.Закон РФ от 7 февраля 1992 г. № 2300-I «О защите прав потребителей» (ред. 23.07.2008г.), СПС Гарант.

7.Федеральный закон от 26 октября 2010 г. № 127-ФЗ «О несостоятельности (банкротстве)» (ред. 23.07.2008г.), СПС Гарант.

8.Федеральный закон от 23 декабря 2010 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» (ред. 13.10.2008г.), СПС Гарант.

9.Федеральный закон от 30 декабря 2004 г. № 218-ФЗ «О кредитных историях» (ред. 24.07.2007 г.), СПС Гарант.

10.Письмо Правительства РФ и ЦБР от 30 декабря 2011 г. «О Стратегии развития банковского сектора Российской Федерации», СПС Гарант.

11.Положение ЦБР от 26 марта 2009 г. № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (ред. 16.06.2008г.), СПС Гарант.

12.Указание ЦБР от 13 мая 2008 г. № 2008-У «О порядке расчета и доведения до заемщика - физического лица полной стоимости кредита», СПС Гарант.

13.Антонов Н.Г., Пессель М.А. Денежное обращение, кредит и банки. - М. Финстатинформ, 2003. - 269с.

14.Банковское дело / Под ред. О.И. Лаврушина. - М., Банк. и биржевой науч.-консультац. центр, 2006. - 428с.

15.Банковское дело /Под ред. Д.Г. Черника. - М.: Финансы и статистика, 2010.- 554с.

16.Глазкова О.А. Пути и проблемы развития кредитования //Банковское кредитование. 2008. № 4.

17.Голубев С.Г., Галочкин В.В. Коммерческие банки. - Мн.: Алгоритм, 2006. - 262с.

18.Готовчиков И.Ф. Практический метод экспресс-оценки финансовых возможностей физических и юридических лиц //Банковское кредитование. 2005. № 3.

19.Деньги. Кредит. Банки. /Под ред. Истомина И.В. - М.: Банки и биржи, ЮНИТИ, 2005. - 623с.

20.Дадалко В.А., Дадалко А.В. Финансы и кредит: Курс лекций. - Мн.: Армита-Миркетинг, Менеджмент, 2011. - 287с.

21. banknt.ru/id=105

22. afdanalyse.ru/publ/finansovyj_analiz/ocenka_kreditosposobnosti/metodika/

Приложение

Как выявляется кредитоспособность физического лица по балльной системе. На первом этапе собираются сведения о потенциальном заемщике. Для этого заемщик заполняет тест - анкету

Оценка общих сведений о клиенте

|

Характеристика заемщика |

Варианты ответа |

|||

|

Семейное положение |

Женат (замужем) |

|||

|

Холост (не замужем) |

||||

|

Разведен (а) |

||||

|

Вдовец (ва) |

||||

|

Брачный контракт |

||||

|

Иждивенцы из них дети |

||||

|

Проживает |

В собственном жилье |

|||

|

У родственников |

||||

|

Место проживания (регистрация) |

Г. Москва и Подмосковье |

|||

|

Другой регион |

Максимальная сумма баллов по первому этапу оценки кредитоспособности заемщика составляет 8 баллов.

На втором этапе банк изучает сведения о занятости потенциального заемщика

Оценка сведений о занятости клиента

|

Сведения о занятости заемщика |

Варианты ответа |

|||

|

Образование |

||||

|

Среднее специальное |

||||

|

Сотрудничество |

Сотрудник ВТБ24 |

|||

|

Сотрудник корпоративного клиента ВТБ24 |

||||

|

Место занятости |

Собственное дело |

|||

|

Работа по найму |

||||

|

Работа в бюджетной сфере |

||||

|

Должность |

Топ-менеджер |

|||

|

Руководитель |

||||

|

Служащий |

||||

|

Среднемесячные расходы по отношению к доходам семьи |

||||

Максимальное количество баллов на втором этапе оценки кредитоспособности заемщика составляет 16 баллов.

На третьем этапе оценки кредитоспособности клиента от потенциального заемщика требуется предоставление соответствующих договоров с банками. Максимальное количество баллов на данном этапе проверки составляет 5 баллов.

На четвертом этапе оценки кредитоспособности заемщика - физического лица оцениваются его активы и обязательства (табл. 2.6).

Оценка активов и обязательств клиента

|

Характеристика заемщика |

Варианты ответа |

|||

|

Среднемесячный размер заработной платы за последние 6 месяцев, тенденция к ее изменению |

||||

|

Динамика заработной платы |

||||

|

Стабильна |

||||

|

Снижается |

||||

|

Прочие источники дохода, наличие других доходных вложений (наличие ценных бумаг, вкладов) |

Дополнительная заработная плата |

|||

|

Доходы от сдачи имущества в аренду |

||||

|

Ценные бумаги |

||||

|

Прочие доходы |

||||

|

Наличие обязательств, уменьшающих доходы (платежи по кредиту, прочие задолженности, в том числе алименты) |

Алименты |

|||

|

Обязательства по кредиту |

||||

|

Удержания по решению суда |

||||

|

Страховые выплаты |

||||

|

Плата за обучение |

Порядок оценки финансовых возможностей потенциального заемщика

|

Характеристика |

Условные обозначения |

||

|

1. Прожиточный минимум в регионе кредитования |

|||

|

2. Лица на содержании, кол-во |

|||

|

3. Средняя зарплата за последние 3 мес. |

|||

|

4. Годовая сумма прочих регулярных доходов, учитываемых как источники погашения кредита |

|||

|

5. Итоговый среднемесячный доход |

Сд = 3 + Пд/12 |

||

|

6. Расходы на содержание |

Рс=(Л + 1) *Пм |

||

|

7. Ежемесячная плата за квартиру (при приеме, аренде) |

|||

|

8. Годовая плата за учебу |

|||

|

9. Годовая сумма взносов по добровольному страхованию |

|||

|

10. Платежи в погашение текущей задолженности по займам, кредитам, процентам по ним (средние за последние 3 мес.) |

|||

|

11. Прочие расходы (алименты, вычеты по решению суда и т.п.), средние за последние 3 мес. |

|||

|

12. Итоговый среднемесячный расход |

Ср = Рс + Пк + Пл +Пр + (Пу + Вс)/12 |

||

|

13. Среднемесячный располагаемый доход |

Рд = (Сд - Ср) |

||

|

Характеристика |

Значение |

Оценка по критерию |

|

|

Доля ежемесячного платежа |

Дп = Мп/Рд |

Пятый этап оценки кредитоспособности заемщика - физического лица - оценка имеющегося у него имущества. Наличие собственности, владельцем которой потенциальный заемщик является, позволяет присвоить ему следующие баллы:

Приватизированная квартира - 3 балла;

Собственный дом, дача - 2 балла;

Садовый (дачный) участок - 1 балл;

Автомобиль - 2 балла;

Катер (яхта) - 3 балла;

Прочее - (-1) балла.

Если перечисленные объекты собственности застрахованы, клиенту дополнительно присваиваются три балла, если не застрахованы - ноль баллов.

На данном этапе потенциальный заемщик должен предоставит документ, подтверждающий собственность на жилье или договор аренды (найма) жилья, страховые полисы. Максимальное количество набранных баллов на данном этапе составляет 14 баллов.

На шестом этапе банк изучает сведения о приобретаемом за счет запрашиваемого кредита имуществе.

Если объектом кредитования является покупка квартиры, потенциальному заемщику присваиваются следующие баллы:

1. Предполагаемая стоимость приобретаемой квартиры:

До $25.000 - 4 балла;

До $50.000 - 3 балла;

До $75.000 - 2 балла;

До $100.000 - 1 балл

Свыше $100.000 - 0 баллов.

2. Срок кредита:

1 год - 5 баллов;

2 года - 4 балла;

3 года - 3 балла;

4 года - 2 балла;

5 лет - 1 балл.

3. Начальный капитал (% от стоимости квартиры):

30 % - 1 балл;

40 % - 3 балла;

50 % - 5 баллов;

- >50 % - 6 баллов.

Если объектом кредитования является покупка автомобиля, потенциальному заемщику присваиваются следующие баллы:

1. Продажная цена автомобиля в автосалоне:

До $10.000 - 3 балла;

- $10.000 - 20.000 - 2 балла;

Свыше $20.000 - 1 балл.

2. Условия хранения автомобиля:

Гаражный кооператив - 3 балла;

Охраняемая стоянка - 2 балла;

Гараж во дворе - 2 балла;

Тент-укрытие - 1 балл;

Нет условий - 0 баллов.

3. Наличие водительского удостоверения:

Нет - 0 баллов.

4. Водительский стаж:

До 1 года - 1 балл;

1-3 года - 2 балла;

Более 3-х лет - 3 балла.

На седьмом этапе оценки кредитоспособности физического лица изучаются сведения о поручителе (если клиент желает получить кредит под поручительство юридического лица). Если поручитель является клиентом ЗАО "ВТБ 24", клиенту присваивается 5 баллов, если другого банка - 0 баллов. Если поручитель является работодателем потенциального заемщика, клиенту присваивается 5 баллов, если не является работодателем - 0 баллов

На восьмом этапе оценки кредитоспособности клиента рассматриваются дополнительные сведения о потенциальном заемщике.

1. Привлекался ли клиент к уголовной ответственности

Да - (-10) баллов;

Нет - 0 баллов.

2. Наличие неисполненных решений суда:

Да - (-10) баллов;

Нет - 0 баллов.

3. Находится ли клиент под судом или следствием:

Да - (-5) баллов;

Нет - 0 баллов.

4. Предъявлены ли к клиенту иски в порядке гражданского судопроизводства:

Да - (-5) баллов;

Нет - 0 баллов.

5. Предпринимает ли клиент действия по получению кредитов в других банках (кредитных учреждениях):

Да - (-3) балла;

Нет - 0 баллов.

По результатам оценки кредитоспособности клиента в зависимости от набранных баллов кредит попадает в одну из категорий качества.

Размещено на Allbest.ru

...Подобные документы

Теоретические аспекты оценки кредитоспособности предприятия-заемщика. Взаимоотношения банка с клиентами. Понятие и критерии кредитоспособности клиента. Методика оценки кредитоспособности заемщика, используемая банками экономически развитых стран.

дипломная работа , добавлен 07.12.2008

Критерии оценки кредитоспособности заемщика банком. Понятие, цели и задачи оценки кредитоспособности банком. Подходы и методы оценки кредитоспособности заемщиков. Анализ оценки кредитоспособности ООО "Вагон-Комплект". Краткая характеристика предприятия.

дипломная работа , добавлен 09.05.2009

Цели и задачи оценки кредитоспособности потенциальных заёмщиков. Показатели финансового состояния как средства оценки кредитоспособности. Анализ структуры и оборачиваемости капитала, ликвидности и платежеспособности предприятия, составление рейтинга.

курсовая работа , добавлен 16.12.2010

Понятие кредитоспособности, цели и задачи кредитования, методики анализа кредитоспособности заемщика. Финансовый анализ, рейтинговая оценка предприятий ОАО "Эффект" и ОАО "Акси". Комплексная оптимальная методика оценки кредитоспособности заемщика.

дипломная работа , добавлен 18.04.2012

Формы и методы оценки кредитоспособности юридического лица-заемщика: теоретические аспекты. Кредит и его роль в деятельности коммерческой организации. Базовые методы анализа кредитоспособности промышленных предприятий в банке.

реферат , добавлен 23.06.2007

Теоретические аспекты анализа кредитоспособности предприятия. Финансовая отчетность предприятия как информационная база для оценки его кредитоспособности. Расчет показателей ликвидности и платежеспособности, финансовой устойчивости, рентабельности.

дипломная работа , добавлен 25.03.2011

Понятие и критерии кредитоспособности, методика ее оценки на основе системы финансовых коэффициентов. Анализ денежного потока и делового риска на ОАО РАКБ "Донхлеббанк". Показатели кредитоспособности, используемые зарубежными коммерческими банками.

курсовая работа , добавлен 07.10.2011

Сущность и содержание оценки кредитоспособности предприятия, методы реализации данного процесса. Анализ кредитоспособности и обеспеченности собственными средствами ОАО "Славгородский завод радиоаппаратуры", показатели оценки ликвидности активов.

курсовая работа , добавлен 24.06.2011

Изучение основных показателей кредитоспособности заемщика, их документооборот. Экономическая характеристика предприятия по методике финансовых коэффициентов. Сравнение способов анализа и предложения по совершенствованию оценки кредитной организации.

дипломная работа , добавлен 03.02.2014

Сущность кредитоспособности и её оценки. Методы анализа финансового состояния и результатов деятельности предприятия. Анализ финансового положения и эффективности деятельности ОАО "Газпром". Оценка заёмщика по методике Сбербанка Российской Федерации.

Ирина Дмитриевна Мамонова

Член-корреспондент Российской академии естественных наук, доктор экономических наук, профессор

© Элитариум - Центр дистанционного образования .