К методам государственного регулирования валютного курса относится. Регулирование режима валютных курсов. Государственное валютное регулирование

Валютный курс, его сущность и виды. Режим обменного курса белорусского рубля. Методы и инструменты регулирования валютного курса.

Валютный курс представляет собой цену денежной единицы данной страны, выраженную в денежных единицах другой страны. Он представляет собой соотношение между денежными единицами разных стран, определенное их покупательной способностью, выражающую средние национальные уровни цен на товары, услуги, инвестиции, и рядом других факторов.

Валютный курс необходим для:

Взаимного эквивалентного обмена валютами при торговле товарами, услугами, при учете взаимного движении капиталов и кредитов;

Сравнения цен мировых и национальных рынков, стоимостных показателей разных стран, выраженных в национальных или иностранных валютах;

Количественного соизмерения результатов внешнеэкономических операций;

Периодической переоценки счетов в иностранной валюте.

К факторам, влияющим на валютный курс, относятся:

Состояние экономики: покупательная способность денег, темп инфляции; уровень процентных ставок в разных странах; состояние платежного баланса; деятельность валютных рынков и спекулятивные валютные операции; степень использования национальной валюты в международных расчетах; государственное регулирование валютного курса; достаточность валютных резервов для поддержания обменного курса на рынке;

Степень доверия к валюте на национальном и мировом рынке;

Валютная политика, соотношение рыночного и государственного регулирования.

Различают следующие виды валютных курсов: номинальные, реальные, фиксированные и плавающие (колеблющиеся).

Номинальный валютный курс – это обменный курс валют, действующих в настоящее время на валютном рынке страны. Он применим для измерения текущих сделок, расчетов с клиентами.

Реальный валютный курс – это номинальный курс, определяемый с учетом инфляции, т.е. с учетом изменения цен в своей стране и той страны к валюте которой котируется национальная валюта.

Фиксированные валютные курсы – это система, предполагающая наличие зарегистрированных паритетов, лежащих в основе валютных курсов, установленные договорами или соглашениями между странами и поддерживаемая мерами государственного регулирования. Фиксированный валютный курс может препятствовать воздействию внешних факторов на внутреннюю экономику, но сдерживать развитие производства и обмена в связи с изменившимися международными условиями. Поэтому государства с рыночными экономиками отказываются от фиксирования курсов своих валют и переходят на систему плавающих курсов (обычно с регулированием валютных курсов центральными банками, другими органами государственного управления, системой валютных рынков)

Плавающие валютные курсы подразделяют на:

- свободно плавающие курсы , изменяющиеся в зависимости от спроса и предложения на рынке – (свободно колеблющиеся курсы);

- колеблющиеся курсы , изменяющиеся в зависимости от спроса и предложения на рынке, но корректируемые центральными банками в целях сглаживания временных резких колебаний;

- плавающие по отношению к одной (нескольким) национальной валюте и твердые валютные курсы по отношению к другой (смешанная форма курсов).

Периодическая оценка иностранных валют в валюте данной страны носит название котировки. Исторически сложились два метода котировки иностранной валюты к национальной – прямая и косвенная.

Наиболее распространена прямая котировка, при которой курс единицы иностранной валюты выражается в национальной валюте.

При косвенной котировке за единицу принята национальная валюта, курс которой выражается в определенном количестве иностранных денежных единиц.

Разные методы котировок не имеют экономического различия, так как сущность валютного курса едина.

Политика курсообразования – это вид валютной политики, направленной на регулирование обменного курса национальной валюты, а также выбор системы валютных курсов, определение того курса, по которому будут осуществляться валютные операции.

В мировой практике определились различные способы установления валютного курса национальной денежной единицы :

· на основе монетного паритета, соотношения между весовым содержанием золота в двух сравниваемых валютах;

· на базе валютной корзины;

· на основе относительного паритета покупательной способности валют;

· на основе спроса и предложения валют или на рыночной основе;

· на основе кросс-курсов;

Валютный паритет – соотношение между валютами, устанавливаемое в законодательном порядке. При монометаллизме базой валютного курса являлся монетный паритет – соотношение денежных единиц разных стран по их металлическому содержанию (золотому содержанию). Он совпадал с понятием валютного паритета. Валютный курс опирался на золотой паритет и стихийно колебался вокруг него в пределах золотых точек. Однако эти колебания были незначительными ввиду свободной купли-продажи золота и его неограниченного вывоза (ввоза). С отменой золотого стандарта механизм золотых точек перестал действовать.

Валютный курс при неразменных кредитных деньгах постепенно отрывался от золотого паритета, так как золото было вытеснено из обращения. Базой валютного курса на протяжении (1934-1976 гг.) служили официальный масштаб цен золота и золотые паритеты, официальная цена золота в кредитных деньгах. В результате формирования Ямайской валютной системы страны официально отказались от золотого паритета как основы валютного курса. В современных условиях валютный курс базируется на валютном паритете и колеблется вокруг его.

Валютная корзина – это метод соизмерения средневзвешенного курса одной валюты по отношению к определенному набору других валют. Это позволяет более обоснованно учесть покупательную способность валюты и влияние на ее курс общеэкономических и политических условий обмена. Установление курса на базе валютной корзины СДР включает в себя следующие этапы:

· определение состава валютной корзины, т.е. тех валют, по отношению к которым должен исчисляться курс;

· определение удельного веса каждой валюты в данной корзине (в соответствии с удельным весом их в объеме экспорта или импорта);

· определение валютных компонентов в единицах соответствующей валюты (произведение ее удельного веса в валютной корзине и среднерыночного курса к доллару или другой резервной валюте за последние три месяца);

· определение рыночного курса валют к доллару или другой резервной валюте;

· расчет долларового эквивалента (или эквивалента в другой валюте) валютных компонентов. Исчисляется обычно путем деления (или умножения – зависит от валюты) валютного компонента на валютный курс.

Определение валютного курса на основе валютной корзины является сложным методом, поэтому реально могут использоваться другие способы расчетов.

Для определения курса национальной валюты на базе относительного паритета покупательной способности валют необходимо учитывать экспортные цены (цены мирового рынка) и внутренние оптовые цены соответствующих стран.

В частности, определяется объем экспортной продукции (количество отдельных видов экспортной продукции) страны за год в ценах мирового рынка и во внутренних ценах и рассчитывается соотношение между ними. Расчеты обменного курса делаются на основании внешнеторгового баланса страны, курсов основных иностранных валют, используемых во внешних расчетах страны, статистических данных об объемах экспортной продукции, цен мирового рынка и внутренних оптовых цен и других данных.

Фиксирование обменного курса на основе спроса и предложения валют на рыночной основе возможно при условии, если банки и предприятия имеют в своем распоряжении валюту другого государства. Если же обладателем иностранной валюты будет только центральный банк, то валютный курс не будет формироваться на рыночной основе. Как любая рыночная цена, валютный курс формируется под влиянием спроса и предложения. Размер спроса на иностранную валюту определяется потребностями в импорте товаров и услуг, неторговыми операциями, возможностями инвестирования за рубежом и др. Размер предложения иностранной валюты определяется спросом нерезидентов на валюту данной страны и это связано со спросом на национальную валюту с намерениями нерезидентов осуществлять инвестиции в данной стране, спросом на активы, выраженные в национальной валюте, спросом туристов на услуги в данном государстве и т.д.

Курс валют, определяемый как соотношение между двумя валютами, которое рассчитано на основе курса этих валют по отношению к какой-либо третьей валюте, называется кросс-курсом .

Процесс установления валютных курсов в Республике Беларусь может быть определен в несколько этапов:

Первый этап (1991-1993 гг.) – предпочтительно административные методы из-за обращения на территории республики наравне с белорусской денежной единицей советского (российского) рубля. Формируется пакет законодательных и нормативных актов, определяющих принципы валютного режима и механизмов регулирования;

второй этап (1994-1995 гг.) – постепенный переход к принципам рыночного курсообразования;

четвертый этап (2001 г. и настоящее время) – режим колеблющейся (плавающей) фиксации курса, основанный на спросе и предложении валюты (рыночной основе).

Валютное регулирование - это деятельность государственных органов, направленная на регламентирование порядка совершения валютных операций.Государство вообще и Российская Федерация в частности регулируют валютные отношения с учетом экономических задач государства. Для Российской Федерации с момента провозглашения ее суверенитета характерна политика либерализации в регулировании валютных отношений. Отменена существовавшая в годы советской власти государственная монополия на валюту и на часть валютных ценностей и на операции с ними. Разрешен, хотя и под контролем государства, вывоз из страны валюты и ряда валютных ценностей. Допускается в известных пределах обращение на территории страны иностранной валюты в качестве платежного средства.

В процессе валютного регулирования изменяется и система органов, осуществляющих это регулирование.

Допуская в известных пределах обращение иностранной валюты и валютных ценностей, государство обеспечивает приоритет собственной валюты.

Так, денежные обязательства, возникающие при совершении сделок с золотом и серебром, должны быть выражены и оплачены в валюте Российской Федерации. В соответствии с решением Совета Безопасности РФ «Об итогах работы Государственной комиссии по рассмотрению причин резкой дестабилизации финансового рынка» в расчетах между конечными потребителями запрещено применять валюту иностранных государств. В связи с этим на предприятиях розничной торговли и других предприятиях, обслуживающих население, запрещается объявлять цены на товары и услуги в иностранной валюте.

Оценка вложения капитала в уставный фонд предприятия с иностранными инвестициями осуществляется в валюте Российской Федерации.

Основы организации и осуществления валютного регулирования определены Законом РФ «О валютном регулировании и валютном контроле». Более детальное регулирование частных вопросов, связанных с валютными отношениями, осуществляется в других законодательных и иных нормативных актах, в том числе ведомственных (однако имеющих общее значение).

В соответствии с законодательством органом государственного валютного регулирования является Центральный банк Российской Федерации (Банк России) (ст. 53 Федерального закона «О Центральном банке Российской Федерации (Банке России)»; ст. 9 Закона РФ «О валютном регулировании и валютном контроле»).

В этих целях Банк России:

а) определяет сферу и порядок обращения в Российской Федерации иностранной валюты и ценных бумаг в иностранной валюте;

б) издает нормативные акты, обязательные к исполнению в Российской Федерации резидентами и нерезидентами;

в) осуществляет все виды валютных операций;

г) устанавливает правила проведения резидентами и нерезидентами в Российской Федерации операций с иностранной валютой и ценными бумагами в иностранной валюте, а также правила проведения нерезидентами в Российской Федерации операций с валютой Российской Федерации и ценными бумагами в валюте Российской Федерации;

д) устанавливает порядок обязательного перевода, ввоза и пересылки в Российскую Федерацию иностранной валюты и ценных бумаг в иностранной валюте, принадлежащих резидентам, а также случаи и условия открытия резидентами счетов в иностранной валюте в банках за пределами Российской Федерации;

е) устанавливает общие правила выдачи лицензий банкам и иным кредитным учреждениям на осуществление валютных операций и выдает такие лицензии;

ж) устанавливает единые формы учета, отчетности, документации и статистики валютных операций, в том числе уполномоченными банками, а также порядок и сроки их представления;

з) готовит и публикует статистику валютных операций Российской Федерации по принятым международным стандартам;

и) выполняет другие функции, предусмотренные Законом.

Указанный Закон закрепляет статус всех субъектов валютных отношений, в том числе резидентов и нерезидентов.

Резиденты - это:

А) физические лица, имеющие постоянное местожительство в Российской Федерации, в том числе временно находящиеся за ее пределами;

б) юридические лица, созданные в соответствии с законодательством Российской Федерации, с местонахождением в Российской Федерации;

в) предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством Российской Федерации, с местонахождением в Российской Федерации;

г) дипломатические и иные официальные представительства Российской Федерации, находящиеся за пределами Российской Федерации;

д) находящиеся за пределами Российской Федерации филиалы и представительства резидентов, указанных в п. «б» и «в».

Нерезидентами являются:

А) физические лица, имеющие постоянное местожительство за пределами Российской Федерации, в том числе временно находящиеся в Российской Федерации;

б) юридические лица, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами Российской Федерации;

в) предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами Российской Федерации;

г) находящиеся в Российской Федерации иностранные дипломатические и иные официальные представительства, а также международные организации, их филиалы и представительства;

д) находящиеся в Российской Федерации филиалы и представительства нерезидентов, указанных в п. «б» и «в».

Закон РФ «О валютном регулировании и валютном контроле» устанавливает, что операции с иностранной валютой и пенными бумагами в иностранной валюте подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала.

Регулирование валютного курса

Регулирование валютного курса осуществляется министерством финансов, центральным банком или специально созданными органами валютного контроля и представляет собой совокупность мер, включающих:Дисконтную политику - изменение учетной ставки центрального банка, что ведет к изменению притока иностранного капитала в страну. Если ставка растет, то улучшается платежный баланс и повышается курс национальной валюты;

девизную политику - влияние центрального банка на курс национальной валюты путем купли-продажи на валютном рынке иностранных валют. Покупая иностранные валюты за национальную, центральный банк увеличивает спрос на них и тем самым добивается снижения курса национальной валюты;

валютные интервенции;

Официальное изменение курса национальной денежной единицы через:

Девальвацию - официальное снижение курса денежной единицы, дающее известные преимущества экспортерам страны, которые при обмене валютной выручки получают больше национальных денежных единиц;

валютный демпинг - экспорт товаров по ценам ниже мировых нормальных цен, связанный с отставанием при инфляции падения покупательной способности денег от падения курса инфляционной валюты, в результате чего у экспортера появляется добавочная прибыль и за счет нее осуществляется понижение цен на экспортные товары;

ревальвация - повышение официального курса национальной денежной единицы к иностранным валютам (сдерживает развитие экспорта: удорожает его и удешевляет импорт).

Рыночное регулирование международных валютных отношений предполагает свободное формирование на валютном рынке спроса и предложения валют и в соответствии с этим установление их курсовых отношений. Однако на практике такого свободного рынка не существует, поскольку государство вмешивается в валютные отношения. Поэтому рыночное и государственное регулирование дополняют друг друга. Среди различных форм государственного регулирования важнейшее место занимают валютные ограничения - системы экономических, организационных, правовых мер, регламентирующих операции с национальной и иностранными валютами.

Теория абсолютного паритета покупательной способности утверждает, что обменный курс между валютами двух стран равен соотношению уровней цен в этих странах.

Органы валютного регулирования

Органами валютного регулирования в Российской Федерации являются Центральный банк Российской Федерации и Правительство Российской Федерации. Центральный банк Российской Федерации устанавливает единые формы учета и отчетности по валютным операциям, порядок и сроки их представления, а также готовит и опубликовывает статистическую информацию по валютным операциям.Центральный банк Российской Федерации, Правительство Российской Федерации, а также специально уполномоченные на то Правительством Российской Федерации федеральные органы исполнительной власти осуществляют все виды валютных операций, регулируемых настоящим Федеральным законом, без ограничений. Перечень органов валютного регулирования, является исчерпывающим - это Центральный банк РФ и Правительство РФ.

Законом определена компетенция обоих органов, в пределах которой может осуществляться их нормотворческая деятельность, которая заключается в праве издавать акты в области валютного регулирования только для реализации функций, предусмотренных настоящим Законом. Ранее действовавшим Законом устанавливалось, что только Центральный банк РФ являлся основным органом валютного регулирования в РФ.

Центральный банк Российской Федерации, Правительство Российской Федерации, а также специально уполномоченные на то Правительством Российской Федерации федеральные органы исполнительной власти осуществляют все регулируемые виды валютных операций, без ограничений. Органами валютного регулирования в Российской Федерации являются Центральный банк Российской Федерации и Правительство Российской Федерации.

Если порядок осуществления валютных операций, порядок использования счетов (включая установление требования об использовании специального счета) не установлены органами валютного регулирования в соответствии с настоящим Федеральным законом, валютные операции осуществляются, счета открываются и операции по счетам проводятся без ограничений. При установлении требования об использовании специального счета органы валютного регулирования не вправе вводить ограничения, не предусмотренные настоящим Федеральным законом.

Не допускается установление органами валютного регулирования требования о получении резидентами и нерезидентами индивидуальных разрешений.

Не допускается установление органами валютного регулирования требования о предварительной регистрации, за исключением случаев, установленных частью 3 статьи 12, частью 5 статьи 15 настоящего Федерального закона.

Центральный банк Российской Федерации устанавливает единые формы учета и отчетности по валютным операциям, порядок и сроки их представления, а также готовит и опубликовывает статистическую информацию по валютным операциям.

Центральный банк Российской Федерации, Правительство Российской Федерации, а также специально уполномоченные на то Правительством Российской Федерации федеральные органы исполнительной власти осуществляют все виды валютных операций, регулируемых настоящим Федеральным законом, без ограничений.

Валютно-правовое регулирование

Валютное регулирование - это деятельность государственных органов, направленная на регламентирование порядка совершения валютных операций.Цель валютного регулирования - проведение в условиях рыночной экономики эффективной денежно-кредитной политики, выступающей инструментом достижения макроэкономических целей государства.

Регулирование валютных отношений осуществляется с учетом экономических задач государства. Российская Федерация после провозглашения своего суверенитета стала осуществлять политику либерализации в регулировании валютных отношений: отменена государственная монополия на валюту и на часть валютных ценностей, а также на операции с ними; разрешен под контролем государства вывоз из страны валюты и ряда валютных ценностей; в определенных случаях и пределах допускается обращение на территории страны иностранной валюты в качестве платежного средства.

Статьей 3 Федерального закона «О валютном регулировании и валютном контроле» определены следующие основные принципы валютного регулирования:

3) единство внешней и внутренней валютной политики РФ;

Валютное правовое регулирование осуществляется на двух уровнях: нормативном и индивидуальном.

Нормативно-правовое регулирование состоит в создании (разработке и утверждении) правовых норм, объектом которых являются общественные отношения, связанные с валютой.

Индивидуально-правовое регулирование - это применение правовых норм к конкретным жизненным обстоятельствам, что влечет за собой возникновение, изменение и прекращение конкретных валютных правоотношений.

Основы организации и осуществления валютного регулирования определены Федеральным законом «О валютном регулировании и валютном контроле». Более детальное регулирование частных вопросов, связанных с валютными отношениями, осуществляется в других законодательных и иных нормативных актах, в том числе ведомственных (имеющих, однако, общее значение).

В соответствии с указанным выше Федеральным законом основным органом валютного регулирования являются Центральный банк РФ (Банк России) и Правительство РФ. Для реализации функций в сфере валютного регулирования эти органы в пределах своей компетенции издают нормативные правовые акты, обязательные для резидентов и нерезидентов.

Выступая в качестве органов валютного регулирования, Банк России и Правительство РФ обладают, как уже отмечалось, нормотворческой функцией, т. е. вправе издавать в пределах своей компетенции нормативные правовые акты, обязательные для резидентов и нерезидентов. Закон различает исключительную компетенцию Банка России, исключительную компетенцию Правительства РФ и совместную компетенцию Банка России и Правительства РФ по принятию актов валютного законодательства. Так, например, нерезиденты на территории РФ вправе открывать банковские счета (банковские вклады) в иностранной валюте и валюте РФ только в уполномоченных банках. Порядок открытия и ведения банковских счетов (банковских вкладов) нерезидентов, открываемых на российской территории, в том числе специальных счетов, устанавливает Банк России (ч. 1,2 ст. 13).

Акты валютного законодательства принимаются Банком России в форме инструкций, положений и указаний, а Правительством РФ - в форме постановлений и распоряжений. Акты валютного законодательства, принимаемые федеральными органами исполнительной власти в пределах их компетенции, имеют форму главным образом приказов, инструкций и положений.

В сфере валютного регулирования Банк России вправе издавать нормативные правовые акты:

Устанавливающие порядок и условия биржевых торгов иностранной валютой (п. 11 ч. 1 ст. 1 Федерального закона «О валютном регулировании и валютном контроле»);

- устанавливающие порядок осуществления валютных операций по сделкам между уполномоченными банками, совершаемым ими от своего имени и за свой счет (ч. 2 ст. 9 Федерального закона «О валютном регулировании и валютном контроле»);

- устанавливающие порядок открытия и ведения банковских счетов (банковских вкладов) нерезидентов, открываемых на территории РФ (ч. 2 ст.

13 Федерального закона «О валютном регулировании и валютном контроле»).

В качестве органа валютного регулирования Банк России реализует не только нормотворческие, но и контрольные функции. В частности, на него возложена обязанность по установлению единых форм учета и отчетности по валютным операциям, порядка и сроков их представления. В целях реализации этой обязанности Банк России принял указание № 1376-У «О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации». Банк России также готовит и опубликовывает статистическую информацию по валютным операциям.

Особенностью правового статуса органов валютного регулирования является право осуществлять все виды валютных операций без ограничений. Однако в настоящее время такое право предоставлено не только органам валютного регулирования, но и специально уполномоченным на то Правительством РФ федеральным органам исполнительной власти. Например, на основании постановления Правительства РФ № 813 «О проведении валютных операций Службой внешней разведки Российской Федерации» такое право предоставлено СВР России.

В целях усиления контроля за валютными операциями Банк России запретил реализацию гражданам на территории России товаров (работ, услуг) за наличную иностранную валюту. При этом все расчеты между уполномоченными предприятиями и гражданами за реализуемые последним товары (работы, услуги) на территории РФ могут осуществляться в рублях и иностранной валюте во всех формах, принятых в международной практике (включая оплату кредитными и дебетными картами), за исключением расчетов наличной иностранной валютой.

Эффективной системой валютного регулирования является валютная интервенция. Она заключается в том, что Банк России вмешивается в операции на валютном рынке в целях воздействия на курс рубля путем купли или продажи иностранной валюты. Банк России проводит валютные интервенции для того, чтобы максимально приблизить курс рубля к его покупательной способности ив то же время найти компромисс между интересами экспортеров и импортеров.

В некотором занижении курса рубля заинтересованы предприятия сырьевого комплекса, они обеспечивают основную часть валютной выручки России. В некотором завышении курса рубля заинтересованы предприятия, получающие сырье, материалы, комплектующие детали из-за рубежа, а также отрасли промышленности, пока производящие продукцию, которая не конкурентоспособна по сравнению с иностранной продукцией. Особенно актуально это для сельскохозяйственного производства, так как более чем на 1/3 потребность страны в продовольствии удовлетворяется за счет импорта.

Наряду с валютной интервенцией Банк России предпринимает ряд административных мер, позволяющих адекватно осуществлять валютное регулирование.

К таким мерам, в частности, относятся:

Лимитирование операций коммерческих банков по купле-продаже иностранной валюты на валютном рынке. Для этого банкам, имеющим валютную лицензию, устанавливается «открытая позиция». Она определяется для банка как разница между суммой иностранной валюты, купленной за свой счет с 1 января отчетного года, и суммой иностранной валюты, проданной банком за свой счет и за тот же период времени;

- разработка совместно с Федеральной таможенной службой системы методов экономического и административного воздействия на экспортеров, задерживающих возврат валюты в отечественные банки, что было вызвано оседанием значительной части валюты в иностранных банках.

Большое внимание Банк России уделяет регулированию обращения наличной иностранной валюты, поскольку этот вопрос имеет для России актуальное значение.

Законодательством РФ определены следующие правовые основы функционирования внутреннего валютного рынка:

А) покупка и продажа иностранной валюты в Российской Федерации производятся через уполномоченные банки в порядке, устанавливаемом Банком России;

б) Центральному банку РФ в целях регулирования внутреннего валютного рынка РФ предоставлено право устанавливать предел отклонения курса покупки иностранной валюты от курса ее продажи, а также проводить операции по покупке и продаже иностранной валюты;

в) при осуществлении внешнеторговой деятельности резиденты обязаны полученную иностранную валюту зачислять на свои счета в уполномоченных банках и затем репатриировать (возвращать) ее на территорию РФ.

Регулирование валютных операций

Валютная политика (в/п) – совокупность мер в области валютных отношений, осуществляемых государством в соответствии с выработанными политическими и экономическими ориентирами.Различают текущую и долговременную в/п:

Текущая в/п состоит в регулировании валютного курса, валютных операций и других параметров валютного рынка.

Долговременная в/п связана со стратегическим управлением и предполагает модификацию валютной системы, валютного рынка в целом.

Общим средством осуществления валютной политики является введение валютных ограничений.

Валютные ограничения – характеристики условий и пределов осуществления валютных операций, связанные с защитой национальной валюты. Они включают ограничения общей возможности распоряжаться валютой или её конкретным использованием.

Классификация валютных ограничений (в/о):

1. По направлению движения капитала:

контроль за оттоком капитала;

контроль за притоком капитала;

2. По сферам приложения:

текущие операции платежного баланса;

финансовые операции (движение капиталов и кредитов, перевод прибылей, налоговые и другие платежи);

3. По формам контроля:

регламентация;

ограничение;

запрещение;

4. По области применения:

операции резидентов;

операции нерезидентов.

Современные способы в/о:

1. Лицензирование приобретения иностранной валюты и проведение валютных операций;

2. Дифференциацию валютных курсов и валютных счетов;

3. Количественные и временные ограничения на проведение валютных операций.

К формам в/о относят ограничения на:

1. Конвертируемость национальной валюты;

2. Прямые и портфельные инвестиции;

3. Обращение наличной национальной и иностранной валюты;

4. Получение кредитов от нерезидентов и выдачи кредита нерезидентам;

5. Проведение операций с золотом и иными драгоценными металлами.

В РФ не ограничивают:

Расчеты за экспорт определённого круга товаров при условии, что срок возврата валютной выручки не превысит 3 года со дня пересечения таможни;

Расчеты за производимые резидентами за пределами РФ строительные и подрядные работы, сроки платежа за который не более 90 дней и срок возврата валютной выручки – не более 5 лет со дня заключения договора;

Расчеты по страхованию и перестрахованию, срок действия договора – не более 5 лет;

Переводы физ. лицом в РФ и из РФ валюты не более $75000 для покупки или продажи ценных бумаг.

Для проведения валютных операций резиденты в кредитных организациях одновременно открывают текущий, транзитный и специальный транзитный счета:

Транзитный валютный счет – счет для зачисления в полном объеме поступлений в иностранной валюте, в том числе и не подлежащих обязательной продаже.

Специальный транзитный валютный счет – счет для учета совершаемых операций покупки иностранной валюты и ее обратной продажи.

Текущий валютный счет – счет для учета средств, остающихся после обязательной и обратной продажи. Средства с него могут использоваться на любые цели.

Валютное законодательство – это система правовых норм, определяющая принципы валютных ограничений, закрепляющая на правовом уровне порядок осуществления валютных операций и полномочия органов и агентов валютного регулирования.

Экспорт – вывоз товара, работ, услуг, результатов интеллектуальной деятельности, в т.ч. исключительных прав на них, с таможенной территории РФ за границу без обязательства об обратном ввозе.

Импорт – ввоз товара, работ, услуг, результатов интеллектуальной деятельности, в т.ч. исключительных прав на них, с таможенной территории РФ за границу без обязательства об обратном вывозе.

Факт экспорта и импорта фиксируется:

– для товара – в момент пересечения товаром таможенной границы;

– для услуг и интеллектуальной собственности – в момент предоставления услуг и прав.

Товар – любое движимое имущество (включая все виды энергии) и отнесенные к недвижимому имуществу воздушные, морские суда, суда внутреннего плавания, космические объекты, являющиеся предметом внешнеторговой деятельности.

Услуги – предпринимательская деятельность, направленная на удовлетворение потребностей других лиц, за исключением деятельности, осуществляемой на основе трудовых правоотношений.

Интеллектуальная собственность – исключительные права на литературные, художественные и научные произведения, программы для ПК и базы данных, смежные права, права на изобретения, промышленные образцы и т.д.

Валютный контроль. Это определение степени соответствия реального процесса ведения валютных операций законодательно установленным валютным ограничениям.

Валютный контроль в узком смысле – это проверка регламентов проведения валютных операций в целях приведения их в соответствие с разработанными нормами и предъявляемыми требованиями.

Валютный контроль в широком смысле – это контроль за введенными государством валютными ограничениями, обусловленными целями и планами валютной политики, осуществляемый на основе действующего законодательства.

Методы валютного контроля бывают прямые и косвенные.

Косвенные представляют собой контроль за уровнем цен, объемами и направлениями платежей.

Прямые состоят в контроле за обоснованностью проведения валютных операций.

Валютное регулирование – это процесс реализации валютной политики государства путем устранения выявленных в ходе валютного контроля отклонений от законодательно установленных валютных ограничений.

Органами валютного контроля и регулирования являются ЦентроБанк и Правительство. Это организации, издающие на основе выработанной валютной политики нормативные акты, обязательные к исполнению, которые контролируют валютные операции.

Агентами являются подотчетные ЦБ банки, таможенные органы, налоговые службы. Это организации, которые могут осуществлять функции валютного контроля и валютного регулирования.

Государственное валютное регулирование

Система валютного регулирования и валютного контроля представляет собой комплекс законодательных, нормативных и административных ограничений на проведение валютных операций. Государственное регулирование в этой области призвано обеспечить экономическую безопасность страны, содействовать подъему ее экономики за счет расширения внешнеэкономических связей, создавать условия для внешнеторговой интеграции в мировое хозяйство.Вхождение России в мировую экономику привело к развитию комплекса "валютных отношений". Это, в свою очередь, повлияло на формирование российского валютного рынка и его регулирование со стороны государства. Актуальным становится вопрос жесткого контроля и определения этапов экономического развития, на которых его следует применять. На этот вопрос помогает ответить мировая практика использования административных и экономических методов регулирования валютных рынков. Известно, что промышленно развитые страны практически ныне не прибегают к административным методам, поскольку они противоречат принципам Международного валютного фонда (МВФ). Практика использования ими данных методов на разных этапах экономического развития вплоть до полной их отмены служит для страны, находящейся в стадии переходного периода, наглядным примером.

Валютный контроль активно использовался абсолютным большинством государств в критические для них периоды. Была, к примеру, необходимость восстановления хозяйства в послевоенные годы и в период либерализации экономических отношений. Валютный контроль применялся также в целях защиты финансовой самостоятельности, стабильности денежной системы, укрепления курса национальной валюты, мобилизации валютных ресурсов. В соответствии с особенностями экономического развития разных стран при определении форм и методов валютного контроля существовали достаточно серьезные различия. Значительные расхождения наблюдались и в сроках действия систем контроля, в тактике отказа от валютных ограничений. Тем не менее, такие государства объединяло понимание того, что на определенном отрезке исторического развития при умелом использовании этого механизма валютный контроль может служить одним из важных элементов экономической политики государства. И это естественно. Ведь он обеспечивает стабильность и постепенность рыночных реформ, сохраняет валютные ресурсы государства на стадии сложных процессов трансформации экономики.

Система валютного контроля успешно реализовывалась в различные периоды во Франции, Великобритании, Японии, Германии, Австрии, Италии, Новой Зеландии, Ирландии, Испании и многих других государствах. В настоящее время практически во всех развитых странах валютный контроль отменен, так как он выполнил свои функции. Однако большинство развивающихся государств, страны с переходными экономиками в той или иной мере активно используют его возможности. Так, в соответствии с данными МВФ одно лишь обязательное условие репатриации валютной выручки в настоящий момент зафиксировано в правовых актах около 50 государств. В их число входят Китай, Кипр, Чехия, Венгрия, Иран, Израиль, Польша, ЮАР, Турция и др. Системы валютного контроля, ограничивающие валютные операции с помощью административных мер, функционируют в Венгрии и Чехии. В Греции и Португалии существуют ограничения на операции, связанные с движениями капиталов. В Польше полноту репатриации валютной выручки контролируют уполномоченные банки при наличии либеральной заявительной системы открытия счетов резидентами за границей.

Таким образом, можно говорить о широком спектре тактических подходов при организации валютного контроля, которым может воспользоваться государство. Необходимо отметить, что даже в случае формальной отмены валютного контроля, как правило, осуществляется хотя бы статистическое наблюдение за процессами, происходящими при движении капиталов. Зачастую при этом реализуются механизмы, ранее применявшиеся в валютном контроле (Германия, Япония). Эти же механизмы используются и при решении задач борьбы с "отмыванием грязных" денег, чему мировое сообщество придает сейчас большое значение. Не случайно, все большее внимание уделяется совершенствованию законодательства по борьбе с "отмыванием" преступно нажитых капиталов. Принятая ныне свобода валютного обмена во Франции означает принципиальное улучшение структурной эффективности французской экономики, что, однако не устранило проблем, связанных с ухудшением платежного баланса, "отмыванием грязных" денег, налоговым мошенничеством.

Валютные ограничения - это меры запретительного характера. Они направлены на лимитирование и регламентацию операций резидентов и нерезидентов с валютой и другими валютными ценностями. В отличие от других инструментов они не влияют на размер денежной массы внутри страны. Валютные ограничения являются также составной частью валютного контроля, который включает и мероприятия государства по надзору, регистрации, статистическому учету указанных операций. Как разновидность валютной политики они преследуют такие цели, как выравнивание платежного баланса, поддержание валютного курса, концентрация валютных ценностей в руках государства для решения текущих стратегических задач. Осуществляются же через регулирование международных платежей и переводов капитала, репатриации прибылей, движения золота, денежных знаков и ценных бумаг, через запрет свободной купли-продажи иностранной валюты, а также концентрацию в руках государства иностранной валюты и других валютных ценностей.

Способы валютных ограничений разнообразны. Это - централизация валютных операций в центральном и уполномоченных банках, лицензирование валютных операций, т.е. требование предварительного разрешения органов валютного контроля для приобретения импортерами или должниками иностранной валюты. Используется полное или частичное блокирование валютных счетов, огранивается обратимость валют. Соответственно вводятся разные категории валютных счетов: свободно конвертируемые и внутренние (в национальной валюте с использованием в пределах страны), а также - по двусторонним правительственным соглашениям, клиринговые, блокированные и др. Различают две основные сферы валютных ограничений: текущие операции платежного баланса (торговые и "невидимые" операции) и финансовые (движение капиталов и кредитов, перевод прибылей, налоговых и других платежей).

Формы валютных ограничений отражают их внутреннее содержание и структуру, они различаются по сферам применения. По текущим операциям платежного баланса практикуются, прежде всего, ограничения на операции нерезидентов. Таково блокирование выручки иностранных экспортеров от продажи товаров в данной стране, ограничение их возможностей распоряжаться этими средствами. Применяются также ограничения на операции резидентов. Сюда относятся обязательная продажа валютной выручки экспортеров полностью или частично центральному и уполномоченным банкам, имеющим его валютную лицензию, продажа иностранной валюты импортерам лишь при разрешении органа валютного контроля.

Валютное регулирование в России претерпело существенные изменения. В СССР оно основывалось на государственной монополии. Права на совершение операций в валюте, включая само владение валютой, принадлежали исключительно государству. Все платежи и поступления в валюте осуществлялись в рамках валютного плана страны. Валюта же как собственность государства продавалась и покупалась у советских организаций и граждан по фиксированному официальному курсу, установленному Госбанком СССР. Обращение валюты и валютных ценностей внутри страны, включая владение ими, преследовалось в уголовном порядке. С переходом России к рыночным отношениям изменился и характер валютного регулирования в стране - сделаны попытки отстраниться от административного регулирования, хотя в полной мере достичь этого не удалось.

Под валютным регулированием следует понимать степень вмешательства органов государственной власти в процессы функционирования валютного и финансового рынков. Это касается порядка совершения валютных операций резидентами и нерезидентами на территории страны и резидентами за ее пределами, а также образования централизованного валютного фонда государства, ввоза и вывоза национальной и иностранной валюты. Государство определяет права и обязанности юридических и физических лиц в отношении владения, пользования и распоряжения валютными ценностями, устанавливает ответственность за нарушение валютного законодательства, узаконивает полномочия и функции органов и агентов валютного контроля.

В рамках валютного регулирования устанавливается состав возможных участников валютных рынков: резиденты и нерезиденты. К резидентам относятся граждане, имеющие постоянное местожительство, хозяйствующие субъекты, их представительства и филиалы, созданные в соответствии с законодательством, дипломатические и иные представительства за пределами страны. Нерезидентами считаются иностранные граждане и хозяйствующие субъекты как за пределами государства, так и на ее территории, а также иностранные дипломатические представительства и международные организации. Данная классификация представляется исключительно важной, поскольку разные субъекты обладают различными правами и обязанностями.

Один из объектов валютного регулирования - валютные операции. Они представляют собой сделки и иные действия, предметом которых являются валютные ценности. Таковы разнообразные операции по переходу права собственности на валютные ценности. Сюда относятся сделки с использованием в качестве средств платежа иностранной валюты и платежных документов в иностранной валюте, международные денежные переводы, а также ввоз, вывоз и пересылка из страны и в страну валютных ценностей. Помимо операций с собственно иностранной валютой могут быть операции с ценными бумагами в иностранной валюте. Это - платежные документы (чеки, векселя, и т.п.), фондовые ценности (акции, облигации), драгоценные металлы (за исключением бытовых изделий и лома золота, серебра, металлов платиновой группы), природные драгоценные камни (за исключением бытовых изделий и лома алмазов, рубинов, изумрудов, сапфиров и др.). Валюта Российской Федерации не относится к валютным ценностям и потому подпадает под валютное регулирование только в части операций нерезидентов с валютой РФ. Операции с иностранной валютой и ценными бумагами в иностранной валюте подразделяются на текущие валютные операции и операции, связанные с движением капитала.

Статус национальной валюты зависит от конкурентоспособности страны на внешних рынках и от внутреннего состояния экономики. Чем больше внутренняя экономика нуждается в защите от иностранных конкурентов, тем ниже степень конвертируемости национальной валюты.

Но правомочия собственника (владение, пользование и распоряжение иностранной валютой и валютными ценностями) ограничиваются тем, что они строго регламентированы государством. Основная задача регулирования внутреннего валютного рынка страны - регламентация числа участников внутреннего валютного рынка и их поведения, характера валютных операций, в частности, по осуществлению внешнеэкономической деятельности и др. Это позволяет контролировать соотношение спроса и предложения иностранной валюты на валютном рынке и ограничивать появление и воздействие негативных факторов (например, спекулятивных операций), дестабилизирующих валютный рынок. Резиденты могут покупать иностранную валюту только в строгом порядке и на определенные государством цели. При этом покупка-продажа валюты допускается лишь через уполномоченные банки, что дает государству возможность взять под контроль валютные операции. Для борьбы с отмыванием "грязных денег" и ограничением притока незаконно нажитых капиталов валютные средства должны иметь легальное происхождение. Они считаются приобретенными законным путем, если были получены из строго определенных источников. Для резидентов этими источниками являются средства валютных фондов (резервов) различных уровней. Это также валютная выручка от разрешенной внешнеэкономической деятельности, взносы в уставный капитал, валютные кредиты от уполномоченных банков и нерезидентов на основании лицензии, валюта, приобретенная на внутреннем валютном рынке через уполномоченные банки, и средства благотворительных фондов.

Законными источниками валютных средств для нерезидентов являются средства, переведенные, ввезенные или пересланные из-за границы, поступления за реализуемые на территории страны товары и услуги, средства, поступающие в погашение обязательств перед владельцами счетов, проценты, уплачиваемые уполномоченными банками, поступления со счетов других нерезидентов в уполномоченных банках, доходы от инвестиций на территории государства. Для определения легальности происхождения средств в иностранной валюте при совершении валютных операций в уполномоченный банк представляются надлежащим образом оформленные банковские документы, содержащие информацию о валютной операции.

Для ограничения спроса на иностранную валюту внутри страны и защиты от ее негативного влияния на экономику страны запрещается реализация товаров за иностранную валюту, исключая случи, установленные законодательством. Как правило, все расчеты в иностранной валюте на территории страны при реализации гражданам товаров осуществляются в безналичном порядке. Такому ограничению подвергаются не только торговые сделки, но все виды обращения наличной иностранной валюты за исключением некоторых случаев. Так, допускается зачисление на счет в уполномоченном банке неиспользованного остатка наличной иностранной валюты, ранее полученной для оплаты расходов, связанных с выездом и пребыванием за границей командированных работников.

Следующая статья валютного регулирования - счета в иностранной валюте. Они могут открываться как резидентам, так и нерезидентам. Регулирование режимов функционирования также помогает государству в административном порядке воздействовать на спрос и предложение иностранной валюты на внутреннем валютном рынке и предотвращать отток иностранной валюты за границу. Валютные счета открываются только при наличии у клиента необходимых, надлежащим образом оформленных документов, среди которых справка из налоговых органов, подтверждающая отсутствие задолженности у клиента перед государством. Таким способом производится "отсев" недобросовестных участников валютного рынка. Государство ограничивает также возможность резидентов свободно открывать валютные счета за ее пределами, так как в противном случае это приводит к утечке валюты и нарушению платежного баланса страны.

Необходимо отметить, что валютный контроль является только надстройкой над системой валютного регулирования в целом, если такая система предполагает наличие валютных ограничений, и решает вполне конкретные задачи, поставленные перед ним в тот или иной момент экономического развития общества. Валютный контроль осуществляется органами и агентами валютного контроля.

Одно из важнейших направлений деятельности органов валютного контроля - формирование цивилизованного валютного рынка, создание таких условий, при которых возможно более эффективное использование валютных ресурсов в интересах развития экономики. Утечка валютной выручки от экспорта товаров и невозврат предоплаты по их импорту предприятиями наносят значительный ущерб экономике страны. Из нее выкачивается сырье, расхищаются недра. Оседание валютной выручки в других странах способствует созданию там дополнительных рабочих мест, развитию экономики в целом. В России же идет обратный процесс. Здесь превышение вывоза капитала над ввозом в виде кредитов, прямых и портфельных инвестиций может трактоваться как бегство капитала в связи с ограниченностью возможностей инвестирования этих средств во внутреннюю экономику.

Итак, цель валютного контроля - обеспечить соблюдение валютного законодательства при осуществлении валютных операций. Поэтому и основные его направления - соответствие валютных операций действующему законодательству, выполнение резидентами обязательств в иностранной валюте перед государством, проверка обоснованности платежей в иностранной валюте и проверка объективности учета и отчетности по валютным операциям.

В чем состоят основные цели валютного регулирования в России в период трансформации экономики? Во-первых, усиление значимости национальной валюты и уменьшение инфляционного давления на валютный курс. Во-вторых, стимулирование притока иностранной валюты и контроль за возвратом валютной выручки экспортерами. В-третьих, стимулирование активности субъектов внешнеэкономической деятельности, т. е. поощрение промышленного экспорта и создание условий для импорта технологий, обеспечивающих развитие импортозамещающих производств.

Рассмотрим теперь методы совершенствования валютного контроля. Во-первых, необходимо привести валютное законодательство в соответствие с законодательством Российской Федерации, в части прав и обязанностей уполномоченных банков перед клиентами. Речь идет об обязанности сохранения банковской тайны. Перед Центральным банком Российской Федерации свои обязанности имеют агенты валютного контроля. Другими словами, необходимо предоставить банкам право на вмешательство в дела клиента. Кроме того, немаловажным является устранение организационных противоречий в структуре субъектов валютного контроля, четкое разграничение их полномочий. Во-вторых, необходимо ориентировать валютный контроль на предотвращение валютных нарушений, а не на применение штрафных санкций к уже совершенному правонарушению. Практика показывает, что даже высокий уровень автоматизации позволяет обнаружить не более 10% совершенных правонарушений.

Кроме того, важно развивать систему валютного контроля в направлении установления связей с другими государствами по расследованию валютных афер со стороны получателей денег, как это было сделано с США. Но нужно помнить, что валютный контроль может быть эффективным только в том случае, если одновременно принимаются меры по развитию внутреннего рынка. Лишь с наступлением общей стабилизации экономики страны будут созданы условия для постепенного наращивания валютных запасов в стране, пополнения валютных резервов, выплаты внешнего долга и общей стабилизации валютного рынка.

Методы валютного регулирования

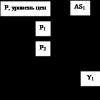

Для реализации основной цели валютного регулирования - обеспечения заданной динамики валютного курса в соответствии с официальным валютным режимом - органы валютного регулирования (центральный банк) могут использовать широкий круг как специальных методов и инструментов, так и ряд общих методов денежно-кредитного регулирования.Характеристика методов:

1. Маневрирование процентными ставками. Наиболее часто применяемый среди методов валютного регулирования, используется с целью коррек-тировки миграции капитала и стабилизации валютного курса (в рамках процентной политики центрального банка), а также воздействия на курс национальной валюты путем валютных интервенций центрального банка и валютных организаций (в рамках девизной политики).

2. Изменение процентных ставок (ставки рефинансирования) центрального банка. Используется при реализации процентной политики позволяет не только скорректировать условия рефинансирования для банков-резидентов, но и воздействовать на валютный курс и платежный баланс. В условиях пассивного платежного баланса центральный банк может повышать ставку рефинансирования и тем самым стимулировать приток капитала из тех стран, где она ниже. Приток капитала улучшает состояние платежного баланса, создает дополнительный спрос на национальную валюту и тем самым способствует повышению ее курсовой стоимости. И, наоборот, при активном сальдо платежного баланса для целей его уравновешивания центральный банк снижает ставку рефинан-сирования (и соответственно ставки по своим операциям), что вызывает отток капиталов за рубеж. Это останавливает процесс удорожания курсовой стоимости национальных денег. Однако эти манипуляции центрального банка с процентными ставками могут ухудшить денежно-кредитные условия функционирования субъектов национальной экономики (например, вызвать удорожание кредита или, наоборот, необоснованный рост денежного предложения). Это означает, что если внешние и внутренние цели не совпадают, это неизбежно ведет к их конфликту. В этих условиях использование вышеотмеченного метода носит очень ограниченный характер.

3. Валютные интервенции. Валютная интервенция представляет собой прямое вмешательство центрального банка в деятельность валютного рынка с целью корректировки курса национальной валюты путем купли-продажи иностранной валюты (девизов). В условиях дефицита платежного баланса, когда спрос на иностранную валюту повышается (что может нежелательным образом отразиться на курсе национальной валюты), центральный банк продает иностранную валюту, компенсируя избыточный спрос на нее. Это, в конечном счете, стабилизирует обменный курс национальных денег. В условиях положительного сальдо платежного баланса и роста предложения иностранной валюты центральный банк ее скупает, обеспечивая стабильность рынка национальной валюты. В результате своей деятельности центральный банк способствует поддержанию необходимого соотношения спроса и предложения иностранной валюты и тем самым ограничивает «коридор волатильности» (пределы колебаний) курса национальных денег. Для интервенции, как правило, используются официальные золотовалютные резервы, поэтому поддержание подобным методом обменного курса национальной валюты при хроническом дефиците платежного баланса может привести к существенному снижению их уровня. В этих условиях более эффективна комбинация методов процентного регулирования (дисконтной политики) и проведения интервенций: центральный банк с помощью инструментов процентной политики целенаправленно завышает стоимость национальной валюты на рынке, обеспечивая рост спроса на нее. В случае же необходимости проводятся валютные интервенции. Выделяют «стерилизованные» и «нестерилизованные» валютные интервенции. «Стерилизованные» интервенции предполагают одновременное проведение мероприятий, нейтрализующих влияние интервенций на внутренний денежный рынок (и прежде всего на денежную базу). Это означает, что изменение в ходе интервенции иностранных нетто-активов компенсируется соответствующими обратными изменениями внутренних активов (например, покупкой-продажей государственных ценных бумаг). «Нестерилизованные» интервенции не предполагают подобных компенсирующих мер. Однако необходимо учитывать, что проведение валютных интервенций не затрагивает сущностных причин долгосрочного движения валютных курсов, что снижает их эффективность как метода валютного регулирования.

4. «Протекционистские меры», т.е. меры, направленные на защиту национальной экономики и ее валюты (отметим, что валютная интервенция может использоваться не только для обеспечения устойчивости национальной валюты, но и в протекционистских целях: для поддержания ее реальной стоимости на заниженном уровне с целью стимулирования экспорта).

5. «Валютные ограничения». Представляют законодательные или административные ограничения в отношении тех или иных операций резидентов (нерезидентов) с валютой и другими валютными ценностями. Разновидностями валютных ограничений являются валютная блокада, регулирование международных платежей и движения капитала (репатриации прибыли, ценных бумаг и т.д.), запрет на свободную покупку-продажу иностранной валюты внутри страны, концентрация в руках государства иностранной валюты и валютных ценностей, множественность валютных курсов и др. Жесткость валютных ограничений определяется уровнем развития экономики, положением страны во внешнеэкономическом обороте, конкретной ситуацией, сложившейся на валютном рынке. Использование большинства валютных ограничений предполагает ограничение обратимости национальной и иностранной валют, блокирование (полное или частичное) валютных счетов, требование лицензирования и централизации валютных операций (выделение так называемых «уполномоченных банков»).

6. Девальвация и ревальвация - традиционные методы валютной политики. При использовании режимов фиксации (скользящей фиксации) обменного курса национальной валюты по отношению к иностранной, нарушение синхронности процессов девальвации (ревальвации) и инфляции (девальвации) может привести к изменению реального курса национальных денег. В результате реальный курс будет отклоняться от официального, что и требует девальвации (ревальвации) валюты. Девальвация (снижение официальной курсовой стоимости национальной валюты) в определенной степени способствует повышению конкурентоспособности экспорта и улучшению состояния платежного баланса (но может привести к росту инфляционных ожиданий и соответственно цен на внутреннем рынке). Ревальвация (рост официальной курсовой стоимости национальной валюты) оказывает на внешний сектор противоположное девальвации действие, т.е. дестимулирует экспорт и может ухудшить состояние платежного баланса. Но в то же время ревальвация дает прямые выгоды импортерам (покупка иностранной валюты в обмен на ревальвированную национальную валюту обходится дешевле) и кредиторам (за счет понижающего действия ревальвации на инфляцию).

7. Управление официальными золотовалютными резервами. Проводится с целью их диверсификации позволяет снизить возможные потери в результате обесценения тех или иных резервных валют. В целях поддержания валютных резервов на достаточном уровне центральные банки осуществляют управление валютными резервами, т.е. формирование их оптимальной структуры и рациональное их размещение (в зависимости от стабильности резервной валюты, а также от ее курса к национальной денежной единице). Используются следующие формы размещения валютных резервов: покупка государственных ценных бумаг, выраженных в резервной валюте, размещение средств в депозиты (как правило, краткосрочные) зарубежных банков.

8. Продажа или покупка золота. Применяется с целью воздействия на конъюнктуру рынка золота.

9. Изменение режима обратимости валют.

10 Диверсификации валютных резервов.

11. Регулирование платежного баланса.

Регулирование межбанковского (биржевого и внебиржевого) валютного рынка

В период относительной дестабилизации ситуации на валютном рынке усиливается роль биржевого рынка, а в условиях устойчивого функционирования валютной сферы экономики повышается значимость межбанковского рынка.

В зависимости от уровня развития страны сложились две основные формы торговли иностранной валютой. В развитых странах широкое распространение получила торговля на внебиржевом межбанковском валютном рынке, а в развивающихся странах и странах с переходной экономикой - проведение валютных аукционов.

Однако по мере развития страны и перехода к более гибкому курсообразованию (формированию полноценного валютного рынка) практика аукционов должна замещаться свободной торговлей валютой на внебиржевом межбанковском рынке.

Двойной валютный рынок предполагает деление валютного рынка на две части: коммерческий рынок, где используется официальный (заниженный) валютный курс, и финансовый рынок (движения капиталов, долгосрочных кредитов), где операции проходят по рыночному (реальному) курсу. Данный метод валютного регулирования (протекционистского характера) позволяет в определенной степени экономить валютные резервы, снижая потребность в валютной интервенции.

Валютные кредиты представляют собой движение ссудного капитала в сфере валютных отношений, связанное с предоставлением валютных ресурсов во временное пользование и соблюдением основных принципов кредитования (возвратность, срочность, платность кредита). Чаще всего данный инструмент валютного регулирования реализуется путем получения странами-реципиентами инвестиционных кредитов от стран-доноров. Основными кредиторами обычно выступают международные финансово-кредитные организации.

Система валютного регулирования

Валютная политика включает конкретные механизмы воздействия на валютный курс и платежный баланс, процедуру принятия решений, состав и полномочия органов, отвечающих за их реализацию.Валютное регулирование - это ряд мер, определяющих политику государства по вопросу регулирования валютных отношений, как на внутреннем, так и на внешнем рынке.

Под валютным регулированием понимают:

Деятельность государственных органов по управлению обращением валюты;

- контроль за валютными операциями;

- воздействие на валютный курс национальной валюты;

- ограничения использования иностранной валюты;

- совокупность законодательных, административных, экономических и организационных мероприятий, определяющих порядок проведения операций с валютными ценностями.

Валютное регулирование есть во всех странах мира и включает в себя мероприятия по осуществлению тех или иных регулирующих функций в области валютной политики:

Накапливать статистические данные об экспорте-импорте страны;

- регулировать вывоз из страны стратегического сырья;

- регламентировать ввоз или вывоз национальной валюты из страны, покупку-продажу ценных бумаг;

- покупку недвижимости на территории страны (резидентами и нерезидентами);

- курс валюты данной страны по отношению к прочим валютам;

- регулируемый порядок проведения операций с валютой резидентами и нерезидентами (осуществление ими платежей, инвестиций);

- порядок репатриации прибыли.

Валютное регулирование определяется проводимой государством валютной политикой и может носить как либеральный (в странах с открытой экономикой), так и ограничительный характер.

Либеральный характер ограничивается регулированием конъюнктуры валютного рынка, не затрагивая структурных основ формирования валютного курса.

Ограничительный характер имеет целью целенаправленное воздействие на формирование валютного курса и платежного баланса.

Формы валютного ограничения разнообразны:

Ограничения.

- Запреты.

- Блокирование счетов.

Методы валютного регулирования сложно разделить на административные и экономические, хотя на практике они взаимосвязаны.

Административные включают ряд жестких, принудительных мер, установленных государством законодательным путем и обязательных для исполнения. Отменить действия этих мер может только государство.

Экономические - воздействие на участников внешнеэкономических отношений путем экономической заинтересованности в определенных формах осуществления тех или иных валютных операций.

В целях реализации валютной политики государство осуществляет валютный контроль.

Валютный контроль - согласованная система мер по обеспечению выполнения тех или иных мероприятий для осуществления детального контроля за:

Экспортно-импортными операциями;

- операциями с ценными бумагами на внешнем рынке;

- деятельностью нерезидентов;

- правами и обязанностями резидентов;

- валютообменными операциями;

- продажей части валютной выручки участниками внешнеэкономической деятельности.

Валютный контроль может быть рассмотрен в нескольких аспектах:

1. Он является одной из функций государственного управления. Валютный контроль обеспечивает проверку деятельности участников валютных отношений для выявления случаев отклонения от выполнения управляющих предписаний государства.

2. Валютный контроль представляет собой стадию конкретных управленческих действий государства. Так, установив правило обязательного возврата в страну (репарации) экспортной выручки резидентов, государство в лице органов и агентов валютно-экспортного контроля отслеживает движение выручки практически по каждому внешнеторговому контракту через систему паспортов сделок.

3. Валютный контроль - форма обратной связи в системе регулирования валютных от ношений.

4. Валютный контроль направлен на обеспечение соблюдения правил валютных операций (валютных ограничений).

Предметом валютного контроля являются любые валютные операции.

Валютные операции - это предусмотренные валютным законодательством действия экономических субъектов, совершаемые в отношении валюты и валютных ценностей, и подлежащие государственному регулированию и контролю для целей защиты национальной валюты и в целом экономического суверенитета страны.

Субъекты валютного контроля - это государственные органы, а в ряде случаев негосударственные организации и учреждения, которые наделены полномочиями проводить мероприятия по проверке соблюдения валютного законодательства.

Агентами валютного контроля являются организации, которые в соответствии с законодательными актами страны могут осуществлять функции валютного контроля.

Агенты валютного контроля подотчетны соответствующим органам валютного контроля.

Агенты валютного контроля, как правило, негосударственные организации и учреждения, на которые законом возложена обязанность осуществления контрольных функций. Полномочия агентов исчерпываются правом нести наблюдение за валютными операциями и проверять исполнение валютного законодательства. Например, агентами валютного контроля выступают негосударственные банки, имеющие право на выполнение валютных операций («уполномоченные банки»). Совершая валютные операции по поручению клиентов, банки обязаны контролировать законность этих операций.

Полномочия агентов валютного контроля по проведению проверок ограничиваются операциями, совершаемыми с их участием. Так, банк не вправе и не обязан проверять законность валютных операций своего клиента, осуществляемых через другой банк.

Подконтрольными объектами выступают физические и юридические лица, совершающие валютные операции. В системе управления валютными отношениями эти лица являются адресатами властных предписаний, что вызывает необходимость контроля за выполнением таких предписаний.

Лица - участники валютных отношений подразделяются на две группы в зависимости от их связи с государством:

Резидентов страны;

- нерезидентов страны.

Агенты валютного контроля выполняют следующие валютные операции:

Покупка и продажа иностранной валюты;

- ведение валютных счетов физических и юридических лиц;

- выдача кредитов в иностранной валюте;

- депозитные операции и операции с иностранной валютой на валютной бирже;

- операции по счетам «Лоро», т.е. счета, открываемые банком у себя на имя банков-корреспондентов;

- открытие корреспондентских счетов иностранным банкам;

- предоставление услуг иностранным фирмам и представительствам;

- инкассирование валютной выручки;

- операции с дорожными чеками и пластиковыми карточками;

- прием платежей в иностранной валюте.

Главным документом для осуществления валютного контроля считается паспорт сделки (ПС) - документ, включающий: реквизиты уполномоченного банка на транзитный валютный счет, в котором должна поступить экспортная валютная выручка; реквизиты предприятия-экспортера, включая официальное наименование, полный юридический адрес, код ОКПО и номер транзитного валютного счета; реквизиты иностранного покупателя (наименование, страна, адрес); реквизиты условия контракта, в том числе сумму контракта, валюту платежа, форму расчетов и сроки поступления валютной выручки.

Что касается Российской Федерации, то здесь выделяют следующие основные организационно-правовые формы валютного контроля.

Общий (неспециализированный) валютный контроль, включающий в себя контроль специальной службы, а также взаимодействующих с ней налоговых и правоохранительных органов. В рамках общего контроля реализуется большинство направлений валютного контроля путем проведения проверок.

Общий валютный контроль распространяется на валютные операции всех участников валютных отношений. Он базируется, прежде всего, на непосредственной проверке документации контролируемого объекта.

Как организационная форма, общий валютный контроль представляет собой объединение федеральных органов исполнительной власти, деятельность которых направлена на осуществление контроля за законностью валютных операций всех видов.

В качестве ключевого звена системы общего валютного контроля валютно-экспортный контроль России наделялся следующими правами:

1. получать информацию от любых органов и агентов валютного контроля Российской Федерации;

2. получать информацию от Министерств внутренних дел, безопасности, обороны, Службы внешней разведки Российской Федерации и по ставшим известными им фактам нарушения валютного законодательства;

3. проводить документальные проверки валютных операций резидентов и нерезидентов;

4. требовать у юридических и физических лиц документы, связанные с осуществлением валютных операций;

5. обращаться за содействием к иностранным правительственным и неправительственным организациям, фирмам и банкам за содействием при проведении проверок деятельности за рубежом российских юридических и физических лиц;

6. привлекать аудиторские фирмы для проведения аудита внешнеэкономической деятельности проверяемых объектов.

Банковский валютный контроль, объединяющий деятельность Банка России, его территориальных учреждений, а также подотчетных Банку России агентов - уполномоченных банков. Общими для этих субъектов являются те направления контроля, которые связаны с наблюдением за законностью валютных операций, осуществляемых через кредитные организации.

Если уполномоченный банк контролирует только операции своих клиентов, то Банк России, как орган валютного контроля, проверяя уполномоченный банк, следит за выполнением:

Валютных правил в самостоятельных операциях уполномоченного банка;

- обязанностей агента валютного контроля при проведении клиентских операций;

- валютных правил клиентами банка при проведении через данный уполномоченный банк валютных операций.

Как организационно-правовая форма валютного контроля банковский валютный контроль опосредует контроль государства за совершением всех банковских валютных операций на территории Российской Федерации или операций резидентов за ее пределами с использованием организационной структуры банковской системы России.

Таможенный валютный контроль. Данная форма объединяет деятельность органов государственного таможенного комитета РФ по контролю за валютными операциями, связанными с перемещением валютных ценностей и товаров через таможенную границу России.

Предметом таможенного валютного контроля выступают только те валютные операции, которые связаны с перемещением денежных средств или товаров через границу России, а именно:

Перемещение через таможенную границу рублей, ценных бумаг и также валютных ценностей в рублях;

- валютные операции, связанные с перемещением через таможенную границу товаров и транспортных средств: с вывозом и ввозом товаров, реимпортом и реэкспортом товаров, транзитную торговлю.

Основным методом контроля выступают проверки, осуществляемые:

Силу факта перемещения через границу валютных ценностей и товаров;

- документальные проверки в ходе таможенного оформления с использованием, при необходимости, приемов фактического контроля (досмотра и т.п.);

- по инициативе таможенных органов - «целевые проверки» лиц-участников внешнеэкономической деятельности с использованием широкого круга источников информации (документальных и фактических) о хозяйственной деятельности лица.

Методы валютного контроля. Методы валютного контроля представляют собой «совокупность» конкретных приемов и способов осуществления контрольных действий. Применительно к государственному контролю выделяют методы: наблюдения, обследования, анализа, проверки, ревизии.

Под наблюдением понимают ознакомление с деятельностью объекта контроля без применения сложных приемов получения и оценки информации.

Обследование затрагивает отдельные стороны финансовой деятельности с привлечением широкого круга источников информации как документального, так и не столь формального характера опросов, анкетирования и т.п.

Анализ характеризуется обработкой документальной информации с использованием специальных аналитических математических приемов. Этот метод может применяться как дополнительный.

Проверка касается, как правило, специальных вопросов деятельности объекта (например, осуществление валютных операций или отдельных видов таких операций), исследуемых на основе документов на предмет выявления нарушений законодательства.

Ревизия - наиболее эффективный, но и наиболее «болезненный» для проверяемого лица метод контроля. В ходе ревизии могут изучаться любые стороны финансово-хозяйственной деятельности на основе проверки как документальных, так и фактических данных.

Указанные методы представляют собой совокупность конкретных действий субъектов контроля.

Такие действия могут быть разделены на две большие группы в зависимости от источников используемых данных:

Документальный контроль - такие способы, как формальная и арифметическая проверка финансовых документов; юридическая оценка отраженных в документах финансово-хозяйственных операций; логическая проверка возможности документально оформленных финансово-хозяйственных операций и ряд других;

- фактический контроль - все те контрольные действия, которые направлены на изучение фактического состояния проверяемых объектов по данным их осмотра в натуре: инвентаризация, экспертная.

При организации контроля за поступлением валютной выручки от экспорта товаров работа таможенных органов осуществляется в несколько его этапов:

Предварительный,

- информационно-аналитический,

- окончательный документальный.

Предварительный контроль включает определение правильного оформления ПС, грузовой (ГТД) и достоверности содержащейся в них информации, а также контроль соответствия условий внешнеторговой деятельности действующему законодательству.

Информационно-аналитический контроль обеспечивает формирование учетной карточки валютного контроля (УК) и направление ее в уполномоченные банки для проведения работы по идентификации поступившей валютной выручки, получение и обработку учетных карточек, заполненных банком, сопоставление и анализ информации о фактически поступивших денежных средствах, а также выявление нарушителей валютного и таможенного законодательства.

Информационно-аналитический контроль предполагает формирование УК на основании ГТД, в соответствии с которой было произведено таможенное оформление товара, и передачу этой карточки в уполномоченный банк. УК, поступившая в банк, содержит информацию о стоимости товара и дате его вывоза за пределы РФ. После зачисления соответствующих валютных средств уполномоченный банк вносит в учетную карточку информацию о движении средств за данный товар.

При поступлении УК от уполномоченных банков в Главном научно-информационном вычислительном центре (ГНИВЦ) ГТК России по истечении 180 дней со дня экспорта товаров производят их анализ. При выявлении УК, в которых содержится информация о не зачислении валютных средств от экспорта товаров, такие учетные карточки возвращаются в уполномоченный банк и подвергаются проверке.

Организация валютного контроля в РФ строится на сочетании трех взаимодополняющих организационно-правовых форм: общей, банковской и таможенной. Их одновременное применение позволяет государству, во-первых, использовать объективно существующую способность банковской системы и таможенных органов контролировать определенные виды валютных операций, во вторых, учитывать особенности различных валютных операций, располагая, наряду с общим, двумя специализированными формами контроля.

Регулирование валютных отношений

С практической точки зрения для России особое значение имеют последствия кризиса, поскольку именно они определили основные параметры действующего валютного регулирования. Государственные финансовые органы были вынуждены признать, что базовые характеристики экономики оказались недостаточными для сохранения достигнутого уровня либерализации внешнеэкономических связей и валютных операций, так как рациональное с микроэкономической точки зрения поведение хозяйствующих субъектов приводило к всеобщему оттоку капитала из страны, в свою очередь грозившему коллапсом социально-экономической деятельности. Предпринятые чрезвычайные меры (фактический дефолт по значительной части государственных обязательств, временный мораторий на выплату частных долгов иностранным инвесторам, признание неизбежной 3-кратной девальвации рубля) и меры по значительному ужесточению валютного регулирования (дополнительные ограничения в биржевой торговле валютой, переход к 75-процентной обязательной продаже валютной выручки экспортерами, введение правил, повышающих издержки потенциально фиктивных внешнеэкономических сделок и т.д.) не только помогли значительно повысить платежеспособность государства и нормализовать валютный рынок, но и сохранить достаточно либеральный для населения режим покупки иностранной валюты.Валютное регулирование - это комплекс законодательный, административных и экономических мер в сфере валютных отношений, предпринимаемым государством на национальном и международном уровнях для управления движением валютных ценностей внутри страны и в процессе внешнеэкономической деятельности.