170 л с какой налог. Зависимость налога на транспорт от региона и мощности двигателя. Как рассчитать сумму платежей

1. Налогоплательщики-организации исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно. Сумма налога, подлежащая уплате налогоплательщиками - физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

2. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки, если иное не предусмотрено настоящей статьей.

Сумма налога, подлежащая уплате в бюджет налогоплательщиками-организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода.

Исчисление суммы налога производится с учетом повышающего коэффициента:

1,1 - в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 2 до 3 лет;

1,3 - в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 1 года до 2 лет;

1,5 - в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 1 года;

2 - в отношении легковых автомобилей средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

3 - в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет;

3 - в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

При этом исчисление сроков, указанных в настоящем пункте, начинается с года выпуска соответствующего легкового автомобиля.

Порядок расчета средней стоимости легковых автомобилей для целей настоящей главы определяется федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере торговли. Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей, подлежащий применению в очередном налоговом периоде, размещается не позднее 1 марта очередного налогового периода на официальном сайте указанного органа в информационно-телекоммуникационной сети "Интернет".

Сумма налога, исчисленная по итогам налогового периода налогоплательщиками-организациями в отношении каждого транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре, уменьшается на сумму платы, уплаченную в отношении такого транспортного средства в данном налоговом периоде.

В случае, если при применении налогового вычета, предусмотренного настоящим пунктом, сумма налога, подлежащая уплате в бюджет, принимает отрицательное значение, сумма налога принимается равной нулю.

Сведения из реестра представляются в налоговые органы ежегодно до 15 февраля в порядке, определяемом федеральным органом исполнительной власти в области транспорта по согласованию с федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

2.1. Налогоплательщики-организации исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки с учетом повышающего коэффициента, указанного в пункте 2 настоящей статьи.

3. В случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации (снятия с учета, исключения из государственного судового реестра и т.д.) в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде.

Если регистрация транспортного средства произошла до 15-го числа соответствующего месяца включительно или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц регистрации (снятия с регистрации) транспортного средства.

Если регистрация транспортного средства произошла после 15-го числа соответствующего месяца или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло до 15-го числа соответствующего месяца включительно, месяц регистрации (снятия с регистрации) транспортного средства не учитывается при определении коэффициента, указанного в настоящем пункте.

4. Утратил силу.

5. Утратил силу.

6. Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

В России владельцы всех видов машин, кроме сельскохозяйственных, обязаны ежегодно платить транспортный налог.

Эти платежи покрывают расходы на ремонт и обслуживание дорог, а также являются платой за вред, наносимый экологии.

Законом введена единая шкала транспортного налога по лошадям, но Налоговый кодекс позволяет регионам увеличивать и уменьшать ставки на свое усмотрение.

Хотя лошадиная сила больше не является официальной единицей измерения мощности двигателя в РФ, при расчете страховой премии по ОСАГО и ставки транспортного налога она все еще применяется.

Хотя лошадиная сила больше не является официальной единицей измерения мощности двигателя в РФ, при расчете страховой премии по ОСАГО и ставки транспортного налога она все еще применяется.

Сами люди тоже привыкли к такому измерению. При этом многих волнует вопрос о том, почему транспортный налог зависит от мощности двигателя.

Логика законодателей понятна. Чем мощнее машина, тем она габаритнее, соответственно, она создает повышенную нагрузку на дорожное покрытие.

Раз расходы на ремонт компенсируют за счет налогов, то их размер для владельцев более мощных ТС должны быть существеннее.

Мощность двигателя принято измерять в лошадиных силах. 1 л. с. показывает мощность, необходимую для подъема груза весом 75 кг на высоту 1 м за 1 с.

Обычно этот показатель измеряется в кВт, но значение л. с. в ряде стран различается. В России 1 лошадиная сила равна 735,5 ватт .

Есть несколько методов, позволяющих определить мощность двигателя ТС в лошадиных силах:

Есть несколько методов, позволяющих определить мощность двигателя ТС в лошадиных силах:

- При наличии документов на авто нужно посмотреть в них серийный номер двигателя. Затем следует попарно сложить последние 6 цифр, а результат разделить на 8,5. Полученное значение – это количество лошадей.

- Можно поискать сервис-центр, в котором есть агрегаты для расчета мощности двигателя. Они позволяют установить на 100% точное значение.

- Зная мощность в кВт, следует умножить его на 1,35962.

- Можно поделить мощность авто на 0,735, но результат будет не таким точным, как в предыдущем случае.

Закон не устанавливает единый порядок подсчета количества лошадиных сил, поэтому с измерениями могут возникнуть затруднения. В налоговой инспекции полученное значение рекомендуют округлять до двух знаков после запятой.

Ставка по Налоговому кодексу в зависимости от количества л. с.

Подробная таблица транспортного налога по мощности двигателя, актуальная на 2020 г.:

| Вид транспортного средства | Мощность двигателя, л. с. | Налоговая ставка, руб. за 1 л. с. |

| Легковые автомобили | до 100 | 2,5 |

| 100,1 — 150 | 3,5 | |

| 150,1 — 200 | 5 | |

| 200,1 — 250 | 7,5 | |

| от 250,1 | 15 | |

| Грузовые автомобили | до 100 | 2,5 |

| 100,1 — 150 | 4 | |

| 150,1 — 200 | 5 | |

| 200,1 — 250 | 6,5 | |

| от 250,1 | 8,5 | |

| Мотоцикл/мотороллер | до 20 | 1 |

| 20,1 — 35 | 2 | |

| от 35,1 | 5 | |

| Автобус | до 200 | 5 |

| от 200,1 | 10 | |

| Снегоход/мотосани | до 50 | 2,5 |

| от 50,1 | 5 | |

| Катер/моторная лодка | до 100 | 10 |

| от 100,1 | 20 | |

| Гидроцикл | до 100 | 25 |

| от 100,1 | 50 | |

| Яхта и другие парусно-моторные суда | до 100 | 20 |

| от 100,1 | 40 | |

| Самолет / вертолет и другие суда с двигателями | с 1 л. с. — 25 | |

| Несамоходное судно | С 1 т валовой вместимости — 20 | |

| Самолет с реактивным двигателем | с 1 кг силы тяги – 20 | |

| Другие ТС без двигателя | от 1 ед. ТС – 200 | |

Таким образом, транспортный налог в зависимости от мощности двигателя изменяется: чем она больше, тем выше ставка.

К примеру, размер налога на легковые и грузовые машины изменяется через каждые 50 лошадиных сил. Если ставка на 150 л. с. равняется 5, то на 170 лошадей она такая же, а на 200 лошадей уже будет выше.

На другие виды транспорта чаще всего действует только 2 налоговые ставки – одна для мощности двигателя до 100 л. с., другая – для мощности более 100 л. с.

Если рассмотреть, какой транспортный налог на 150 лошадей в разных регионах, окажется, что в одних областях РФ он нулевой, а в других достигает 25 руб. за 1 л. с.

Если рассмотреть, какой транспортный налог на 150 лошадей в разных регионах, окажется, что в одних областях РФ он нулевой, а в других достигает 25 руб. за 1 л. с.

Такой разброс объясняется действующим законодательством. Региональные власти наделены правом по своему усмотрению снижать или повышать ставку в десятикратном размере.

К примеру, для авто с двигателями до 100 л. с. налоговая ставка в Пермском крае, Вологодской области, в Башкирии и на Сахалине составляет максимальны 25 руб.

В Калужской, Калининградской, Томской областях, в Хакасии и Северной Осетии этот показатель существенно ниже – 5-6 руб.

В Ханты-Мансийской и Ненецком автономных округах, а также в Чечне ставка налога нулевая для ТС с мощностью двигателя до 150 лошадей.

Как рассчитать сумму платежей?

Владельцам транспортных средств нет необходимости подсчитывать размер налога – за них это сделает ФНС.

ФЗ №52 от 02.04.14 г. требует, чтобы граждане самостоятельно регистрировали свои ТС, на которые в дальнейшем начисляется налог. В противном случае автовладельцу грозит штраф.

Другая ситуация с юридическими лицами . Их закон обязывает самостоятельно считать свой транспортный налог и своевременно подавать данные в ФНС.

Произвести такие расчеты не составит труда: нужно уточнить ставку налога по месту регистрации, а затем просто умножить ее на количество лошадей в автомобиле.

Транспортный налог взимается со всех ТС, оборудованных двигателями.

Транспортный налог взимается со всех ТС, оборудованных двигателями.

Все же из этого правила есть и исключения. НК РФ четко определяет, до скольки лошадей не платится транспортный налог.

Он не взимается с легковых автомобилей мощностью до 100 лошадей, приобретенных при содействии органов соцслужбы, и моторных лодок мощностью не более 5 лошадей.

Независимо от числа л. с., не облагаются налогом суда, используемые промышленными предприятиями для вылова рыбы и транспортировки грузов, а также сельскохозяйственная техника.

Во многих регионах нулевая ставка налога также действует для машин, переоборудованных под нужды инвалидов, и для автомобилей многодетных семей.

Вас заинтересует:

2 комментария

Здравствуйте. Подскажите пожалуйста, я ветеран боевых действий, прописан в Москве. У меня машина ВОЛЬВО S80. 204 л.с. я знаю что я не оплачиваю налог до 200 л.с. Я буду оплачивать в полном объеме налог на машину или для меня будут какие-то скидки? Спасибо за ранее.

Калькулятор транспортного налога

предназначен для расчета налога на машину по мощности двигателя (лошадиным силам), который ежегодно обязаны платить собственники транспортных средств

Калькулятор ОСАГО

Таможенный калькулятор растаможки авто

Автокредит калькулятор

. Существует федеральный закон, определяющий базовые ставки налога на авто. Но местные власти могут их увеличивать до 10 раз и вводить новые категории и условия его уплаты, а также устанавливать льготы.

Оплатить налог на авто за 2020 год физические лица должны не позднее 1 декабря 2021 года, а юридические лица – не позднее 5 февраля 2021 года.

Калькуляторы транспортного налога по регионам РоссииКалькулятор транспортного налога на грузовые автомобили

Калькулятор транспортного налога на катер

Калькулятор транспортного налога на моторную лодку

Калькулятор транспортного налога на мотоцикл

Калькулятор транспортного налога на снегоход

Калькулятор транспортного налога на трактор

Во сколько вам обойдется транспортный налог, зависит от типа транспортного средства и мощности его двигателя (т.е. от количества лошадиных сил). Кроме того, не забудьте, что ежегодно следует приобретать и полис ОСАГО . Стоит заметить, что «львиную» долю бюджета при владении транспортным средством съедает топливо, поэтому не лишним будет своего автомобиля.

Расчет транспортного налога на автомобиль 2020 год

Алтайский Край Амурская область Архангельская область Астраханская область Белгородская область Брянская область Владимирская область Волгоградская область Вологодская область Воронежская область Еврейская АО Забайкальский край Ивановская область Иркутская область Кабардино-Балкарская Республика Калининградская область Калужская область Камчатский край Карачаево-Черкесская Республика Кемеровская область Кировская область Костромская область Краснодарский край Красноярский Край Крым Курганская область Курская область Ленинградская область Липецкая область Магаданская область Москва Московская область Мурманская область Ненецкий АО Нижегородская область Новгородская область Новосибирская область Омская область Оренбургская область Орловская область Пензенская область Пермский Край Приморский край Псковская область Республика Адыгея Республика Алтай Республика Башкортостан Республика Бурятия Республика Дагестан Республика Ингушетия Республика Калмыкия Республика Карелия Республика Коми Республика Марий Эл Республика Мордовия Республика Саха Республика Северная Осетия - Алания Республика Татарстан Республика Тыва Республика Хакасия Ростовская область Рязанская область Самарская область Санкт-Петербург Саратовская область Сахалинская область Свердловская область Севастополь Смоленская область Ставропольский край Тамбовская область Тверская область Томская область Тульская область Тюменская область Удмуртская Республика Ульяновская область Хабаровский Край Ханты-Мансийская АО Челябинская область Чеченская Республика Чувашская Республика Чукотский АО Ямало-Ненецкий АО Ярославская область

Автобусы Гидроциклы Автомобили легковые Грузовые автомобили Снегоходы, мотосани Мотоциклы и мотороллеры Несамоходные (буксируемые) суда Яхты и другие парусно - моторные суда Самолеты, имеющие реактивные двигатели Самолеты, вертолеты и иные воздушные суда, имеющие двигатели Катера, моторные лодки и другие водные транспортные средства Другие водные и воздушные транспортные средства, не имеющие двигателей Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу

Мощность транспортного средства:

кВт ЛС

Сумма транспортного налога к уплате:

руб.

На основании 28-й главы второй части Налогового кодекса РФ транспортный налог обязаны платить физические и юридические лица, являющиеся собственниками следующих транспортных средств: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в соответствии с законодательством РФ.

Произвести расчет налога на авто за 2020 год, который вы оплатите в 2021 г., вы можете воспользовавшись нашим калькулятором. Кроме того, вы можете и самостоятельно рассчитать налог на авто. Выберите свой регион и с помощью таблиц со ставками транспортного налога рассчитайте сумму.

НЕ подлежат налогообложению, транспортные средства:

- весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона документом, выдаваемым уполномоченным органом.

Собственник транспортного средства обязан уплатить налог, даже если оно не эксплуатируется или находится в ремонте. Чтобы избавиться от этой обязанности, необходимо снять транспортное средство с государственной регистрации.

Кроме того, с помощью нашего сайта вы можете , а также подходящий вашим запросам. Если вариантов несколько, то наш сайт поможет и выбрать наилучший вариант.

С середины лета налоговые инспекции рассылают автовладельцам уведомления об уплате транспортного налога. До 1 декабря 2014 года мы должны отдать государству должок за год минувший. Мы уточнили, кто, на сколько и за что раскошелится.

Что касается Москвы, то с 1 января 2013 года власти увеличили размер этого фискального сбора примерно на 13%. Обидно, конечно, но дело не в этом. А в том, что в налоговых органах работают люди. Которым свойственно ошибаться. Поэтому прежде, чем тряхнуть мошной, стоит проверить правильность предъявляемых автовладельцу требований. Для этого достаточно заглянуть в свидетельство о регистрации транспортного средства и уточнить мощность его мотора.

Далее смотрим, в какую категорию попадает автомобиль.

Машина с мотором слабее 70 л.с. транспортным налогом не облагается.

Обладание двигателем мощностью 70-100 л.с. включительно стоит 12 рублей за каждую «лошадь» ежегодно.

В случае авто с 100-125 л.с. под капотом, до конца этого года придется перечислить московскому бюджету по 25 рублей за «силенку».

Владелец мотора из диапазона 125-150 л.с. заплатит за то же самое уже по 35 рублей.

За агрегат в 150-175 л.с. включительно - по 45 рублей. Обладание каждой из 175-200 «лошадок» под капотом государство оценивает в 50 рублей.А в случае 200-225 л.с. - уже 65.

Хозяин серьезного агрегата мощностью 225-250 л.с. расстанется с 75 рублями за «лошадь»

Моторы свыше свыше 250 л.с. обходятся хозяевам по 150 рублей за каждую «кобылу».

В этом году будут сильно расстроены хитрые владельцы мощных авто, ранее регистрировавшие их на имя родственников-льготников. Например, на инвалидов, ветеранов, чернобыльцев и тому подобных граждан. С прошлого года льготы действуют только когда мотор слабее 200 л.с. Исключение – многодетные семьи.

Еще один нюанс касается новоиспеченных обладателей гибридных машин. Поясним на примере Toyota Prius. Его бензиновый мотор обладает мощностью 99 л.с. Но в фирменных технических характеристиках указана еще и суммарная мощность гибридного привода. Одновременная работа бензинового и электрического моторов высвобождает 136 л.с. И государство начисляет транспортный налог именно по последней цифре. Таким образом, московский владелец экологичной машины заплатит за 2013 год не по 12, а по 35 рублей за лошадиную силу. То есть не 1188 рублей, а 4760 рублей. Такая вот борьба за экологию по-русски.

Базовые ставки транспортного налога определены на федеральном уровне, а власти регионов сами устанавливают на своей территории коэфициенты к ним. Поэтому в разных регионах автовладельцы могут платить совершенно разные суммы.

Для сравнения приведем расценки, принятые в Санкт-Петербурге и Чеченской республике.

До 100 л.с. в Санкт-Петербурге – 24 руб/л.с., в Чечне – 0 руб/л.с.

От 100 л.с. до 150 л.с. в Санкт-Петербурге – 35 руб/л.с., в Чечне – 0 руб/л.с.

От 150 л.с. до 200 л.с. в Санкт-Петербурге – 50 руб/л.с., в Чечне – 5 руб/л.с.

От 200 л.с. до 250 л.с. в Санкт-Петербурге – 75 руб/л.с., в Чечне – 7 руб/л.с.

Более 250 л.с. в Санкт-Петербурге – 150 руб/л.с., в Чечне – 15 руб/л.с.

Таким образом, обладатель Mercedes GL 63 AMG (557 л.с.) из Чеченской республики заплатит в этом году 8355 рублей транспортного налога. А житель Петербурга с VW Tiguan (170 л.с.) – 8500 рублей.

www.avtovzglyad.ru

Сколько составляет транспортный налог на машину 280 л. с. в 2018 году

Налоговый кодекс РФ обязывает владельцев автомобилей зарегистрированных в нашей стране регулярно уплачивать обязательный платеж. Исключением могут быть только льготные категории граждан.

Налоговый кодекс РФ обязывает владельцев автомобилей зарегистрированных в нашей стране регулярно уплачивать обязательный платеж. Исключением могут быть только льготные категории граждан.

Перед тем как начинать рассчитывать сумму налога, целесообразно узнать, как рассчитывается транспортная пошлина. В случае если человек не пользуется машиной длительное время – следует снять ТС с учета, дабы не переплачивать лишние деньги.

Несколько нюансов расчета налога

Начисление транспортного налога идет на любой самоходный транспорт с двигателем.

Это может быть как машина, так и мотоцикл, вертолет и так далее. Сумма к оплате прямо пропорционально зависит от количества лошадиных сил мотора.

В случае замены двигателя, владелец обязан уведомить об этом ГИБДД по месту, где зарегистрирована машина. Сотрудники органа внесут все необходимые данные в ПТС и в дальнейшем, у владельца ТС не возникнет проблем с законодательством.

Для правильного расчета налога, помимо мощности, нужно знать следующую информацию:

Расчет налога для физических лиц

Для физических лиц транспортный налог начисляется согласно текущему законодательству. Этим вопросом занимается исключительно налоговая инспекция. Гражданин РФ обязан самостоятельно оповестить службу о покупке машины или другого транспортного средства. Все ставки для физлиц и организаций ничем не отличаются между собой.

Исключением может быть только наличие льгот, которые полагаются лишь некоторым категориям компаний и обычных людей.

Что делать юридическим лицам

Транспортный налог обязателен также и для юридических субъектов нашей страны. Компании перечисляют деньги в региональный бюджет по месту регистрации. Для всех фирм существует одна особенность – это самостоятельный расчет выплаты налога за ТС.

Сбор относится к расходам компании, поэтому можно использовать схему налогообложения «доходы минус расходы». Таким путем разрешается сократить сумму единого налога. Здесь есть интересная особенность – если сумма выплат за транспорт превысила обязательства, вы как юридическое лицо освобождаетесь от единого налога.

Для правильного определения сбора на машину учитывайте актуальную ставку, которая зависит от мощности автомобиля, налоговую базу и период отчетности. В различных регионах страны присутствуют предварительно установленные коэффициенты, которые также следует учитывать в подсчете суммы к оплате.

Все эти цифры позволяют откорректировать тариф в зависимости от возраста, стоимости машины и категории собственника ТС.

Помимо разовой годовой выплаты сбора компаниям, можно делать авансовые платежи в течение 12 месяцев. В результате сумму таких перечислений впоследствии вычтут из основного объема сбора.

Авансовый платеж составляет четверть от общей суммы пошлины. Организации должны каждый год подавать декларацию по транспортному налогу в органы национального страхования. Здесь же юридические лица проводят расчет полиса ОСАГО.

Форма декларации постоянно обновляется. Поэтому посмотреть этот документ со всеми изменениями можно на официальном сайте фонда страхования.

Налог на машину в 280 л. с. – это сколько в 2017-2018 году

Если автомобиль мощностью 280 лошадиных сил стоит менее 3-х миллионов рублей, тогда в расчет для примера возьмем следующую информацию:

Если автомобиль мощностью 280 лошадиных сил стоит менее 3-х миллионов рублей, тогда в расчет для примера возьмем следующую информацию:

- Регион регистрации ТС – Москва.

- Мощность автомобиля – 280 лошадиных сил.

- Период – 12 месяцев.

Ставка для машин свыше 250 лошадиных сил составляет 150 рублей на одну единицу измерения мощности. В расчете мы определяем налог за весь год.

Определяем сумму к выплате:

280 × 150 = 42 000 рублей.

Полученная цифра является суммой к обязательной выплате за машину мощностью 280 лошадиных сил.

Ставка по налогу может разниться в зависимости от региона. Пока в Москве эта цифра составляет 150 рублей, в Тверской области планка снижается до 90 руб. – это минимальная ставка по территории нашей страны.

Какие есть автомобили с мощностью 280 л. с.

Мощные автомобили с большой тягой могут быть не только легковыми. В эту категорию попадают и другие категории транспорта:

- Пассажирский.

- Грузовой.

- Специализированный.

Зачастую транспортный налог относится к владельцам спортивных автомобилей, которые даже не задумываются о том, сколько будет стоить ежегодная пошлина. Это может быть как Mazda RX-7, так и Infiniti G35.

Когда такие автомобилисты узнают о суммах налогов, они пытаются всеми силами заменить мотор на менее мощный. В ином случае реальная ситуация с машиной тщательно скрывается.

Процедура расчета налога для транспорта

Ранее мы упоминали, что для физических лиц рассчитывать транспортный налог самостоятельно не нужно – этим занимаются соответствующие организации и предоставляют счет к оплате.

Что касается юридических лиц – здесь ситуация обратная. Весь процесс подсчета нужно осуществлять на основании налогового законодательства и самостоятельно рассчитывать сумму к выплате. Отчетность подается по месту, где зарегистрирована компания, за которой закреплено одно или несколько транспортных средств.

Перед тем как осуществить расчет налога, нужно определить ставку, которая относится к автомобилям мощностью больше 250 лошадиных сил. Всю необходимую информацию можно взять на региональном налоговом ресурсе. Информация на официальном сайте также будет полезна физическим лицам, которые хотят знать, сколько придется заплатить за владение автомобилем мощностью 280 лошадиных сил.

Если для вашего региона ставки не предусмотрены, это не значит, что не придется платить. В расчет нужно брать ставку, которая утверждена в первом пункте статьи 361 НК РФ.

Формула подсчета транспортного налога выглядит следующим образом.

Сумма налога = количество лошадиных сил × ставка по региону (или общая) × время владения автомобилем: месяцы в году.

В качестве примера можно взять расчет транспортного налога для мощного автомобиля, который закреплен за московской компанией начиная с июля 2014 года. Сколько нужно заплатить за прошлый год владения ТС?

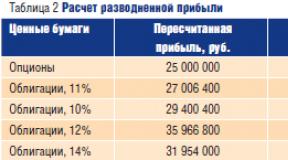

Отметим, что стоимость автомобиля превышает отметку 4 млн. в национальной валюте. Поэтому в подсчете мы будем учитывать повышающий коэффициент.

Согласно налоговому законодательству повышающий коэффициент в нашем случае составляет 1,5. Налоговая ставка – 15 рублей на каждую лошадиную силу.

Время владения – 6 месяцев. Поэтому в подсчете используем корректировочное число 0,5, так как данный срок составляет полгода.

В результате получаем следующую картину:

3 150 руб. налог = 280 × 15 × 0,5 × 1,5.

Юридические лица также подсчитывают авансовые платежи. Например, за 3-й квартал эта цифра будет составлять ¼ произведение налоговой ставки или базы.

1 050 = ¼ × 280 × 1,5.

Соответственно, нужно из общей суммы налога отнять цифры за первые два квартала, и в результате получится авансовая выплата по ТС мощностью 280 лошадиных сил за третий квартал.

Подводя итог, отметим, что мощные транспортные средства всегда рассматриваются налоговой службой как объект, к которому можно применять повышенные ставки.

Автомобили мощностью 280 лошадиных сил, как правило, требуют дополнительных расходов на их содержание, и это относится не только к обязательным налоговым платежам.

В данной статье мы подробно рассмотрели вопрос о начислении налога на машину модностью 280 л. с. и прочие сопутствующие моменты. Теперь вы знаете, от чего зависит обязательная сумма к выплате, а также как происходит процесс начисления налога для физических и юридических лиц. Учитывайте то, что законодательство постоянно меняется, и актуальную информацию касательно ставок и повышающих коэффициентов всегда можно узнать на официальном сайте налоговой службы.

Какой налог за 170 лошадиных сил

Чуда не произошло: Московская городская дума сегодня, 14 ноября, приняла в окончательном чтении закон о повышении транспортного налога. Новые ставки, из которых будет высчитываться сумма взноса автомобилистов в бюджет за владение транспортными средствами, вступят в силу с 1 января 2013 года.

Самое серьезное изменение коснется владельцев маломощных машин. Так, транспортный налог для автомобилей с двигателями мощностью до 100 л.с. хотят увеличить едва ли не в два раза. За каждую лошадиную силу нужно будет платить 12 рублей вместо прежних семи. Владельцам автомобилей, которые попадают под другие установленные категории мощности, придется доплачивать в среднем по пять рублей за каждую лошадиную силу. При этом автомобили мощностью до 70 л.с., как и прежде, налогом не облагаются.

В категории от 100 до 125 л.с. транспортный налог составит 25 рублей вместо нынешних 20 за лошадиную силу; за машины с двигателем мощностью от 125 до 150 л.с. — 35 рублей вместо 30 рублей; от 150 до 175 л.с. — 45 рублей вместо 38 рублей; от 175 до 200 л.с. — 50 рублей вместо 45 рублей; от 200 л.с. до 225 л.с. включительно — 65 рублей вместо прежних 60 рублей. При этом категорию более мощных автомобилей (более 225 л.с.) законопроект не затрагивает, транспортный налог для них останется прежним – 75 рублей за каждую лошадиную силу в диапазоне от 225 до 250 лошадиных сил и 150 рублей за автомобили мощностью более 250 лошадиных сил.

Ранее законопроект, внесенные в Мосгордуму мэром города Сергеем Собяниным, проверили и одобрили прокуратура и Контрольно-счетная палата. Чиновники отмечают, что данная мера поможет пополнить городскую казну на 2,5 млрд руб. за год, а также напоминают, что это первое повышение транспортного налога в Москве за восемь лет. По словам руководителя столичного департамента экономической политики и развития Максима Решетникова, «общий уровень индексации составляет примерно 13%, то есть 600 рублей в расчете на одного автовладельца».

Кроме того, документ содержит другое важное положение – полную отмену льгот для владельцев мощных автомобилей в Москве. Как пояснили в мэрии, это связано с тем, что в последнее время чиновниками фиксируется большое количество случаев, когда владельцы иномарок с двигателем мощностью более 200 л.с. оформляют ее на знакомого или родственника, относящегося к льготной категории граждан. Таким образом, они уходят от уплаты транспортного налога в полном объеме. Вместе с тем инициаторы законопроекта заверили, что автомобилей с моторами мощностью до 200 л.с. в Москве абсолютное большинство, поэтому отмена льгот коснется лишь немногих.

Отметим, что многие автовладельцы уклоняются от уплаты транспортного налога, а лидер Федерации автомобилистов России Сергей Канаев призывает последовать остальных их примеру. По его мнению, этот «абсурдный» налог не имеет отношения ни к транспорту, ни к содержанию дорог».

Напомним, накануне стало известно о еще одном предложении повысить транспортный налог – уже на федеральном уровне. В Минпромторге разработали новый план спасения отечественных автопроизводителей после вступления в ВТО и снижения ввозных пошлин, главными пунктами которого значатся повышение ставок транспортного налога и увеличение коэффициентов ОСАГО для подержанных автомобилей, не отвечающих современным экологическим нормам. Проще говоря, для «автохлама». По мнению авторов документа, это должно подтолкнуть владельцев старых автомобилей к их сдаче в утилизацию и приобретению новых российских машин. Инициатива, впрочем, не нашла поддержки – одним из первых предложение коллег раскритиковал Минфин.

Машины за 150 лошадей: льгот не будет

Региональные органы законодательной власти вправе регулировать льготы пенсионерам на транспортный налог. Законность данного права подтвердил Конституционный суд РФ после запроса Законодательного собрания Челябинской области по делу южноуральской пенсионерки, отстаивающей свое право на льготы по транспортному налогу.

Напомним, в феврале этого года в Уставном суде Челябинской области челябинка смогла добиться изменений в местном законе «О транспортном налоге». Дело в том, что в 2009 году в связи с изменением налоговой ставки пенсионерка лишилась льготы. В итоге владелица подержанного 240-сильного Mitsubishi Diamante вместо 200 рублей должна была уплачивать больше восьми тысяч рублей, а с 2011 года и вовсе по 18 тысяч.

Автомобиль был куплен еще в 2008 году. Иномарка с правым рулем и трехлитровым двигателем была пригнана из-за границы. Транспортный налог на 2008 год пенсионерка Нина Андреева оплатила по льготной схеме: по 70 копеек за лошадиную силу, то есть около 170 рублей. А в 2009 году вступили в силу изменения в областном законе «О транспортном налоге», согласно которым право на льготы получали только те пенсионеры, которые имели в собственности автомобиль с мощностью двигателя до 150 л. с. включительно. Для них ставка составляла рубль за «лошадь», остальные должны были уплачивать налог по стандартной ставке. С 2009 года по 2011 год стоимость одной лошадиной силы для автомобилей с двигателем от 200 до 250 л. с. увеличилась с 36,1 рубля до 75. Пенсионерка была вынуждена обратиться в областной суд с жалобой по ущемлению своих прав, правда там ей ответили отказом. Затем она отправилась в Верховный суд, но также получила отказ в удовлетворении требований. Отстаивая свое право на льготы, горожанка добралась до Уставного суда, который функционирует в нашей области с 2011 года и рассматривает соответствие местных законов Уставу области.

Льготы на оплату транспортного налога в Челябинской области получают пенсионеры и многодетные семьи. Эти категории налогоплательщиков уплачивают налог на транспорт по ставке 1 рубль с каждой лошадиной силы. Полностью освобождены от уплаты: лица, подвергшиеся радиации в Чернобыле; Герои советского Союза и Герои РФ; участники ВОВ; инвалиды 1,2 группы и родители детей-инвалидов; организации автотранспорта, кроме такси; организации, осуществляющие ремонт автодорог; аварийно-спасательные службы и другие.

Представители регионального минфина и законодательного собрания не поддерживали требование пенсионерки. «Граждане, имеющие в собственности автомобили свыше 150 лошадиных сил, не могут быть отнесены к социально незащищенным, так как к таким транспортным средствам относятся, как правило, дорогостоящие автомобили», – заявили в суде представители регионального министерства финансов.

Однако Уставной суд посчитал иначе и признал ограничение права пенсионеров, владеющих автомобилями мощностью свыше 150 л. с., не соответствующим основному закону области. Что означает, что женщина должна платить также как остальные автовладельцы-льготники, независимо от мощности двигателя. Данное решение разрешило владелице подержанного 240-сильного Mitsubishi платить за свой авто 240 рублей в год вместо 18 тысяч.

После данного решения Уставного суда Законодательное собрание Челябинской области отправило запрос в Конституционный суд РФ. Дело о проверке конституционности п. 2 ст. 4 закона Челябинской области «О транспортном налоге» было рассмотрено 29 октября текущего года. Заявитель попросил признать данный пункт закона соответствующим Конституции РФ.

«Согласно Налоговому кодексу РФ, транспортный налог является региональным налогом. Законодатель субъекта сам определяет ставку налога, порядок и сроки уплаты, а также налоговые льготы и основания для их использования налогоплательщиком, – сообщается в обосновании позиции суда на сайте Конституционного суда РФ. – Закон Челябинской области о транспортном налоге для отдельных категорий граждан и организаций предусматривает налоговые льготы как в виде освобождения от уплаты транспортного налога, так и в виде пониженной налоговой ставки. В частности, пониженная налоговая ставка при уплате транспортного налога установлена для пенсионеров.

Последующие изменения в условия предоставления пенсионерам ранее установленной для них льготы были внесены в закон с целью усиления адресности получения льготы. Осуществленное законодателем Челябинской области в пределах его дискреционных полномочий изменение правового регулирования отношений по льготному налогообложению не может расцениваться как снижающее конституционно обусловленный уровень социальной защиты пенсионеров и нарушающее их имущественные права. Таким образом, оспариваемая норма не может рассматриваться как нарушающая предписание Конституции РФ о законном установлении налогов и сборов и не противоречит Конституции РФ».

Теперь, согласно постановлению данного суда, пенсионерка Андреева обязана уплачивать транспортный налог в размере, превышающем размер получаемой пенсии.

«Не удивительно, что ограничение по льготам для мощных автомобилей было сохранено, – говорит владелец 286-сильного Jeep Grand Cherokee. – Южноуральские автомобилисты начали бы переоформлять мощные автомобили на своих пожилых родственников и платить копейки по льготной ставке, а это ведь непоправимые убытки для областного бюджета».

Налог на второй автомобиль

Вопрос от читателя:

«Здравствуйте, подскажите пожалуйста: - покупаем второй автомобиль в семью, оформляем на мужа, на него оформлен и первый автомобиль, будет ли какой-то дополнительный налог на второй автомобиль? Заранее спасибо, Анна »

Интересный вопрос, давайте подумаем…

Налог на второй автомобиль

Сейчас налог на второй автомобиль не взимается. То есть если у вас уже есть автомобиль, и вы покупаете еще один и оформляете его на себя, то никакого дополнительного налога у вас не будет. Расчет будет такой, налог на первый автомобиль тут все завит от количества лошадиных сил (например, у первого автомобиля 110 л.с., значит примерно 110 * 30 = 3300 рублей, сумма может отличаться от региона) + налог на второй автомобиль, зависимость также от лошадиных сил (допустим у второго автомобиля 170 л.с., а это значит 170*45=7650 рублей). Общий налог получается: налог за первый автомобиль + налог за второй автомобиль (3300 + 7650=10950 рублей). Никаких дополнительных плат быть не может.

Я рассчитывал сумму для своего региона, в вашем регионе сумма транспортного налога может отличаться. Однако условия, по которым рассчитывается транспортный налог неизменны. То есть нельзя в одном регионе России взимать дополнительный транспортный налог за второй автомобиль, а в другом нет.

Нужно отметить, что дополнительный налог на второй автомобиль, не платят и юридические лица. То есть если на фирму оформлены два и более автомобилей, то транспортный налог будет начисляться за каждый отдельно, а затем суммироваться, никаких дополнительных плат быть не может!

- Приказ Министерства транспорта РФ от 2 октября 2017 г. № 397 “О внесении изменений в Федеральные авиационные правила «Радиотехническое обеспечение полетов воздушных судов и авиационная электросвязь в гражданской авиации», утвержденные приказом Министерства транспорта […]

- Клумба из однолетников – уютно и красиво Цветы на приусадебном участке создают отличное настроение. Яркие разноцветные однолетние клумбовые растения весь сезон радуют глаз. Многие цветоводы неоднократно сталкивались с проблемой создания красивых цветников. Рассмотрим […]

- Приказ Министерства транспорта РФ от 19 августа 2015 г. N 250 "Об утверждении Федеральных авиационных правил "Порядок направления владельцем посадочной площадки уведомления о начале, приостановлении или прекращении деятельности на посадочной площадке, используемой при […]

- На какие машины необходимо устанавливать тахограф? На какие машины устанавливают тахографы? В настоящее время тахографы устанавливаются независимо от марки на грузовые автомобили, перевозящие опасные грузы; автобусы, имеющие больше 8 мест; грузовики, осуществляющие […]

- Федеральный закон от 29.07.2017 N 236-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием порядка и сроков направления информации в Государственную информационную систему о государственных и муниципальных платежах" О […]

- Увеличен пенсионный возраст для военнослужащих Предельный срок выхода на пенсию для военнослужащих увеличен на пять лет. Президент РФ Владимир Путин подписал Федеральный закон от 2 апреля 2014 года № 64-ФЗ "О внесении изменений в статьи 49 и 53 Федерального закона "О […]

- Закон г. Москвы от 5 ноября 2003 г. N 64 "О налоге на имущество организаций" (с изменениями и дополнениями) Закон г. Москвы от 5 ноября 2003 г. N 64"О налоге на имущество организаций" С изменениями и дополнениями от: 31 марта, 24 ноября 2004 г., 26 января, 26 октября, 23 […]

- 264 приказ минтранса ПРИКАЗ от 25 августа 2015 г. N 264 ОБ УТВЕРЖДЕНИИ АДМИНИСТРАТИВНОГО РЕГЛАМЕНТА ФЕДЕРАЛЬНОГО АГЕНТСТВА ВОЗДУШНОГО ТРАНСПОРТА ПРЕДОСТАВЛЕНИЯ ГОСУДАРСТВЕННОЙ УСЛУГИ ПО ВЫДАЧЕ ДОКУМЕНТА, ПОДТВЕРЖДАЮЩЕГО СООТВЕТСТВИЕ ЮРИДИЧЕСКОГО ЛИЦА, ОСУЩЕСТВЛЯЮЩЕГО […]

Порядок, ставки и сроки уплаты транспортного налога в Московской области на 2020-2019 г. определены Законом Московской области от 16.11.2002 № 129/2002-ОЗ (с соответствующими изменениями и дополнениями, действующими в 2020 г.).

Он распространяется на все города области. Административный центр – г. Москва. Крупные города Московской области: Балашиха, Бронницы, Дзержинский, Долгопрудный, Домодедово, Дубна, Егорьевск, Жуковский, Звенигород, Ивантеевка, Кашира, Коломна, Королёв, Котельники, Красноармейск, Лобня, Лосино-Петровский, Лыткарино, Мытищи, Орехово-Зуево, Подольск, Протвино, Пущино, Реутов, Рошаль, Серпухов, Фрязино, Химки, Черноголовка, Электрогорск.

Порядок и сроки уплаты налога

Налогоплательщики-организации Московской области уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Налог, подлежащий уплате по истечении налогового периода налогоплательщиками, являющимися организациями, уплачивается не позднее 28 марта года, следующего за истекшим налоговым периодом. Более подробно о порядке уплаты налога юридическими лицами читайте в статье по ссылке.

Срок уплаты транспортного налога для юридических лиц в Московской области в 2020 году

- за 1 квартал 2020 года - до 30 апреля 2020 года;

- за 2 квартал 2020 года (6 месяцев) - до 31 июля 2020 года;

- за 3 квартал 2020 года (9 месяцев) - до 31 октября 2020 года;

- за 4 квартал и весь 2020 год - 28 марта 2020 года

Справочно. Транспортный налог за 2019 год организациями уплачивается до 28 марта 2020 года.

Налогоплательщики, являющиеся физическими лицами (граждане РФ) , уплачивают транспортный налог на машину на основании налогового уведомления, направляемого налоговым органом.Сумма налога на машину определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Срок уплаты транспортного налога физическими лицами

С 2016 года изменился срок уплаты налога на автомобили для физических лиц - теперь налог необходимо оплатить до 01 декабря (ранее срок уплаты устанавливался до 01 октября).

Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог на автомобиль за 2018 г. необходимо оплатить до 1 декабря 2019 г., за 2019 г. – до 1 декабря 2020 г. , а за 2020 год - до 1 декабря 2021 года. Если 01 декабря является нерабочим днем, срок уплаты переносится на ближайший рабочий день.

Срок уплаты транспортного налога на автомобиль в Московской области в 2020 году - до 01 декабря 2020 г.

Ставки транспортного налога в Московской области

Ставки транспортного налога в Московской области устанавливаются соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах:

|

Наименование объекта налогообложения |

Налоговая ставка (в рублях) на 2018-2019, 2020 годы |

|

Автомобили легковые |

|

|

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): |

|

|

До 20 л.с. (до 14,7 кВт) включительно |

|

|

Свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно |

|

|

Свыше 35 л.с. (свыше 25,74 кВт) |

|

|

Автобусы |

|

|

Автобусы с количеством лет, прошедших с года выпуска, свыше 5 лет с мощностью двигателя (с каждой лошадиной силы): |

|

|

До 200 л.с. (до 147,1 кВт) включительно |

|

|

Свыше 200 л.с. (свыше 147,1 кВт) |

|

|

Грузовые автомобили с количеством лет, прошедших с года выпуска, до 5 лет включительно с мощностью двигателя (с каждой лошадиной силы): |

|

|

До 100 л.с. (до 73,55 кВт) включительно |

|

|

Свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно |

|

|

Свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

|

|

Свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно |

|

|

Свыше 250 л.с. (свыше 183,9 кВт) |

|

|

Грузовые автомобили с количеством лет, прошедших с года выпуска, свыше 5 лет с мощностью двигателя (с каждой лошадиной силы): |

|

|

До 100 л.с. (до 73,55 кВт) включительно |

|

|

Свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно |

|

|

Свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

|

|

Свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно |

|

|

Свыше 250 л.с. (свыше 183,9 кВт) |

|

|

Другие самоходные транспортные средства , машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) |

|

|

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): |

|

|

До 50 л.с. (до 36,77 кВт) включительно |

|

|

Свыше 50 л.с. (свыше 36,77 кВт) |

|

|

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): |

|

|

До 100 л.с. (до 73,55 кВт) включительно |

|

|

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): |

|

|

До 100 л.с. (до 73,55 кВт) включительно |

|

|

Свыше 100 л.с. (свыше 73,55 кВт) |

|

|

Гидроциклы с мощностью двигателя (с каждой лошадиной силы): |

|

|

До 100 л.с. (до 73,55 кВт) включительно |

|

|

Свыше 100 л.с. (свыше 73,55 кВт) |

|

|

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны или единицы валовой вместимости в случае, если валовая вместимость определена без указания размерности) |

|

|

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) |

|

|

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) |

|

|

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) |

Обратите внимание, при взимании налога на автомобиль применяются повышенные коэффициенты транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов рублей.

Внимание: в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили).

Льготы по уплате транспортного налога в Московской области

Налоговые льготы по уплате транспортного налога в Московской области предоставляются в соответствии с Законом Московской области «О льготном налогообложении в Московской области».

От уплаты транспортного налога освобождаются:

- общественные организации инвалидов (кроме водных и воздушных транспортных средств);

- организации, участниками которых являются общественные организации инвалидов, а также организации, применяющие труд инвалидов и лиц, получающих пенсию по старости.

Для физических лиц установлены льготы по уплате налога на легковые автомобили с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно, мотоциклы и мотороллеры с мощностью двигателя до 50 лошадиных сил (до 36,8 кВт) включительно (кроме многодетных семей).

Освобождаются от уплаты транспортного налога, но не более чем по одному транспортному средству за налоговый период, следующие физические лица:

- Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней;

- Чернобыльцы;

- Участники Великой Отечественной войны в соответствии;

- инвалиды I-II групп, инвалиды с детства (независимо от группы инвалидности).

Инвалидам 3 группы предоставляется льгота в размере 50 % скидки.

В Московской области многодетные семьи имеют право на льготы по уплате транспортного налога. Один из родителей (законных представителей) в многодетной семье освобождается от уплаты транспортного налога в отношении следующих отдельных категорий транспортных средств: автомобили, мотоциклы, мотороллеры, автобусы, тракторы. Льгота многодетным предоставляется на автомобиль с мощностью двигателя до 250 лошадиных сил (до 183,9 кВт) включительно, за исключением дорогостоящих автомобилей стоимостью выше 3 млн. рублей, в отношении которых применяются повышающие коэффициенты.

Налоговые льготы предоставляются не более чем по одному транспортному средству за налоговый период.

Дополнительные льготы в отношении автомобилей, оснащенных исключительно электрическими двигателями

С 2016 года по 2021 года в Московской области лица, на которых зарегистрированы автомобили, оснащенные исключительно электрическими двигателями, освобождаются от уплаты транспортного налога в отношении следующих категорий транспортных средств, признаваемых объектом налогообложения:

- автомобили легковые,

- мотоциклы,

- мотороллеры,

- автобусы,

- тракторы.

Дополнительным условием предоставления льготы для организацией, является направление высвобожденных средств на развитие организации.

Пенсионеры по старости льгот по уплате транспортного налога в Московской области не имеют.

Подготовлено "Персональные права.ру"