Механизм осуществления депозитных операций. Учет депозитарных операций. Особенности формирования депозитных

операций

Одними из старейших, традиционных банковских услуг являются депозитные услуги, связанные с хранением временно свободных денежных средств клиентов на банковских счетах с условием начисления определенных процентов на них.

Депозитные (вкладные) операции коммерческого банка - это операции по привлечению средств юридических и физических лиц во вклады на определенный срок либо до востребования, а также остатков средств на расчетных счетах клиентов для использования их в качестве кредитных ресурсов и в инвестиционной деятельности.

Депозитные операции - достаточно широкое понятие, поскольку к ним относится вся деятельность банка, связанная с привлечением средств во вклады. Особенностью этой группы пассивных операций является то, что банк имеет сравнительно слабый контроль над объемом таких операций, так как инициатива в помещении средств во вклады исходит от вкладчиков. При этом, как показывает практика, вкладчика интересуют не только выплаченные банком проценты, но и надежность сохранения доверенных банку средств.

Объектом депозитных операций являются депозиты. Депозит есть форма выражения кредитных отношений банка с вкладчиками по поводу предоставления последними банку своих собственных средств во временное пользование. «Депозит» в переводе с латинского - вещь, отданная на хранение, и, следовательно, депозитом может быть любой открытый клиенту в банке счет, на котором хранятся денежные средства.

Депозитные счета бывают разнообразными и классифицируются:

– по источникам депозитов;

– по целевому назначению хранимых средств;

– по уровню доходности;

– по валюте депозита;

– в зависимости от условий внесения, использования и изъятия средств.

Наиболее существенными являются пятая и шестая классификация.

– депозиты юридических лиц (предприятий, организаций, других банков);

– депозиты физических лиц.

В зависимости от условий внесения, использования и изъятия средств различают:

– депозиты до востребования;

– срочные депозиты (с их разновидностями - депозитными и сберегательными сертификатами);

– сберегательные вклады населения (рис. 1).

Рисунок 1 - Классификация депозитов по условиям внесения, использования и изъятия средств

Под депозитами до востребования понимаются средства, которые могут быть востребованы в любой момент без предварительного уведомления банка со стороны клиента. Как правило, используются для проведения расчетных операций, значительно реже в качестве сбережения. Инициатива открытия таких счетов исходит от самих клиентов в связи с потребностью производить расчеты, совершать платежи и получать денежные средства в свое распоряжение. Движение средств по этим счетам (поступление и списание) может оформляться наличными деньгами, чеком, переводом, иными расчетными документами.

К депозитам до востребования относятся:

Средства на расчетных, текущих, бюджетных и прочих счетах;

Средства на корреспондентском счете банка, открытом в РКЦ;

Средства на счете ЛОРО при установлении отношений с другими банками;

Вклады до востребования.

К числу депозитов до востребования следует отнести и так называемый контокоррентный счет. Контокоррент - это соединение текущего счета со ссудным. Кредитовое сальдо означает, что клиент располагает собственными средствами, дебетовое - задолженность банку. Проценты по остатку на контокорренте начисляются в пользу банка по более высокой ставке, чем в пользу клиента. Контокоррентные счета открываются надежным клиентам, первоклассным заемщикам как знак особого доверия. Определенное сходство с контокоррентным счетом имеет счет с овердрафтом. Это счет, по которому на основе соглашения между клиентом и банком допускается в определенном размере превышение суммы списания по счету над величиной остатка средств, что означает заимствование кредита. Однако следует учитывать различия между этими счетами. При овердрафте, в отличие от контокоррента, такие заимствования осуществляются от случая к случаю, носят нерегулярный характер. Соответственно для этого счета более характерен пассивный остаток. Кроме того, контокоррентные счета открываются в адрес хозяйственных организаций - юридических лиц, в то время как счета с овердрафтом могут быть открыты и не юридическим лицам, а также и физическим для покрытия временных разрывов в поступлении и расходовании средств.

В общем, особенности депозитных средств до востребования можно охарактеризовать следующим образом:

Взнос и изъятие денег осуществляется в любое время без каких-либо ограничений;

Владелец счета уплачивает банку комиссию за пользование счетом в виде твердой месячной ставки или в процентах к дебетовому обороту по счету;

Банк за хранение денежных средств на счетах до востребования уплачивает невысокие процентные ставки либо вообще не платит (средства в расчетах);

Банк по депозитам до востребования отчисляет более высокие нормы в фонд обязательств в ЦБ РФ.

В связи с высокой мобильностью средств остаток на счетах до востребования крайне изменчив. Возможность владельца в любой момент времени изъять средства или перевести их на счета своих контрагентов по товарным операциям требуют наличия в обороте банка повышенной доли ликвидных активов (остатков средств в кассе, на корреспондентском счете и пр.), образуемой за счет сокращения менее ликвидных, но приносящих высокие доходы долгосрочных активов. В силу этих причин банки уплачивают владельцам достаточно низкий процент по остаткам на счетах до востребования или же вообще не начисляют никакого дохода.

С помощью вкладов до востребования решается задача получения прибыли банком, так как они самый дешевый ресурс, а затраты по обслуживанию расчетных и текущих счетов клиентов минимальны. У большинства коммерческих банков депозиты до востребования занимают наибольший удельный вес в структуре привлеченных средств. Однако оптимальным считается удельный вес этих средств в ресурсах банка до 30-36 %. В России же доля этих средств гораздо выше. Увеличение доли депозитов до востребования в финансовых ресурсах банка уменьшают его процентные расходы и позволяют получить более высокую прибыль от использования этих средств в банковских активах. Но вместе с тем счета до востребования - это самый непредсказуемый элемент пассивов. И здесь важной задачей управления является определение оптимальной структуры депозитной базы банка.

На втором месте по значимости для банков выступают срочные депозиты, так как они стабильны и позволяют банку располагать средствами вкладчиков в течение длительного времени. Срочные депозиты - депозиты, привлекаемые банком на определенный срок. Срочные депозиты подразумевают передачу средств в полное распоряжение банка на срок и на условиях по договору, а по истечении этого срока срочный депозит может быть изъят владельцем в любой момент. Размер вознаграждения, выплачиваемый клиенту, зависит от срока и суммы депозита. Как правило, чем продолжительнее сроки и (или) больше сумма депозита, тем выше процентная ставка по депозиту и, следовательно, размер вознаграждения.

Срочные депозиты не используются для осуществления текущих платежей. Сумма срочного вклада должна быть неизменна в течение всего срока действия договора (исключение может составить разновидность срочного вклада - срочный вклад с дополнительными взносами). Если вкладчик желает изменить судьбу вклада (уменьшить или увеличить) или потребовать возврата вложенных средств до окончания срока действия депозитного договора, то он может расторгнуть заключенный договор, изъять или переоформить свой вклад на новых условиях. Однако при досрочном изъятии вкладчиком средств он может лишиться предусмотренных договором процентов частично или полностью. Как правило, в этом случае проценты сжигаются до размера процентов, уплачиваемых по вкладу до востребования.

Срочные депозиты в банках делятся на срок:

До 30 дней;

От 31 до 90 дней;

От 91 до 180 дней;

От 181 дня до 1 года;

От 1 года до 3 лет;

Свыше 3 лет.

Кроме того, существуют две формы срочных вкладов:

Срочный вклад в строгом смысле этого слова;

Срочный вклад с предварительным уведомлением об изъятии, в том числе досрочном. В этом случае банки требуют от владельца счета подачи специального уведомительного заявления о намерении изъять средства. Срок подачи такого заявления заранее оговаривается, с учетом этого срока устанавливается также величина процента за депозит; указанный срок может колебаться от недели до нескольких месяцев в зависимости от срока и размера депозита.

Достоинством срочных депозитных счетов для клиента является получение высокого процента, а для банка - возможность поддержания ликвидности с меньшим оперативным резервом. Недостаток срочных депозитных счетов для клиентов состоит в низкой ликвидности. Для банка же недостаток состоит в необходимости выплат повышенных процентов по вкладам и снижении, таким образом, процентной маржи.

Разновидностью срочного вклада являются депозитные и сберегательные сертификаты. Сертификат представляет собой письменное свидетельство банка-эмитента о депонировании денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом его филиале.

Депозитные сертификаты выдаются только юридическим лицам, а для физических лиц используются сберегательные сертификаты. Сертификаты выпускаются как в разовом порядке, так и сериями, а также бывают именными и на предъявителя. Они не могут служить расчетным или платежным средством за проданные товары или оказанные услуги. Денежные расчеты за куплю-продажу депозитных сертификатов, выплаты сумм по ним производятся в безналичном порядке, а сберегательных сертификатов - как в безналичном порядке, так и наличными. Сертификаты должны быть срочными. Срок обращения по депозитным сертификатам (с момента выдачи сертификата до даты, когда владелец сертификата получает право востребования депозита по сертификату) ограничивается одним годом. Срок обращения сберегательных сертификатов ограничивается тремя годами.

Владелец сертификата может уступить права требования по сертификату другому лицу. По сертификату на предъявителя эта уступка осуществляется простым вручением, по именному - оформляется на оборотной стороне сертификата двухсторонним соглашением. Именные сертификаты могут быть переданы владельцем другому лицу посредством передаточной надписи (цессии). При наступлении срока востребования денежных сумм владелец сертификата должен предъявить его в банк вместе с заявлением, содержащим указание способа погашения сертификата.

Процентные ставки по сертификатам устанавливаются уполномоченным органом кредитной организации. Проценты по первоначально установленной при выдаче сертификата ставке, причитающиеся владельцу по истечении срока обращения, выплачиваются кредитной организацией независимо от времени его покупки. В случае досрочного предъявления сберегательного (депозитного) сертификата к оплате кредитной организацией выплачивается сумма вклада и проценты по ставкам вкладов до востребования, если условиями сертификата не установлен иной размер процентов.

Если срок получения депозита по сертификату просрочен, то кредитная организация несет обязательство оплатить означенные в сертификате суммы вклада и процентов по первому требованию его владельца. За период с даты востребования сумм по сертификату до даты фактического предъявления сертификата к оплате проценты не выплачиваются.

Кредитная организация не может в одностороннем порядке изменить (уменьшить или увеличить) обусловленную в сертификате ставку процентов, установленную при выдаче сертификата. Выплата процентов по сертификату осуществляется кредитной организацией одновременно с погашением сертификата при его предъявлении.

Особую группу составляют банковские сберегательные вклады, открываемые физическим лицам. Они подразделяются на вклады:

До востребования;

Срочные, в том числе:

Срочные с дополнительными взносами;

Выигрышные;

Денежно-вещевые выигрышные;

Целевые;

Условные;

С предуведомленными платежами и др.

Они вносятся и изымаются в полной сумме или частично и удостоверяются выдачей сберегательной книжки. Это могут быть вклады, выплата по которым приурочена к периоду отпусков, дням рождений, новому году и т.д. К сберегательным вкладам относятся вклады, образовавшиеся с целью накопления или сохранения денежных сбережений. Их характеризует специфическая мотивация возникновения - поощрение бережливости, накопление средств целевого характера и высокий уровень доходности, хотя и ниже, чем на срочные вклады. Сберегательные вклады имеют свои выгоды и недостатки для банков. Значение сберегательных вкладов для банков состоит в том, что с их помощью мобилизуются неиспользованные доходы населения и превращаются в производительный капитал. Недостатки же для банков состоят в необходимости выплаты повышенных процентов по вкладам и подверженности этих вкладов экономическим, политическим, психологическим факторам, что повышает угрозу быстрого оттока средств с этих счетов и потери банком ликвидности.

В зарубежной практике классификация депозитов коммерческого банка несколько отличается от представленной выше. Она включает в себя:

Чековые (трансакционные) депозиты;

Сберегательные депозиты;

Срочные депозиты.

Чековые (трансакционные) депозиты - счета, дающие право вкладчикам на выписку чека, подлежащего обязательному погашению, предназначены для осуществления расчетных операций.

Чековые депозиты имеют следующие основные формы:

Вклады до востребования - чековые депозиты, по которым эксплицитный процент не уплачивается. Возможна выплата имплицитных процентов за счет снижения или полного отсутствия комиссионных, взимаемых за проведение расчетных операций, что применяется для привлечения вкладчиков в условиях банковской конкуренции;

Счета с автоматической очисткой - банк перечисляет любые избыточные денежные средства с согласия (но без обязательного уведомления) клиента с обычного вклада до востребования на счета, приносящие процентный доход или в соглашениях об обратном выкупе. При этом банк и клиент заранее определяют минимум перечисляемых средств;

Компенсационный баланс - балансовый остаток на счете до востребования, который банки могут потребовать поддерживать для оплаты своих услуг, иногда представляет собой часть процентных платежей по банковской ссуде;

НАУ - счета (анг. NOW - negotiable order of withdrawal) - чековые депозиты, по которым уплачивается процентный доход; по нему банк имеет право требовать предварительного уведомления о снятии клиентом денежных средств. Открываются для физических лиц и некоммерческих организаций;

Счета суперНАУ - НАУ-счета с плавающей процентной ставкой;

САПС (счета автоматического перечисления средств) - вид депозитов, который позволяет автоматически перечислять денежные фонды со сберегательных счетов для покрытия овердрафта по чековым депозитам или для поддержки компенсационного баланса;

Счета ЛОРО банков - корреспондентов.

Сберегательные вклады - предназначены для привлечения средств клиентов, которые желают сохранить деньги в ожидании будущих расходов или возникновения необходимости в финансовых средствах. К ним относятся:

Счета на сберегательных книжках - не чековые депозиты, которые можно изымать в любое время при предъявлении сберегательной книжки. По закону банки имеют право требования предварительного уведомления о снятии денежных средств, но, как правило, им не пользуются. В некоторых случаях банки взимают специальную плату при частном изъятии средств с депозита (например, более 3 раз в месяц);

Счета с выпиской о состоянии сберегательного вклада - используются без применения сберегательных книжек, таким образом, клиент получает возможность вкладывать или получать деньги через почту, не посещая банк;

Депозитные счета денежного рынка - депозиты до востребования с плавающей процентной ставкой и ограниченным числом переводов и снятия средств со счета. Процентные ставки корректируются еженедельно. Первоначально по данным счетам требовалось содержание минимального

остатка, впоследствии данное требование было отменено. Предварительного уведомления при совершении сделок не требуется. Открываются как для физических лиц, так и для фирм. Чаще используются для сбережения, нежели для осуществления расчетных операций;

Векселя до востребования, выпускаемые для Государственного Казначейства США - векселя коммерческих банков с плавающей процентной ставкой, которые выпускаются под денежные фонды Казначейства (перечисленные налоги и выплаты в фонд социального страхования), находящиеся в этом банке.

Срочные депозиты - сберегательные вклады, по которым установлен определенный срок. Данный вид депозитов подразделяется на:

Срочные депозиты малого размера;

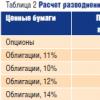

Депозитные сертификаты - депозиты с минимальным размером; бывают с правом передачи другому лицу и без права передачи, с фиксированной процентной ставкой и с плавающей процентной ставкой с привязкой к ценным бумагам правительства;

Индивидуальный пенсионный счет - специальный сберегательный или срочный счет с налоговыми преимуществами, предназначен для того, чтобы обеспечить занятых пенсионным доходом. Изъятие до установленного пенсионного возраста не разрешается без уплаты штрафа. По достижении пенсионного возраста данный депозит становится аналогичным сберегательному вкладу.

Для оформления операций по вкладам применяются: лицевой счет, депозитный договор, сберегательная книжка, расчетная и чековая книжки, квитанции, приходно-кассовые ордера, поручение вкладчика на списание суммы, извещение последующему контролю, заявление о переводе вклада, реестр для записи заявлений, книга регистрации утраченных сберкнижек.

Открытие банковского вклада производится при предоставлении клиентом документа, удостоверяющего личность. При открытии вклада работник банка осуществляет идентификацию вкладчика (вносителя), снимает копии документов, удостоверяющих личность, заполняет карточку лицевого счета и оформляет договор банковского вклада или депозитный договор

(Приложение 1). В подтверждение приема и выдачи денежных средств по вкладу вкладчику выдается приходный кассовый ордер, а при зачислении безналичным путем копия платежного поручения. По требованию вкладчика выдается выписка о состоянии счета банковского вклада.

Все операции по вкладу выполняются при предъявлении лицом, совершающим операцию, документа удостоверяющего личность, договора банковского вклада и доверенности представителя (при ее наличии), оформленной вкладчиком (Приложение 2). При первом обращении представителя в банк работник банка осуществляет идентификацию представителя, снимает копии документов удостоверяющих его личность. При закрытии вклада клиент предоставляет в банк депозитный договор и вкладную книжку, которая должна быть погашена. Банк уплачивает вкладчику сумму вклада и проценты, начисленные в соответствии с условиями договора.

Таким образом, депозиты являются важным источником ресурсов коммерческих банков. Структура их в банке подвижна и поставлена в зависимость от конъюнктуры денежного рынка. Однако этому источнику формирования банковских ресурсов присущи некоторые недостатки. Речь идет прежде всего о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. Кроме того, мобилизация средств во вклады зависит в значительной степени от клиентов, а не от самого банка. И, тем не менее, конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Вложенные деньги называются банковским вкладом или депозитом. Деньги могут вкладывать как люди, так и юридические лица. Средства размещаться на определенный или неопределенный период.

По большей части мотивацией передачи финансовых ресурсов банку в этом случае является извлечение вкладчиком процентного дохода (за исключением ряда депозитов до востребования). Источником для выплаты процентов считаются доходы от использования банком привлеченных оборотных средств:

- для кредитования юридических и частных лиц;

- валютных операций;

- операций с ценными бумагами;

- торговли драгоценными металлами (в слитках), коллекционными монетами.

Кроме того, источником выплат могут служить средства, полученные от других вкладчиков, которым пока не нужно делать выплаты по депозитам. Определенный доход обеспечивается комиссиями банка за различные услуги и операции (снятие наличности, перечисление средств, покрытие кассовых разрывов и т.п.).

Депозитная политика

Любой банк должен иметь депозитную политику. Этот документ определяет основные направления в части решения задач по формированию ресурсов для банковской деятельности. Опираясь на политику все сотрудники от высшего менеджмента до рядовых клерков должны понимать как нужно работать для привлечения финансовых ресурсов на счета кредитного учреждения, минимизации его расходов и обеспечения нужного уровня ликвидности.

Политика не должна быть просто декларативным документом, она должна быть окружена соответствующими инструкциями более низкого уровня, регулирующими решение типовых повседневных задач. И эти инструкции должны охватывать все участки деятельности банка. Основными показателями эффективности политики и ее реализации чаще всего являются:

- стабильность поступления вкладов и обеспечение плановых объемов привлеченных средств;

- выполнение плановых показателей по прибыльности;

- выполнение плановых показателей по ликвидности и платежеспособности банка;

- скорость реакции на изменения во внешней среде (курс валют, ставка рефинансирования, доходы населения и т.п.).

Как правило, депозитная политика охватывает текущие и стратегические вопросы и состоит из следующих разделов (основных частей):

- стратегия депозитных процессов;

- формирование и организация ресурсной основы;

- контроль за реализацией.

Для эффективной реализации депозитной политики большинство финансово-кредитных учреждений:

- осуществляют анализ состояния и тенденций рынка депозитов;

- изучают и определяют целевые рыночные сегменты;

- минимизируют расходы, связанные с привлечением вкладов;

- поддерживают заданный уровень ликвидности;

- совершенствуют внутренние процессы (документооборот, регламенты работы с клиентами и т.п.);

- повышают квалификацию персонала;

- формируют эффективную корпоративную культуру.

Классификация депозитов

По форме изъятия их разделяют на депозиты:

- срочные;

- до востребования;

- условные (финансовые ресурсы, которые отдаются при наступлении определенных событий).

К депозитам до востребования относят вклады до востребования, деньги на текущих и расчетных счетах, счета на корреспондентском счете в РКЦ или средства других банков на корреспондентском счете.

Срочные депозиты классифицируются в зависимости от срока, при этом в соответствии с нормами бухгалтерского учета, минимальный период привлечения не превышает 30 дней, а максимальный начинается от трех лет.

Способы привлечения депозитов

Чтобы сделать депозиты привлекательным продуктом банки предлагают вкладчикам начисление сложных процентов и увеличивают ассортиментную линейку вкладов. Также выделяются определенные целевые аудитории клиентов, обладающие преференциями по сравнению со стандартным вкладчиком (пенсионеры, студенты, молодые семьи, сотрудники организаций партнеров). Немало усилий прилагается для упрощения и повышения доступности оформления депозита, включая возможности сети Internet. Формируются индивидуальные предложения.

Соглашение об использовании материалов сайта

Просим использовать работы, опубликованные на сайте , исключительно в личных целях. Публикация материалов на других сайтах запрещена.

Данная работа (и все другие) доступна для скачивания совершенно бесплатно. Мысленно можете поблагодарить ее автора и коллектив сайта.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

Особенности проведения и классификация депозитных вкладов. Система обязательного страхования вкладов населения. Порядок оформления и бухгалтерского учета депозитных операций юридических лиц, вкладов и депозитов физических лиц в коммерческих банках.

курсовая работа , добавлен 28.04.2011

Виды банковских депозитов. Основные тенденции развития рынка депозитов по РФ. Влияние политики ЦБ РФ на формирование депозитной политики коммерческого банка. Анализ развития депозитных операций коммерческих банков на примере ЗАО "Транскапиталбанк".

дипломная работа , добавлен 27.01.2013

Проблемы и организация депозитного рынка в коммерческих банках Республики Казахстан. Анализ депозитных операций ОАО "Народный банк РК", особенности проведения процентной политики по вкладам. Методы минимизации рисков в сфере страхования депозитов.

курсовая работа , добавлен 25.11.2010

Экономическая сущность вкладов (депозитов) с физическими лицами коммерческого банка. Предпосылки возникновения и сущность системы вкладов. Порядок оформления и учет вкладных операций. Основные вкладные операции АСБ "Беларусбанк", их состав и структура.

дипломная работа , добавлен 20.12.2009

Рассмотрение опыта организации депозитных услуг банка и их особенностей, современной системы учета данных операций. Общая характеристика организации страхования депозитов. Анализ организации деятельности Фонда гарантирования депозитов физических лиц.

курсовая работа , добавлен 11.07.2015

Экономическая сущность депозитных операций и их роль в формировании ресурсов коммерческих банков. Классификация депозитов, правила и порядок оформления депозитных операций. Анализ состава и структуры ресурсной базы филиала ОАО "АСБ Беларусбанк".

дипломная работа , добавлен 12.12.2009

Роль государства в системах страхования вкладов. Меры в области страхования депозитов как реакция на кризис. Система страхования вкладов в банковской системе России. Валютная структура депозитов. Отрицательные моменты введения системы страхования вкладов.

курсовая работа , добавлен 15.04.2010

Депозитные операции Банка России

Депозитные операции Банка России являются одним из инструментов денежно-кредитной политики и применяются в целях регулирования ликвидности банковской системы, предоставляя кредитным организациям возможность разместить на депозитных счетах в банке России временно свободные денежные средства. Проведение Банком России депозитных операций регламентировано Положением Банка России от 05.11.2002 № 203-П «О порядке проведения Центральным Банком Российской Федерации депозитных операций с кредитными организациями в валюте Российской Федерации».

Контрагентами депозитных операций являются Банк России, банки и небанковские кредитные организации, осуществляющие депозитные и кредитные операции.

Виды депозитных операций, проводимых Банком России:

1. Депозитные аукционы (депозитные операции по % ставкам, определяемым на аукционной основе);

2. Депозитные операции по фиксированным % ставкам;

Подача заявок в Банк России на участие в депозитной операции может осуществляться:

Путем передачи в Территориальное учреждение (ТУ) Банка России Договора-Заявки;

Путем переговоров с использованием системы «Рейтерс-Дилинг» (R-D);

Путем подачи заявки в систему электронных торгов Московской межбанковской валютной биржи (СЭТ ММВБ).

Систематизировано вышеуказанная информация представлена в таблице

| Виды депозитных операций | Способ подачи заявки | Сроки депозитных операций (Т – дата заключения сделки) | Мин. сумма (млн. руб.) | ||||

| ТУ | R-D | СЭТ ММВБ | ТУ | R-D | СЭТ ММВБ | ||

| Депозитные операции по фиксированным % ставкам | - | + | + | 1 день на условиях «овернайт» (Т+0) | - | ||

| - | + | + | 1 день на условиях: tom-next (Т+1), spot-next (Т+2) | - | |||

| - | + | + | 1 неделя (Т+0), spot-неделя (Т+2) | - | |||

| - | + | + | до востребования (Т+0) | - | |||

| Депозитные аукционы | + | + | + | 1 месяц (28 календарных дней) (Т+1) | 10 (для Московского региона), 3 (для др. регионов) |

Банк России предъявляет требования к кредитным организациям , с которыми он осуществляет депозитные операции.

Кредитные организации, с которыми Банк России осуществляет депозитные операции, должны отвечать следующим критериям по состоянию на день (дату) проведения депозитной операции, а также при заключении Генерального соглашения:

Должны быть отнесены к I или 2 классификационной группе экономического положения;

Выполнять обязательные резервные требования Банка России;

Не иметь просроченных денежных обязательств перед Банком России, в том числе по кредитам Банка России и процентам по ним;

Заключить с территориальным учреждением договор корреспондентского счета (или дополнительное соглашение), предусматривающий право Банка России на взыскание без распоряжения кредитной организации суммы штрафов.

Проценты по депозитам , привлеченным Банком России, начисляются по формуле простых процентов начиная со дня, следующего за днем фактического привлечения Банком России денежных средств в депозит, до дня возврата депозита включительно исходя из количества календарных дней в году. Уплата процентов по депозиту, привлеченному Банком России, производится одновременно с возвратом кредитной организации суммы депозита.

Досрочное изъятие кредитной организацией средств, размещенных в депозит, не допускается. Депозиты пролонгации не подлежат.

Особенности проведения отдельных видов депозитных операций:

Депозитные аукционы проводятся Банком России как процентный конкурс Договоров-Заявок кредитных организаций на участие в депозитном аукционе. Механизм проведения операций следующий:

1. Банк России информирует кредитные организации и территориальные учреждения о проведении аукционов, публикуя официальное сообщение, в котором определен квартальный график.

2. Банки подают Договоры-Заявки с указанием процентной ставки с точностью до сотых долей процента.

3. Договоры-Заявки кредитных организаций, принятые к аукциону, ранжируются по величине предложенной кредитными организациями процентной ставки, начиная с минимальной до уровня, признаваемого Банком России в качестве ставки отсечения.

Окончательное решение о ставке отсечения и(или) объеме средств, привлекаемых в депозиты, принимается Банком России после анализа поступивших Договоров-Заявок кредитных организаций. При этом сложившаяся по результатам аукциона ставка отсечения может не совпадать по величине с максимальной начальной процентной ставкой по депозиту (в том случае, если максимальная начальная процентная ставка была назначена Банком России).

4. Банк России определяет перечень удовлетворяемых заявок. Процентная ставка устанавливается исходя из способа проведения аукциона:

По «американскому» способу, Договоры-Заявки (вошедшие в список удовлетворенных) удовлетворяются по предлагаемым кредитными организациями процентным ставкам, которые не превышают либо равны ставке отсечения, устанавливаемой Банком России по результатам аукциона;

По «голландскому» способу, при котором Договоры-Заявки (вошедшие в список удовлетворенных) удовлетворяются по ставке отсечения, устанавливаемой Банком России по результатам аукциона.

Депозитные операции по фиксированным ставкам проводятся с кредитными организациями, заключившими с Банком России Генеральное соглашение. К Генеральному соглашению прилагаются списки с указанием дилинг-кодов системы «Рейтерс-Дилинг» Банка России и кредитной организации.

Проведение Банком России депозитных операций с использованием системы «Рейтерс-Дилинг» осуществляется по фиксированным процентным ставкам на следующих стандартных условиях:

- «овернайт» – депозитная операция сроком на 1 рабочий день (при совершении депозитной операции в пятницу - на период от пятницы до понедельника включительно), при которой поступление средств на счет осуществляется в день совершения операции, а возврат суммы депозита и уплата процентов осуществляются на следующий рабочий день после даты поступления средств на счет;

- «том-некст» (tom-next) – депозитная операция сроком на 1 рабочий день (при совершении депозитной операции в четверг - на период от пятницы до понедельника включительно), при которой поступление средств на счет осуществляется на следующий рабочий день после совершения операции, а возврат суммы депозита и уплата процентов осуществляются на следующий рабочий день после даты поступления средств на счет;

- «спот-некст» (spot-next) – депозитная операция сроком на 1 рабочий день (при совершении депозитной операции в среду - на период с пятницы до понедельника включительно), при которой поступление средств на счет осуществляется на второй рабочий день после совершения операции, а возврат суммы депозита и уплата процентов осуществляются на следующий рабочий день после даты поступления средств на счет;

- «1 неделя» – депозитная операция сроком на семь календарных дней, при которой поступление средств на счет осуществляется в день совершения операции, а возврат суммы депозита и уплата процентов осуществляются на седьмой календарный день после даты поступления средств на счет;

- «спот-неделя» (spot-неделя) – депозитная операция сроком на семь календарных дней, при которой поступление средств на счет осуществляется на второй рабочий день после совершения операции, а возврат суммы депозита и уплата процентов осуществляются на седьмой календарный день после даты поступления средств на счет;

- «до востребования» – депозитная операция, при которой поступление средств на счет осуществляются в день совершения операции, а возврат суммы депозита и уплата процентов осуществляются на основании обращения кредитной организации с требованием возврата суммы размещенного депозита до востребования в срок, указанный кредитной организацией в Документарном подтверждении переговоров о возврате кредитной организации депозита до востребования.

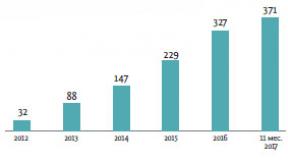

За 10 лет использования данного инструмента денежно-кредитного регулирования значительно возросли объемы привлечения депозитов. Также постоянно совершенствуется механизм их осуществления. В настоящее время Банк России в рамках развития депозитных операций предполагает:

Предоставить кредитной организации возможность исполнения обязательств по заключенной депозитной сделке используя как корреспондентский счет, открытый в подразделении расчетной сети Банка России, так и открытый в уполномоченной РЦ ОРЦБ – по выбору кредитной организации;

Возможность направления кредитными организациями – прямыми участниками расчетов БЭСП заявок на участие в депозитных операциях с использованием возможностей, предоставляемых БЭСП;

Предоставить кредитным организациям возможность досрочного востребования депозита, размещенного в Банке России на определенный срок;

Изменить время заключения Банком России с кредитными организациями депозитных сделок с использованием системы «Рейтерс-Дилинг» по фиксированным процентным ставкам.

Введение. 3

Глава 1. Сущность депозитов и их роль в формировании банковских ресурсов 5

1.1. Понятие и принципы осуществления депозитных операций в коммерческом банке 5

1.3. Система защиты банковских депозитов. 15

Глава 2. Анализ депозитной политики Банка. 21

2.1. Организационно-экономическая характеристика ОТП Банк омский филиал 21

2.2. Виды вкладов населения, привлекаемые ОТП Банк. 35

2.3. Процентная и депозитная политика банка по привлеченным средствам населения 41

Глава 3. Пути совершенствования депозитной политики банка. 46

3.1. Методы управления банковскими рисками при проведении депозитной политики 46

3.2. Предложения по совершенствованию депозитных операций в филиале. 54

Заключение. 67

Список литературы.. 70

Введение

В настоящее время коммерческие банки играют главную роль в мобилизации и перераспределении капитала, аккумуляции временно свободных денежных средств и их размещении. Поэтому важнейшей составляющей всей банковской политики является политика формирования ресурсной базы банка, которая исторически играла первичную и определяющую роль по отношению к активным операциям. Основная часть банковских ресурсов образуется в процессе проведения депозитных операций банка, от эффективной и правильной организации которых зависит эффективность функционирования любого банка. В связи с этим развитие коммерческого банка невозможно обеспечить без детально проработанной и экономически обоснованной депозитной политики, которая должна учитывать особенности деятельности самой кредитной организации, ее клиентов, выбранные приоритеты будущего роста и улучшения показателей деятельности банка, социально-экономические условия рынка.

Под депозитной политикой коммерческого банка понимают совокупность: а) последовательно связанных действий по привлечению денежных средств клиентов в банки на условиях возвратности и платности; б) методов и способов, обеспечивающих эффективное управление депозитами с целью достижения приемлемого уровня рентабельности и ликвидности банка.

При проведении депозитной политики банком должны учитываться: принципы организации депозитных операций, их взаимосвязь с совокупным денежным оборотом; соотношение экономических и организационных методов в управлении депозитными операциями; формы депозитных счетов и сфера их применения; порядок открытия и закрытия депозитных счетов; правила зачисления и изъятия денежных средств клиентов; порядок и условия перевода денежных средств с одних депозитных счетов на другие; определение источников банковских вкладов и структуры банковских пассивов и активов; предельные сроки хранения денежных средств на депозитных счетах. Реализовать это сможет тот коммерческий банк, который постоянно расширяет диапазон оказываемых клиентам услуг, снижает затраты, улучшает качество кредитно-расчетного и кассового обслуживания, предоставляет различные льготы при обслуживании клиентов, предлагает им разного рода консультации.

Также депозитная политика должна учитывать объективные закономерности формирования и использования денежных доходов, накоплений юридических, физических лиц и государства.

При этом необходимо учитывать наиболее существенные особенности депозитов юридических и физических лиц. Такой особенностью является то, что вклады государственных органов и юридических лиц в банки относительно немногочисленные, отличающиеся большими размерами и сравнительно быстрой оборачиваемостью. В то время как депозиты физических лиц, наоборот, гораздо многочисленнее, но меньшие по размерам и оборачиваются намного медленнее, а также отличаются своей трудоемкостью.

Цель исследования: изучить депозитную политику банка и организацию работы по привлечению денежных средств физических лиц во вклады на примере ОТП Банка.

Задачи работы:

– изучить теоетические основы сущности депозитов и их роли в формировании банковских ресурсов;

– дать организационно-экономическую характеристику ОТП Банка;

– рассмотреть виды вкладов населения, привлекаемые ОТП Банком;

– внести предложения по совершенствованию депозитных операций.

Объект исследования: ОТП Банк Омский филиал.

Предмет исследования: депозитная политика ОТП Банка.

Глава 1. Сущность депозитов и их роль в формировании банковских ресурсов

Понятие и принципы осуществления депозитных операций в коммерческом банке

Депозитные операции имеют большое значение для обеспечения нормальной деятельности коммерческих банков, на их основе формируется основная часть банковских ресурсов, выступающих источником для проведения активных операций. Депозитные операции выполняют все коммерческие банки. Проведение депозитных операций предусматривает разработку банком собственной депозитной политики.

Депозитная политика – это совокупность мероприятий коммерческого банка, направленных на определение форм, задач, содержания банковской деятельности по формированию банковских ресурсов, их планированию и регулированию . В рамках осуществления депозитной политики банк должен проводить различные рекламные мероприятия, разрабатывать спектр дополнительных услуг. Депозитная политика должна тесно увязываться с кредитной политикой банка. Депозитная политика регулирует движение потоков денежных средств между коммерческими банками и центральным банком и тем самым оказывает влияние на состояние резервов кредитных институтов.

Основными элементами депозитной политики являются:

Определение целей задач банка в данной области;

Разработка правил совершения операций по вкладам;

Определение оптимального сочетания различных видов вклада и предельных сроков их хранения;

Разработка правил открытия и закрытия счетов по вкладам;

Определение режима пользования счетом .

Наиболее важным элементом депозитной политики является определение оптимального сочетания различных видов вклада, предельных сроков и хранения и режима пользования счетом. Каждый коммерческий банк определяет, какие виды вкладов наиболее выгодны для него. Установление предельных сроков хранения увязывается со сроками кредитования. При разработке режима пользования счетом определяют, предполагает ли он дополнительные взносы.

Депозитная политика должна прежде всего отвечать следующим требованиям:

Экономическая целесообразность;

Конкурентоспособность;

Внутренняя непротиворечивость.

Под экономической целесообразностью здесь понимается рентабельность использования привлеченных ресурсов населения. На депозитную политику банка существенное влияние, среди прочих факторов, оказывает аналогичная политика банков-конкурентов, а также небанковских финансовых организаций (в соответствующем сегменте банковского рынка).

В основе формирования депозитной политики коммерческого банка лежат как общие, так и специфические принципы (Рисунок 1)

Под общими принципами депозитной политики понимаются принципы, единые и для государственной денежно-кредитной политики ЦБ РФ, проводимой на макроэкономическом уровне, и для политики на уровне каждого конкретного коммерческого банка. К ним следует отнести принципы комплексного подхода, научной обоснованности, оптимальности и эффективности, а также единство всех элементов депозитной политики банка. Комплексный подход выражается как в разработке теоретических основ, приоритетных направлений депозитной политики банка с точки зрения стратегии его развития, так и в определении наиболее эффективных и оптимальных для данного этапа развития банка тактических приемов и методов ее реализации.

Рисунок 1.1 – Принципы формирования кредитной политики банка

К специфическим принципам депозитной политики относятся принципы обеспечения оптимального уровня издержек банка, безопасности проведения депозитных операций, надежности, поскольку банк, осуществляя аккумуляцию временно свободных денежных средств с целью их последующего размещения, стремится получить доход не любой ценой, а с учетом реалий рынка, на котором он осуществляет свою деятельность. Соблюдение перечисленных принципов позволяет банку сформировать как стратегические, так и тактические направления в организации депозитного процесса, обеспечивая тем самым эффективность и оптимизацию его депозитной политики.

Рассматривая депозитную политику банка как один из элементов банковской политики в целом, необходимо исходить из того, что основной целью депозитной политики является привлечение как можно большего объема денежных ресурсов по наименьшей цене.

Успешная реализация этой многогранной цели депозитной политики банка предполагает решение в процессе ее формирования следующих задач:

Содействие в процессе проведения депозитных операций получению банковской прибыли или созданию условий для получения прибыли в будущем;

Поддержание необходимого уровня банковской ликвидности;

Обеспечение диверсификации субъектов депозитных операций и сочетание разных форм депозитов;

Поддержание взаимосвязи и взаимной согласованности между депозитными операциями и операциями по выдаче ссуд по суммам и срокам депозитов и кредитных вложений;

Минимизация свободных средств на депозитных счетах;

Проведение гибкой процентной политики;

Постоянное изыскание путей и средств уменьшения процентных расходов по привлеченным ресурсам .

Модель формирования депозитной политики банка предполагает формирование текущих (тактических) и перспективных (стратегически) задач, которые необходимо решить в процессе осуществления операций, а также создания должной ресурсной базы. Представим модель формирования депозитной политики банка на рис.1.2.

Охарактеризуем каждый из этапов формирования депозитной политики. Первый этап – это определение стратегии банка в сфере привлечения и формирования ресурсной базы. Второй этап – действия со стороны банка в управлении депозитными операциями. Третий этап подразумевает конкретные операции и подходы банка к организации депозитного процесса на этапах рассмотренных выше. Завершающий этап – контроль и управление депозитным процессом.

Рисунок 1.2 – Модель формирования депозитной политики

В процессе формирования депозитной политики нельзя забывать о многочисленных влияющих, а в некоторых случаях ее определяющих, факторах, к которым можно отнести:

Законодательство;

Состояние и тенденции финансового рынка;

Ставка рефинансирования ЦБ РФ.

Формирование депозитной базы любого коммерческого банка – это процесс сложный и трудоемкий, оно связано с большим количеством проблем как субъективного, так и объективного характера. Рассмотрим эти проблемы подробнее.

Субъективные проблемы:

Масштабы деятельности и слабая капитальная база российских коммерческих банков;

Отсутствие заинтересованности руководства банка в привлечении средств клиентов, особенно населения, что продиктовано тактическими и стратегическими целями и задачами банка;

Недостаточный уровень и качество высшего и среднего менеджмента; - отсутствие в большинстве российских банков научно-обоснованной концепции проведения депозитной политики;

Недостатки в организации депозитного процесса: отсутствие соответствующего подразделения в банке; низкий уровень постановки маркетинговых исследований депозитного рынка; ограниченный спектр предлагаемых депозитных услуг и так далее .

Объективные факторы:

Прямое и косвенное воздействие государства и государственных органов на коммерческие банки;

Влияние макроэкономики, воздействие мировых финансовых рынков на состояние российского денежного рынка;

Межбанковская конкуренция;

Состояние денежного и финансового рынка России;

Отсутствие в России правового механизма страхования и защиты банковских вкладов. Нельзя не сказать о том, что процесс формирования депозитной политики тесно взаимосвязан с проведением банком процентной политики, так как депозитный процент является эффективным инструментом в области привлечения ресурсов.

Применительно к решению задачи формирования депозитного портфеля основными результатами использования данного принципа являются обеспечение стабильного притока в банк свободных денежных средств и привлечение новых клиентов. Однако сами по себе привлечение большего числа клиентов и постоянный приток депозитов не способствуют повышению стабильности ресурсной базы.

Таким образом, повышение эффективности деятельности коммерческих банков видится возможным за счет совершенствования процесса формирования депозитного портфеля, прежде всего путем обеспечения притока в банк более стабильных ресурсов и ориентации на снижение его средневзвешенной стоимости с обеспечением рентабельности каждой операции по привлечению нового или обслуживанию старого клиента. Конкурентная борьба межу банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Под депозитом (вкладам) в мировой банковской практике понимаются денежные средства или ценные бумаги, отданные на хранение в финансово-кредитные или банковские учреждения.

Понятие «депозит» как таковое имеет несколько значений. Так, Гражданский Кодекс РФ в статье 834 определяет депозит через договор банковского вклада (депозита), где банк, принявший от вкладчика денежную сумму, обязуется по договору возвратить сумму вклада и выплатить проценты. По Федеральному закону «О банках и банковской деятельности» , вклад – это денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в банке на территории Российской Федерации на основании договора банковского вклада или договора банковского счета, включая капитализированные (причисленные) проценты на сумму вклада.

Наряду со вкладами в банках и иных кредитно-финансовых институтах оно может означать также ценные бумаги, переданные на хранение в кредитно-финансовые институты; взносы под оплату таможенных пошлин, сборов, налогов; взносы в административных органах в обеспечение иска, явки и т. д. Как правило, все депозиты, как до востребования, так и на срок, считаются основным источником банковских ресурсов. Это обусловлено особенностью деятельности банков, заключающейся в незначительном удельном весе собственных средств в банковских пассивах.

Классификация депозитов представляет собой их разделение на различные группы по ряду признаков (таблица 1.1).

Для физических лиц предусмотрены более разнообразные депозиты: сберегательные счета и сертификаты, пенсионные, накопительные, условные (к 18-летию ребенка, к поступлению в вуз, к бракосочетанию, и т. д.).

Таблица 1.1- Классификация депозитов физических лиц

| Признак классификации | Классификация |

| 1.По форме изъятия | 1.1 До востребования (обязательства, не имеющие конкретного срока) |

| 1.2 Срочные (обязательства, имеющие определенный срок) | |

| 1.2.1 Депозиты с твердым сроком (назначается фиксированный срок, по истечении которого депозиты превращаются во вклады до востребования) | |

| 1.2.2. Депозиты с условным сроком (в случае неизъятия автоматически продлеваются на тот же срок с теми же условиями) | |

| 1.2.3. Депозиты с предварительным уведомлением (назначается минимальный обязательный срок хранения, после которого можно изъять вклад в любое время, но с предварительным уведомлением банка за 5-15 дней) | |

| 1.3. Условные (средства, подлежащие изъятию при наступлении заранее оговоренных условий) | |

| 1.3.1. Целевые депозиты (депозиты для выплаты дивидендов, погашения облигаций) | |

| 1.3.2. Пенсионные вклады | |

| 1.3.3. Целевые накопительные счета | |

| 1.4. Бессрочные | |

| 1.4.1. Вечные депозиты | |

| 1.4.2. Сберегательные вклады (используются для накопления средств, могут пополняться и изыматься как полностью, так и частично) | |

| 2. По возможности пополнения | 2.1. Вклады без дополнительных взносов |

| 2.2. Вклады с дополнительными взносами | |

| 3. По времени начисления процентов | 3.1. По истечении срока вклада |

| 3.2. Ежеквартально или ежемесячно | |

| 3.2.1. По истечении квартала или месяца | |

| 3.2.2. Проценты уплачиваются вперед | |

| 4.По способу начисления процентов | 4.1. С использованием простых процентов |

| 4.2. С использованием сложных процентов | |

| 4.3. С фиксированной процентной ставкой | |

| 4.4. С плавающей процентной ставкой | |

| 4.5. С возрастающей процентной ставкой | |

| 4.5.1. Ставка возрастает по мере увеличения срока хранения вклада | |

| 4.5.2. Ставка возрастает по мере увеличения объема депозита (при дополнительных взносах) | |

| 5.По способу оформления | 5.1. Именные депозиты |

| 5.2. Депозиты на предъявителя |

Вклады до востребования или текущие предназначены для их повседневного использования клиентами в качестве средства платежа, вносятся и изымаются без указания срока и могут быть истребованы в любой момент по желанию вкладчика полностью или частично. Вклады до востребования размещают клиенты, желающие иметь средства в ликвидной форме, а расчеты по таким вкладам проводятся наличными деньгами, чеками, переводами или векселями. При этом вклады до востребования следует отличать от так называемых «дневных денег», когда речь идет о депозите на один день. Однако коммерческие банки в большей степени заинтересованы в расширении сферы применения срочных депозитов, поскольку это увеличивает наиболее устойчивую часть его кредитных ресурсов.

По сравнению с текущими вкладами, имеющими краткосрочный характер, срочные депозиты размещаются на более длительное время и могут быть востребованы вкладчиками по истечении установленного срока. Со стороны вкладчика смысл долгосрочного размещения временно свободных денежных средств состоит в получении более высоких процентов. Банк также заинтересован в таких депозитах, поскольку может размещать их в виде кредитов на более длительное время и, соответственно, увеличивать доходы от процентов. Клиент в случае необходимости может досрочно изъять (полностью либо частично) срочный вклад, но при этом банк вправе существенно снизить размер процентов, подлежащих выплате вкладчику. Данное условие специально оговаривается в договоре срочного депозитного вклада, являющимся основным документом, определяющим права, взаимные обязанности и экономическую ответственность банка и вкладчика как двух равноправных партнеров.

В зависимости от сроков размещения средств срочные вклады подразделяются на:

1. Краткосрочные депозиты, или короткие депозиты – временное размещение свободных денежных средств на срок от 1 ночи до 1 месяца под более высокий процент, чем по стандартным и сберегательным счетам.

2. Долгосрочный депозит – от 3–6 месяцев и до года-полутора, иногда больше. Но в условиях высокой инфляции размещать срочные вклады на длительное время, как правило, нецелесообразно.

3. Срочный депозит – это также и средства, полученные от других коммерческих банков-корреспондентов на конкретный срок (3, 6, 9 месяцев и т. д.).

Важную роль в ресурсах банков играют сберегательные вклады населения, в частности вклады целевого назначения. Они вносятся и изымаются в полной сумме или частично и удостоверяются выдачей сберегательной книжки.

Сберегательные вклады предусмотрены только для физических лиц, хранящих и накапливающих денежные средства в банке. Сберегательный сертификат также представляет собой разновидность долгосрочного вклада. Это письменное подтверждение банка о внесении клиентом денежных средств на депозит на определенный срок (обычно от 3 месяцев до 3 лет) под фиксированный процент, являющееся ценной бумагой .

Условные депозиты – депозиты, средства которых можно изымать только при наступлении определенных заранее оговоренных условий. Российские банки предлагают ряд продуктов под общим названием инвестиционные депозиты. Доход по ним гораздо выше, чем при обычном депозите, при условии, что, одновременно с открытием вклада в банке, клиент размещает такую же сумму в паевом инвестиционном фонде, партнере банка.

Инвестиционный депозит – это своеобразное переходное звено между пассивным доходом от банка и более серьезными паевыми дивидендами. Данный вид депозита дает вкладчику свободу выбора инвестиций. В периоды экономического спада можно инвестировать в консервативные стратегии, например, в облигации. В периоды подъема инвестиции можно направить в более прогрессивные паевые фонды. На растущем рынке целесообразно вкладывать и в отраслевые фонды.

Классический депозит – это возможность сохранения свободных денег и увеличения капитала посредством получения процентов. Паевые инвестиционные фонды не дают гарантию доходности или сохранности. Смешанный продукт удачно распределяет накопленный капитал. Сохранность его и некоторый риск «живут рядом» одновременно. Если повезет, то доход, который получает банк от продажи паевого инвестиционного фонда, переходит в актив клиента в виде повышенной процентной ставки по вкладу, и он будет значительно превышать прибыль от обычного депозита.

Коммерческие банки в стремлении привлечь новых клиентов вынуждены разрабатывать и внедрять новые банковские продукты, в том числе депозиты. Больше шансов победить в борьбе за клиентов имеют те банки, которые способны предложить более привлекательные и выгодные условия размещения денег, особенно такие, как структурный, инвестиционный депозит, индексный депозит, а также дополнительные финансовые льготы.

В настоящее время законодательно закреплено страхование вкладов физических лиц.