Привлеченных средств за свой счет. Размещение денежных средств. C. Национальный банковский совет

Статья 819 ГК РФ раскрывает предмет кредитного договора и предусматривает, что по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Гражданский кодекс Российской Федерации. В 4 ч. Ч. 2 [Электронный ресурс]:федер. закон от 26.01.1996 № 14-ФЗ ред. от 25.05.2015 // Справочная правовая система «КонсультантПлюс». - Режим доступа: http://www.consultant.ru.

Заключение кредитного договора устанавливает возникновение обязательственных правоотношений между кредитной организацией и физическим или юридическим лицом. На основании заключения кредитного договора у клиента возникает субъективное право требования получения денежных средств от банка на условиях предусмотренных договором. А у банка возникает юридическая обязанность предоставить денежные средства в пользу клиента или обеспечить возможность их получения, а также право требования уплаты процентов и возвращение денежных средств.

Банк России Положением о порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)" (утв. Банком России 31.08.1998 N 54-П (ред. от 27.07.2001) предопределяет порядок предоставления денежных средств, а также способы такого предоставления. Данный порядок адресован кредитной организации и должен быть осуществлен только в той форме, в которой это предусмотрено Положением.

Так, Банк России определил, что предоставление (размещение) банком денежных средств осуществляется для юридических лиц - только в безналичном порядке путем зачисления денежных средств на расчетный или корреспондентский счет / субсчет клиента. Данное требование устанавливает обязанность кредитной организации осуществлять размещение только в том порядке, котором это определено Банком России, который осуществляет надзор за банковской деятельностью. В соответствии со ст. 55 ФЗ «О Центральном Банке» главная цель банковского регулирования и надзора - поддержание стабильности банковской системы, защита интересов вкладчиков и кредиторов.

Предоставление (размещение) банком денежных средств клиенту - заемщику производится на основании распоряжения, составляемого специалистами уполномоченного подразделения банка и подписанного уполномоченным должностным лицом банка.

В распоряжении в отличие от гражданско - правового договора указывается цифровое обозначение группы кредитного риска, стоимость залога (если имеется договор залога), сумма, на которую получена банковская гарантия или поручительство, опись приложенных к распоряжению документов и другая необходимая информация. Указанное распоряжение на предоставление (размещение) денежных средств, а также распоряжение по изменению группы кредитного риска передаются в бухгалтерию банка для помещения в документы дня. Там же, ст.8.

Как видно, банковская операция по размещению денежных средств оформляется односторонним документом кредитной организации, представляющим собой внутренний акт, содержание которого не предоставляется клиенту. Данный акт не может стать предметом рассмотрения в суде. Но может стать основанием привлечения кредитной организации к ответственности, при осуществлении проверки Банком России.

В случае принятия сторонами дополнительных соглашений к договору на предоставление (размещение) средств об изменении сроков (предоставления / размещения средств по частям, погашения (возврата) средств, включая уплату процентов) и / или процентных ставок и других условий составляется распоряжение за подписью уполномоченного должностного лица банка бухгалтерскому подразделению банкаПоложение о порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)"(утв. Банком России 31.08.1998 N 54-П (ред. от 27.07.2001) // // Справочная правовая система «КонсультантПлюс». - Режим доступа: http://www.consultant.ru..

Гражданским Кодексом же аналогичное правомочие предусмотрено статьей 452 ГК РФ, предусматривающей, что соглашение об изменении или о расторжении договора совершается в той же форме, что и договор, если из закона, иных правовых актов, договора или обычаев не вытекает иное.

Из приведённых двух статей, видно, что данными актами регулируются различные по своему содержанию правоотношения, но касающиеся одних и тех же фактических отношений: изменение условий договора, только вот порядок осуществления данных изменений различен. И несоответствие фактических действий данным требованиям влекут за собой различные правовые последствия. Так, нарушение формы внесения изменений по гражданскому законодательству влечет за собой признание такого дополнительного соглашения (посредством которого будет внесено изменение в основной договор) незаключенным или недействительным, если внесение изменения противоречит требованию закона. Отсутствие же подписи уполномоченного должностного лица банка на распоряжение или отсутствие данного распоряжения никак не может послужить основанием для признания такого изменения недействительным.

Установление данного требования, и последующее его нарушение (отсутствие распоряжения) никак не затрагивает законные интересы клиентов банка, не влияет на содержание уже возникших правоотношений между банком и клиентом. Поэтому не может быть использовано для признания недействительной по статье 168 ГК РФ, как сделка, совершенная в нарушении требований закона и иного нормативно правового акта. Из приведенных норм следует, что действия, направленные на достижение определенных правовых эффектов (изменение процентной ставки), претерпевают различный порядок и условия достижения такого эффекта. В гражданско - правовых отношениях кредитная организация должна в договоре предусмотреть порядок изменения существенного условия, оформить данное изменение в надлежащей (письменной) форме, согласовать такое изменение с клиентом (если иное не предусмотрено соглашением сторон).

Как верно отметили Брагинский М.И., Витрянсий В.В., в реальной практике при рассмотрении отдельных вопросов и решении конкретных проблем, связанных с кредитом и кредитными правоотношениями, необходимо прежде всего отдавать себе отчет в том, к какой сфере правоотношений относится соответствующая проблема (публично-правовых или частноправовых отношений) и какой смысл вкладывается, скажем, законодательством или судебной практикой в соответствующие категории. Очевидно, рассуждая о какой-либо проблеме, связанной с кредитом, кредитными правоотношениями в сфере гражданского права (например, о возможности той же уступки права требования возврата кредита банком иному лицу, не являющемуся кредитной организацией), нельзя исходить из положений публичного права (например, из законодательства о банковском регулировании и надзоре) и, ссылаясь на нарушение прав и законных интересов вкладчиков или иных кредиторов банка, требовать признания кредитного договора или сделки по уступке права требования возврата кредита недействительными. Иначе пришлось бы ставить законность и действительность всякого кредитного договора в зависимость от соблюдения банком-кредитором при выдаче кредита различных нормативов Банка России и требований собственной кредитной политики банка, что могло бы подорвать устои имущественного оборотаДоговорное право. Книга пятая. В двух томах. Том 1: Договор о займе, банковском кредите / Брагинский М.И., Витрянский В.В. - М.: Статут, 2011. -С.157..

Возможность одностороннего изменения условий кредитного договора широко используется банками, и данная возможность предусматривается кредитными договорами. Однако, если потребители защищены законом, который запрещает банкам изменять процентную ставку по кредитным договорам с физическими лицами - потребителями, то в отношении юридических лиц, индивидуальных предпринимателей такое ограничение не распространяется и зачастую такие клиенты находятся в уязвимом положении.

Согласно Постановлению Президиума ВАС РФ от 06.03.2012 N 13567/11 по делу N А71-10080/2010 в ситуации, когда участниками кредитного договора являются с одной стороны предприниматель, а с другой - крупный банк, в силу положений статей 1, 10 Гражданского кодекса должна быть исключена возможность кредитной организации совершать действия по наложению на контрагентов неразумных ограничений или по установлению необоснованных условий реализации контрагентами своих правПостановление Президиума ВАС РФ от 06.03.2012 N 13567/11 по делу N А71-10080/2010-Г33 Требование: О признании незаключенным кредитного договора в части изменения размера процентной ставки.[Электронный ресурс] // Справочная правовая система «КонсультантПлюс». - Режим доступа: http://www.consultant.ru. .

При реализации предусмотренного кредитным договором права в одностороннем порядке изменять условия кредитования банк должен действовать в допустимых пределах осуществления гражданских прав и доказать наличие оснований, с которыми по условиям договора связана возможность одностороннего изменения банком размера платы (процентов) за кредит.

Неисполнение обязательств за пределами срока исковой давности в гражданском законодательстве влечет прекращение обязательств с обеих сторон. Однако в соответствии с требованием Положения N 54-П задолженность по предоставленным (размещенным) денежным средствам, безнадежная и / или признанная нереальной для взыскания в установленном Банком России порядке списывается с баланса банка - кредитора за счет созданного резерва на возможные потери по ссудам, а при его недостатке относится на убытки отчетного года. Возмещение полученного в отчетном году убытка осуществляется в порядке, установленном Банком России.

Списание непогашенной задолженности по предоставленным (размещенным) денежным средствам, включая проценты, с баланса банка - кредитора не является ее аннулированием, она отражается за балансом в течение не менее пяти лет с момента ее списания в целях наблюдения за возможностью ее взысканияПоложение о порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)"[Электронный ресурс]:утв. Банком России 31.08.1998 N 54-П, ред. от 27.07.2001// Справочная правовая система «КонсультантПлюс». - Режим доступа: http://www.consultant.ru..

Таким образом, из приведенных выше положение видно, что правовое регулирование банковских операций нормативно - правовыми актами Банка России отличается от гражданско - правового своим методом - императивным, а не диспозитивным, устанавливает по содержанию иного рода субъективные права и обязанности. Следует согласиться с Брагинским М.И.. Витрянским В.В. в том, что когда законодатель говорит о банковских операциях, подразумевается совершенно иной аспект действий кредитной организации нежели их направленность на возникновение, изменение или прекращение гражданских прав и обязанностей (сделки). В данном случае речь идет о действиях кредитной организации как об определенных видах предпринимательской деятельности, которые могут осуществляться кредитной организацией лишь при наличии лицензии, выданной Банком России.

Таким образом, понятие "банковские операции" подразумевает прежде всего публично-правовой аспект соответствующих действий кредитной организации, а именно: наличие разрешения Банка России на их совершение и их подчиненность законодательству о банковском регулировании и надзоре, - те же действия кредитной организации в плоскости частноправовых отношений совершаются, конечно же, в форме гражданско-правовых сделок, этот аспект не может иметь правового значения, когда мы рассуждаем о лицензировании банковских операций.Договорное право. Книга пятая. В двух томах. Том 1: Договор о займе, банковском кредите / Брагинский М.И., Витрянский В.В. - М.: Статут, 2011. - 650 с.

Размещение привлеченных во вклады денежных средств от своего имени и за свой счет как банковская операция предусмотрена в п. 2 ч. 1 ст. 5 Закона о банках. Но там она только названа. А конкретные правила проведения этой банковской операции предусматриваются Положением Банка России № 54-П.

Как уже говорилось в гл. 2 учебника, доктринально в любой банковской операции всегда усматривается три компонента (цели операции, технология, управление рисками проведения операции).

В данном случае применительно к размещению денежных средств тоже должно быть эти три компонента, но только наполненные конкретным содержанием.

В этой банковской операции по определению должны быть: а) предмет и цели банковской операции; б) порядок предоставления и погашения денежных средств, включая бухгалтерский учет и того и другого; в) соблюдение финансовых нормативов при выдаче и обслуживании кредита, создание резервов по ссудной задолженности. Проанализируем данную банковскую операцию с позиций обозначенной мной методологии изучения содержания банковской операции.

Первые два компонента регулируются Положением Банка России № 54-П. Третий компонент регулируется другими нормативными актами Банка России, т.е. теми, которые регулируют экономические нормативы и создание резервов по ссудной и приравненной к ней задолженности.

В Положении Банка России № 54-П четко сформулирован второй компонент банковской операции, т.е. регулируется порядок выдачи денежных средств кредитными организациями и их возврата в кредитную организацию.

Обратим внимание на название этого Положения Банка России № 54-П. В названии этой банковской операции говорится не только о предоставлении (размещении) кредитными организациями денежных средств, но и об их возврате (погашении). Потому что порядок возврата денежных средств обратно в кредитную организацию (погашение) – это тоже банковская операция.

Обратим па этот момент внимание по той причине, что на практике зачастую этот порядок нарушается. Банки выдают гражданам кредиты, в частности ипотечные, а в случае их невозврата или задержки платежей производят по ним уступку прав требований. Причем уступают права требования не банку, а любой организации. Между тем если у такой организации нет банковской лицензии, то получается, что банк нарушает требования Положения Банка России № 54-П в том случае, если он уступает ей права требования по кредитному договору.

В п. 1.1 Положения Банка России № 54-П определено, что в нем предусматривается порядок осуществления операций но предоставлению (размещению) банками денежных средств клиентам, в том числе другим банкам - юридическим и физическим лицам (причем, независимо от того, имеют они или не имеют расчетные, текущие, депозитные, корреспондентские счета в данном банке), и возврату (погашению) клиентами банков полученных денежных средств, а также бухгалтерский учет указанных операций.

Теперь затронем вопрос о том, на какие отношения не распространяется Положение Банка России № 54-П. В Положении определено, что оно нс распространяет свое действие на взаимоотношения между Банком России и банками по размещению денежных средств. Указанные взаимоотношения регламентируются законодательством РФ и соответствующими нормативными актами Банка России.

Кроме того, Положение Банка России № 54-И не регулирует отношения по открытию и ведению банковских счетов. Этот порядок регламентируется законом и соответствующими инструкциями Банка России, в частности, Инструкцией Банка России № 153-И.

Этот момент в Положении Банка России № 54-П важен, если учесть, что кредит может предоставляться в форме овердрафта. Значит, данное Положение в этом отношении тоже не применимо.

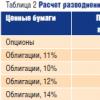

Там же в п. 1.5 Положения Банка России № 54-П определено, что его нормы не регламентируют операции по предоставлению (размещению) банками средств, осуществляемые с использованием банковских пластиковых карт банка, а также операции банка по размещению средств банка в ценные бумаги (облигации, депозитные сертификаты, векселя и другие долговые обязательства эмитентов). Эти операции регламентируются законодательством РФ и соответствующими нормативными актами Банка России, в частности, применительно к банковским картам – Положением Банка России № 266-П. Этот момент тоже юридически важен.

Банки выдают кредиты своим клиентам с помощью банковских карт. Следовательно, Положение Банка России № 54-П в этом отношении тоже не применяется, если для выдачи кредита банк применил кредитную карту. Вместе с тем возникает вопрос о том, как соотносятся между собой понятия "выдача физическому лицу суммы кредита наличными деньгами через кассу" и "выдача физическому лицу кредита через банкомат". В литературе отмечается, что в отношении физических лиц выражение "наличными денежными средствами через кассу банка" может применяться также к банкоматам (если считать, что банкомат представляет собой кассовое подразделение банка). Здесь, однако, действует особый порядок: в соответствии с п. 1.5 Положения Банка России № 54-П указанный документ "не регламентирует операции по предоставлению (размещению) банками средств, осуществляемые с использованием банковских пластиковых карт".

Как уже было отмечено, второй компонент этой банковской операции регулируется подробно. Предоставление (размещение) банком денежных средств осуществляется в следующем порядке:

- – юридическим лицам – в безналичном порядке путем зачисления денежных средств на расчетный или корреспондентский счет/субсчет клиента-заемщика, открытый на основании договора банковского счета. Этот же порядок применяется и при предоставлении средств на оплату платежных документов и на выплату заработной платы;

- – физическим лицам – в безналичном порядке. Деньги зачисляются па банковский счет клиента-заемщика физического лица, под которым в целях Положения Банка России № 54-П понимается также счет по учету сумм привлеченных банком вкладов (депозитов) физических лиц в банке либо наличными денежными средствами через кассу банка (п. 2.1.2). Думаю, что "счет по учету сумм привлеченных банком вкладов (депозитов) физических лиц в банке" – это счет бухгалтерского учета. Поэтому мне представляется, что указанная формулировка данной нормы не корректна. Банк должен предоставить физическому лицу денежные средства, зачислив их на банковский счет физического лица, потому что физическое лицо не вправе распоряжаться счетами бухгалтерского учета. Физическое лицо может распоряжаться своим банковским счетом. А в п. 2.1.2. Положения Банка России № 54-П говорится нс о банковском счете, а о счете, на котором ведется учет сумм привлеченных банком вкладов (депозитов) физических лиц.

Что касается кредитов в иностранной валюте, то в п. 2.1.3 Положения Банка России № 54-11 предусматривается, что предоставление (размещение) средств в иностранной валюте юридическим и физическим лицам осуществляется уполномоченными банками в безналичном порядке.

Какими способами предоставляются денежные средства клиентам банка, – этот вопрос нашел свое отражение в нормах п. 2.2 Положения Банка России № 54-11.

Предоставление (размещение) банком денежных средств клиентам банка осуществляется следующими способами:

- – во-первых, это может быть разовое зачисление денежных средств на указанные в п. 2.1 Положения, банковские счета либо выдачей наличных денег заемщику – физическому лицу;

- – во-вторых, указанные деньги могут предоставляться с помощью открытия кредитной линии. В Положении определено, что заключается соглашение/договор, на основании которого клиент-заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств, при соблюдении одного из следующих условий (п. 2.2 Положения):

- а) общая сумма предоставленных клиенту-заемщику денежных средств не должна превышать максимального размера (лимита), определенного в соглашении/договоре – "лимит выдачи";

- б) в период действия соглашения/договора размер единовременной задолженности клиента-заемщика не превышает установленного ему данным соглашением/договором лимита – "лимит задолженности".

При этом кредитные организации вправе ограничивать размер денежных средств, предоставляемых клиенту-заемщику в рамках открытой последнему кредитной линии, путем одновременного включения в соответствующее соглашение/договор обоих вышеуказанных условий, а также использования в этих целях любых иных дополнительных условий, с одновременным выполнением установленных настоящим подп, "б" требований.

Условия и порядок открытия клиенту-заемщику кредитной линии определяются сторонами либо в специальном генеральном (рамочном) соглашении/договоре, либо непосредственно в договоре на предоставление (размещение) денежных средств.

Открытие кредитной линии – заключение договора на предоставление денежных средств, условия которого по своему экономическому содержанию отличаются от условий договора, предусматривающего разовое (единовременное) предоставление денежных средств клиенту-заемщику.

Кроме того, в Методических рекомендациях от 05.10.1998 № 273-Т к Положению Банка России № 54-П (далее – Методические рекомендации) определено, что до принятия банком решения о целесообразности предоставления денежных средств клиенту, банку-кредитору следует тщательно изучить все представленные заемщиком документы (копии учредительных документов, бухгалтерскую, статистическую, финансовую отчетность, баланс и приложения к нему, расшифровки отдельных показателей деятельности).

В Методических рекомендациях определено, что прежде чем выдать кредит, необходимо проанализировать бизнес-план, планы маркетинга, производства и управления, прогноз денежных потоков заемщика с его контрагентами на период погашения предоставленных денежных средств (график поступлений и платежей клиента-заемщика). Кроме того, нужно проанализировать технико-экономическое обоснование кредитуемой сделки. Главное – надо проверить достоверность кредитуемой сделки, изучить кредитную историю клиента-заемщика, проанализировать вопрос о наличии или отсутствии задолженности по обязательствам клиента-заемщика, в том числе просроченной, проверить полномочия должностных лиц клиента-заемщика, подписывающих договор на предоставление денежных средств, проверить наличие и качество обеспечения (залога, банковской гарантии, поручительства, страхового полиса и др.), оценить полученную информацию.

В тех случаях, когда клиент-заемщик не обслуживается в потенциальном банке-кредиторе (т.е. не имеет в нем корреспондентского, расчетного, текущего счета), то помимо указанных выше документов и информации, от него следует получить карточку образцов подписей лиц, уполномоченных подписывать соответствующие сделки с кредитной организацией и распоряжаться денежными средствами организации-заемщика.

В Методических рекомендациях, в частности, определено, что до принятия решения о целесообразности предоставления денежных средств следует организовывать и проводить встречи-интервью с потенциальным заемщиком банка. Такие интервью с клиентом-заемщиком следует проводить на регулярной основе и в дальнейшем в течение срока действия договора.

Как принимается решение о выдаче кредита – вопрос, который детально закреплен в Методических рекомендациях. Решение принимается на основе анализа финансового состояния заемщика; уровня его кредитной платежеспособности; качества и ликвидности обеспечения кредита; расчета достаточности обеспечения по размещаемым денежным средствам с учетом причитающихся процентов и возможных издержек банка-кредитора по получении исполнения; оценки рисков, связанных с кредитованием конкретного клиента (особенно при предоставлении бланковых кредитов), в том числе анализа кредитного риска, валютного риска (при предоставлении денежных средств в иностранной валюте), отраслевого риска (анализируется состояние отрасли, к которой относится заемщик) и других рисков.

После принятия решения о предоставлении денежных средств уполномоченными специалистами кредитной организации производится подготовка текста договора. Затем должен быть заключен соответствующий договор. Это может быть генеральный кредитный договор, кредитный договор, депозитный договор, договор займа, договор банковского счета, другой договор на размещение средств.

В договоре определяются основные условия предоставления и возврата (погашения) размещаемых банком денежных средств. В нем должны быть определены цели, на которые предоставляется кредит.

Документы, представленные заемщиком, получаемые ответы на запросы кредитной организации, а также документы, подтверждающие факт предоставления денежных средств, в том числе договор/соглашение, дополнительные соглашения к нему, договоры залога и другие договоры и копии распоряжений, должны храниться в досье клиента-заемщика, ведущемся банком- кредитором.

Документ, подтверждающий факт предоставления денежных средств клиенту, – это выписка по корреспондентскому, расчетному, текущему счету клиента, а также ссудному или межбанковскому депозитному счету либо счету по учету прочих размещенных средств.

Кредитная организация определяет порядок формирования досье клиентов-заемщиков и организовывает их хранение в течение не менее 5 лет. По истечении установленных сроков хранения передает их в архив, где досье клиентов хранятся в установленном порядке.

Методические рекомендации предписывают, что соответствующее подразделение кредитной организации обязано организовать ежедневный контроль за сроками погашения (возврата) клиентами-заемщиками предоставленных им денежных средств и уплатой процентов по ним, в том числе за состоянием просроченной задолженности по кредитам клиентов-заемщиков, и предпринимать необходимые меры к ее погашению.

Банк обязан разрабатывать и утверждать соответствующие внутренние документы, определяющие его политику по размещению (предоставлению) средств, а также учетную политику и подходы к ее реализации: а) документы, определяющие процедуры принятия решений по размещению банком денежных средств; б) документы определяющие распределение функций и полномочий между подразделениями и должностными лицами банка; б) документы, включающие внутренние правила размещения средств, в том числе правила кредитования клиентов банка.

В письме Банка России от 17.01.2005 № 2-Т "О совершении сделок со связанными с банком лицами и оценке рисков, возникающих при их совершении" наряду с банковскими нормами содержатся и нормы гражданского права, что, па наш взгляд, недопустимо.

Что касается третьего компонента банковской операции (соблюдение экономических нормативов и создание резервов по ссудам), то они регулируются иными нормативными актами Банка России . Напомним, что существенный элемент банковской операции по размещению денежных средств – управление рисками и создание резервов. В Инструкциях Банка России от 03.12.2012 № 139-И "Об обязательных нормативах банков", от 31.03.2004 № 112-И "Об обязательных нормативах кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием" предусматривается ряд нормативов, которые должна соблюдать кредитная организация.

Кредитная организация обязана осуществлять классификацию активов, выделяя сомнительные и безнадежные долги, и создавать резервы (фонды) на покрытие возможных убытков в порядке, устанавливаемом Банком России. Она обязана соблюдать обязательные нормативы, устанавливаемые в соответствии с Законом о Банке России, численные значения которых устанавливаются Банком России согласно федеральному закону.

В кредитной организации должен функционировать внутренний контроль, который помимо прочего должен проверять соблюдение требований, предусмотренных нормативными актами Банка России .

- Инструкция Банка России от 03.12.2012 № 139-И "Об обязательных нормативах банков".

- См.: Положение Банка России № 242-П.

2.1.1. юридическим лицам - только в безналичном порядке путем зачисления денежных средств на расчетный или корреспондентский счет / субсчет клиента - заемщика, открытый на основании договора банковского счета (далее по тексту настоящего Положения - банковский счет клиента - заемщика), в том числе при предоставлении средств на оплату платежных документов и на выплату заработной платы;

2.1.2. физическим лицам - в безналичном порядке путем зачисления денежных средств на банковский счет клиента - заемщика физического лица, под которым в целях настоящего Положения понимается также счет по учету сумм привлеченных банком вкладов (депозитов) физических лиц в банке либо наличными денежными средствами через кассу банка;

(в ред. Положения, утв. ЦБ РФ 27.07.2001 N 144-П)

(см. текст в предыдущей редакции)

2.1.3. предоставление (размещение) средств в иностранной валюте юридическим и физическим лицам осуществляется уполномоченными банками в безналичном порядке.

2.2. Предоставление (размещение) банком денежных средств клиентам банка осуществляется следующими способами:

1) разовым зачислением денежных средств на указанные в п. 2.1 настоящего Положения банковские счета либо выдачей наличных денег заемщику - физическому лицу;

2) открытием кредитной линии, т.е. заключением соглашения / договора, на основании которого клиент - заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств, при соблюдении одного из следующих условий:

а) общая сумма предоставленных клиенту - заемщику денежных средств не превышает максимального размера (лимита), определенного в соглашении / договоре (далее по тексту настоящего Положения и Приложения к нему - "лимит выдачи");

б) в период действия соглашения / договора размер единовременной задолженности клиента - заемщика не превышает установленного ему данным соглашением / договором лимита (далее по тексту настоящего Положения и Приложения к нему - "лимит задолженности").

При этом банки вправе ограничивать размер денежных средств, предоставляемых клиенту - заемщику в рамках открытой последнему кредитной линии, путем одновременного включения в соответствующее соглашение / договор обоих вышеуказанных условий, а также использования в этих целях любых иных дополнительных условий с одновременным выполнением установленных настоящим подпунктом требований.

Условия и порядок открытия клиенту - заемщику кредитной линии определяются сторонами либо в специальном генеральном (рамочном) соглашении / договоре, либо непосредственно в договоре на предоставление (размещение) денежных средств.

В целях настоящего Положения под открытием кредитной линии следует понимать также заключение договора на предоставление денежных средств, условия которого по своему экономическому содержанию отличаются от условий договора, предусматривающего разовое (единовременное) предоставление денежных средств клиенту - заемщику;

(пп. 2 в ред. Положения, утв. ЦБ РФ 27.07.2001 N 144-П)

(см. текст в предыдущей редакции)

3) кредитованием банком банковского счета клиента - заемщика (при недостаточности или отсутствии на нем денежных средств) и оплаты расчетных документов с банковского счета клиента - заемщика, если условиями договора банковского счета предусмотрено проведение указанной операции. Кредитование банком банковского счета клиента - заемщика при недостаточности или отсутствии на нем денежных средств осуществляется при установленном лимите (т.е. максимальной сумме, на которую может быть проведена указанная операция) и сроке, в течение которого должны быть погашены возникающие кредитные обязательства клиента банка.

(в ред. Положения, утв. ЦБ РФ 27.07.2001 N 144-П)

(см. текст в предыдущей редакции)

Данный порядок в равной степени распространяется и на операции по предоставлению банками кредитов при недостаточности или отсутствии денежных средств на банковском счете клиента - физического лица ("овердрафт") в случае, если соответствующее условие предусмотрено заключенным договором банковского счета либо договором вклада (депозита);

(абзац введен Положением, утв. ЦБ РФ 27.07.2001 N 144-П)

4) участием банка в предоставлении (размещении) денежных средств клиенту банка на синдицированной (консорциальной) основе;

5) другими способами, не противоречащими действующему законодательству и настоящему Положению.

2.3. Предоставление (размещение) банком денежных средств клиенту - заемщику производится на основании распоряжения, составляемого специалистами уполномоченного подразделения банка и подписанного уполномоченным должностным лицом банка.

2.3.1. В распоряжении указываются номер и дата договора / соглашения, сумма предоставляемых (размещаемых) средств, срок уплаты процентов и размер процентной ставки, срок / сроки (дата) погашения (возврата) средств - общая сумма либо несколько сумм, если погашение будет осуществляться по частям, для кредитных договоров - цифровое обозначение группы кредитного риска (изменение группы кредитного риска ссуды производится также на основании соответствующего распоряжения, классификация кредитов и приравненной к ним задолженности по группам риска осуществляется банком в установленном Банком России порядке), стоимость залога (если имеется договор залога), сумма, на которую получена банковская гарантия или поручительство, опись приложенных к распоряжению документов и другая необходимая информация.

2.3.2. Указанное распоряжение на предоставление (размещение) денежных средств, а также распоряжение по изменению группы кредитного риска передаются в бухгалтерию банка для помещения в документы дня.

2.4. В случае принятия сторонами дополнительных соглашений к договору на предоставление (размещение) средств об изменении сроков (предоставления / размещения средств по частям, погашения (возврата) средств, включая уплату процентов) и / или процентных ставок и других условий составляется распоряжение за подписью уполномоченного должностного лица банка бухгалтерскому подразделению банка.

2.5. В соответствии со статьей 24 Федерального закона "О банках и банковской деятельности" банки - кредиторы обязаны создавать резервы на возможные потери по предоставленным (размещенным) денежным средствам в порядке, установленном Банком России, в целях покрытия возможных потерь, связанных с невозвратом заемщиками полученных денежных средств.

Характерно, что данная банковская операция, именно такое название которой приведено в пункте 2 статьи 5 Федерального закона "О банках и банковской деятельности" (далее - Федеральный закон), не содержит термина "кредит".

Потому, что размещение привлеченных кредитной организацией денежных средств не сводиться только к банковскому кредиту. Например, кредитная организация может купить ценные бумаги, векселя, драгоценные металлы и проводить другие активные операции. Но, конечно, наибольший удельный вес в ее активных операциях, традиционно занимают банковские кредиты.

1). Кредит и банковская операция по размещению денежных средств

Банковский кредит - это разновидность банковской операции по размещению привлеченных кредитной организацией денежных средств.

В банковской практике термин "ссуда" и термин "кредит" зачастую используется как равнозначные термины. Для того чтобы в этом убедиться, достаточно посмотреть правила бухгалтерского учета в кредитных организациях. Употребление таких терминов стало настолько распространенным, и вошло в повседневный, профессиональный обиход, что попытки его изменить не имеют смысла. Кредитные организации используют информационные технологии и программные продукты, в которых применяется этот термин. Хотя по ГК РФ, договор ссуды, - это договор безвозмездного пользования вещью.

Заем вправе выдавать любая коммерческая организации. А кредит может выдать только кредитная организация. Этот подход раньше основывался на том, что в п. "а" ч. 1 ст. 5 "Банковские операции и сделки", ныне уже недействующей редакции Закона РСФСР от 2 декабря 1990 г. "О банках и банковской деятельности в РСФСР" (с изменениями от 13 декабря 1991 г., 24 июня 1992 г.) была закреплена норма, которая предусматривала, что банки могут "привлекать вклады (депозиты) и предоставлять кредиты по соглашению с заемщиком. Получалось, что в самой формулировке банковской операции использовался термин "кредит". Но после того как в 1996 году этот Закон был изложен в новой редакции (как Федеральный закон "О банках и банковской деятельности"), ситуация изменилась.

Согласно Федеральному закону от 3 февраля 1996 г. "О внесении изменений и дополнений в Закон РСФСР "О банках и банковской деятельности в РСФСР" организации имеют право осуществлять систематическое коммерческое кредитование под проценты, поскольку предоставление кредитов не включено в перечень банковских операций.*(310) Однако речь может идти только о коммерческом кредитовании. О нем, подробнее, скажем, когда речь пойдет о видах кредита. А вот что касается банковского кредитования, то здесь все сложнее.

В Федеральном законе "О банках и банковской деятельности", а именно в его статье 5, говорится, что к банковским операциям относятся: "1) привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок); 2) размещение указанных в пункте 1 части первой настоящей статьи привлеченных средств от своего имени и за свой счет...". Как мы видим из приведенной цитаты, термин "кредит" в ней отсутствует. В формулировке второй банковской операции сделана ссылка на п. 1 части первой данной статьи. А в этом пункте указаны не все привлеченные денежные средства физических и юридических лиц, а только их вклады.

Выходит, что размещение только вкладов, а не любых привлеченных средств - банковская операция, которая, как сказано в этом же Федеральном законе, требует наличия банковской лицензии.

Как мы помним в статье 1 Федерального закона "О банках и банковской деятельности" сказано, что "кредитная организация - юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные настоящим Федеральным законом".

В ч. 1 статьи 13 Федерального закона говорится, что "осуществление банковских операций производится только на основании лицензии, выдаваемой Банком России в порядке, установленном настоящим Федеральным законом". А дальше, - в ч. 6-8 этой же статьи Федерального закона сказано, что "осуществление юридическим лицом банковских операций без лицензии влечет за собой взыскание с такого юридического лица всей суммы, полученной в результате осуществления данных операций, а также взыскание штрафа в двукратном размере этой суммы в федеральный бюджет. Взыскание производится в судебном порядке по иску прокурора, соответствующего федерального органа исполнительной власти, уполномоченного на то федеральным законом, или Банка России.

Банк России вправе предъявить в арбитражный суд иск о ликвидации юридического лица, осуществляющего без лицензии банковские операции.

Граждане, незаконно осуществляющие банковские операции, несут в установленном законом порядке гражданско-правовую, административную или уголовную ответственность".

Итак, казалось бы все ясно. Если организация осуществляет банковскую операцию, то она должна получить банковскую лицензию. Но остается только доказать, что организация осуществляет банковскую операцию. В данном случае это означает, что кредит как банковская операция может считаться таковой, если есть признаки, указанные в п. 2 ст. 5 Федерального закона. То есть, организация размещает привлеченные вклады физических и юридических лиц. Но если она размещает не вклады, а другие привлеченные денежные средства, то под требования Федерального закона она уже не подпадает.

Правда в ГК РФ имеются критерии для определения того, кто может предоставить денежные средства по кредитному договору. В ч. 1 ст. 819 ГК РФ говорится, что "по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее". Получается, что кредитный договор связывается только с банком или иной кредитной организацией. А это означает, что заключить кредитный договор может только кредитная организация. Но, ведь денежные средства могут быть предоставлены не по договору кредита, а по договору займа. И если они - собственные средства займодателя, то никаких вопросов по поводу банковской лицензии вообще не возникает. Другое дело если это заемные средства. Но опять же ограничением выступают только два вида привлеченных средств - вклады физических и юридических лиц.

Вывод такой: формулировки отмененной редакции Закона РСФСР "О банках и банковской деятельности", определяли кредит как банковскую операцию. Теперь же кредит выступает как сделка, а банковская операция - это технология ее проведения. В Федеральном законе эта технология обозначена термином "размещение денежных средств".

Виды размещения привлеченных кредитной организацией денежных средств достаточно разнообразны. Это, например, размещение привлеченных во вклады драгоценных металлов, покупка драгоценных камней, выдача займов в драгоценных металлах, размещение депозитов в других кредитных организациях, принятие ценных бумаг в залог по выданным кредитам, учет векселей, покупка облигаций, покупка памятных монет, финансирование под уступку денежного требования (факторинг) и другие виды размещения привлеченных денежных средств. Поэтому банковские кредиты - это только часть сделок, которые составляют экономическую основу банковских операций по размещению привлеченных средств. Юридическая форма банковского кредита - кредитный договор.

Но, как уже говорилось размещение денежных средств всегда связано с риском. Поэтому операции по размещению денежных средств, и, прежде всего банковские кредиты специально регулируются нормами федеральных законов и нормативными актами Банка России. В частности, такие нормы содержаться в Федеральном законе "О банках и банковской деятельности" (ст. 24, 29, 30)*(311), в Положении Банка России от 31 августа 1998 г. N 54-П "О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)" (с изменениями), в Положении Банка России от 26 марта 2004 г. N 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности". В этих нормативных актах Банка России регулируются технологии размещения денежных средств кредитной организации и создания резервов.

2). Банковский кредит и другие виды кредита

Банковский кредит. В ГК РФ банковский кредит - это одна из разновидностей кредита вообще. Он выдается только кредитной организацией имеющей соответствующую банковскую лицензию.

ГК РФ регулирует также еще и коммерческий кредит. Есть в нем нормы и о товарном кредите. На эти кредиты банковская лицензия не требуется.

В мировой практике отсутствует единая классификация банковских кредитов, что, по мнению специалистов, объясняется различным уровнем экономического развития стран, различными традициями и другими факторами. С экономической точки зрения все кредиты делятся по группам заемщиков, по целевому назначению, по размерам кредита, по срокам погашения, по видам обеспечения, по способам предоставления, по порядку погашения, по видам процентных ставок, по способам расчета процентных ставок, по валюте кредита, по числу кредиторов.*(312)

Регулирование кредитов средствами банковского права имеет своей целью направить кредитную политику коммерческого банка таким образом, чтобы с одной стороны, повысилась доходность проводимых им банковских операций, а с другой стороны, чтобы были гарантированы интересы банковской системы в целом, а также интересы банковских клиентов. В этой связи важно понимание принципов кредитной политики коммерческого банка.

По мнению Пановой Г.С., специфическими принципами кредитной политики коммерческого банка являются: доходность, прибыльность, безопасность и надежность.*(313) В широком понимании "...оптимальная политика коммерческого банка - это политика, в результате которой доходы банка, его прибыль стремятся к бесконечности, а затраты и риск - к минимуму".*(314) С этой точки зрения, и федеральные законы и принятые на их основе нормативные акты Банка России, по отношению к кредитной организации, являются неким внешним ограничителем ее активных операций. Они нужны для того, чтобы политика кредитной организации не становилась чрезмерно рискованной.

Банковский кредит предоставляется на основе договора. В этом смысле он - сделка. В эти отношения Банк России не вправе вмешиваться. Он может регулировать только банковские операции, как форму реализации этой сделки, как технологию по выдаче и погашению кредита.*(315)

Товарный кредит. В ст. 822 ГК РФ предусматривается, что стороны могут заключить договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор товарного кредита). К нему применяются правила параграфа 2 Гл. 42 ГК РФ то есть те же правила, что и для банковского кредита, если иное не предусмотрено договором товарного кредита и не вытекает из существа обязательства.

Условия о количестве, об ассортименте, о комплектности, о качестве, о таре и (или) об упаковке предоставляемых вещей должны исполняться в соответствии с правилами о договоре купли-продажи товаров (статьи 465-485 ГК РФ), если иное не предусмотрено договором товарного кредита.

Предмет этого договора - вещи, определенные родовыми признаками. Его сторонами могут быть любые лица.

Этот договор обычно, как любой кредитный договор, является возмездным.*(316)

Коммерческий кредит. В ст. 823 ГК РФ закреплена норма, в которой предусматривается, что договорами, исполнение которых связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, может предусматриваться предоставление кредита, в том числе в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг (коммерческий кредит), если иное не установлено законом.

В части второй этой же статьи говорится, что к коммерческому кредиту применяются правила главы 42 ГК РФ, если иное не предусмотрено правилами о договоре, из которого возникло соответствующее обязательство, и не противоречит существу такого обязательства.

Государственный и муниципальный кредит. Государственный и муниципальный кредит регулируются бюджетным законодательством.

3). Договор кредита

Договор банковского кредита - это частный случай договора банковского займа, предусмотренного статьями § 1 Главы 42 ГК РФ. Нормы ГК РФ о займе применяются к договору кредита постольку, поскольку это, во-первых, не противоречит положениям, закрепленным в статьях § 2 Главы 42 ГК РФ, и, во-вторых, не противоречит существу договора кредита.

Это консенсуальный договор. Сначала заключается договор, а после этого выдается кредит. Наоборот, договор займа - это реальный договор: момент заключения договора совпадает с моментом передачи денег заемщику.

ГК предусматривает, что по договору займа, одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

В отличие от договора займа, предметом кредитного договора являются только денежные средства.

По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. К отношениям по кредитному договору применяются правила, предусмотренные параграфом 1 главы 42 ГК РФ, если иное не предусмотрено правилами параграфа 2 главы 42 ГК РФ и не вытекает из существа кредитного договора. (Статья 819 ГК РФ). Поэтому кредитный договор - возмездный.

Обратим внимание на то обстоятельство, что в статье 819 ГК РФ нет указания на то, что денежная сумма кредита передается в собственность заемщика. Но об этом сказано в статье о понятии займа. А именно, в ч. 1 статьи 807 "Договор займа" говорится, что "по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества".

Форма кредитного договора письменная. В отличие от займа, который при указанных в ГК РФ условиях может быть письменным, для договора кредита установленная письменная форма договора. При этом не требуется, чтобы договор обязательно имел нотариальную форму.

Несоблюдение письменной формы влечет недействительность кредитного договора. Такой договор считается ничтожным.

В Главе 42 ГК РФ нет указания на то, что в кредитном договоре должны указываться проценты. А при отсутствии в договоре условия о размере процентов, их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

Правда статья 30 Федерального закона "О банках и банковской деятельности", в отличие от ГК РФ, предусматривает, что в договоре должны быть указаны проценты и некоторые другие условия. Практически это означает, что если вместо процентов указываются другие виды платы за кредит, что иногда встречается в работе банков, то это может стать предметом спора.

Заемщик обязан возвратить займодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа. В случаях, когда срок возврата договором не установлен или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение тридцати дней со дня предъявления займодавцем требования об этом, если иное не предусмотрено договором.

Если иное не предусмотрено договором займа, сумма беспроцентного займа может быть возвращена заемщиком досрочно. Сумма займа, предоставленного под проценты, может быть возвращена досрочно с согласия займодавца.

Если иное не предусмотрено договором займа, сумма займа считается возвращенной в момент передачи ее займодавцу или зачисления соответствующих денежных средств на его банковский счет.

Если иное не предусмотрено законом или договором займа, в случаях, когда заемщик не возвращает в срок сумму займа, на эту сумму подлежат уплате проценты в размере, предусмотренном пунктом 1 статьи 395 настоящего Кодекса, со дня, когда она должна была быть возвращена, до дня ее возврата займодавцу независимо от уплаты процентов, предусмотренных пунктом 1 статьи 809 настоящего Кодекса.

Целевой кредит. В отношении этого кредита применяются положение статьи 814 ГК РФ. Если договор займа заключен с условием использования заемщиком полученных средств на определенные цели (целевой заем), заемщик обязан обеспечить возможность осуществления займодавцем контроля за целевым использованием суммы займа.

Признание кредитного договора крупной сделкой. При заключении кредитного договора следует иметь ввиду организационно-правовую форму заемщика и связанные с этим ограничения в отношении крупных сделок. Кредитный договор может быть признан крупной сделкой, если сумма предоставленного по нему кредита и предусмотренных договором процентов за пользование кредитом (без учета процентов за просрочку возврата кредита) составляет более 25 процентов балансовой стоимости имущества общества.

Акционерный коммерческий банк обратился в арбитражный суд с иском к обществу с ограниченной ответственностью о взыскании суммы долга по кредитному договору, а также процентов за пользование кредитом и повышенных процентов в связи с невозвратом кредита в срок, предусмотренный договором. Ответчик заявил встречный иск о признании кредитного договора недействительным, указав, что сумма предъявленных истцом требований превышает 25 процентов балансовой стоимости имущества общества, и заключение директором общества данного кредитного договора при отсутствии соответствующего решения совета директоров или общего собрания участников общества с ограниченной ответственностью противоречит статье 46 Федерального закона "Об обществах с ограниченной ответственностью" (далее - Закон об обществах с ограниченной ответственностью). Арбитражный суд удовлетворил основной иск акционерного коммерческого банка и отказал во встречном иске, заявленном ответчиком. При этом суд отметил, что ответчик необоснованно отнес заключенный им кредитный договор к крупной сделке, определив его сумму, исходя не из размера полученного по договору кредита, а из суммы требований, заявленных истцом, в которую наряду с суммой кредита включены проценты за пользование им и повышенные проценты за непогашение кредита в установленный срок, являющиеся мерой ответственности за просрочку исполнения денежного обязательства. При сопоставлении суммы, полученной ответчиком по кредитному договору, с данными баланса общества на дату совершения сделки суд установил, что она не достигала 25 процентов балансовой стоимости имущества общества на указанную дату, а поэтому признал, что генеральный директор общества имел право на заключение договора без получения согласия совета директоров или общего собрания участников общества. Апелляционная инстанция правомерно отменила решение, признав кредитный договор крупной сделкой с учетом того, что сумма обязательства по данному договору должна быть определена исходя не только из размера полученного заемщиком кредита, но и предусмотренных договором процентов за пользование им в течение срока, на который предоставлен кредит. При этом суд отметил, что уплата указанных процентов в соответствии со статьей 819 Гражданского кодекса Российской Федерации входит в состав основного обязательства по кредитному договору. Общая сумма кредита и процентов за пользование им превысила 25 процентов балансовой стоимости имущества общества. При определении суммы сделки, которая может быть отнесена к крупной, не подлежат включению в нее проценты, начисляемые за просрочку исполнения денежного обязательства (статья 395 Гражданского кодекса Российской Федерации), а также иные суммы, взимаемые с должника в порядке применения к нему мер ответственности (неустойка, штраф, пени). Предусмотренные кредитным договором проценты за пользование кредитом в течение предусмотренного договором срока не являются мерой ответственности и должны учитываться при определении суммы сделки.*(317)

В процессе заключения кредитного договора следует принимать во внимание вопрос о правомочиях стороны на заключение договора. В этих целях нужно системно изучить все нормы различных законов, которые имеют или могут иметь отношение к данной сделке, а также необходимо учитывать риск толкования нормативных актов. Кроме того, всегда нужно проверять правоспособность заемщика. Необходимо тщательно ознакомится с его учредительными документами.

Вексель. В случаях, когда в соответствии с соглашением сторон заемщиком выдан вексель, удостоверяющий ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного векселем срока полученные взаймы денежные суммы, отношения сторон по векселю регулируются законом о переводном и простом векселе.

С момента выдачи векселя правила ГК РФ могут применяться к этим отношениям постольку, поскольку они не противоречат закону о переводном и простом векселе (статья 815 ГК РФ). Назначение состоит в оформлении факта отсрочки исполнения денежного обязательства (факта оказания кредита приобретателем векселя).*(318) Именно поэтому он используется как средство, c помощью которого осуществляется кредитование заемщика. Вексельный кредит - это форма кредитования.

В случае с простым векселем кредит оказывается приобретателем векселедателю. С помощью векселя оформляется кредит. В этом состоит назначение простого векселя.

Назначение переводного векселя состоит в оформлении двух кредитов и факта перевода векселедателем собственного долга перед ремитентом на плательщика. Плательщик согласится (акцептует) с переводом на него долга векселедателя в зависимости от состояния других правоотношений, которые послужили основанием для выставления переводного векселя.*(319) В информационном письме Президиума Высшего Арбитражного Cуда РФ от 25 июля 1997 г. N 18 "Обзор практики разрешения споров, связанных с использованием векселя в хозяйственном обороте", в частности (п. 18) сказано, что лицо, которому векселедателем простого векселя поручено производить платеж, не является обязанным по векселю. В соответствии с договором организация-векселедатель простого векселя поручила обслуживающему ее банку производить платежи по выданным ею векселям за счет средств на ее расчетном счете. В векселя вносилась запись о том, что платеж должен быть произведен в банке по месту нахождения расчетного счета векселедателя. При наступлении срока платежа векселедержатель обратился в указанный банк с требованием об оплате векселя. Банк в оплате отказал в связи с отсутствием средств на расчетном счете векселедателя. По требованию векселедержателя был совершен протест векселя в неплатеже. Векселедержатель обратился в арбитражный суд с иском к банку, которому было поручено производить платежи, о взыскании вексельного долга, а также процентов, пеней и издержек по протесту в соответствии со статьей 48 Положения о переводном и простом векселе. Арбитражный суд исковые требования удовлетворил, поскольку обязанность банка платить по векселю вытекает из указаний в векселе о том, что платеж производится данным банком и факт отказа банка оплатить вексель документально подтвержден. По мнению суда, данное решение вынесено с нарушением норм материального права. Указанное векселедателем лицо, на которое он возлагает обязанность платить по векселю, не является лицом, несущим в силу статьи 47 Положения ответственность за оплату векселя перед векселедержателем. Такую ответственность несет сам векселедатель, назначивший уполномоченное лицо для платежа. Исходя из изложенного постановлением кассационной инстанции решение было отменено и в иске отказано.*(320)

Следует иметь в виду, что банки используют различные схемы использования векселя в кредитовании своих клиентов. Один из способов кредитования - вексельный кредит.

Облигация. В случаях, предусмотренных законом или иными правовыми актами, договор займа может быть заключен путем выпуска и продажи облигаций.

Облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

К отношениям между лицом, выпустившим облигацию, и ее держателем правила займа применяются постольку, поскольку иное не предусмотрено законом или в установленном им порядке (статья 816 ГК РФ).

4). Обеспечение возвратности кредита

Обеспечение кредитов, в той или иной мере, регулируется нормами банковского и гражданского права.

В статье 33 Федерального закона "О банках и банковской деятельности" сказано, что "кредиты, предоставляемые банком, могут обеспечиваться залогом недвижимого и движимого имущества, в том числе государственных и иных ценных бумаг, банковскими гарантиями и иными способами, предусмотренными федеральными законами или договором. При нарушении заемщиком обязательств по договору банк вправе досрочно взыскивать предоставленные кредиты и начисленные по ним проценты, если это предусмотрено договором, а также обращать взыскание на заложенное имущество в порядке, установленном федеральным законом".

ГК РФ предусматривает различные способы обеспечения кредитов.

В статье 329 ГК РФ предусматриваются, что исполнение обязательств может обеспечиваться неустойкой, залогом, удержанием имущества должника, поручительством, банковской гарантией, задатком и другими способами, предусмотренными законом или договором. Все эти способы обеспечения исполнения обязательств имеют свои особенности, которые нужно учитывать применительно к конкретной ситуации. Чаще всего в практике используется неустойка, залог, поручительство и банковская гарантия.

Кредитные организации практикуют создание различных способов обеспечения кредита и защиты своих интересов (отступное, прощение долга, новация).

Общие моменты, характеризующие выбор того или иного способа обеспечения возврата кредита состоят в том, что необходимо тщательно проанализировать законодательство, учесть правовые риски и обратить внимание на правовой статус заемщика или третьего лица, предоставляющего обеспечение кредита.

Неустойка. Неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения. По требованию об уплате неустойки кредитор не обязан доказывать причинение ему убытков. Соглашение о неустойке должно иметь письменную форму.

Неустойка может быть уменьшена судом в случае признания ее несоразмерной. Правомерность такой возможности подтверждена Конституционным судом Российской Федерации, который указал, что "в соответствии со статьей 330 ГК Российской Федерации неустойкой признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности просрочки исполнения. Согласно статье 333 ГК Российской Федерации, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку (часть первая); при этом правила о возможности уменьшения неустойки не затрагивают права кредитора на возмещение убытков (часть вторая). Таким образом, гражданское законодательство предусматривает неустойку в качестве способа обеспечения исполнения обязательств и меры имущественной ответственности за их неисполнение или ненадлежащее исполнение, а право снижения размера неустойки предоставлено суду в целях устранения явной ее несоразмерности последствиям нарушения обязательств".*(321)

Залог. Соглашение о залоге регулируется ГК РФ и Федеральным законом "О залоге".

Залог, как способ обеспечения исполнения обязательств имеет определенные преимущества и недостатки. Один из них заключается в том, что не любое имущество может стать предметом залога. Причем запреты содержаться в нормативных актах, которые имеют различную отраслевую принадлежность. К примеру, в статье 51 Основ законодательства Российской Федерации о культуре сказано, что "культурные ценности, хранящиеся в государственных и муниципальных музеях, картинных галереях, библиотеках, архивах и других государственных организациях культуры, не могут быть использованы в качестве обеспечения кредита или сданы под залог".*(322) Нужно учитывать и особенности организационно-правовой формы юридического лица имущество, которого является предметом залога. В частности, эта касается обществ с ограниченной и дополнительной ответственностью, акционерных обществ закрытого типа. Здесь существенное значение имеет право преимущественной покупки долей, акций. Оно осложняет применение залога для обеспечения возврата кредита. Специфику имеют и государственные, муниципальные унитарные предприятия.

Учредители хозяйственных обществ и товариществ имеют обязательственные права и поэтому в залог могут отдаваться только они, а не доля имущества.

Каждый предмет залога имеет специфику. К примеру, правовой режим использования товаров в обороте и недвижимости, различен.*(323) Если предметом залога становится недвижимость, то надо учитывать требования Федерального закона "Об ипотеке (залоге недвижимости)". В статье 19 указанного закона предусматривается, что ипотека подлежит государственной регистрации учреждениями юстиции в едином государственном реестре прав на недвижимое имущество в порядке, установленном федеральным законом о государственной регистрации прав на недвижимое имущество и сделок с ним. Здесь надо учитывать так же и нормы Федерального закона от 21 июля 1997 г. "О государственной регистрации прав на недвижимое имущество и сделок с ним".*(324)

Таким образом, применяя этот способ обеспечения кредита нужно учесть все положительные и отрицательные моменты. Целесообразность его применения зависит от конкретной ситуации. Немаловажное значение здесь имеют такие факторы как стоимость и ликвидность залога, сумма, сроки и проценты по ссуде, а также экономическое содержание кредита, и оценка возникающих рисков. Немаловажно и то, что в ряде случаев предмет залога нуждается в хранении, что связанно с разными издержками.

Во всех случаях необходимо тщательно изучать устав организации. При этом необходимо учитывать требование законодательства об акционерных обществах, в частности в отношении правомочий совершать крупные сделки, которые в одних случаях (сделка крупная, если составляет от 25 до 50% балансовых активов на дату ее совершения), а в других (если сделка составляет более 50% балансовых активов) требуют согласия совета директоров залогодателя).*(325) В уставе общества с ограниченной ответственностью, общества с дополнительной ответственностью может быть закреплена невозможность отчуждения доли третьим лицам, в данном случае - кредитной организации. Там же могут быть и некоторые другие ограничения, которые делают залог права требования невыгодным для кредитной организации.

Отрицательные моменты этого способа обеспечения кредитов сводятся главным образом к трудностям реализации залога (статьи 349-350 ГК РФ).

Не могут быть предметом залога предметы, указанные в перечне видов имущества граждан, на которые не может быть обращено взыскание по исполнительным документам.

Согласно Гражданскому кодексу РФ (часть первая) от 30 ноября 1994 г. имущество, содержащееся в перечне, предусмотренном в Приложении N 1 к Гражданскому процессуальному кодексу РСФСР,*(326) не может быть предметом залога (см. также Закон РФ от 29 мая 1992 г. "О залоге").

Нужно учитывать, что в статье 49 Федерального закона от 21 июля 1997 г. "Об исполнительном производстве" предусматривается, что на заложенное имущество может быть обращено взыскание при недостаточности у должника иного имущества для полного удовлетворения предъявленных ему требований, не обеспеченных залогом, с соблюдением установленных гражданским законодательством прав залогодержателя. Залогодержатель, оставивший за собой заложенное имущество, обязан удовлетворить требования кредиторов, пользующиеся преимуществом перед его требованием, из стоимости заложенного имущества в размере, не превышающем стоимости этого имущества. Это еще один момент, который повышает риск обеспечения кредита залогом.

Согласно ГК РФ обеспеченные залогом требования удовлетворяются в третью очередь. Это означает, что при ликвидации юридического лица кредиторы не могут обратить взыскание на заложенное имущество до полного удовлетворения требований первой и второй очередей. В Постановлении Пленумов ВС РФ и ВАС РФ N 6/8 в п. 25 этот вопрос разъясняется следующим образом: "При рассмотрении дел о несостоятельности (банкротстве) юридических лиц следует исходить из того, что имущество должника, признанного судом несостоятельным (банкротом), которое являлось предметом залога, подлежит включению в общую конкурсную массу имущества, а требования кредитора-залогодержателя удовлетворяются за счет всего имущества должника, оставшегося после удовлетворения требований кредиторов двух первых очередей, в том числе не являющегося предметом залога".

Оценка залога. Оценка залога производится по правилам установленным Федеральным законом от 29 июля 1998 г. "Об оценочной деятельности в Российской Федерации".*(327) Этот закон формулирует понятие оценочной деятельности. В статье предусматривает, что для целей указанного Федерального закона под оценочной деятельностью понимается деятельность субъектов оценочной деятельности, направленная на установление в отношении объектов оценки рыночной или иной стоимости. При этом под рыночной стоимостью объекта оценки понимается наиболее вероятная цена, по которой данный объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства. Наряду с этим существенно, что одна из сторон сделки не обязана отчуждать объект оценки, а другая сторона не обязана принимать исполнение; стороны сделки хорошо осведомлены о предмете сделки и действуют в своих интересах; объект оценки представлен на открытый рынок в форме публичной оферты; цена сделки представляет собой разумное вознаграждение за объект оценки и принуждения к совершению сделки в отношении сторон сделки с чьей-либо стороны не было; платеж за объект оценки выражен в денежной форме.

Согласно статьи 5 Федеральным законом от 29 июля 1998 г. "Об оценочной деятельности в Российской Федерации" к объектам оценки относятся: отдельные материальные объекты (вещи); совокупность вещей, составляющих имущество лица, в том числе имущество определенного вида (движимое или недвижимое, в том числе предприятия); право собственности и иные вещные права на имущество или отдельные вещи из состава имущества; права требования, обязательства (долги); работы, услуги, информация; иные объекты гражданских прав, в отношении которых законодательством Российской Федерации установлена возможность их участия в гражданском обороте.

Этот же закон предусматривает, что в случае, если в нормативном правовом акте, содержащем требование обязательного проведения оценки какого-либо объекта оценки, либо в договоре об оценке объекта оценки (далее - договор) не определен конкретный вид стоимости объекта оценки, установлению подлежит рыночная стоимость данного объекта.

Указанное правило подлежит применению и в случае использования в нормативном правовом акте не предусмотренных настоящим Федеральным законом или стандартами оценки терминов, определяющих вид стоимости объекта оценки, в том числе терминов "действительная стоимость", "разумная стоимость", "эквивалентная стоимость", "реальная стоимость" и других.

Закон предусматривает случаи, когда проведение оценки объектов является обязательным. В частности это касается ипотечного кредитования физических лиц и юридических лиц в случаях возникновения споров о величине стоимости предмета ипотеки.

Разработка и утверждение стандартов оценки, обязательных к применению субъектами оценочной деятельности - компетенция Правительства Российской Федерации в соответствии с законодательством Российской Федерации. Оценочная деятельность относится к числу лицензируемой.*(328)

Удержание имущества должника. В отношении реализации этого вида обеспечения кредита применяется тот же порядок, что и в отношении залога.

Поручительство. Договор поручительства - этот соглашение между кредитором и поручителем. Это односторонне-обязывающий, консенсуальный и безвозмездный договор.

Этот договор может быть заключен также для обеспечения обязательства, которое возникнет в будущем. Он должен иметь письменную форме, несоблюдение которой влечет недействительность договора поручительства.

В случае неисполнения или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно, если законом или договором поручительства не предусмотрена субсидиарная ответственность поручителя. При этом поручитель отвечает перед кредитором в том же объеме, как и должник, включая уплату процентов, возмещение судебных издержек по взысканию долга и других убытков кредитора, вызванных неисполнением или ненадлежащим исполнением обязательства должником, если иное не предусмотрено договором поручительства. Совместно поручившиеся лица отвечают перед кредитором солидарно, если иное не предусмотрено договором поручительства. Этот договор нужно не смешивать с разного рода рекомендательными письмами, справками о платежеспособности и другими аналогичными документами, которые не содержат соглашения между кредитором и поручителем, то есть не являются поручительством. Формулировки договора должны точно соответствовать его существу. Положения, касающиеся правоспособности поручителей и правомочия на совершения крупных сделок должны проверяться на соответствие требованием закона применительно к правовому статусу организации и ее уставу.

5). Ответственность сторон по кредитному договору

Ответственность сторон по кредитному договору предусмотрена гражданским и банковским законодательством.

При заключении договора, стороны предусматривают меры ответственности на случай его неисполнения, руководствуясь нормами гражданского права.

Кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок. Поскольку в ГК РФ сказано, что такие обстоятельства должны быть очевидными, то, следовательно, должны быть прямые доказательства, свидетельствующие о том, что сумма не будет возвращена в срок, предусмотренный договором.

В отношении кредита действует общее правило займа, что если договором займа предусмотрено возвращение займа по частям (в рассрочку), то при нарушении заемщиком срока, установленного для возврата очередной части займа, займодавец вправе потребовать досрочного возврата всей оставшейся суммы займа вместе с причитающимися процентами.*(329) При невыполнении заемщиком предусмотренных договором займа обязанностей по обеспечению возврата суммы займа, а также при утрате обеспечения или ухудшении его условий по обстоятельствам, за которые займодавец не отвечает, займодавец вправе потребовать от заемщика досрочного возврата суммы займа и уплаты причитающихся процентов, если иное не предусмотрено договором.

В случае если заемщик не выполняет условия договора займа о целевом использовании суммы займа, а также при нарушении обязанностей заемщиком обеспечения возможностей осуществления контроля займодавцем, последний вправе потребовать от заемщика досрочного возврата суммы займа и уплаты причитающихся процентов, если иное не предусмотрено договором.

В Федеральном законе "О банках и банковской деятельности" имеются нормы, адресованные кредитной организации. В статье 34 этого закона сказано, что кредитная организация обязана предпринять все предусмотренные законодательством Российской Федерации меры для взыскания задолженности.

Кредитная организация вправе обратиться в арбитражный суд с заявлением о возбуждении производства по делу о несостоятельности (банкротстве) в отношении должников, не исполняющих свои обязательства по погашению задолженности, в установленном федеральными законами порядке.*(330)

6). Регулирование Банком России операций по предоставлению (размещению) кредитными организациями денежных средств и их возврата (погашения)

Банковская операция по размещению кредитными организациями денежных средств регулируется нормативными актами Банка России. В Положении Банка России от 31 августа 1998 г. N 54-П "О порядке предоставления (размещения) кредитными организациям денежных средств и их возврата (погашения)" (в ред. Положения, утв. ЦБ РФ 27.07.2001 144-П)*(331) (далее - Положение). Правда, Положение предусматривает порядок размещения денежных средств, применительно к банковскому кредиту, и оно не распространяется на другие банковские операции по размещению денежных средств. В частности, оно не распространяет свое действие на операции с драгоценными металлами и операции с ценными бумагами.

В Положении указаны пределы его действия. Оно не касается правоотношений между Банком России и банками по размещению денежных средств. Эти правоотношения регламентируются законодательством Российской Федерации и соответствующими нормативными актами Банка России. Оно не регулирует также и правоотношения по открытию и ведению банковских счетов клиентов банков. Положение не регламентирует операции по предоставлению (размещению) банками средств, осуществляемые с использованием банковских пластиковых карт банка*(332), а также операции банка по размещению средств банка в ценные бумаги (облигации, депозитные сертификаты, векселя и другие долговые обязательства эмитентов). Эти операции регламентируются законодательством Российской Федерации и соответствующими нормативными актами Банка России.*(333)

В нем закреплен порядок осуществления операций по предоставлению (размещению) банками денежных средств юридическим и физическим лицам независимо от того, имеют они или не имеют расчетные, текущие, депозитные, корреспондентские счета в данном банке, и возврату (погашению) клиентами банков полученных денежных средств, а также бухгалтерский учет указанных операций.*(334) По сути, это регулирование технологии проведения одной из основных банковских операций - банковского кредитования.

В Положении отмечается, что до принятия банком решения о целесообразности предоставления денежных средств клиенту банку-кредитору следует тщательно изучить все представленные заемщиком документы (копии учредительных документов, бухгалтерскую, статистическую и финансовую отчетность (баланс и приложения к нему, расшифровки отдельных показателей деятельности); бизнес-план, планы маркетинга, производства и управления, прогноз денежных потоков заемщика с его контрагентами на период погашения предоставленных денежных средств (график поступлений и платежей клиента-заемщика); технико-экономическое обоснование, характеризующее сроки окупаемости и уровень рентабельности кредитуемой сделки), а также провести проверку достоверности кредитуемых сделок, изучить кредитную историю клиента-заемщика, проанализировать вопрос о наличии или отсутствии задолженности по обязательствам клиента-заемщика, в том числе просроченной, проверить полномочия должностных лиц клиента-заемщика, подписывающих договор на предоставление денежных средств, проверить наличие и качество обеспечения (залога, банковской гарантии, поручительства, страхового полиса и др.), оценить полученную информацию.

Если клиент-заемщик не обслуживается в потенциальном банке-кредиторе (т.е. не имеет в нем корреспондентского, расчетного, текущего счета), то кроме указанных выше документов и информации, от него следует получить карточку образцов подписей лиц, уполномоченных подписывать соответствующие договоры/соглашения с банком и распоряжаться денежными средствами организации-заемщика.

В Положении, в частности, сказано, что до принятия решения о целесообразности предоставления денежных средств следует организовывать и проводить встречи-интервью с потенциальным заемщиком банка. Такие интервью с клиентом-заемщиком следует проводить на регулярной основе и в дальнейшем в течение срока действия договора.