Введение мониторинга финансового положения клиента. Мониторинг финансового состояния. Ежеквартальный мониторинг на основе бухгалтерской отчетности

Размещено на сайте 14.10.2009

В условиях макроэкономической нестабильности и роста дефолтов по кредитам корпоративных заемщиков возрастает значение оперативного контроля за их финансово-экономической деятельностью со стороны кредитных организаций. Указанный контроль, реализованный в виде системы углубленного мониторинга финансового состояния, поможет незамедлительно реагировать на негативные тенденции в финансово-хозяйственной деятельности заемщиков.

Текущая макроэкономическая ситуация в Российской Федерации обусловливает появление большого количества рисков, которые проявляются как в финансовой сфере, так и в сфере реального производства. Необходимо отметить, что сложившаяся экономическая ситуация вскрыла все проблемы корпоративного управления, причем не только у предприятий-заемщиков, но и у самих кредитных организаций. По оценкам ряда экспертов, доля проблемных кредитов в кредитном портфеле у некоторых крупных банков в настоящее время приближается к 10-15%.

Начиная с сентября-октября 2008 года практически все банки ужесточили требования к новым заемщикам в части обеспечения, а также кредитоспособности. Ими были пересмотрены параметры финансово-хозяйственной деятельности новых заемщиков, устраивающие кредиторов. Более пристально банки стали относиться и к деятельности уже существующих заемщиков.

Что такое углубленный мониторинг и зачем он нужен

Углубленный мониторинг проводится в нестабильной экономической ситуации с целью более быстрого реагирования в случае возникновения у заемщика проблем.

Углубленный мониторинг отличается от обычного:

Частотой проведения;

Большим объемом рассматриваемой информации;

Комплексным характером.

Мониторинг — периодическая оценка финансового состояния заемщика на основе финансовой отчетности с целью определения вероятности погашения ссуды и предполагаемого резерва на возможные потери по ссудам.

Согласно Положению ЦБ РФ от 26.03.2004 № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (далее — Положение № 254-П) оценка кредитного риска по каждой выданной ссуде (профессиональное суждение) должна проводиться кредитной организацией на постоянной основе.

Кредитная организация в порядке, установленном уполномоченным органом (уполномоченными органами) кредитной организации, документально оформляет и включает в досье заемщика информацию о заемщике, в том числе профессиональное суждение кредитной организации об уровне кредитного риска по ссуде, информацию об анализе, по результатам которого вынесено профессиональное суждение, заключение о результатах оценки финансового положения заемщика, расчет резерва.

Указанные документы составляются:

По ссудам, предоставленным физическим лицам, — не реже одного раза в квартал по состоянию на отчетную дату;

По юридическим лицам, не являющимся кредитными организациями, — не реже одного раза в квартал по состоянию на дату, следующую за отчетной;

По ссудам, предоставленным кредитным организациям, — не реже одного раза в месяц по состоянию на отчетную дату.

Факторы, обусловливающие проведение углубленного мониторинга:

Необходимость понимания реального положения дел у конкретных заемщиков и в отрасли в целом;

Рост неплатежей;

Атмосфера всеобщего недоверия в корпоративном и финансовом секторах;

Рост количества дефолтов по корпоративным облигациям;

Спад производства в основных отраслях экономики;

Отказ большинства банков в предоставлении кредитов, даже по открытым лимитам;

Требования Положения № 254-П, Положения ЦБ РФ от 20.03.2006 № 283-П «О порядке формирования кредитными организациями резервов на возможные потери», а также необходимость определения резерва на возможные потери по ссудам, в том числе для целей формирования отчетности банка по МСФО.

Как видно из рисунка, два типа мониторинга дополняют друг друга, так как в даты проведения ежеквартального мониторинга ежемесячный не проводится.

Таблица 1. Отличия в содержании ежеквартального и ежемесячного мониторинга

| Виды операций, проводимых в рамках мониторинга | Ежеквартальный мониторинг | Ежемесячный мониторинг |

| Вертикальный и горизонтальный анализ баланса и отчета о прибылях и убытках | + | - |

| Анализ | ||

| Ликвидности | + | - |

| Финансовой устойчивости | + | - |

| Деловой активности | + | - |

| Рентабельности | + | - |

| Исследование выручки | + | + |

| Исследование дебиторской и кредиторской задолженности | + | + |

| Анализ запасов, финансовых вложений, займов и кредитов | + | + |

| Анализ оборотов в банках, плана движения денежных средств заемщика, портфеля заказов, контрактов | + | + |

| Анализ влияния рыночных и нерыночных факторов | + | + |

Отрасли, в наибольшей степени подверженные влиянию кризиса

По нашему мнению, факторы, способствующие отнесению отрасли, в которой работает заемщик, к проблемной, могут быть следующими:

Существенное падение спроса на продукцию;

Основной продукт отрасли не является продуктом первой необходимости;

Существенные затраты на производство продукции;

Отрасль существенно зависит от государственных заказов;

Продукция отрасли является эксклюзивной и нацелена на конкретную группу покупателей.

Исходя из указанных факторов, к проблемным отраслям можно отнести:

Оптовую торговлю;

Торговлю товарами роскоши (luxury);

Торговлю автомобилями;

Строительство;

Металлургию.

При этом необходимо отметить, что предприятия, работающие в указанных отраслях, не обязательно испытывают серьезные финансовые трудности, однако необходимо в ходе анализа их финансовой деятельности уделять особое внимание рыночным факторам.

Документы, необходимые для проведения мониторинга состояния заемщиков

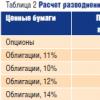

Исходя из типа мониторинга, документы, запрашиваемые у заемщиков, также можно разделить на две группы: документы, запрашиваемые ежеквартально, и документы, запрашиваемые ежемесячно. Группировка документов приведена в таблице 2.

Таблица 2. Документы, запрашиваемые в рамках мониторинга финансового состояния

| Наименование документа | Ежеквартальный мониторинг | Ежемесячный мониторинг |

| 1. Баланс | + | - |

| 2. Отчет о прибылях и убытках | + | - |

| 3. Форма 3, 4, 5 | + (годовая отчетность) | - |

| 4. Расшифровки к отчетности | + | - |

| — основные средства | + | - |

| — незавершенное строительство | + | - |

| — долгосрочные и краткосрочные финансовые вложения | + | - |

| — запасы | + | - |

| — дебиторская задолженность | + | - |

| — долгосрочные и краткосрочные кредиты и займы | + | - |

| — кредиторская задолженность | + | - |

| — себестоимость | + | - |

| — коммерческие расходы | + | - |

| — управленческие расходы | + | - |

| — операционные доходы | + | - |

| — операционные расходы | + | - |

| 5. Справки из банков об оборотах, картотеке, кредитах | + | + |

| 6. Справка ИФНС о задолженности по налогам и сборам | + | + |

| 7. Анкета с основными данными о заемщике | + | + |

| 8. Оборотно-сальдовые ведомости по счетам бухучета | + | + |

| — дебиторская задолженность, сч. 62, 76 | - | + |

| — кредиторская задолженность, сч. 60, 76 | - | + |

| — выручка от реализации, сч. 90 | - | + |

| — запасы, сч. 10, 20, 41, 43 и др. | - | + |

| — финансовые вложения, сч. 58 | - | + |

| — займы и кредиты, сч. 66 и 67 | - | + |

| — анализ сч. 51 и 52 помесячно | + | + |

| 9. План движения денежных средств | + | + |

| 10. Декларации по налогам (НДС, налог на прибыль) | + | + |

| 11. Портфель заказов | + | + |

| 12. Копии основных контрактов | + | + |

Ежеквартальный мониторинг на основе бухгалтерской отчетности

Алгоритм анализа на основе финансовой отчетности можно представить следующим образом:

Вертикальный и горизонтальный анализ баланса и отчета о прибылях и убытках;

Исследование дебиторской и кредиторской задолженности, запасов, финансовых вложений, займов и кредитов;

Исследование ликвидности и платежеспособности;

Анализ финансовой устойчивости;

Анализ деловой активности;

Анализ рентабельности;

Анализ рыночных и нерыночных факторов.

Обычно кредитные организации оценивают финансовое состояние заемщика на основе собственной методики, которая чаще всего подразумевает расчет рейтинга на основе ряда финансовых показателей. Остановимся на наиболее важных в текущих условиях составляющих мониторинга.

ИССЛЕДОВАНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

В рамках мониторинга запрашивается расшифровка дебиторской задолженности (стр. 240, 241, 246, и др. баланса). В целом должно быть расшифровано с указанием контрагентов не менее 80% всей дебиторской задолженности, а также все дебиторы, чья задолженность составляет не менее 5% от всей дебиторской задолженности.

В ходе анализа задолженности исследуются:

Динамика дебиторской задолженности и сравнение ее с динамикой выручки;

Наличие и динамика просроченной дебиторской задолженности (определяется по данным заемщика, а также на основе динамики резервов по сомнительным долгам сч. 63);

Структура дебиторской задолженности (зависимость от крупных покупателей, заказчиков, выявление аффилированных с заемщиком компаний);

Определение основных форм расчетов с покупателями и их изменение.

ИССЛЕДОВАНИЕ ЗАПАСОВ

Запасы можно классифицировать:

На сырье и материалы;

Затраты в незавершенном производстве;

Готовую продукцию;

Товары отгруженные;

Расходы будущих периодов.

В ходе анализа запасов исследуются:

Структура запасов;

Динамика запасов.

Кроме того, необходимо произвести сравнение динамики незавершенного производства и готовой продукции с динамикой выручки, дебиторской и кредиторской задолженности.

ИССЛЕДОВАНИЕ ДОЛГОСРОЧНЫХ И КРАТКОСРОЧНЫХ ФИНАНСОВЫХ ВЛОЖЕНИЙ

В рамках мониторинга обычно запрашивают подробную расшифровку долгосрочных и краткосрочных финансовых вложений стр. 140 и 250 баланса с указанием наименований конкретных вложений. В ходе анализа финансовых вложений исследуются:

Динамика финансовых вложений;

Структура финансовых вложений;

Цели финансовых вложений;

Источники финансирования вложений;

Ликвидность финансовых вложений и возможность их быстрой реализации.

ИССЛЕДОВАНИЕ РЫНОЧНЫХ И НЕРЫНОЧНЫХ ФАКТОРОВ

Соотношение рыночных и нерыночных факторов показано в таблице 3.

Таблица 3. Рыночные и нерыночные факторы

| № п/п | Наименование оценочного критерия | Оцениваемые факторы |

| 1 | Изменения в основной деятельности заемщика |

1. Изменение степени юридической и финансовой самостоятельности компании (вхождение в группы компаний и холдинги либо выделение из их состава), приведшее к нарушению сложившихся хозяйственных связей. 2. Потеря экономических связей с основными поставщиками сырья (товаров) или покупателями, резкое увеличение цен на потребляемые материалы (закупаемые товары). 3. Изменение (ужесточение) условий расчетов с поставщиками. 4. Изменения структуры выручки от реализации за счет использования «неденежных» форм расчетов (векселей, взаимозачетов и иных). |

| 2 | Оценка изменения влияния рыночных факторов, включая отраслевые риски |

1. Сужение рынка по причинам снижения спроса на производимую предприятием продукцию (реализуемые товары, оказываемые услуги) либо выхода на рынок крупных компаний, предлагающих демпинговые условия. 2. Изменение профиля основной деятельности компании в связи с негативными для нее изменениями на рынке производимой продукции (реализуемых товаров, оказываемых услуг, выполняемых работ). 3. Сужение номенклатурного ряда выпускаемой продукции в результате негативных рыночных тенденций. 4. Снижение доли производимой продукции (реализуемых товаров, оказываемых услуг) в общем объеме рынка (сегмента рынка) в силу ухудшения конкурентной позиции. 5. Изменение объемов производства/реализации под влиянием фактора сезонности. 6. Иные факторы, выявленные в процессе мониторинга |

| 3 | Оценка изменения влияния нерыночных факторов |

В качестве основных нерыночных факторов выделяются следующие: 1) возбуждение в отношении заемщика и/или лиц, предоставивших обеспечение по сделке, судебных либо административных разбирательств, последствием которых может быть отчуждение значительной части имущества либо сокращение/приостановка основной деятельности заемщика (лиц, предоставивших обеспечение по сделке); 2) наложение ареста на имущество и/или счета заемщика либо лиц, предоставивших обеспечение по сделке, обременение их имущества, несогласованное с банком; 3) наличие просроченных обязательств по платежам в бюджет и внебюджетные фонды, а также по выплате заработной платы работникам предприятия либо нарушение условий реструктуризации задолженности перед бюджетом и внебюджетными фондами (налоговому кредиту); 4) иные негативные факторы, выявленные в процессе мониторинга |

| 4 | Оценка изменений в структуре и качестве управления |

1. Появление негативных изменений в деловой репутации владельцев бизнеса и/или его основных менеджеров. 2. Наличие конфликтов между владельцами бизнеса и/или его основными менеджерами. 3. Изменения в составе владельцев бизнеса, выход из их состава крупных иностранных и отечественных компаний, банков и финансовых групп, повлекшие изменения в основном виде деятельности, условиях поставки/реализации сырья, товаров, работ (услуг). 4. Смена основных менеджеров, повлекшая ухудшение результатов основной деятельности компании. 5. Иные факторы, выявленные в процессе мониторинга |

| 5 | Оценка изменений в кредитной истории |

1. Получение информации о неисполнении/ненадлежащем исполнении обязательств по предоставленным другими обслуживающими банками кредитным продуктам (займам, предоставленным иными кредиторами). 2. Наличие информации о погашении задолженности перед другими банками путем предоставления в качестве отступного имущества заемщика либо лиц, предоставивших обеспечение по сделке. 3. Иные факторы, выявленные в процессе мониторинга |

| 6 | Оценка изменения финансового состояния |

Мониторинг финансового состояния проводится в соответствии с требованиями настоящего документа. При проведении мониторинга особое внимание уделяется следующим факторам: 1) наметившаяся тенденция ухудшения финансового состояния, выразившаяся в снижении показателей платежеспособности, финансовой устойчивости, стоимости чистых активов, соотношения заемных и собственных средств; 2) наличие тенденции к снижению деловой активности, в том числе сокращению объемов реализации и оборотов по счетам, не связанной с влиянием фактора сезонности; 3) увеличение средних сроков оборачиваемости совокупных активов при ускорении оборачиваемости кредиторской задолженности; 4) снижение показателей прибыльности предприятия, его устойчивая убыточная деятельность, не предусмотренная предоставленным на стадии рассмотрения кредитной заявки ТЭО (бизнес-планом, финансовым планом); 5) увеличение объема забалансовых обязательств (поручительств, залогов, авалей векселей, выданных в обеспечение обязательств третьих лиц); 6) иные факторы, выявленные в процессе мониторинга |

| 7 | Оценка сохранности предоставленного обеспечения | Выявление фактов снижения стоимости, утраты, несоблюдения условий хранения, не согласованной с банком замены предоставленного обеспечения, окончания срока действия договора страхования и его непродления на новый срок |

| 8 | Оценка исполнения ТЭО (бизнес-плана, финансового плана) | Выявление убытков, не предусмотренных предоставленным ТЭО (бизнес-планом, финансовым планом), несоблюдение запланированных объемов производства и/или реализации, увеличение совокупных обязательств, в том числе привлечение незапланированных источников финансирования основной и/или инвестиционной деятельности, направление финансирования на цели, не предусмотренные ТЭО по сделке |

| 9 | Оценка страновых рисков (используется для предприятий, осуществляющих экспортные/импортные операции, другие виды деятельности за рубежом) | Оценивается экспертным путем платежеспособность иностранного контрагента и ее влияние на возможное ухудшение финансового состояния предприятия |

Ежемесячный мониторинг финансового состояния

Алгоритм анализа можно представить следующим образом:

Исследование выручки;

Исследование дебиторской и кредиторской задолженности, выявление проблемной задолженности;

Исследование запасов, финансовых вложений, займов и кредитов;

Анализ оборотов в банках и плана движения денежных средств заемщика;

Проведение мониторинга состояния залога.

В качестве особенностей проведения ежемесячного мониторинга можно отметить следующие.

В отношении дебиторской, кредиторской задолженности, запасов, финансовых вложений, займов и кредитов анализ проводится аналогично ежеквартальному мониторингу, однако базой для анализа служит не финансовая отчетность, а оборотно-сальдовые ведомости по счетам бухгалтерского учета.

В рамках исследования дебиторской и кредиторской задолженности запрашиваются оборотно-сальдовые ведомости по счетам 60, 62, 76 за определенный период в разбивке по контрагентам либо расшифровки дебиторской или кредиторской задолженности на конкретную дату с указанием просроченной. Целями анализа задолженности являются:

Сопоставление дебиторской и кредиторской задолженности с отчетными данными или данными предыдущего месяца и выявление тенденций;

Выявление изменения структуры задолженности и причин ее изменения;

Выявление просроченной задолженности (может быть косвенно найдена путем определения дебиторов и кредиторов, по которым задолженность растет или не изменяется в течение длительного времени);

Выявление аффилированных компаний в структуре задолженности, определение возможного изменения схемы работы или форм расчетов с контрагентами.

В рамках исследования запасов запрашиваются оборотно-сальдовые ведомости по счетам 10, 20, 41, 43 и др.

Целями анализа запасов являются:

Сопоставление различных элементов запасов с отчетными данными или данными предыдущего месяца и выявление тенденций;

Выявление структуры запасов и причин ее изменения;

Сопоставление динамики запасов с динамикой дебиторской и кредиторской задолженности, а также выручки;

Определение возможной затоваренности и неликвидных запасов.

В рамках анализа выручки запрашиваются либо декларация по НДС (отражает квартальную выручку), либо оборотно-сальдовая ведомость по счету 90-1 за определенный период, а также справки о выручке в натуральном выражении. При анализе выручки основное внимание уделяют:

Структуре выручки по видам продукции и сопоставлению ее с предыдущими периодами;

Динамике выручки и сопоставлению ее с предыдущими периодами.

Кроме того, при исследовании выручки важно учитывать сезонность, а также особенности производственного цикла компании.

Очень важно в рамках ежемесячного мониторинга проводить анализ оборотов в банках по следующим причинам:

По РСБУ выручка отражается по отгрузке, поэтому анализ оборотов в банках позволяет оценить движение денежных средств;

В справках обслуживающих банков должна быть отражена информация о наличии картотеки неоплаченных документов, что позволяет выявить потенциальные проблемы заемщика;

Также в справках должна содержаться информация о выданных банками кредитах, что позволяет сверить указанную информацию с данными бухучета и оценить кредитную нагрузку.

Обычно в рамках исследования оборотов в банках запрашиваются:

Справка ИФНС об открытых счетах в банках;

Справки об оборотах, картотеке и наличии кредитов, забалансовых обязательств.

Оформление результатов мониторинга. Работа с проблемной задолженностью

Результаты мониторинга оформляют в виде аналитической записки, которая обычно содержит в себе следующую информацию:

Наименование заемщика, вид кредитного продукта и параметры сделки;

Отрасль заемщика, краткий анализ рыночных и нерыночных факторов;

Выводы по результатам вертикального и горизонтального анализа баланса и отчета о прибылях и убытках;

Выводы по результатам анализа ликвидности, финансовой устойчивости, деловой активности и рентабельности;

Анализ выручки от реализации;

Анализ дебиторской, кредиторской задолженности, финансовых вложений, запасов, займов и кредитов;

Анализ оборотов в банках;

Анализ портфеля заказов и плана движения денежных средств заемщика;

Выводы по результатам мониторинга залога;

Общий вывод об изменении риска по конкретной сделке/заемщику.

Факторы, которые могут свидетельствовать о возникновении потенциальных проблем у заемщика:

Резкое уменьшение выручки и поступлений на расчетные счета;

Увеличение товарных запасов и незавершенного производства;

Рост дебиторской задолженности, рост просроченной задолженности;

Рост кредиторской задолженности, в том числе просроченной;

Рост кредитного портфеля;

Наличие картотеки к счетам;

Предъявление требований налоговых органов;

Предъявление исков со стороны третьих лиц;

Падение спроса на продукцию;

Наличие прогнозируемых кассовых разрывов без дополнительного финансирования и др.

При возникновении потенциально проблемной задолженности необходимо:

Провести переговоры с заемщиком, поручителями, залогодателями по кредитам;

Разобраться в причинах потенциальных проблем;

Разобраться в необходимости реструктуризации кредита;

Найти взаимоприемлемое решение по реструктуризации.

Основные правила поведения кредитора при просроченной задолженности:

Корректность;

Настойчивость;

Нацеленность на поиск взаимоприемлемого решения;

Соблюдение законодательства.

В заключение необходимо отметить, что кредитным организациям необходимо перестроить работу в отношении оценки финансового состояния действующих заемщиков путем углубления и увеличения частоты анализа. Предлагаемые подходы к построению системы углубленного мониторинга помогут не только корректно оценивать финансовое состояние для целей резервирования, но и незамедлительно реагировать на возникновение финансовых трудностей у заемщиков.

Р.В. Ульянов, «НОМОС-БАНК» (ОАО), кредитный эксперт, к.э.н.

- Обязательный финансовый мониторинг: эту задачу выполняет специальная организация — Росфинмониторинг, которая консолидирует информацию, получаемую от финансовых структур (банки, биржи и т.п.), и наблюдает за денежными потоками, находящимися в обращении в стране и переводимыми за границу.

- Внутренний финансовый мониторинг представляет собой набор процессов в финансовых организациях при выполнении операций клиентов, который выявляет транзакции, подлежащие обязательному мониторингу, фиксирует их и передает сведения в федеральную службу.

Полномочия субъектов и параметры, согласно которым финансовые операции относят к числу подлежащих обязательному мониторингу, определяются на законодательном уровне. Основным документом является 115-ФЗ.

Порядок проведения

Первичный мониторинг выполняют сотрудники финансовых организаций, работающие непосредственно с клиентами, — кассиры, операционисты и др. К первичному мониторингу относится идентификация лица, желающего провести транзакцию, и, при определенных условиях, проверка соответствия установленным критериям.

Подробный анализ операций проводится департаментом финансового мониторинга, подчиняющимся напрямую руководству компании. При этом структура компании должна исключать возможность злоупотреблений. Сотрудник финансовой организации проверяет транзакции, выделяя подлежащие внутреннему и обязательному финансовому мониторингу. Каждой из них приписывается определенный код. По результатам проверки формируется отчет, где информация об операциях упорядочивается согласно присвоенным кодам. Отчет передается в федеральную службу в электронном виде. И уже специалисты федеральной службы контролируют соответствие зафиксированных в отчете транзакций положениям законодательства, регулирующего мониторинг.

Если есть основания предполагать, что транзакция направлена на легализацию доходов, полученных незаконным путем, или финансирование террористических организаций, федеральная служба вправе блокировать счета и запросить дополнительную информацию о происхождении средств и о других финансовых операциях привлекшего внимание лица.

Операции, подлежащие мониторингу

Особое внимание уделяется транзакциям с наличными. По законодательству мониторинг должен охватывать следующие действия, при условии превышения установленного законом лимита:

- обмен валют;

- снятие наличных или внесение их на счет;

- приобретение акций, фьючерсов, закладных и пр.;

- обналичивание или покупка чеков;

- перечисление средств операторам азартных игр;

- взаимодействие с иностранными счетами на предъявителя и не именными картами;

- перевод денег как беспроцентной ссуды или под видом взносов на благотворительность.

Кроме этого, интерес службы мониторинга вызовут те перемещения финансов, совершение которых не несет экономической выгоды и не обусловлено производственной деятельностью, а также имеющие не поддающееся определению назначение.

Факт того, что транзакция относится к числу подлежащих мониторингу, не приведет к незамедлительным санкциям для совершившего ее лица. На практике дополнительные проверки и блокировка счетов применяются менее чем к 0,1% операций, имеющих перечисленные признаки.

Указанный контроль, реализованный в виде системы углубленного мониторинга финансового состояния, поможет незамедлительно реагировать на негативные тенденции в финансово-хозяйственной деятельности заемщиков.

Текущая макроэкономическая ситуация в Российской Федерации обусловливает появление большого количества рисков, которые проявляются как в финансовой сфере, так и в сфере реального производства. Необходимо отметить, что сложившаяся экономическая ситуация вскрыла все проблемы корпоративного управления, причем не только у предприятий-заемщиков, но и у самих кредитных организаций. По оценкам ряда экспертов, доля проблемных кредитов в кредитном портфеле у некоторых крупных банков в настоящее время приближается к 10-15%.

Начиная с сентября-октября 2008 года практически все банки ужесточили требования к новым заемщикам в части обеспечения, а также кредитоспособности. Ими были пересмотрены параметры финансово-хозяйственной деятельности новых заемщиков, устраивающие кредиторов. Более пристально банки стали относиться и к деятельности уже существующих заемщиков.

Что такое углубленный мониторинг и зачем он нужен

Углубленный мониторинг проводится в нестабильной экономической ситуации с целью более быстрого реагирования в случае возникновения у заемщика проблем.

Углубленный мониторинг отличается от обычного:

Частотой проведения;

Большим объемом рассматриваемой информации;

Комплексным характером.

Мониторинг — периодическая оценка финансового состояния заемщика на основе финансовой отчетности с целью определения вероятности погашения ссуды и предполагаемого резерва на возможные потери по ссудам.

Согласно Положению ЦБ РФ от 26.03.2004 № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (далее — Положение № 254-П) оценка кредитного риска по каждой выданной ссуде (профессиональное суждение) должна проводиться кредитной организацией на постоянной основе.

Кредитная организация в порядке, установленном уполномоченным органом (уполномоченными органами) кредитной организации, документально оформляет и включает в досье заемщика информацию о заемщике, в том числе профессиональное суждение кредитной организации об уровне кредитного риска по ссуде, информацию об анализе, по результатам которого вынесено профессиональное суждение, заключение о результатах оценки финансового положения заемщика, расчет резерва.

Указанные документы составляются:

По ссудам, предоставленным физическим лицам, — не реже одного раза в квартал по состоянию на отчетную дату;

По юридическим лицам, не являющимся кредитными организациями, — не реже одного раза в квартал по состоянию на дату, следующую за отчетной;

По ссудам, предоставленным кредитным организациям, — не реже одного раза в месяц по состоянию на отчетную дату.

Факторы, обусловливающие проведение углубленного мониторинга:

Необходимость понимания реального положения дел у конкретных заемщиков и в отрасли в целом;

Рост неплатежей;

Атмосфера всеобщего недоверия в корпоративном и финансовом секторах;

Рост количества дефолтов по корпоративным облигациям;

Спад производства в основных отраслях экономики;

Отказ большинства банков в предоставлении кредитов, даже по открытым лимитам;

Требования Положения № 254-П, Положения ЦБ РФ от 20.03.2006 № 283-П «О порядке формирования кредитными организациями резервов на возможные потери», а также необходимость определения резерва на возможные потери по ссудам, в том числе для целей формирования отчетности банка по МСФО.

Как видно из рисунка, два типа мониторинга дополняют друг друга, так как в даты проведения ежеквартального мониторинга ежемесячный не проводится.

Таблица 1. Отличия в содержании ежеквартального и ежемесячного мониторинга

Отрасли, в наибольшей степени подверженные влиянию кризиса

По нашему мнению, факторы, способствующие отнесению отрасли, в которой работает заемщик, к проблемной, могут быть следующими:

Существенное падение спроса на продукцию;

Основной продукт отрасли не является продуктом первой необходимости;

Существенные затраты на производство продукции;

Отрасль существенно зависит от государственных заказов;

Продукция отрасли является эксклюзивной и нацелена на конкретную группу покупателей.

Исходя из указанных факторов, к проблемным отраслям можно отнести:

Оптовую торговлю;

Торговлю товарами роскоши (luxury);

Торговлю автомобилями;

Строительство;

Металлургию.

При этом необходимо отметить, что предприятия, работающие в указанных отраслях, не обязательно испытывают серьезные финансовые трудности, однако необходимо в ходе анализа их финансовой деятельности уделять особое внимание рыночным факторам.

Документы, необходимые для проведения мониторинга состояния заемщиков

Исходя из типа мониторинга, документы, запрашиваемые у заемщиков, также можно разделить на две группы: документы, запрашиваемые ежеквартально, и документы, запрашиваемые ежемесячно. Группировка документов приведена в таблице 2.

Таблица 2. Документы, запрашиваемые в рамках мониторинга финансового состояния

Ежеквартальный мониторинг на основе бухгалтерской отчетности

Алгоритм анализа на основе финансовой отчетности можно представить следующим образом:

Вертикальный и горизонтальный анализ баланса и отчета о прибылях и убытках;

Исследование дебиторской и кредиторской задолженности, запасов, финансовых вложений, займов и кредитов;

Исследование ликвидности и платежеспособности;

Анализ финансовой устойчивости;

Анализ деловой активности;

Анализ рентабельности;

Анализ рыночных и нерыночных факторов.

Обычно кредитные организации оценивают финансовое состояние заемщика на основе собственной методики, которая чаще всего подразумевает расчет рейтинга на основе ряда финансовых показателей. Остановимся на наиболее важных в текущих условиях составляющих мониторинга.

ИССЛЕДОВАНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

В рамках мониторинга запрашивается расшифровка дебиторской задолженности (стр. 240, 241, 246, и др. баланса). В целом должно быть расшифровано с указанием контрагентов не менее 80% всей дебиторской задолженности, а также все дебиторы, чья задолженность составляет не менее 5% от всей дебиторской задолженности.

В ходе анализа задолженности исследуются:

Динамика дебиторской задолженности и сравнение ее с динамикой выручки;

Наличие и динамика просроченной дебиторской задолженности (определяется по данным заемщика, а также на основе динамики резервов по сомнительным долгам сч. 63);

Структура дебиторской задолженности (зависимость от крупных покупателей, заказчиков, выявление аффилированных с заемщиком компаний);

Определение основных форм расчетов с покупателями и их изменение.

ИССЛЕДОВАНИЕ ЗАПАСОВ

Запасы можно классифицировать:

На сырье и материалы;

Затраты в незавершенном производстве;

Готовую продукцию;

Товары отгруженные;

Расходы будущих периодов.

В ходе анализа запасов исследуются:

Структура запасов;

Динамика запасов.

Кроме того, необходимо произвести сравнение динамики незавершенного производства и готовой продукции с динамикой выручки, дебиторской и кредиторской задолженности.

ИССЛЕДОВАНИЕ ДОЛГОСРОЧНЫХ И КРАТКОСРОЧНЫХ ФИНАНСОВЫХ ВЛОЖЕНИЙ

В рамках мониторинга обычно запрашивают подробную расшифровку долгосрочных и краткосрочных финансовых вложений стр. 140 и 250 баланса с указанием наименований конкретных вложений. В ходе анализа финансовых вложений исследуются:

Динамика финансовых вложений;

Структура финансовых вложений;

Цели финансовых вложений;

Источники финансирования вложений;

Ликвидность финансовых вложений и возможность их быстрой реализации.

ИССЛЕДОВАНИЕ РЫНОЧНЫХ И НЕРЫНОЧНЫХ ФАКТОРОВ

Соотношение рыночных и нерыночных факторов показано в таблице 3.

Таблица 3. Рыночные и нерыночные факторы

Ежемесячный мониторинг финансового состояния

Алгоритм анализа можно представить следующим образом:

Исследование выручки;

Исследование дебиторской и кредиторской задолженности, выявление проблемной задолженности;

Исследование запасов, финансовых вложений, займов и кредитов;

Анализ оборотов в банках и плана движения денежных средств заемщика;

Проведение мониторинга состояния залога.

В качестве особенностей проведения ежемесячного мониторинга можно отметить следующие.

В отношении дебиторской, кредиторской задолженности, запасов, финансовых вложений, займов и кредитов анализ проводится аналогично ежеквартальному мониторингу, однако базой для анализа служит не финансовая отчетность, а оборотно-сальдовые ведомости по счетам бухгалтерского учета.

В рамках исследования дебиторской и кредиторской задолженности запрашиваются оборотно-сальдовые ведомости по счетам 60, 62, 76 за определенный период в разбивке по контрагентам либо расшифровки дебиторской или кредиторской задолженности на конкретную дату с указанием просроченной. Целями анализа задолженности являются:

Сопоставление дебиторской и кредиторской задолженности с отчетными данными или данными предыдущего месяца и выявление тенденций;

Выявление изменения структуры задолженности и причин ее изменения;

Выявление просроченной задолженности (может быть косвенно найдена путем определения дебиторов и кредиторов, по которым задолженность растет или не изменяется в течение длительного времени);

Выявление аффилированных компаний в структуре задолженности, определение возможного изменения схемы работы или форм расчетов с контрагентами.

В рамках исследования запасов запрашиваются оборотно-сальдовые ведомости по счетам 10, 20, 41, 43 и др.

Целями анализа запасов являются:

Сопоставление различных элементов запасов с отчетными данными или данными предыдущего месяца и выявление тенденций;

Выявление структуры запасов и причин ее изменения;

Сопоставление динамики запасов с динамикой дебиторской и кредиторской задолженности, а также выручки;

Определение возможной затоваренности и неликвидных запасов.

В рамках анализа выручки запрашиваются либо декларация по НДС (отражает квартальную выручку), либо оборотно-сальдовая ведомость по счету 90-1 за определенный период, а также справки о выручке в натуральном выражении. При анализе выручки основное внимание уделяют:

Структуре выручки по видам продукции и сопоставлению ее с предыдущими периодами;

Динамике выручки и сопоставлению ее с предыдущими периодами.

Кроме того, при исследовании выручки важно учитывать сезонность, а также особенности производственного цикла компании.

Очень важно в рамках ежемесячного мониторинга проводить анализ оборотов в банках по следующим причинам:

По РСБУ выручка отражается по отгрузке, поэтому анализ оборотов в банках позволяет оценить движение денежных средств;

В справках обслуживающих банков должна быть отражена информация о наличии картотеки неоплаченных документов, что позволяет выявить потенциальные проблемы заемщика;

Также в справках должна содержаться информация о выданных банками кредитах, что позволяет сверить указанную информацию с данными бухучета и оценить кредитную нагрузку.

Обычно в рамках исследования оборотов в банках запрашиваются:

Справка ИФНС об открытых счетах в банках;

Справки об оборотах, картотеке и наличии кредитов, забалансовых обязательств.

Оформление результатов мониторинга. Работа с проблемной задолженностью

Результаты мониторинга оформляют в виде аналитической записки, которая обычно содержит в себе следующую информацию:

Наименование заемщика, вид кредитного продукта и параметры сделки;

Отрасль заемщика, краткий анализ рыночных и нерыночных факторов;

Выводы по результатам вертикального и горизонтального анализа баланса и отчета о прибылях и убытках;

Выводы по результатам анализа ликвидности, финансовой устойчивости, деловой активности и рентабельности;

Анализ выручки от реализации;

Анализ дебиторской, кредиторской задолженности, финансовых вложений, запасов, займов и кредитов;

Анализ оборотов в банках;

Анализ портфеля заказов и плана движения денежных средств заемщика;

Выводы по результатам мониторинга залога;

Общий вывод об изменении риска по конкретной сделке/заемщику.

Факторы, которые могут свидетельствовать о возникновении потенциальных проблем у заемщика:

Резкое уменьшение выручки и поступлений на расчетные счета;

Увеличение товарных запасов и незавершенного производства;

Рост дебиторской задолженности, рост просроченной задолженности;

Рост кредиторской задолженности, в том числе просроченной;

Рост кредитного портфеля;

Наличие картотеки к счетам;

Предъявление требований налоговых органов;

Предъявление исков со стороны третьих лиц;

Падение спроса на продукцию;

Наличие прогнозируемых кассовых разрывов без дополнительного финансирования и др.

При возникновении потенциально проблемной задолженности необходимо:

Провести переговоры с заемщиком, поручителями, залогодателями по кредитам;

Разобраться в причинах потенциальных проблем;

Разобраться в необходимости реструктуризации кредита;

Найти взаимоприемлемое решение по реструктуризации.

Основные правила поведения кредитора при просроченной задолженности:

Корректность;

Настойчивость;

Нацеленность на поиск взаимоприемлемого решения;

Соблюдение законодательства.

В заключение необходимо отметить, что кредитным организациям необходимо перестроить работу в отношении оценки финансового состояния действующих заемщиков путем углубления и увеличения частоты анализа. Предлагаемые подходы к построению системы углубленного мониторинга помогут не только корректно оценивать финансовое состояние для целей резервирования, но и незамедлительно реагировать на возникновение финансовых трудностей у заемщиков.

Мониторинг финансового состояния - это процесс постоянного отслеживания эффективности текущей финансовой деятельности предприятия с целью обнаружения нежелательных отклонений в финансовой деятельности и их устранение. Мониторинг финансового состояния включает в себя:

- анализ и контроль за осуществлением текущей деятельности;

- определение объектов наблюдения;

- разработку систем оперативной финансовой отчетности;

- определение сроков представления соответствующей отчетности;

- разработку, доработку и корректировку оценочных показателей;

- изучение причин отклонений;

- оценку адекватности системы нормативных и планируемых показателей.

Мониторинг финансового состояния предприятия производится в программе ФинЭкАнализ в блоках:

Страница была полезной?

Еще найдено про мониторинг финансового состояния

- Концепция финансово-экономического мониторинга О введении мониторинга финансового состояния организаций и учета их платежеспособности 1 В соответствии с ним систематический анализ

- Повышение эффективности процедур финансового оздоровления российских предприятий Для улучшения положения предприятий которым возможно грозит процедура банкротства предлагается повышение качества мониторинга финансового состояния предприятий Мониторинг финансового состояния предприятия как метод оценки настоящего и перспективного финансово-экономического состояния хозяйствующего субъекта на

- Совершенствование мониторинга финансового состояния предприятий Порядок проведения мониторинга финансового состояния организаций и учета их платежеспособности В соответствии с указанным распоряжением систематический анализ

- Мониторинг деятельности предприятия как средство предупреждения неплатежеспособности Мониторинг финансового состояния предприятия представляет собой метод оценки финансово-экономического состояния хозяйствующего субъекта на основе изучения зависимости и динамики финансовых показателей Мониторинг финансового состояния и платежеспособности является важнейшим инструментом диагностирования кризисной ситуации основной целью которого является

- Финансовые и генеральные директора о своих действиях в условиях кризиса В этой ситуации производитель-поставщик должен постоянно проводить мониторинг финансового состояния своих клиентов и дистрибьюторов своевременно блокировать отгрузки контрагентам задерживающим оплату проводить претензионную

- Актуальные вопросы и современный опыт анализа финансового состояния организаций - часть 3 Порядок организации мониторинга финансового состояния организаций Содержание и основная целевая установка финансового анализа состоят в оценке финансового

- Развитие концепции мониторинга финансового состояния организаций Федерации системы мониторинга финансового состояния организаций и учета их платежеспособности сформированы предложения по развитию концепции мониторинга В

- Анализ финансового состояния сельскохозяйственных предприятий Алтайского края и пути их финансового оздоровления В области достижения финансовой устойчивости сельского хозяйства необходимо осуществлять мониторинг финансового состояния сельскохозяйственных предприятий и совершенствовать мероприятия по оптимизации их финансово-хозяйственной деятельности Для обеспечения

- Мониторинг и анализ финансового состояния коммерческой организации Результаты анализа финансового состояния важны как для внутренних так и для внешних пользователей информации о деятельности организации 3 Мониторингом финансового состояния организации занимаются её руководители и учредители а также конкуренты налоговые службы и

- Мониторинг финансового состояния предприятия Одним из направлений мониторинга финансового состояния предприятия является определение точки безубыточности по-другому порога рентабельности или нулевой точки в

- Методические указания по проведению анализа финансового состояния организаций России анализа финансового состояния организаций при выполнении экспертизы и составлении заключений по соответствующим вопросам проведении мониторинга финансового состояния организаций осуществлении иных функций ФСФО России Основной целью проведения анализа финансового состояния

- Мониторинг и анализ оборотных средств на основе бухгалтерской (финансовой) отчетности коммерческих предприятий Т Бухгалтерская финансовая отчетность как основной источник мониторинга и анализа финансового состояния предприятия Социально-экономические явления и процессы Тамбов 2012. № 10. 4.

- Оценка финансового состояния Далее финансовое состояние Мониторинг финансового состояния Страница была полезной

- Мониторинг как метод экспресс-анализа финансового состояния организации В статье предлагается проведение экспресс- анализа финансового состояния организации на основе мониторинга осуществляемого с помощью предложенной автором модели В условиях модернизации

- Актуальные вопросы и современный опыт анализа финансового состояния организаций - часть 7 В процессе проведения мониторинга финансового состояния диагностики кризиса банкротства показана необходимость определения нормативных значений коэффициентов платежеспособности финансовой устойчивости

- Новые подходы к диагностике финансовой состоятельности коммерческой организации О мониторинге финансового состояния организаций и учете их платежеспособности Методикой финансового анализа деятельности коммерческой организации рекомендованной

- Техника безопасности при работе с просроченной дебиторской задолженностью С Это только усложнит восприятие отчета менеджментом Мониторинг финансового состояния клиентов Другая важная составляющая работы по предотвращению появления безнадежных долгов - прогнозирование

- Анализ взаимосвязи чистой прибыли и чистого денежного потока Менеджмент организации нацеленной на устойчивое развитие призван регулярно проводить мониторинг финансового состояния исследовать взаимосвязи между ключевыми итоговыми показателями работы В экономической литературе приводятся основы... В экономической литературе приводятся основы методики финансового анализа страховых организаций однако такой важный ее аспект как анализ взаимосвязи чистой прибыли и... Методология На основе анализа работ ведущих специалистов по оценке финансового состояния страховых организаций и накопленного опыта сформирована методика исследования взаимосвязи чистой прибыли и чистого денежного

- Анализ методов и моделей оценки финансовой устойчивости организаций Для этого необходим постоянный мониторинг финансового состояния организаций что позволит построить адекватные для российских условий модели прогнозирования финансовой устойчивости

- Как минимизировать риски компании при банкротстве обслуживающего банка Как действовать разработать и принять в компании внутренний нормативный акт описывающий процедуры мониторинга финансового состояния банков-партнеров В февральском номере журнал Финансовый директор рассказывал о судебном решении по