Теоретические основы налогообложения. Налогообложение строительных предприятий Налоги и налогообложение

Налогообложение строительных организаций

1. Налоги и сборы – обязательные платежи, взимаемые государством с хозяйствующих субъектов и с граждан по ставкам, установленным в законодательном порядке (13%). За счет налогов формируется доход госбюджета. Правовая основа налога и сбора различна. Сущность налогов заключается в прямом изъятии государством в свою пользу определенной части валового общественного продукта для формирования бюджета. Сбор – плата государству за право пользования или осуществление деятельности (например, лицензионный сбор). Уплата сборов – одно из условий совершения государством определенных юридически значимых действий в пользу плательщика. Налоги – форма финансовых отношений хозяйствующих субъектов и государства. По каждому налогу в законодательном порядке определены налогоплательщики и элементы налогообложения. Элементами налогообложения являются: объект налогообложения; налоговая база; налоговая ставка; налоговый период; порядок исчисления налога; налоговые льготы и вычеты; порядок и сроки уплаты налога. В отдельных случаях НК РФ устанавливает специальный налоговый режим, такой как: упрощенная система налогообложения, единый с/х режим, система налогообложения в виде единого налога на вмененный доход.

Объектами налогообложения являются: имущество, прибыль, доход, стоимость реализованных строительных работ. Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Налоговая ставка – величина налоговых начислений на единицу измерения налоговой базы.

Налоговая база, порядок ее определения, а также налоговые ставки по федеральным налогам устанавливаются НК РФ, а по региональным и местным налогам устанавливается НК РФ только налоговая база и порядок ее определения. Налоговые ставки по этим налогам устанавливаются соответственно законами субъектов РФ, нормативными правовыми актами представительных органов местного самоуправления. Налоговым периодом является календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Порядок исчисления налога состоит в том, что строительные организации самостоятельно исчисляют сумму налога, подлежащую уплате за налоговый период исходя из налоговой базы, налоговой ставки и налоговых льгот. Уплата налога производится разовым платежом всей суммы налога, либо в ином порядке, предусмотренным НК РФ.

В НК РФ предусмотрено условия при которых сроки уплаты налогов могут быть изменены, т.е. перенесены на более поздний срок: отсрочка, рассрочка, налоговый кредит, инвестиционный налоговый кредит. Под отсрочкой и рассрочкой понимается изменение срока уплаты налога при наличии оснований, предусмотренных ст. 64 НК РФ на срок от 1 до 6 месяцев соответственно с единовременной или поэтапной уплатой налогоплательщиком суммы задолженности. За отсрочку или рассрочку необходимо заплатить ½ ставки рефинансирование ЦБ РФ.

Ставка рефинансирования – размер % в годовом исчислении, подлежащий уплате ЦБ страны за кредиты, предоставленные кредитным организациям. Эти кредиты являются рефинансированием временной нехватки финансовых ресурсов. Сегодня ставка рефинансирования составляет 7,75 %.

Налоговый кредит предоставляется на срок от 3 месяцев до 1 года при наличии хотя бы одного из следующих оснований: причинение ущерба в результате стихийного бедствия; задержки финансирования из бюджета или оплаты выполненного госзаказа, угрозе банкротства в случае единовременной выплаты налога.

Основаниями для предоставления организациям инвестиционного налогового кредита являются: проведение научно-исследовательских, опытно-конструкторских работ, либо техническое перевооружение собственного производства; осуществление внедренческой или инновационной деятельности, выполнение особо важного заказа по социально-экономическому развитию региона. Срок предоставления инвестиционного кредита от 1 года до 5 лет. Размер ставки за пользование отсрочкой от ½ до ¾ ставки рефинансирования ЦБ РФ.

Упрощенная система налогообложения (УСН)

Одним из условий применения УСН является соблюдение предельного размера дохода по итогам 9 месяцев того года, в котором организация подает заявление о переходе на указанный спец.режим. УСН для организаций и индивидуальный предпринимателей применяется на ряду с иными режимами налогообложения, предусмотренных законодательством РФ о налогах и сборах. Применение УСН предусматривает освобождение организаций от уплаты налога на прибыль (с учетом п.3 и 4 статьи 284 НК РФ), налога на имущество организации, НДС.

Единый с/х налог (ЕСХН) – система налогообложения для с/х товаропроизводителей. Применяется наряду с общим режимом налогообложения.

Единый налог на вмененный доход – режим, при котором налогоплательщику устанавливается (вменяется) фиксированная базовая доходность исходя из которой рассчитывается вмененный доход и налог на него. Это налог, вводимый законами субъектов РФ. Также заменяет уплату ряда налогов и сборов.

Функции налога

Проявление его сущности в действии, способ выражения его свойств.

1. Распределительная функция – позволяет осуществлять формирование финансовых ресурсов в бюджетной системе и внебюджетных фондах.

2. Контрольная функция – обеспечивает контроль за движениями финансовых ресурсов, оценивает эффективность налогового механизма и выявляет необходимость внесения изменений в налоговую политику и в бюджетную систему.

3. Регулирующая функция:

а) стимулирующая подфункция - реализуется через систему льгот;

б) дестимулирующая подфункция – заключается в сдерживании развития отдельных сфер предпринимательства;

в) воспроизводственная подфункция – предназначена для аккумуляции средств на восстановление используемых ресурсов.

Налоговая система - взаимосвязанная совокупность действующих в данный момент в государстве условий налогообложения; которую образуют налоги, сборы, пошлины и другие налоговые платежи.

Классификация налогов

1. По способу взимания:

а). прямые налоги – взимаются непосредственно с доходов, прибыли и имущества строительных организаций.

Налог на прибыль;

Налог на доходы физических лиц;

Земельный, транспортный налоги

б) косвенные налоги – относятся к товарообороту (услугам), устанавливаются в виде надбавки к цене или тарифу.

Таможенные пошлины;

2. По объектам налогообложения

Стоимость реализованных СМР (НДС);

Налогооблагаемая прибыль (налог на прибыль);

Имущество строительных организаций (налог на имущество);

- ФОТ (до 2010г. – единый социальный налог (ЕСН), после – страховые взносы в: ФСС, ПФР, ФФОМС, ТФОМС)

Где ФСС – фонд социального страхования;

ПФР – пенсионный фонд России;

ФФОМС – федеральный фонд обязательного медицинского страхования;

ТФОМС – территориальный фонд обязательного медицинского страхования;

Участие строительных организаций в уставных капиталах других организаций, доходы от операций на рынке ценных бумаг (налог на доходы от капиталов);

Доходы работников строительных организаций (налог на доходы физических лиц).

3. По срокам уплаты:

а) срочные налоги – уплачиваются к определенному сроку;

б) периодично-календарные налоги – декадные, ежемесячные, ежеквартальные, полугодовые, годовые.

4. По характеру отражения в бух.учете:

Относимые на себестоимость СМР (земельный налог, страховые взносы)

Уменьшающие финансовые результат (валовую прибыль) до уплаты налога на прибыль (налог на имущество).

Уплачиваемый за счет налогооблагаемой прибыли (налог на прибыль);

Включаемые в цену строительной продукции (НДС, таможенные пошлины).

Удерживаемые из доходов работников (подоходный налог).

5. По иерархическим уровням утверждения:

а) федеральные налоги – единые на всей территории страны – зачисляются в бюджеты различных уровней (НДС, акцизы, налог на прибыль, налог на доходы от капитала, налог от доходы физических лиц, страховые взносы, таможенные и государственные пошлины, водный и экологический налоги, налог на добычу полезных ископаемых, сборы за пользование объектами животного мира и водных биологических ресурсов, федеральные лицензионные сборы и др.)

Основные термины и понятия

В основе изучения налоговой системы и механизмов налогообложения должно лежать полное и точное понимание налоговой терминологии и понятий, раскрывающих суть налогообложения. Рассмотрим основные элементы, характеризующие налоговую систему и налоговый механизм.

Налоги - это обязательные платежи юридических и физических лиц в бюджет. Они возникли одновременно с образованием государства. По экономическому содержанию налоги - это финансовые отношения между государством и налогоплательщиками по поводу принудительного отчуждения части вновь созданной стоимости в целях формирования централизованных фондов денежных средств, необходимых для выполнения государством его функций.

Налоговая система страны - совокупность установленных в законодательном порядке налогов, взимаемых в бюджеты различных уровней, принципов, форм и методов их установления, изменения, отмены, начисления, уплаты и взыскания, включая организацию налогового контроля.

Структура налогов - это соотношение различных видов налогов и сборов, которые образуют налоговую систему и определяются налоговой политикой государства.

Объекты налогообложения - доходы, прибыль, добавленная стоимость, имущество, используемые природные ресурсы, определенные юридические действия (например, нотариальные, передача прав собственности на имущество) и др.

База налогообложения - стоимостное, физическое или иное характерное выражение объекта налогообложения.

Субъектами налоговой системы являются налогоплательщики и государственные налоговые органы.

Налогоплательщики - юридические и физические лица, которые, в соответствии с действующим законодательством, обязаны платить налоги и сборы (обязательные платежи).

Государственные налоговые органы - службы, созданные государством для контроля за полной и своевременной уплатой налогоплательщиками установленных законодательством налогов.

Носитель налога - это лицо (юридическое или физическое), которое фактически несет налоговое бремя. Плательщик налога не является его носителем, если перекладывает налог на другого.

Источники уплаты налогов - средства плательщика; доходы, полученные в различных формах (выручка от реализации продукции, прибыль предприятия, заработная плата и др.). Иногда источник может совпадать с объектом (например, по налогу на прибыль предприятий).

Единица налогообложения - это единица измерения базы налогообложения (например, денежная единица для подоходного налога, единица измерения площади (га, м 2) для земельного налога, единица измерения объема двигателя (куб. см) для налога с владельцев транспортных средств).

Налоговая ставка - это величина налога в абсолютном (денежном) или относительном (процентном) выражении, которая устанавливается на единицу налогообложения. Различают номинальную и эффективную налоговые ставки.

Номинальная ставка - установленная законом величина налога, подлежащая уплате с каждой единицы налогообложения.

Эффективная ставка - отношение суммы выплаченного налога к фактической сумме доходов; характеризует фактический уровень налогообложения.

Налоговый оклад - это сумма налога, уплачиваемого налогоплательщиком с одного объекта.

Налоговая льгота - это полное или частичное освобождение от уплаты налога; закрепляется законодательно в различных формах: посредством установления необлагаемого минимума объекта налога, понижения налоговых ставок, вычета из налогового оклада (налогового кредита), возврата ранее уплаченных налогов и др.

Налоговая квота - установленная доля налога в доходе плательщика в абсолютном и относительном выражении; ее величина характеризует допустимый уровень налогообложения. Установить налоговую квоту законодательно - значит установить предельную величину изъятия дохода плательщика. В Украине в настоящее время не применяется.

Двойное налогообложение - это обложение одного и того же объекта налогом одного вида не менее двух раз в течение одного отчетного периода; может проявляться в следующих формах:

один и тот же объект облагается налогом одного вида разными уровнями государственной власти одной страны (например, на уровне федерации в целом, субъектов федерации, органов местного самоуправления);

один и тот же объект облагается налогом одного вида властями разных государств;

облагается прибыль юридических лиц, а затем эта же прибыль облагается как дивиденды, выплаченные акционерам предприятий.

Налоговая реформа - это совокупность изменений налогового законодательства, затрагивающих структуру налогов, объекты налогообложения, налоговые ставки и льготы с целью оптимизации налогообложения, достижения баланса интересов развития экономики и социальной справедливости.

Налоговая политика - составная часть экономической политики государства, которая базируется на совокупности юридических законодательных актов, устанавливающих виды налогов, порядок их взимания и регулирования.

Либерализация системы налогообложения - это уменьшение регулирующей роли налогов, создание одинаковых условий для всех налогоплательщиков; достигается обычно путем снижения налоговых ставок, с одной стороны, и расширения базы налогообложения (уменьшения или ликвидации налоговых льгот, увеличения количества объектов налогообложения) - с другой.

Налоговое право - совокупность правовых норм, с помощью которых государство регулирует возникающие при сборе налогов отношения: между государством и налоговыми органами; налоговыми органами и плательщиками; государством, налоговыми органами и финансово-кредитными учреждениями по аккумуляции налоговых платежей. Налоговое право является частью финансового права.

Налоговое обязательство - обязательство налогоплательщика уплатить в бюджеты соответствующую сумму в порядке и в сроки, установленные законодательством.

Налоговый кредит представляет собой сумму, на которую плательщик имеет право уменьшить налоговое обязательство отчетного периода в соответствии с нормами, предусмотренными в налоговом законодательстве (например, исключить из суммы начисленного внутри страны налога на прибыль сумму налога на прибыль, уплаченную за границей; уменьшить сумму налога на добавленную стоимость (НДС), подлежащую перечислению в бюджет, на сумму НДС, уплаченную плательщиком этого налога в отчетном периоде в связи с приобретением товаров, работ, услуг и пр.).

Налоговые каникулы - определенный период, в течение которого плательщику предоставляется льгота в виде освобождения от уплаты налога.

Налоги как обязательная безвозмездная передача индивидом части имущества на общественные (государственные) нужды в том или ином виде существуют практически со времен возникновения самого общества и государства.

Самое простое определение налогов следующее. Налоги - это обязательные платежи с населения, предприятий и других хозяйствующих субъектов, взимаемые государством (центральными и местными органами власти). Налог представляет собой часть общественного продукта (валового внутреннего продукта - ВВП), выступающего вне связи с получением налогоплательщиками какой бы то ни было определенной выгоды от этого.

Любая организация (в том числе государство), нуждающаяся в средствах на свое существование и на решение стоящих перед ней задач, а также имеющая возможность применять принуждение к определенным лицам, в принципе, может получать средства с этих лиц и без какой-либо нормативной регламентации. В древних государствах и обществах, а также во времена социальных потрясений процесс сбора средств в пользу власти мог не отличаться от грабежа; победившие народы получали средства в виде военной добычи и дани. С течением времени важную роль в формировании государственных доходов стали играть домены (доходы от использования государственного имущества) и регалии (доходы от государственных монополий).

В современном государстве основная часть государственных доходов формируется именно от налогов, а отсутствие средств в бюджете современного государства неминуемо приведет к прекращению существования данного государства.

В экономической литературе рассматриваются разные принципы построения системы налогообложения.

Впервые принципы налогообложения сформулировал Адам Смит. В своем классическом сочинении он назвал четыре основных принципа, которые детализировались и получали разную интерпретацию в более поздних трудах многих экономистов (рис. 1):

принцип справедливости - налог должен собираться со всех налогоплательщиков постоянно, т.е. «каждый гражданин обязан платить налоги сообразно своему достатку»;

принцип определенности - обложение налогами должно быть строго фиксированным, а не произвольным;

принцип удобства для налогоплательщика - взимание налога не должно причинять плательщику неудобства по условиям места и времени;

принцип экономичности взимания - издержки по изъятию налогов должны быть меньше, чем сумма самих налогов.

Дальнейшему развитию идей А. Смита, их адаптации к современному социально-экономическому положению России и задачам государственной финансовой политики концептуально будут соответствовать следующие основные принципы построения эффективной системы налогообложения.

Рисунок 1 - Принципы налогообложения по Адаму Смиту

Согласно ст.57 Конституции РФ, каждый обязан платить законно установленные налоги и сборы.

В настоящее время налоги (с учетом уплачиваемых в связи с перемещением товаров через границу) формируют основную часть федерального бюджета России. В ряде случаев большая часть регионального или местного бюджета может формироваться не за счет налогов, а за счет иных поступлений, например, перечислений из федерального (регионального) бюджета, доходов от использования публичной собственности. Такая ситуация может иметь место в таких субъектах РФ (муниципальных образованиях), на территории которых незначительно число экономически активного населения, объемы производственной (предпринимательской) деятельности невелики либо основной объем налогов подлежит перечислению налогоплательщиками в бюджет иного уровня.

С 1 января 1999 г. действует часть первая Налогового кодекса РФ, с 1 января 2001 г. – часть вторая, которая до 2005 г. практически ежегодно дополнялась новыми главами, посвященными конкретным налогам. Ранее действовавшие законы, регламентирующие различные виды налогов, как правило, признавались утратившими силу с момента введения соответствующей главы части второй НК РФ.

Налоговый кодекс Российской Федерации является основным законодательным актом, который систематизирует и регламентирует правовые нормы в области налогового законодательства. Этот Кодекс устанавливает систему налогов и сборов, принципы налогообложения в Российской Федерации, в том числе: виды взимаемых налогов и сборов; основания возникновения и порядок исполнения обязанностей по уплате налогов и сборов; принципы установления, введения в действие налогов федерального, регионального и местного уровней; права и обязанности налогоплательщиков, налоговых органов. Кроме этого, Налоговый кодекс регламентирует формы и методы налогового контроля, ответственность за совершение налоговых правонарушений, а также порядок обжалования актов налоговых органов и действий должностных лиц. В настоящее время действуют две части налогового кодекса.

Первая часть Кодекса определяет понятия налогоплательщика, плательщика сборов, устанавливает их права и обязанности, а также общие правила исполнения обязанностей по уплате налогов. Кроме этого, первая часть регламентирует взаимоотношения налогоплательщика с налоговыми органами: требования к организации налогового контроля; виды налоговых правонарушений и ответственность за их нарушение; порядок обжалования решений налоговых органов.

Вторая часть Налогового кодекса устанавливает перечень федеральных, региональных и местных налогов, порядок определения налоговой базы по каждому из налогов, сроки уплаты. Кроме этого Налоговый кодекс устанавливает правила применения специальных налоговых режимов.

Современное государство, провозгласившее свободу предпринимательской деятельности, обычно не сосредоточивает большого объема государственной собственности и не имеет существенных доходов от ее использования. В настоящее время в России доходы от государственной собственности поступают в бюджет, но не составляют значительной его части. В отсутствие достаточной экономической власти государство может принимать нормативные правовые акты и возлагать обязанности по формированию государственных доходов на лиц, находящихся под его юрисдикцией, за счет их собственности.

Если рассматривать налоги с точки зрения современного государства, то их можно упрощенно охарактеризовать как основные денежные публично-правовые доходы государства.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Признаками налога являются (рис.2):

1) общеобязательный характер. Статья 57 Конституции РФ устанавливает, что платить законно установленные налоги и сборы обязан каждый. В соответствии с этой установкой, Налоговый кодекс РФ, нормативно-правовые акты субъектов РФ и муниципальных образований закрепляют жесткий перечень налогов, начислять и уплачивать которые обязаны все налогоплательщики, определенные законом. Ни один налогоплательщик не может быть освобожден от обязанности уплачивать законно установленные налоги;

2) индивидуальная безвозмездность. За счет налогов происходит финансирование всей деятельности государства, но при этом конкретное физическое или юридическое лицо, начисляющее и уплачивающее

Рисунок 2 - Основные признаки налога

определенный налог, какого-либо возмещения в виде получения имущества, имущественных или неимущественных прав не получает. Именно в этом основное отличие налога от сбора: сбор уплачивается за совершение государственными органами определенного действия, при этом лицо, уплачивающее сбор, получает вполне ощутимое возмещение оплаченной суммы в виде оказанных услуг;

3) денежная форма. Налоги взимаются в форме денежных средств, принадлежащих организациям или физическим лицам на праве собственности, хозяйственного ведения или оперативного управления;

4) публичный характер. В соответствии со ст. 57 Конституции РФ, каждый обязан платить законно установленные налоги и сборы. Данная конституционная обязанность имеет особый, а именно публично-правовой, а не частноправовой (гражданско-правовой), характер, что обусловлено публично-правовой природой государства и государственной власти по смыслу ст. 1, 3, 4 и 7 Конституции РФ;

Анализируя понятия «налог» и «сбор» можно определить общие и отличительные признаки, которые указаны в таблице 1.

Таблица 1 - Общие и отличительные признаки понятий «налог» и «сбор»

|

Общие признаки |

Отличительные признаки |

|

Обязательность уплаты налогов и сборов в соответствующие бюджеты или внебюджетные фонды |

По значению. Основным источником пополнения бюджетов всех уровней являются налоговые платежи |

|

Адресное поступление в бюджеты или фонды, за которыми они закреплены |

По цели. Цель налогов - удовлетворение публичных потребностей государства или муниципальных образований; цель сборов - удовлетворение только определенных потребностей или затрат государственных (муниципальных) учреждений |

|

Изъятие на основе законодательно закрепленной формы и порядка поступления |

|

|

Возможность принудительного способа изъятия |

|

|

По периодичности. Уплата сбора носит разовый, бессистемный характер; налогам свойственна определенная периодичность |

Основная функция налогов – фискальная (от лат. Fiscus- казна). Она состоит в том, что с их помощью образуются государственные финансовые ресурсы и создаются материальные условия для функционирования государства, а в современных условиях – всех систем рыночного хозяйства. Через налоги происходит изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны страны и той части непроизводственной сферы, которая вообще не имеет собственных источников доходов (многие учреждения культуры, в том числе библиотеки, архивы и др.), либо они не достаточны для обеспечения должного уровня развития (фундаментальная наука, театры, музеи и т.п.).

Другая важная функция налогов – экономическая (регулирующая). С помощью налогов государство осуществляет регулирование условий производства и реализации товаров и услуг, создает определенный “налоговый климат” для экономической деятельности. Через свою экономическую функцию налоги оказывают влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения.

Система взаимной связи между государством в лице налоговых органов и налогоплательщиком определяется через экономическую сущность налогов и непосредственно через их функции (рисунок 3).

Рисунок 3 - Функции налогов

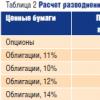

Налоги составляют неотъемлемый элемент современной рыночной экономики. Историческая эволюция объективно привела к формированию двух моделей рыночной экономики, характеризующихся следующими свойствами (таблица 2).

Таблица 2 - Модели рыночной экономики

|

Либеральная модель |

Социально ориентированная модель |

|

Незначительное вмешательство государства в хозяйственные процессы |

Большая степень государственного регулирования |

|

Узкий государственный сектор экономики; широкая свобода хозяйствующих субъектов |

Значительный государственный сектор |

|

Минимальное участие государства в решении социальных задач |

Масштабное финансирование из бюджета социальных программ |

|

Опосредованный (монетарный) характер государственного регулирования, которое ограничивается главным образом макроэкономическими процессами |

Высокая степень регламентации рынка не только на макро-, но и на микроуровне |

|

Патернализм (опека, забота) государства направлен лишь на малообеспеченные слои населения |

Государственный патернализм направлен почти на все слои населения |

|

Страны, в которых сложилась соответствующая модель |

|

|

Англия, США, Франция и др. |

Австрия, Германия, Норвегия, Швеция, Япония и др. |

Любая современная система налогообложения может быть сведена к одной из следующих моделей:

Имеющей общий высокий уровень обложения в сочетании с системой широких социальных выплат;

Имеющей невысокий уровень обложения вместе со сдержанной политикой социального обеспечения.

Выбор той или иной модели рынка определяет налоговую емкость (налоговое бремя, налоговый гнет, налоговый пресс) производства. Либеральная модель позволяет государству взимать минимум налогов, а социально ориентированная – предполагает высокие ставки обложения, широкий круг плательщиков, незначительные льготы.

Налоговое бремя может исчисляться для экономики страны в целом и для конкретных плательщиков. На макроуровне налоговое бремя (НБ) определяется как доля (в процентах) фактических налоговых поступлений в бюджетную систему (ФН) в ВВП, то есть:

Россия заняла пятую строчку среди 14 ведущих экономик мира в составленном KPMG рейтинге совокупной налоговой нагрузки. Первое место, означающее самый низкий уровень налогов, отдано Индии (рисунок 4).

Рисунок 4 - Уровень налогового бремени по странам мира

Для конкретного плательщика налоговое бремя показывает долю совокупного дохода этого лица, которая отчуждается в бюджет. Практически берется отношение суммы всех начисленных налогов и налоговых платежей к объему реализации:

От величины налогового бремени зависит объем изымаемых в бюджет средств. Но связь этих двух показателей не является ни прямой, ни обратной, а носит сложный характер и описывается так называемой кривой Лаффера (рисунок 5).

Рисунок 5 - Кривая Лаффера. Форма 1

Американский экономист Артур Лаффер описал связь между ставками налогов и объемом налоговых поступлений в государственный бюджет. По мере роста ставки (Т) от 0 до 100 % налоговые поступления растут от нуля до определенного максимального уровня (D), а затем вновь снижаются до нуля. Налоговые поступления падают после некоторого значения ставки, поскольку более высокие ставки налога сдерживают активность хозяйствующих субъектов, а потому налоговая база (на макроуровне – национальный продукт и доход) сокращается. Так, налоговые поступления при ставке 100 % сокращаются до нуля, ибо такая ставка налога фактически имеет конфискационный характер и останавливает всякую производственную деятельность плательщиков. В свою очередь 100 %-ный налог, приложенный к налоговой базе, равной нулю, приносит нулевой налоговый доход.

Если экономика находится в точке А, снижение ставок налога совместимо с сохранением устойчивых налоговых поступлений. При переходе от точки А к точке В, т. е. при значительном снижении налоговой ставки, в бюджет будет поступать равный объем средств. Отсюда вывод: более низкие ставки налогов создают стимулы к работе, сбережениям и инвестициям, инновациям, принятию деловых рисков. В результате возникают предпосылки расширенного воспроизводства национального продукта и национального дохода. Расширившаяся налоговая база сможет поддержать налоговые поступления на прежнем уровне, даже если ставки налога снизятся.

Кривая Лаффера может быть представлена и в иной форме, показывающей, куда перемещается предпринимательская деятельность при превышении определенного значения налоговых ставок, т. е. при нарушении принципа соразмерности обложения (рисунок 6).

Рисунок 6 - Кривая Лаффера. Форма 2

При увеличении налоговых ставок (в начале кривой) побудительные мотивы хозяйствующих субъектов и населения серьезно не затрагиваются и заинтересованность в легальных доходах, а также общий объем производства сокращаются медленнее, чем возрастает ставка. Поскольку уменьшение облагаемой базы происходит медленнее, чем увеличение ставки, доходы бюджета возрастают.

Но как только ставка достигает некоторого уровня, дальнейшая уплата налога ведет к заметному сокращению чистого дохода плательщика. Начинается спад хозяйственной активности. Уклонение от налогов приобретает массовый характер. Предпринимательская деятельность перемещается из легальной сферы в теневую. Несмотря на рост налоговых ставок, бюджетные доходы сокращаются, поскольку уменьшается реальная облагаемая база.

Каждый установленный налог (сбор) характеризуется несколькими обязательными параметрами – элементами налога (сбора) (рисунок 7). Прежде чем взимать тот или иной налог, государство в лице законодательных или (и) представительных органов власти в законодательных актах должно определить элементы налога.

Рисунок 7 - Обязательные элементы налога

Если хотя бы один из элементов налога отсутствует (кроме элемента «льготы»), налог нельзя считать установленным (ст. 17 НК РФ), т.е. не может быть введена обязанность по его уплате (таблица 3).

Таблица 3 - Элементы налога, установленные Налоговым кодексом РФ

Продолжение таблицы 3

|

налоги и сборы |

|

|

Объект налогообложения |

Операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг), иной объект, имеющий стоимостную, количественную или физическую характеристику |

|

Налоговая база |

Стоимостные, физические или иные характеристики объекта налогообложения |

|

Налоговый период |

Календарный год или иной период времени (по отдельным налогам), по окончании которого определяется налоговая базы и исчисляется сумма налога, подлежащая уплате. Может состоять из одного или нескольких отчетных периодов, по итогам которых уплачиваются авансовые платежи |

|

Налоговая ставка |

Величина налоговых начислений на единицу измерения налоговой базы |

|

Порядок исчисления налога |

Совокупность определенных действий налогоплательщика по определению суммы налога, подлежащего уплате в бюджет за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот. Налогоплательщик обязан самостоятельно исчислить налог |

|

Порядок уплаты налога |

Уплата налога производится разовой уплатой всей суммы налога, либо в ином, законодательно установленном порядке, в наличной или безналичной форме. Конкретный порядок уплаты налога устанавливается налоговым законодательством применительно к каждому налогу |

|

Сроки уплаты налога |

Дата или период, в течение которого налогоплательщик обязан фактически внести налог в бюджет. Сроки уплаты налогов и сборов определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, неделями, днями, указанием на событие или действие, которое должно быть совершено |

Классификация налогов – это систематизированная, научно обоснованная группировка налогов в соответствии с однородными признаками. Классификационные признаки являются объективными критериями разграничения налогов, предопределенными самой экономической природой налога как такового. Налоги, входящие в налоговую систему РФ, классифицируются:

1. по способу изъятия:

Прямые – налоги, непосредственно падающие на плательщика, которые не могут быть переложены в сфере обращения и связаны с результатом финансово-хозяйственной деятельности, оборотом капитала и пр. (налог на прибыль предприятий, НДФЛ, налоги на имущество и пр.);

Косвенные – налоги на товары и услуги, устанавливаемы в виде надбавки к цене или определяются в зависимости от размера добавленной стоимости, оборота и уплачиваемы конечным потребителем (НДС, акцизы, таможенные пошлины);

2. по субъекту налога:

С физических лиц (НДФЛ, налог на имущество физ. лиц и пр.);

С юридических лиц (налог на прибыль, налог на имущество юр. лиц, пр.);

Смешанные (транспортный налог, государственная пошлина, таможенные пошлины);

3. по уровню власти (таблица 4):

Федеральные;

Региональные;

Местные;

Таблица 4 -Виды и наименования налогов

|

Характеристика |

Федеральные налоги и сборы |

Региональные налоги |

Местные налоги |

|

Территория действия |

Вся территория РФ |

Территория субъекта РФ |

Территория муниципального образования |

|

Введение в действие и прекращение действия |

Налоговый кодекс |

||

|

Закон Тюменской области «О налоге на имущество организаций» от 20.11.2003г. №1104 |

Решение Тюменской городской думы от 25.11.2005 № 259 "О положении о местных налогах города Тюмени" |

||

|

Налоги и сборы |

налог на добавленную стоимость (НДС); |

налог на имущество организаций; налог на игорный бизнес; транспортный налог. |

земельный налог 13. налог на имущество физических лиц. |

4. по назначению:

Общие – обезличивание налогов в доходах бюджета при направлении их на расходы (НДС, налог на прибыль и пр.);

Целевые – происходит привязка налогов к конкретным видам расходов бюджета (государственная пошлина, земельный налог, сборы за пользование объектов животного мира и водно-биологических ресурсов, пр.);

5. по источнику уплаты налоговых сумм:

Себестоимость – налоги, включаемые в себестоимость продукции (НДПИ, водный налог и пр.);

Цены и тарифы (выручка) – налоги, включаемые в выручку (это косвенные налоги) (НДС, акцизы, таможенные пошлины);

Доход (прибыль, зарплата) – налоги на прибыль или доход юридических и физических лиц (налог на прибыль предприятий, НДФЛ);

Чистая прибыль – налоги и сборы, вносимые в бюджет за счет прибыли, после уплаты налога на прибыль (штрафы, пени за нарушение налогового законодательства);

6. по объекту налогообложения:

Имущественные;

Ресурсные (рентные);

С доходов;

Налоги на потребление;

С отдельных видов деятельности, операций;

7. по методу исчисления

Прогрессивные / регрессивные;

Пропорциональные / линейные;

Ступенчатые / твердые.

На современном этапе экономического развития страны налоги и фискальные платежи взимаются, как правило, на основе Налогового кодекса РФ, где определены все элементы налогов, сборов, платежей (Приложение 1).

Российским законодательством установлены два вида налоговых режимов.

Специальные налоговые режимы (рисунок 8) представляют собой особый, установленный НК РФ, порядок определения элементов налогов, а также освобождение от уплаты налогов и сборов при определенных условиях. Эти налоговые режимы направлены на создание более благоприятных экономических и финансовых условий деятельности организаций, индивидуальных предпринимателей, относящихся к сфере малого предпринимательства.

Требование относительно самостоятельности исполнения налогоплательщиком возложенной на него обязанности содержит ст.52 НК РФ.

Порядок исчисления налога зависит в первую очередь от законодательных основ регламентации налогооблагаемой базы, исходящей из состава затрат, расходов, убытков, льгот и иных экономических нормативов, которые определяют реальный доход (прибыль), стоимость и иные объекты налогообложения (рисунок 9).

Обязанность по уплате налога или сбора возникает, изменяется и прекращается при наличии оснований для каждого вида налога, что в обязательном порядке должно быть предусмотрено в налоговом законодательстве. Обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика.

Рисунок 8 - Специальные налоговые режимы

Обязанности по уплате налога для этого налогоплательщика прекращаются в случаях, если налогоплательщик:

· уплатил налог;

· физическое лицо признано умершим;

· юридическое лицо ликвидировано.

В большинстве случаев налогоплательщики обязаны самостоятельно исполнить обязанность по уплате налога. Исключение составляют некоторые налоги с физических лиц, например – налог на имущество, налог на землю, налог с транспортных средств. Налоги должны быть перечислены в установленные сроки. Кроме того, налогоплательщики могут воспользоваться правом - исполнить обязанность по уплате налога досрочно. В том же случае, если по каким-либо причинам налоги перечисляются не в полном объеме или совсем не перечисляются, то соответствующие государственные органы (налоговые или таможенные) направляют налогоплательщику требование по уплате этих налогов.

Существует несколько способов взыскания налогов с налогоплательщиков, предусмотренных НК РФ. К ним относятся:

· взыскание налога за счет денежных средств, находящихся на счетах налогоплательщика;

· взыскание налога, сбора, а также пеней и штрафов за счет иного имущества налогоплательщика.

В действующем законодательстве предусмотрены определенные способы, которые позволяют обеспечить обязанность налогоплательщиков по уплате налогов и сборов. Эти способы в частности перечислены в статье 72 НК РФ и продемонстрированы на рисунке 10.

Рисунок 9 - Формирование основных налоговых платежей, уплачиваемых предприятием

Рисунок 10 - Способы, обеспечивающие обязанности налогоплательщика по уплате налогов и сборов

Понятия «штраф» и «пеня» являются разновидностью неустойки, и каждое из них имеет свои особенности относительно возникновения и метода исчисления в зависимости от характера нарушений обязательства. Особенности применения штрафа в том, что он исчисляется только в процентах и только от суммы нарушенного обязательства и представляет собой денежную сумму, разово выплачиваемую нарушителем обязательства. Основное условие применения штрафа - это то, что он может устанавливаться за любое нарушение обязательства. Пеня же, в свою очередь, это неустойка, исчисляемая в процентах от суммы несвоевременно исполненного денежного обязательства за каждый день просрочки исполнения. Как и штраф, пеня исчисляется только в процентах и является продолжающейся неустойкой, то есть непрерывно начисляемой денежной суммой за каждый день просрочки. Отличие пени от штрафа в том, что пеня может устанавливаться за несвоевременное исполнение только денежного обязательства. Следовательно, штраф - фиксированная сумма, оговоренная кодексом, а пени - это проценты за просрочку чего-либо (неоплаченных налогов или не сданной вовремя декларации). Пени начисляются за каждый день просрочки исходя из ставки рефинансирования ЦБ.

Задание 1

На основании изучения соответствующих статей части 1 Налогового кодекса сформулировать отличия в определениях базовых понятий, применяемых при налогообложении (таблица 6). Выполнять задание можно в парах, обсуждая выявленные отличия. Пример выполнения задания 1 показан в таблице 5.

Таблица 5 - Основные понятия, применяемые в Налоговом кодексе

Продолжение таблицы 5

|

Налог - это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. |

Сбор - это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий). |

Налог – безвозмезден, Сбор – уплачивается за предоставление прав или услуг государства. |

Таблица 6 - Основные понятия, применяемые в Налоговом кодексе

|

Определение |

Статья и пункт НК |

Определение |

Статья и пункт НК | ||

|

Налоговый контроль |

Налоговые проверки | ||||

|

Налоговая декларация |

Требование об уплате налога | ||||

|

Организации |

Индивидуальные предприниматели | ||||

|

Свидетельство о постановке на учет в налоговом органе |

Уведомление о постановке на учет в налоговом органе | ||||

|

Федеральные налоги и сборы |

Региональные налоги | ||||

|

Налоговые агенты |

Налогоплательщики | ||||

|

Обособленное подразделение организации |

Взаимозависимые лица |

Продолжение таблицы 6

|

Местные налоги |

Специальные налоговые режимы | ||||

|

Законный представитель налогоплательщика |

Уполномоченный представитель налогоплательщика | ||||

|

Налоговые органы |

Налоговые санкции | ||||

|

Имущество | |||||

|

Реализация товаров, работ или услуг | |||||

|

Объект налогообложения |

Налоговая база | ||||

|

Дивиденды |

Проценты | ||||

|

Налоговая база |

Налоговая ставка | ||||

|

Налоговый период |

Сроки уплаты налогов и сборов | ||||

|

Инвестиционный налоговый кредит |

Отсрочка или рассрочка по уплате налога | ||||

|

Залог имущества |

Арест имущества | ||||

|

Недоимка |

Безнадежный долг | ||||

|

Поручительство |

Налоговая тайна | ||||

|

Рынок товара |

Рыночная цена | ||||

|

Налоговое правонарушение |

Налоговая санкция | ||||

|

Коэффициент-дефлятор |

Интервал рентабельности | ||||

|

Однородные товары |

Идентичные товары |

Налоги и налогообложение

Джурбина Елена Михайловна

Теоретические основы налогообложения

1. Понятие налога, сбора пошлины

2. Функции налогов

3. Виды налогов и их характеристика

4. Налоговая система и принципы ее функционирования

5. Элементы налогов и их характеристика.

В истории, взимая налоги в натуральной форме, государство несло денежные затраты. Из-за чего налоги стали взиматься в денежной форме, что было удобнее.

Налоги являются основным источником дохода государственного бюджета.

Первые упоминания о налогах выходят из Древней Греции. Причем никаких народных возмущений в связи с налогами там небыло. Был налог на вино, табак, проституток, бани и т. д.

Также упоминания о налогах были и в Древней византии. Там были налоги на рекрутов (чтобы не ходить в армию), на воздух (на объем строительства зданий превышающих объем по проекту), на окна (поэтому в Европе фасады домов с маленьким кол-вом окон).

В России известно упоминание о соляных бунтах, связанных с налогами на соль.

При Петре была разумно построена налоговая система. Один из самых известных налогов Петра был налог на бороду.

До революции налоговая система развивалась как и во всем мире. А после, все налоги кроме подоходного были отменены, т. к. вся прирбыль изымалась государством и перераспределялась.

При НЭПе было введено некоторое количество налогов, но когда НЭП исчес, исчезли и налоги. Так было до 1992 года (кроме налога на холостяков).

1991 году, в декабре, был принят закон о налогах. И с 1 января 1992 года снова возродилась налоговая система в России. Было 43 налога, народ не был приучен платить, способы уплаты были сложными, поэтому налоговые органы являлись карательными.

В 1994 году, когда началось реформирование налоговой системе и появилась децентрализация власти, была дана самостоятельность регионам. Регионам было дано право и налоготворческой инициативы. Вводилось очень много противоречивых налогов и в 1996 году инициатива у регионов прекратилась. Теперь можно было вводить только налоги в соответствии с налоговым кодексом.

К вопросам науки о налогах приложил руку и Адам Смитт.

Первое определение налогов было дано в законах о налоговой системе, а затем в налоговом кодексе.

Сейчас налог - это обязательный, индивидуально-безвозмездный платеж, взимаемый с юр. и физ. лиц в денежной форме, в порядке отчуждения принадлежащих им на праве собственности хозяйственного ведения оперативного управления денежных средств, с целью финансирования задач и функций государства.

Признаки налогов:

1. Обязательность - налогами являются только те платежи, которые устанволены законом. Если налог не заплатить то будут применяться пени, штрафные санкции и т. п.

2. Индивидуальная безвозмездность - государство не гарантирует лично каждому налогоплательщику предоставления каких-либо услуг за уплату налогов.

3. Использование во благо всего государства.

4. Взимаются в денежной форме.

5. Индивидуальность - никто не может заплатить налог за кого-то другого (кроме недееспособных и несовершеннолетних).

6. Являются основным источником дохода бюджетов РФ.

Сбор - это платеж юр. и физ. лиц за обладаение специальным правом или за осуществление определенного вида деятельности (лицензионные сборы).

Пошлина - это платеж юр. и физ. лиц за осуществление в их пользу органами гос. власти юридичесви значимых действий (регистрационная - за регистрацию изобретений, таможенная, государственная - только она регламентируется налоговым кодексом).

Функция налогов - это проявление его сущности в действие; способ выражение его свойств. Функция показывает каким образом реализуется обществненое назначение налога, как инструмента стоимостного распределения и перераспределения доходов.

1. Фискальная - заключается в обеспечении государства и муниципальных образований финансовыми средствами, путем изъятия части доходов физических и юридических лиц. Инструментом являются налоги, а изымаемые с их помощью доходы используются для финансирования государственных задач и функций (оборона, государственный заказ и т. д.).

2. Распределительная - означает, что посредством налогов государство концентрирует в бюджете финансовые ресурсы, которые впоследствии перераспределяются между отраслями экономики, предприятиями и группами населения.

3. Регулирующая - проявляется в диференциации условий налогообложения и воздействии с их помощью на экономические процессы (на процесс инвестирования, на создание благоприятных конкурентных условий, на социальную политику).

4. Контрольная (спорная - нет единого мнения среди ученых) - предполагает, что используя налоги в качестве инструмента, госдарство контролирует пропорции экономического и социального развития, а также своевременность и полноту поступления доходов в бюджеты и сопостовляет их величину с потребностями в финансовых ресурсах.

Виды налогов:

1. По уровням налоговой системы / в зависимости от органов власти вводящего налоги:

a. Федеральные - налоги, установленные налоговым кодексом (т. е. федеральным законодательством) и взимаемые на всей территории РФ. Их больше всего. К ним относят акцизы, налог на добавленную стоимость, налог на прибыль, вводный налог и т. д. Изменять эти налоги не имеют ни регионы ни муниципалитет.

b. Регионаьные - это налоги установленные налоговым кодексом (транспортный, налог на имущество организаций, налог на игорный бизнес). По этим налогам налоговый кодекс определяет основные налоговые элементы: плательщиков, налоговую базу, ставки, льготы, примерные сроки уплаты. Региональным органам власти дано право вводить или не вводить эти налоги на подведомственные им территории, а также конкретизировать ставки этих налогов, дополнять льготы, устанавливать сроки уплаты и формы налоговй отчетности.

c. Местные - то же самое, что региональные, только на местном уровне. Их исчерпывающий перечень дан в налоговом кодексе. Таких налогов 2: налог на имущество физических лиц и земельный налог.

2. По назначению:

a. Общие - которые поступают в бюджет и расходуются на любые цели государством (большинство налогов).

b. Целевые - цель использования таких налогов определяется при их введении. Сейчас их нет.

3. По способу взимания:

a. Прямые - взимуются непосредственно с доходов или с имущества налогоплательщика (налог на прибыль организации, на доходы физических лиц, на имущество)

b. Косвенные - налоги включающиеся в цену товара, тариф или цену услуги. Плательщиком является последний кто приобрел товар или услугу (НДС, акцизы).

i. универсальные - все товары и услуги им облагаются (НДС).

ii. Индивидуальные - ими облагаются отдельные виды товаров (акцизы).

4. По порядку зачисления в бюджет и порядку использования:

a. Собственные - это налоги, которые закреплены за бюджетом определенного уровня на постоянной основе (налог на имущество организации и транспортный налог для регионального бюджета является собственным, а для федерции все являются собственными).

b. Регулирующие - налоги, кторые в определенных пропорциях распределяются между бюджетами разных уровней с целью финансового/бюджетного регулировани. Пропорции распределения установлены бюджетным кодексом (50% акцизов на алкоголь поступает в фед. бюджет, 30% в региональный и 20% в местный).

5. По методу взимания:

a. Пропорциональные - это налоги, у которых ставка не изсеняется при изменении налоговой базы, меняется только сумма налога (налог на доходы физических лиц).

b. Прогрессивные - налоги у которых ставка возрастает с ростом налоговой базы (налог на имущество физических лиц).

c. Регрессивные - налоги у которых ставка уменьшается с ростом налоговой базы (их сейчас нет).

Наловая система - это совокупность существенных условий налогообложения, установленных в конкретном государстве, в определенный период времени.

К таким существенным условиям налогообложения относятся:

● Налоговое законодательство, определяющее порядок уплаты налогов.

● Перечень налогов, применяемых в конкретном государстве.

● Налоговые органы, осуществляющие контроль за своевременностью и полнотой уплаты налогов.

● Совокупнсоть санкций за нарушение налогового законодательства.

● Основные элементы налогов, обеспечивающие своевременность и полноту их выплат.

Принципы налоговой системы в РФ:

● Принцип однократности налогообложения.

● Принцип справедливости. Означает, что условия налогообложения должны учитывать возможности налогоплательщиков по уплате налогов. Т. е. для малообеспеченных категорий населения, для организаций или отраслей, имеющих важное значение для экономики государства, могут устанавливаться льготные условия налогообложения. Но по законадательству запрещено устанавливать льготы для конкретных физических лиц и предприятий налогоплательщиков.

● Удобство уплаты налога. Означает, что условия и сроки уплаты налогов должны быть точно заранее известны налогоплательщику, а процедура уплаты должна быть простой и понятной.

● Не дискриминационный характер. Означает, что условия налогообложения одинаковы для всех налогоплательщиков, независимо от национальности, рассовой принадлежности, пола, источника происхождения капитала и т. д.

● Все неустранимые сомнения, противоречия, неясности актов законадательства о налогах и сборах, толкуются в пользу налогоплательщика.

● Принцип обязательности.

Законадательно установленные характеристики налога, позволяющие исчислить его и уплатить в бюджет, называются элементами налогов или элементами налогообложения.

Налог считается установленным, если налоговым кодексом определены следующие обязательные его элементы:

● Субъект (налогоплательщик) - это организации, предприниматели, физические лица, на которых, в соответствии с законодательством, возложена обязанность уплаты налогов. Налоговые агенты - это организации и предприниматели, которые в соостветствии с налоговым кодексом (НК) исчисляют и перечисляют в бюджет отдельные виды налогов за физические лица (например организации работодатели, банки и т. д.).

● Объект - это то, что облагается налогом. К объектам налогообложения отностятся:

○ Реализация товаров.

○ Имущество.

○ Прибыль.

○ Расход.

○ Иные обстоятельства, имеющие стоимостную, количественную, физическую характеристики, наличием которых у налогоплательщика возникает обязанность уплаты налогов.

● Налоговая база - это стоимостная, физическая или иная характеристика объекта налогообложения. Единица налогообложения - это физическая, стоимостная или другая количественная единица, в которой выражается налоговая база (в транспортном налоге объект - транспортное средство, а налоговая база - это мощность, выраженная в лошадиных силах; по налогу на доход налоговой базой является сумма дохода выраженная в рублях).

● Налоговая ставка - это величина налогового начисления на единицу измерения налоговой базы.

● Налоговый период - это календарный год или иной период, применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате в бюджет. Налоговый период может состоять из одного или нескольких отчетных периодов, по итогам которых уплачиваются авансовые платежи.

● Порядок исчисления - по каждому виду налога установлен налоговым кодексом и зависит от категории налогоплательщика, налоговой базы, налоговой ставки, налоговых льгот и продолжительности налогового периода.

● Сроки уплаты налога - устанавливаются по каждому налогу. Они определяются календарной датой или истечением периода вречени (года, квартала, месяца, дня) а также указанием на событие, которое должно произойти или наступить, либо указанием на действие, которое должно быть совершено.

● Порядок уплаты налога - уплата производится разово всей суммы налога, либо по частям (если предусмотренно налоговым кодексом) (авансовые платежи), причем уплата должна быть проихведена в установленный срок. Может производиться как в наличном, так и в безналичном виде.

К факультативным элементам отностятся:

● Налоговые льготы - это предоставленные отдельным налогоплательщикам (отдельным категориям) преимущества по сравнению с другими налогоплательщиками. Включают возможность неуплачивать налог, уплачивать его в меньшем размере или перенести срок уплаты на более поздний.

○ Налоговый вычет - это уменьшение налоговой базы на определенные видв расходов, произведенные налогоплательщиком.

○ Налоговая скидка - это уменьшение налоговой базы на величину отдельных ее элементов.

○ Отсрочка - перенесение срока уплаты на более поздний. Предоставляется на период от 1 до 6 месяцев. Является платной.

○ Рассрочка - предоставляется на срок до 1 года и тоже является платной.

○ Инвестиционный налоговый кредит. На срок до 5-ти лет предприятия не платят какой-либо из налогов. После надо платить текущие налоговые платежи и выплачивать сумму инвестиционного налогового кредита (с проценатми).

Налог на доходы физических лиц основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством 1.

К налогоплательщикам НДФЛ согласно ст. 207 НК РФ относятся физические лица, которые в свою очередь делятся на две группы: налоговые резиденты РФ и нерезиденты РФ 2, с.155.

К налоговым резидентам относятся физические лица, пребывающие на территории РФ не менее 183 календарных дней, в течение следующих подряд 12 месяцев, начиная со дня регистрации в России физического лица.

Статус налогового резидента сохраняется при краткосрочном выезде из России (менее 6 месяцев) на лечение и обучение.

Для военнослужащих, проходящих службу за границей, а также работников органов государственной власти и органов местного самоуправления, командированных на работу за границу, статус налогового резидента сохраняется независимо от фактического времени нахождения в РФ.

Согласно п. 2.1 ст. 207 НК РФ налоговыми резидентами в 2015 году признаются физические лица, фактически находящиеся в Российской Федерации на территориях Республики Крым и (или) города федерального значения Севастополя не менее 183 календарных дней в течение периода с 18 марта по 31 декабря 2014 года. Период нахождения физического лица в Российской Федерации на территориях Республики Крым и (или) города федерального значения Севастополя не прерывается на краткосрочные (менее 6 месяцев) периоды его выезда за пределы территории Российской Федерации 3.

Для физических лиц выделяют общий, или валовый доход – сумма всех денежных поступлений за период плюс имущество, полученное от других лиц, и чистый доход – валовый доход минус средства, израсходованные на потребительские цели за тот же период 4, с. 209.

Объектом НДФЛ является доход, полученный налогоплательщиками в течении налогового периода, который считается календарный год:

от источников в РФ или от источников за пределами РФ – для физических лиц, являющихся налоговыми резидентами;

от источников в РФ – для физических лиц, не являющихся налоговыми резидентами.

В соответствии со ст. 208 НК РФ к доходам, облагаемыми НДФЛ относят:

от продажи имущества, находившегося в собственности менее 3 лет;

от сдачи имущества в аренду;

доходы от источников за пределами Российской Федерации;

доходы в виде разного рода выигрышей и иные доходы.

Также следует отделять доходы, которые не облагаются НДФЛ (ст. 217 НК РФ):

доходы от продажи имущества, находившегося в собственности более трех лет;

доходы, полученные в порядке наследования;

доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер) и иные доходы.